Künstliche Intelligenz: Der aktuelle Stand im Hype-Zyklus und die weiteren Aussichten gemessen an früheren Blasen

Börsenblasen tendieren dazu, in den drei Jahren vor dem Höchststand im Median um 154 % zu steigen; im Durchschnitt sind es 217 %. Die führenden Gewinner der Künstlichen Intelligenz sind im Jahresverlauf bereits um mehr als 200 % gestiegen. Die breiteren Künstliche Intelligenz-Indizes kommen dagegen auf ein bescheideneres Plus von 50 % und die Höchststände von 2021 haben sie noch nicht erreicht. Morgan Stanley vergleicht in einer Studie die Unterschiede des aktuellen mit früheren Hype-Zyklen. TraderFox berichtet.

-

Das ist der Stand im aktuellen Hype-Zyklus

In einer aktuellen Studie konstatiert Morgan Stanley in einer aktuellen Studie, dass man hausintern bereits mehrfach der These Ausdruck verliehen hat, wonach Künstliche Intelligenz (KI) und die damit einhergehende Technologieverbreitung branchenübergreifend einen Wandel herbeiführen dürften und somit die Chance besteht, dass es sich dabei um eines der wichtigsten säkularen Anlagethemen des kommenden Jahrzehnts handeln wird.

Gleichzeitig weist die US-Investmentbank aber auch darauf hin, dass die skizzierte strategische Haltung nicht bedeutet, dass man die taktischen Debatten am Markt rund um dieses Thema ignoriert. In letztgenannter Hinsicht halten die Studienautoren einen vom britischen Volkswirt John Maynard Keynes beschriebenen Schönheitswettbewerb für relevant. Die blasenartige Euphorie, das Engagement der Privatanleger und die von Erzählungen getriebene Performance haben in den vergangenen Jahren eher zu- als abgenommen - und das trotz steigender Zinssätze. Um dies zu veranschaulichen, vergleicht man die aktuelle KI-Euphorie mit 70 Mikro- und Makroblasen aus dem vergangenen Jahrhundert.

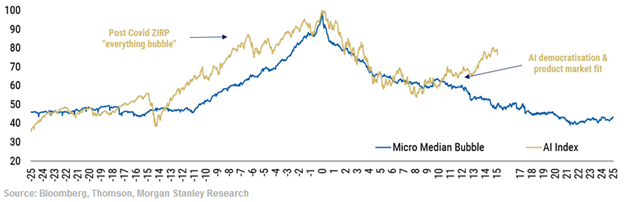

Da man den Zeitpunkt des Höhepunkts der aktuellen KI-Hausse nicht kenne, geht man davon aus, dass die von der generativen KI angetriebene Marktrallye mit der Einführung von ChatGPT begonnen habe, und misst daher die aktuelle Rallye ab Dezember. Dabei räumen die Analysten jedoch ein, dass für diesen wachstumsstarken Teil des Marktes nach einer zuvor längeren Phase der Underperformance eine solche Analyse durch die Erwartungen der Marktteilnehmer hinsichtliches des Zeitpunktes der Fed-Zinserhöhungs- bzw. -pausenerwartungen erschwert wird.

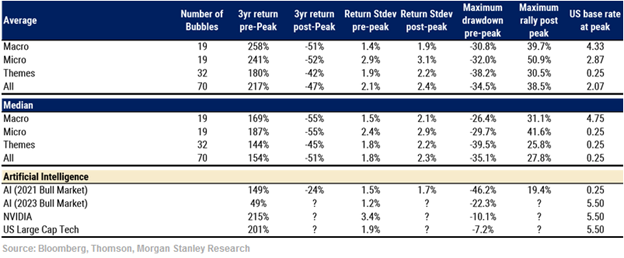

Unter diesen Vorbehalten stellt man fest, dass eine typische Blase früher in den drei Jahren bis zu ihrem Höhepunkt im Durchschnitt einen Anstieg von 150 % verbucht hat. Der Hype um KI hat in den vergangenen sieben Monaten die entsprechenden Indizes um rund 50 % nach oben getrieben und dazu beigetragen hat, dass jene US-Großunternehmen, die diesem Thema am stärksten ausgesetzt sind, sogar um mehr als 200 % gestiegen sind.

Durchschnittliches Ausmaß von Blasen-Rallyes vor ihrem Gipfelpunkt

Die Analyse von Hype-Zyklen hat Vor- und Nachteile:

- Erstens - und das ist positiv für die Anleger - folgen sie in der Regel weitgehend ähnlichen Mustern von einem zum nächsten. Dies sollte Anlegern helfen, die Fehler der Vergangenheit zu vermeiden. Doch das ist leichter gesagt als getan, denn ...

- Zweitens - und für Investoren noch schwieriger - können sich Hype-Zyklen überschneiden (und tun es oft auch). Das kann bedeuten, dass das, was wie ein neuer Hype-Zyklus aussieht, einfach ein Ausbruch aus dem letzten ist. Darüber hinaus ist es äußerst schwierig zu beurteilen, wo man sich jeweils in der Hochphase von Marktüberschwänglichkeiten befindet. Dies ist auch heutzutage bei der KI der Fall. So dürften viele Anleger annehmen, dass die KI-Investmentfonds aufgrund der Begeisterung für die generative KI bereits neue Höchststände aufstellen. Doch das ist nicht der Fall. Einige der zugrundeliegenden Aktien sind zwar auf Rekordkurs, aber als Anlagethema isngesamt bewegt sich die Performance immer noch um etwa 14 % unter den früheren Höchstständen.

Die Entwicklung in den Monaten vor und nach dem Bubble-Top

-

Die beweglichen Elemente im Vergleich zu früheren Blasen

Die von Morgan Stanley durchgeführten Analysen von Blasen im Zeitverlauf erfolgen (1) auf Indexebene für Makroblasen; (2) auf Sektorebene für Mikroblasen; und 3) auf Fondsebene für thematische Blasen. Dementsprechend kommt es zu Überschneidungen zwischen diesen Daten. Nimmt man etwa als Beispiel das Jahr 2000 dann befanden sich damals alle diese drei Kategorien (Nasdaq, Internet-Sektor und thematische Dot-Com-Fonds) in einer Blasenphase. Es gibt laut Morgan Stanley keine einfache Möglichkeit, diese Überschneidungen zu trennen, so dass es in den Zahlen zu Doppelzählungen kommen kann.

Keine der historischen Blasenanalysen basiert auf der Entwicklung einzelner Aktien. Dies macht es schwieriger als sonst, die aktuelle KI-Rallye mit früheren Blasen zu vergleichen, da viele Anleger sie mit einer oder einer Handvoll Aktien gleichsetzen. Nichtsdestotrotz gibt es aus der Sicht von Morgan Stanley zwei Möglichkeiten, diese Rallye im Vergleich zur Geschichte zu betrachten:

- Verwendet man NVIDIA oder die US-Large Cap-Tech-Aktien als Maßstäbe, dann wäre diese Rallye taktisch gesehen bereits relativ weit fortgeschritten: Denn die Performance sowohl der Einzelwerte als auch der engen Gruppierung zeigt für das letzte Jahr bereits ein Plus von mehr als 200 %. Angesichts typischer Dreijahres-Renditen von rund 150 % bei früheren Blasenhochs könnte man daher argumentieren, dass die laufende Rallye die meisten anderen längst übertrifft.

Dies gilt insbesondere auf Jahresbasis und auch während eines Zinserhöhungszyklus, denn bei früheren US-Zinserhöhungszyklen stiegen die Zinsen um rund 2 % und nicht wie jetzt um über 5 %. Die Korrekturen während der laufenden Rallye sind ebenfalls gedämpfter als sonst ausgefallen und das gilt ebenso für die Standardabweichungen der Erträge. In Anbetracht der Stabilität des Anstiegs ist es den Angaben zufolge auch schwierig, diese Rallye mit einer anderen Rally der untersuchten 70 Blasen zu vergleichen.

- Wenn man dagegen (aus Gründen der Vergleichbarkeit mit früheren Analysen) die führenden KI-Indizes als Maßstab verwendet, ist die laufende Rallye bisher bescheidener ausgefallen: Aufgrund der Eigenheiten von einzelnen Aktien lassen sich laut Morgan Stanley Schlussfolgerungen über die Geschwindigkeit des Aufschwungs und des Abbaus von Blasen nur auf Indexebene sinnvoll und angemessen ziehen.

Jedenfalls bewegt sich die Performance des führenden KI-Index im vergangenen Jahr bei bescheideneren 50 % gegenüber einer früheren durchschnittlichen Rallye-Performance, die mehr als das Dreifache betrug. Die Analysten räumen jedoch ein, dass die aktuelle Zahl zu niedrig angesetzt sein könnte. Denn die KI-Rallye 2023 begann von einer höheren Basis aus, da die KI-Performance 2021 - die eher Teil der "Alles-Blase" als idiosynkratisch getrieben war - noch nicht vollständig zurückgesetzt war, bevor der jüngste Kursaufschwung begann.

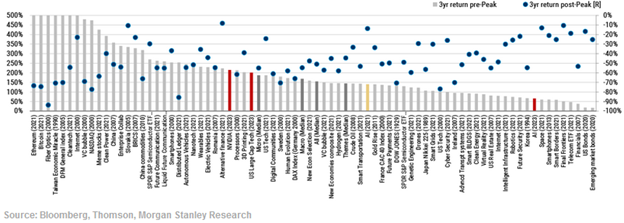

Durchschnittliche Entwicklung von (nicht kryptobezogenen) Blasen: Aufstieg und Fall

Blasen weisen eine Art "Potenzgesetz" in ihrer Verteilung auf; man müsste die Achse kürzen, um eine eher bescheidene Performance im Laufe der Zeit zeigen zu können. Während man bei einzelnen KI-Aktien argumentieren könnte, dass sie über der typischen durchschnittlichen Performance einer Blase liegen, ist es schwieriger zu argumentieren, dass ihre Performance laut der ermittelten Rangliste anomal ist. Darüber hinaus ist die Performance des KI-Index von 50 % im Jahresvergleich im Vergleich zur breiteren Verteilung der Renditen vor dem Höhepunkt der Blase die neuntschlechteste der Gruppe.

Der Nachteil dieser Analyse ist der Zeitrahmen. Alle anderen Blasen werden auf Dreijahres-Basis gemessen, während die vorgenommene aktuelle Analyse effektiv mit dem Veröffentlichungsdatum von ChatGPT beginnt. Auf annualisierter Basis scheint die laufende Rally daran gemessen eher dem Durchschnitt zu entsprechen.

Bei Blasen steigen und fallen die Kurse

-

Anzeichen für die "Hartnäckigkeit" der Nachrfrage von Verbrauchern und Unternehmen gegenüber früheren Hype-Zyklen

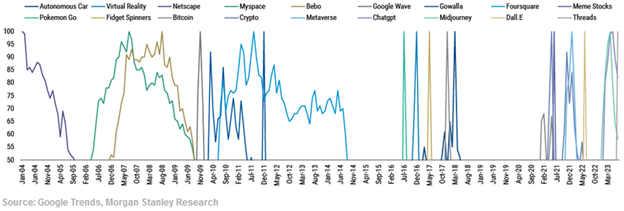

Google-Trends sind aus der Sicht von Morgan Stanley ein nützliches Mittel, um zu messen, ob die KI ihren derzeitigen Schwung beibehalten kann. In Anbetracht der Tatsache, dass viele Plattformen einen langsamen Aufstieg erleben, bis sie ins öffentliche Bewusstsein treten, und dass dann das Suchinteresse für eine gewisse Zeit exponentiell ansteigt, zeigt man in der zitierten Studie in der nachfolgenden Grafik Hype-Zyklus-Plattformen und ihr Google Trend-Interesse von ihrem jeweiligen 50-100-Niveau der Suchaktivität aus (d. h. von der Hälfte des maximalen bis zum maximalen Niveau). Die offensichtlichste Schlussfolgerung aus dieser Analyse ist die Geschwindigkeit, mit der das Interesse in den letzten 10 Jahren im Vergleich zu den vorangegangenen 10 Jahren zu- und abgenommen hat.

Google-Suchinteresse in verschiedenen Hype-Zyklen im Laufe der Zeit (gemessen von 50-100 Popularität für jeden Zyklus)

Betrachtet man die Hype-Zyklen der letzten zwölf Monate im engeren Sinne, so gibt es laut Morgan Stanley Grund, optimistischer als sonst zu sein, was die wahrscheinliche Dauerhaftigkeit von ChatGPT und Bard betrifft. Zwar ist das Suchinteresse an ChatGPT seit seinem Höchststand im April/Mai 2023 zurückgegangen, doch fiel dieser Rückgang zusammen mit (1) einem typischen Abklingen des anfänglichen Hypes, (2) den Schulferien, (3) größerem Wettbewerb und (4) der Selbstkannibalisierung des Webkanals durch die Einführung der App im Mai. Die unten genannten Faktoren können - für sich genommen - keinen Aufschluss über die Wahrscheinlichkeit geben, dass die aktuelle KI-Rallye anhält.

Man ist jedoch der Ansicht, dass sie ein relevanter, hochfrequenter Datenpunkt bleiben, mit dem die Verbrauchernachfrage nach generativen Tools und somit die potenzielle Unternehmensnachfrage nach GPUs, Cloud- und anderen Diensten beobachtet werden kann.

ChatGPT versus Threads Sucheinteresse

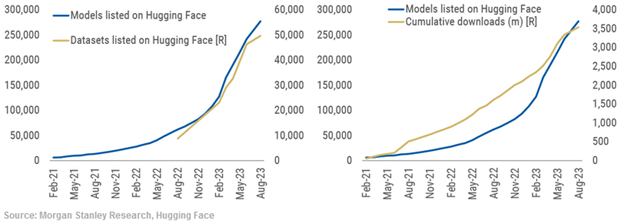

Ein letzter Datenpunkt zur Messung der Verbreitung und Beständigkeit von KI-Trial-and-Error durch Unternehmen und wagnisfinanzierte Start-ups ist die Beschäftigung mit Open-Source-Modellen. Dies ist eine Kennzahl, die Morgan Stanley monatlich zu überwachen begonnen hat und die man im Laufe der Zeit weiter verfolgen wird. Zur Anzahl der generativen KI-Modelle (für Text, Bild, Audio, Video usw.), die auf Hugging Face - dem führenden Repository für Open-Source-KI-Modelle - verfügbar sind, und, was vielleicht noch nützlicher ist, die Häufigkeit ihrer Downloads, ergeben sich folgende Werte:

Derzeit gibt es 277.510 Modelle auf Hugging Face (ein Anstieg um das 20-fache in zwei Jahren) und 49.677 Datensätze. Die Top 100 wurden im Juli 434 Mio. Mal heruntergeladen, die Top 10 wurden 200 Mio. Mal heruntergeladen. Seit Januar 2021 wurden die Top-10-Modelle insgesamt 3,5 Mrd. Mal heruntergeladen. Der Umfang und die Tiefe des Ausprobierens beim Versuch, die Killer-Apps auf der Grundlage dieser Modelle zu entwickeln, befindet sich noch in der Exponentialphase.

& Profi-Tools von

& Profi-Tools von