Neun attraktive deutsche Dividendenaktien für 2023 mit erwarteten Renditen von bis zu 9 %

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Trotz inzwischen wieder höherer Anleiherenditen als in den Vorjahren bleiben Unternehmen mit einer nachhaltigen hohen Dividende attraktiv. Allerdings sollte aus Sicht der Commerzbank neben der Dividendenrendite auch auf die Bilanzqualität, die Ausschüttungspolitik, die Nachhaltigkeit der Dividendenzahlungen und die Bewertung des Unternehmens geachtet werden. Basierend auf diese Vorgaben hat das deutsche Kreditinstitut mit Blick auf das Jahr 2023 neun attraktive deutsche Dividendenaktien identifiziert, die Dividendenrenditen von bis zu 9 % versprechen. TraderFox berichtet.

Das Jahr 2021 war geprägt von vielen Problemen. Mit am meisten von Anlegern diskutiert wurden dabei der Russland-Krieg gegen die Ukraine sowie die aus dem Ruder gelaufene Inflation sowie die damit verbundenen Leitzinserhöhungen.

Die führenden Weltbörsen sitzen vor diesem Hintergrund in diesem Jahr zumeist weiterhin auf Verlusten. Interessant ist aber, dass die von börsennotierten Unternehmen ausgeschütteten Dividenden trotzdem weiterhin sprudeln. Zumindest signalisiert das der Janus Henderson Global Dividend Index, bei dem es sich um eine langfristige Studie der globalen Dividendentrends handelt, den der Vermögensverwalter Janus Henderson quartalsweise erstellt. Der Index misst dabei die Fortschritte von Unternehmen weltweit, den Anlegern auf ihr Kapital einen laufenden Ertrag zu zahlen.

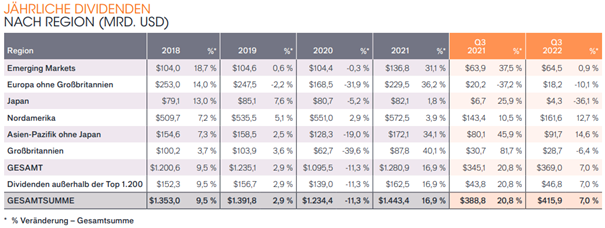

Der aktuellen Ausgabe zufolge trieben in den ersten drei Quartalen des laufenden Jahres steigende Dividenden im Ölsektor die weltweiten Ausschüttungen um 7,0 % auf 415,9 Mrd. USD nach oben- Das entspricht einem Rekord für ein drittes Quartal.

Ohne den Ausschüttungsanstieg um 19,9 Mrd. USD im Ölsektor wäre die Gesamtsumme im Vergleich zum Vorjahr praktisch unverändert geblieben. Das bereinigte Wachstum lag bei 10,3 % – höher als das durch den starken US-Dollar negativ beeinflusste Gesamtwachstum • 90 % der Unternehmen haben ihre Dividenden erhöht oder konstant gehalten.

Janus Henderson hat die Prognose für 2022 angesichts hoher Ausschüttungen im Energiesektor und höherer einmaliger Sonderdividenden um 30 Mrd. USD angehoben. Der Vermögensverwalter erwartet nun Gesamtdividenden in Höhe von 1,56 Billionen USD, 8,3 % mehr als im Vorjahr. Das bereinigte Wachstum wird voraussichtlich 8,9 % betragen, 0,4 Prozentpunkte mehr als in der Ausgabe nach den ersten beiden Quartalen noch unterstellt.

Quelle: Janus Henderson

Dividendenaktien: Stabilitätsanker fürs Portfolio in stürmischen Zeiten

Auch die österreichische Schoellerbank erinnert in einer aktuellen Studie zum Thema Aktienanlage mit Dividendentiteln zunächst daran, dass durch negative Einflussfaktoren wie den Ukraine-Krieg, die Rekordinflation, eine harte Geldpolitik und Rezessionssorgen 2022 als eines der schwierigsten Aktien-Börsenjahre der jüngeren Vergangenheit gilt.

Gerade in diesem Umfeld verweisen die dortigen Experten aber auch darauf, dass Dividendenaktien speziell in Krisenphasen eine wertvolle und regelmäßige Ertragsquelle sind, die als Stabilitätsanker im Aktienportfolio eingesetzt werden können. Jedenfalls habe die Historie zeigt, dass eine beständige und nachhaltige Dividendenpolitik als Kriterium bei der Aktienauswahl unerlässlich sei.

Zur Untermauerung dieser These bedient man sich auch einer Studie des Finanzdienstleister MSCI: Dessen Berechnungen zufolge performten dividendenstarke Aktien über einen langen Zeitraum von 88 Jahren durchschnittlich um 1,5 % pro Jahr besser als der Gesamtmarkt. Wobei es nach Ansicht der Schoellerbank hedoch auch bei Dividendenaktien darum geht, auf Qualität beim Geschäftsmodell und der Bilanz zu achten.

Neben der Dividendenrendite kommt es auf Ausschüttungsquote, Verschuldung, Bewertung und Nachhaltigkeit der Zahlungen an

Aus Markus Wallner, Aktienmarktstratege bei der Commerzbank, ist der Meinung, dass bei der Auswahl von attraktiven DAX- und MDAX-Dividendentiteln (siehe untenstehende Tabelle) für das kommende Jahr nicht nur auf die erwartete Dividendenrendite geachtet werden sollte.

So sollten die Dividendenzahlung laut Wallner nicht auf Kosten der Bilanzqualität erfolgen. Deshalb sollte die erwartete Ausschüttungsquote unter 80 % liegen und die Verschuldung (Nettoverschuldung/EBITDA) bei Unternehmen (ex Finanz- und Immobiliensektor) unter 2,5 liegen.

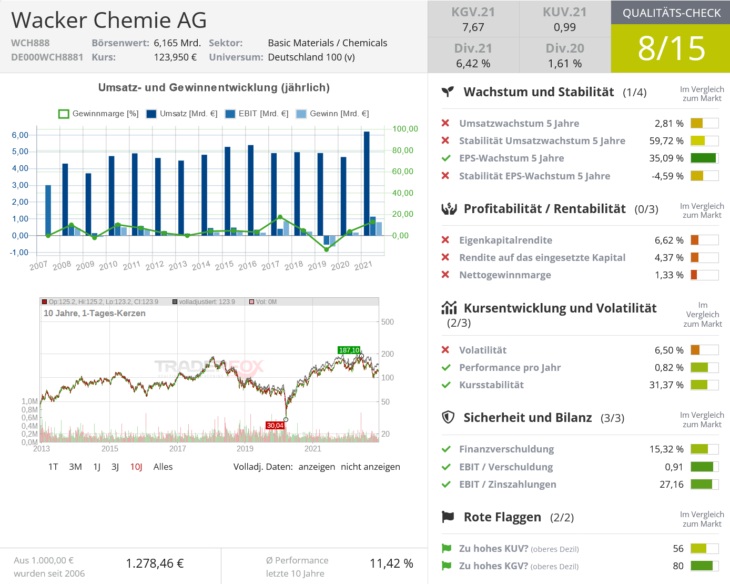

Ebenfalls zu beachten ist aus seiner Sicht die Nachhaltigkeit der Dividendenzahlungen. Im Idealfall sollte in den letzten zehn Jahren mindestens eine stabile Dividende gezahlt worden sein. Dies gilt für alle Unternehmen in der Tabelle mit Ausnahme von Wacker Chemie, wo die Dividende aber nur während der Coronavirus-Krise gesunken ist.

Auch die Bewertung gemäß Kurs-Buchwert-Verhältnis (KBV) sollte bei den ausgewählten Unternehmen weiteres Kurspotential anzeigen, das heißt, das gegenwärtige KBV sollte sich nicht zu weit von seinem langfristigen Durchschnitt entfernt haben. Dies spricht für die Commerzbank zum Beispiel gegen die Aktien der Münchner Rück, welche die sonstigen Auswahlkriterien erfüllt.

Die Nutzung der Gaspreisbremse hat nach jetzigem Stand der politischen Entscheidung keine Auswirkung auf die Dividendenzahlung der favorisierten Unternehmen, so Wallner.

Die nachfolgende Tabelle zeigt die Dividendenaktien-Favoriten der Commerzbank für das kommende Jahr. Wobei der Aufstellung unter anderem zu entnehmen ist, dass sich zum Stand der Veröffentlichung der Studie am vergangenen Freitag die erwarteten Dividendenrenditen zwischen 4,4 % und 9,0 % bewegten. Sie bewegen sich damit über dem derzeitigen DAX-Durchschnitt von 3,5 % und auch deutlich über der Rendite einer zehnjährigen deutschen Bundesanleihe von zuletzt 1,85 %.

Überblick über die neun deutschen Dividendenaktien-Favoriten der Commerzbank für 2023

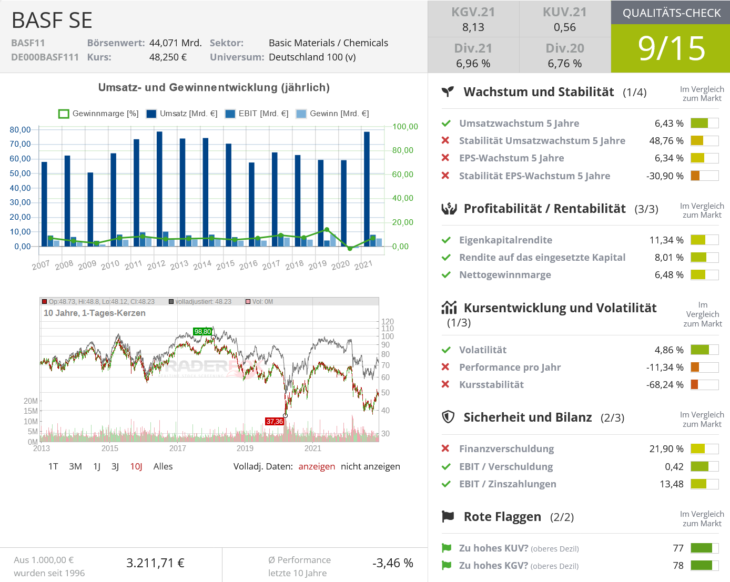

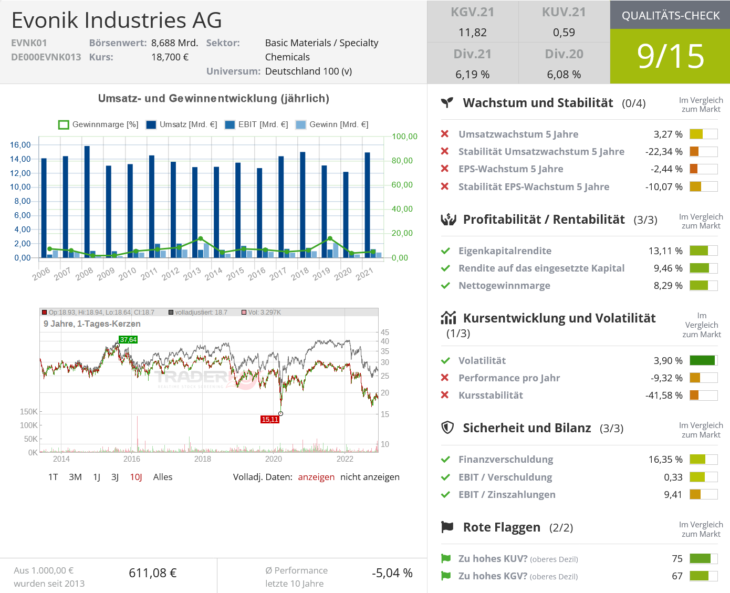

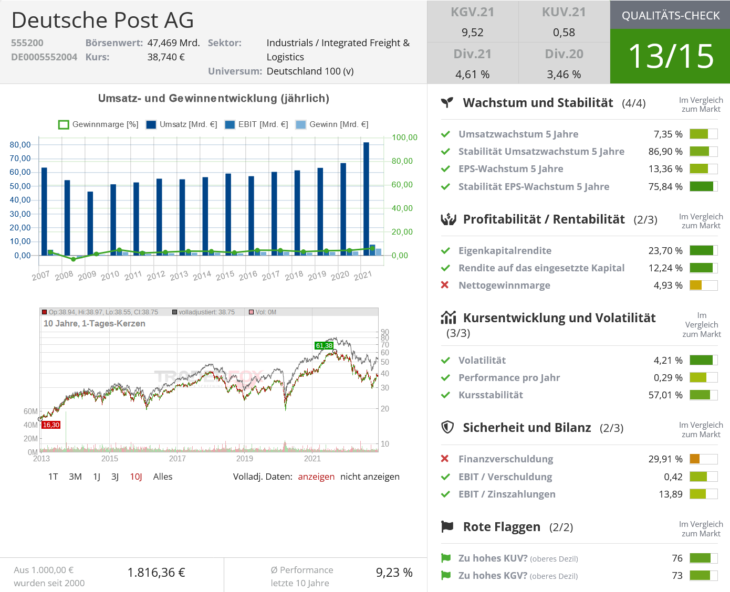

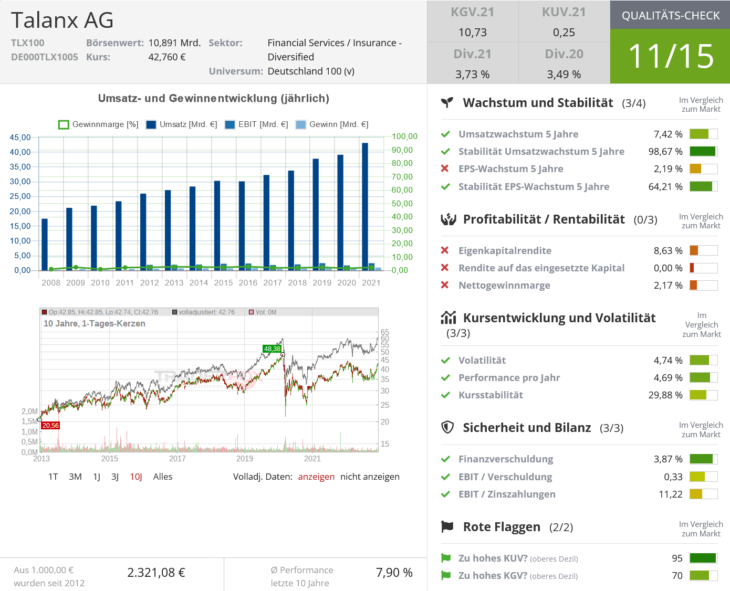

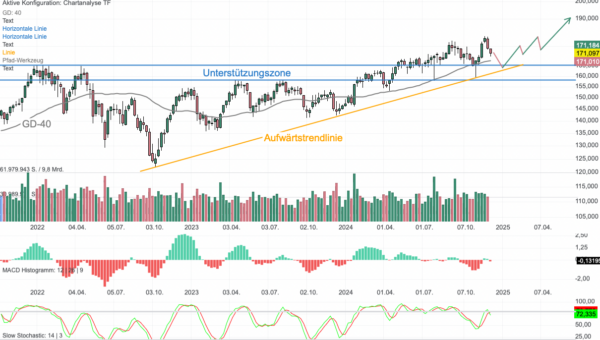

Quelle: Qualitäts-Check TraderFox

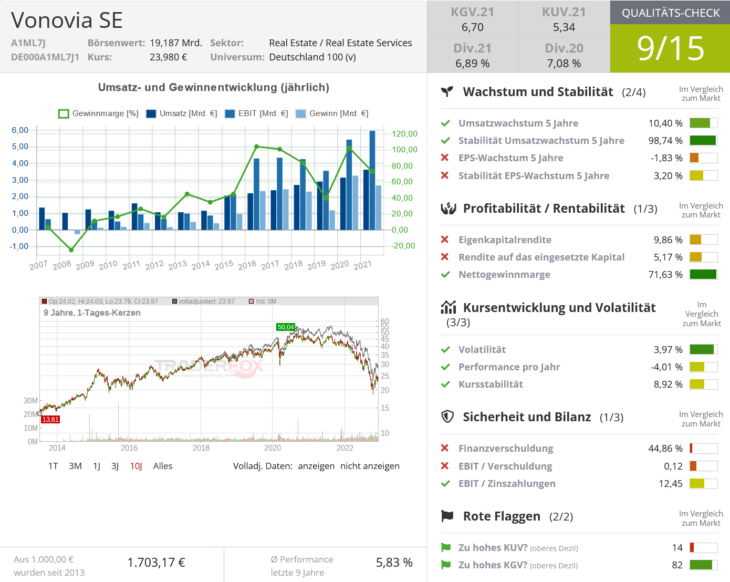

Quelle: Qualitäts-Check TraderFox

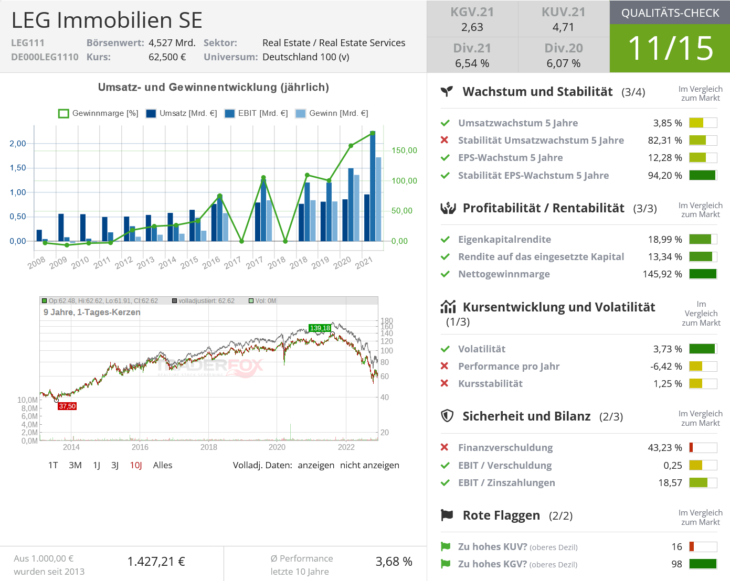

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

& Profi-Tools von

& Profi-Tools von