US-Techaktien im Höhenflug: Die aktuelle Lage sowie die Aussichten erklärt mit sieben Charts

Nach einem dominanten Jahresauftakt hat der Technologiesektor zuletzt an Schwung verloren. Historisch gesehen folgen laut Ned Davis Research auf eine starke Sektor-Outperformance zu Beginn eines Jahres im Durchschnitt weitere relative Gewinne. Saisonalität, Stimmung und ein zinsbullisches Sektormodell sorgen dafür, dass der US-Finanzdienstleister den Technologiesektor vorerst weiter übergewichtet. Aber die jüngste Schwäche der Mega-Caps und die Bewertungen lassen die positive Einschätzung wackeln. TraderFox berichtet.

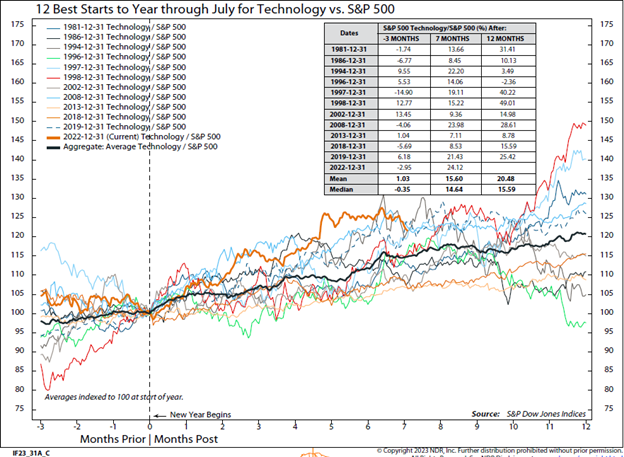

Der S&P 500 Technologiesektor verzeichnete in diesem Jahr bis Ende Juli mit einem Plus von 48,0 % den zweitbesten Start in ein Jahr seit Ned Davis Research im Jahr 1972 damit begonnen hat, Sektordaten zu sammeln. Im Vergleich zum S&P 500 war die Outperformance von 24,1 % sogar der beste Start des Sektors in ein Jahr, der je verzeichnet wurde.

Obwohl der Technologiesektor auch im Jahr 2023 der leistungsstärkste Sektor bleibt, hat er in den letzten Wochen etwas an Schwung verloren. Mit einem Plus von 2,6 % blieb er im Juli hinter der Rendite des S&P 500 zurück. Zu Beginn des Monats August ist der Technologiesektor um 6,2 % gefallen und hat damit unter allen Sektoren am schlechtesten abgeschnitten, heißt es in einer am 10. August veröffentlichten Studie des zitierten US-Finanzdienstleisters weiter.

Nachdem der Technologiesektor zu Beginn des Jahres eine so dominante Rolle gespielt hat, stellt sich die Frage, ob die jüngsten Schwierigkeiten des Sektors nur ein vorübergehender Rückschlag oder ein Vorbote für eine schwächere Zukunft sind? Die historische Entwicklung spricht laut Ned Davis Research dafür, dass die positive Dynamik des Sektors in der zweiten Jahreshälfte anhält.

Die nachfolgende erste Grafik zeigt alle Jahre, in denen der Technologiesektor den S&P 500 bis Juli um 7,0 Prozentpunkte oder mehr übertraf. Die Tabelle in dem Diagramm zeigt, dass der Technologiesektor in acht der letzten elf Fälle seine relativen Gewinne anschließend weiter ausbauen konnte, darunter in allen sieben der jüngsten Fälle.

Eine starke Kursdynamik zu Jahresbeginn hat sich in der Regel bis zum Jahresende fortgesetzt

Es gab nur drei frühere Fälle, in denen der Sektor bis Juli eine Outperformance von mindestens 20 Prozentpunkten erzielte. In den Jahren 2009 und 2020 konnte der Sektor seine relativen Gewinne in den letzten fünf Monaten des Jahres weiter ausbauen, wenn auch in einem moderateren Tempo. Im Fall von 1995 gab der Sektor jedoch den Großteil seiner relativen Gewinne in den letzten fünf Monaten des Jahres aufgrund von Bewertungs-/Gewinnsorgen wieder ab.

In dem zitierten Bericht wägen die Analysten die Fakten für den Sektor neu ab. Vorerst hält man an einer Übergewichtung des Technologiesektors fest, die sich bisher auf die Saisonalität, die Stimmung und ein zinsbullisches Sektormodell stützte, aber die Bewertungen und die Schwäche der Mega-Caps des Sektors führen dazu, dass man eine Herabstufung nicht ausschließt.

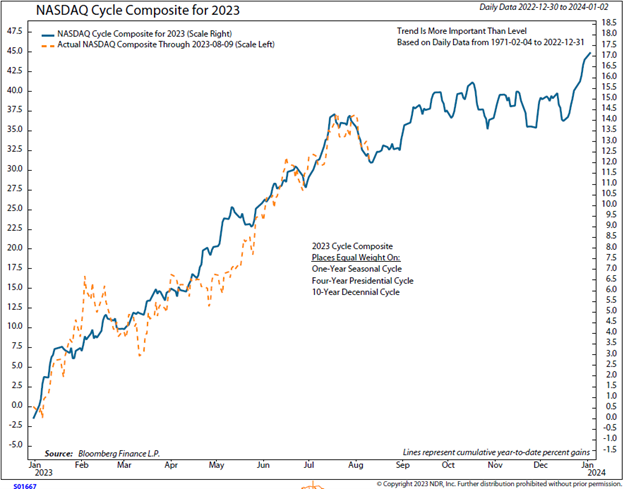

Die Botschaft des Nasdaq Cycle Composite ist relativ gesehen positiv

Der so genannte S&P 500 Cycle Composite von Ned Davis Research, der den Durchschnitt der Einjahres-, Vierjahres- (Vorwahljahre) und 10-Jahres-Zyklen (Jahre, die mit drei enden) darstellt, prognostiziert eine unruhige zweite Jahreshälfte, bevor es zu einer Jahresendrally kommt.

Die Botschaft für den Nasdaq Cycle Composite ist ähnlich, aber der Zeitraum von Mitte August bis Mitte Oktober ist optimistischer als der des S&P 500. Wenn der Nasdaq wieder Fuß fassen kann, wie der Cycle Composite vermuten lässt, dürften die zyklischen Wachstumssektoren wie Technologie, zyklische Konsumgüter und Kommunikationsdienste davon profitieren, so Ned Davis Research.

Der Nasdaq Cycle Composite steht kurz vor einer weiteren Aufwärtsbewegung

Gegenwind für Mega-Caps

Das größte Problem für den Nasdaq Composite ist laut Ned Davis Research derzeit die jüngste Underperformance einiger seiner größten Bestandteile. Der kapitalgewichtete Elite-Eight-Index der technologiebezogenen Mega-Caps ist seit seinem Höchststand vom 18. Juli um mehr als 6,0 % gefallen, während der S&P 500-Index ohne diese acht Werte in etwa unverändert blieb.

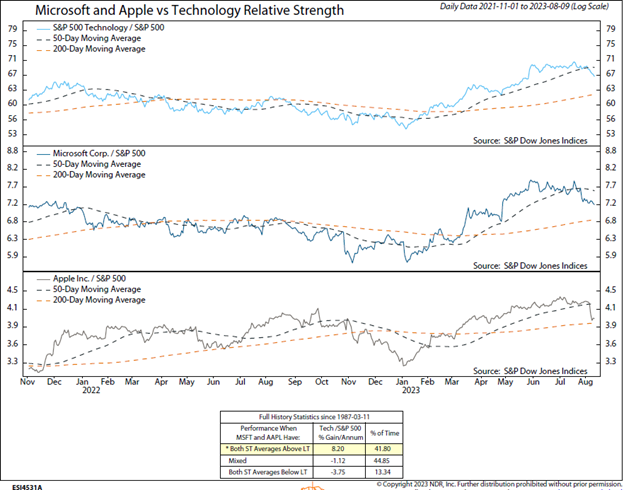

Sowohl Apple als auch Microsoft, die zusammen 50,0 % des S&P 500 Technologiesektors ausmachen, zeigten im Juli und Anfang August eine Underperformance. Beide Aktien sind unter ihre relativen gleitenden 50-Tage-Durchschnitte gefallen, weisen aber weiterhin relative Golden-Cross-Signale auf, die historisch gesehen für den Sektor positiv sind. NVIDIA, das mit einem Anteil von 10,4 % an der Marktkapitalisierung des Technologiesektors immer noch eine viel kleinere Rolle im Sektor spielt, hat sich seit seinem Rekordhoch von Mitte Juli ebenfalls unterdurchschnittlich entwickelt.

Apple und Microsoft haben sich seit Mitte Juli unterdurchschnittlich entwickelt

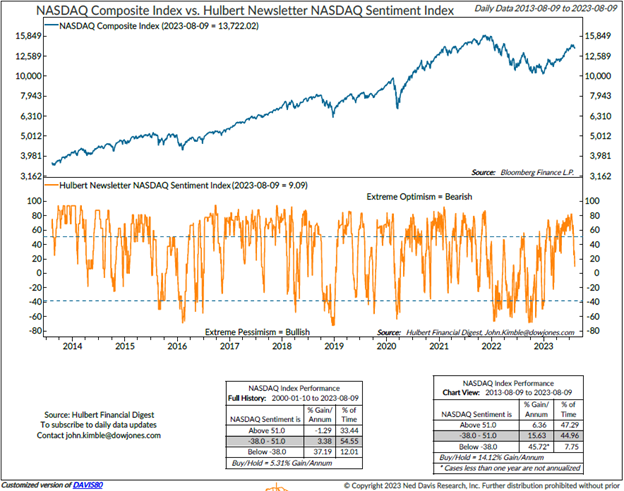

Umkehr vom Extrem bei der Anlegerstimmung

Eine der Folgen des Rückgangs der großen Technologiewerte war ein schneller Rückgang der Anlegerstimmung. Im vergangenen Jahr befand sich der Hulbert Nasdaq Sentiment Composite weniger als 1,5 % der Zeit im Bereich des übermäßigen Optimismus. In diesem Jahr verhält es sich spiegelbildlich: Der Composite verbringt mehr als 60 % seiner Zeit in der Zone des größten Optimismus.

Die Grafik zeigt jedoch, dass der Stimmungs-Kompositwert in den neutralen Bereich gefallen ist und den niedrigsten Stand seit Mitte März erreicht hat. Die Kombination aus wachsendem Anlegerpessimismus und positiverer Saisonalität könnte die Grundlage für eine Verbesserung des Nasdaq Composite und des Technologiesektors bilden.

Die Stimmung ist nicht mehr extrem optimistisch

Modell weiterhin optimistisch

Das hauseigene Sektormodell des US-Finanzdienstleisters stufte den Technologiesektor Ende Juni von "übergewichten" auf "marktgewichten" herab, aber der zusammengesetzte Score des Sektors tendiert weiterhin nach oben. Derzeit sind vier der fünf internen (kursbasierten) Indikatoren des Technologiesektors bullisch, was darauf hindeutet, dass der positive technische Ausblick für den Sektor intakt bleibt, so das Urteil.

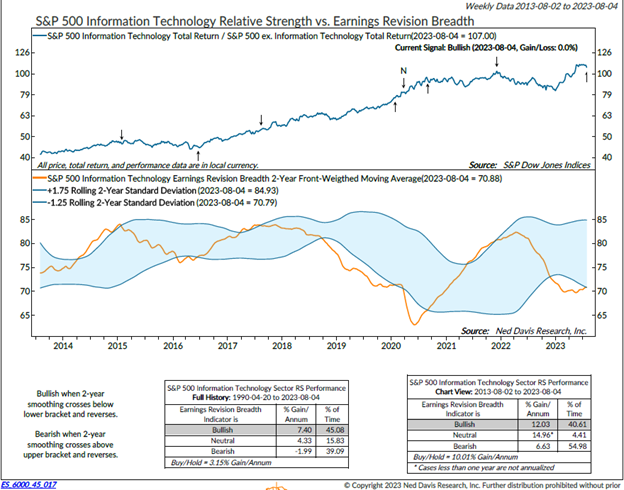

Weitere Gewinnrevisionen nach oben trugen dazu bei, dass der Earnings Revision Breadth-Indikator des Sektors am 4. August bullisch wurde, wodurch die Gesamtzahl der bullischen Indikatoren im externen (makrobasierten) Composite des Sektors auf drei von fünf stieg, der höchste Wert seit dem 9. März. Das Composite-Ergebnis des Technologiesektors ist nun das höchste unter allen Sektoren, und das Modell wird den Sektor am Ende des Monats wahrscheinlich wieder heraufstufen, wenn das Ergebnis hält.

Die Bandbreite der Gewinnrevisionen hat sich verbessert

Bedenken hinsichtlich der Bewertung

Die überproportionalen Gewinne, die die Tech-Mega-Caps in diesem Jahr verzeichneten, haben Vergleiche mit den Internetaktien der späten 1990er Jahre aufkommen lassen. Ein wesentlicher Unterschied besteht darin, dass die Unternehmen von heute extrem profitabel sind. Dennoch sind die Bewertungen der Elite-Eight-Aktien im Laufe des Jahres in die Höhe geschnellt, und das Kurs-Gewinn-Verhältnis (KGV) der Gruppe befindet sich nun auf dem höchsten Stand seit November 2020.

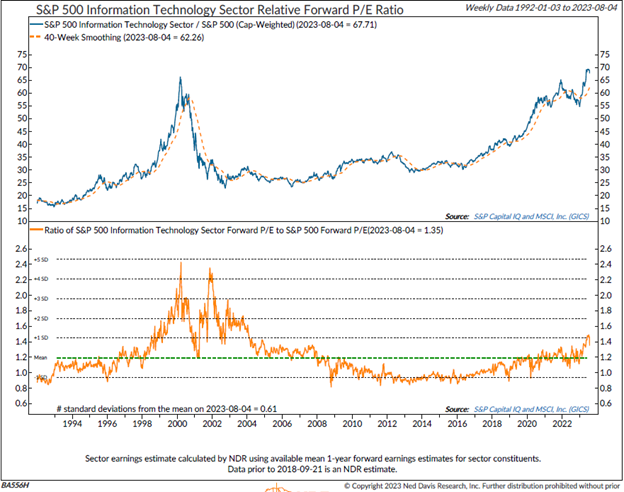

Im Bereich Technologie stieg das Kurs-Gewinn-Verhältnis im Vergleich zum S&P 500 im Juli auf den höchsten Stand seit 2004 (siehe Grafik, rechts). Seitdem ist das Verhältnis zwar gesunken, aber der Sektor ist mit 0,6 Standardabweichungen über seinem langfristigen Durchschnitt immer noch nicht billig, was der höchste Wert aller Sektoren ist.

Technologiewerte liegen beim relativen Kurs-Gewinn-Verhältnis weit über dem langfristigen Durchschnitt

Die Renditekurven-Botschaft

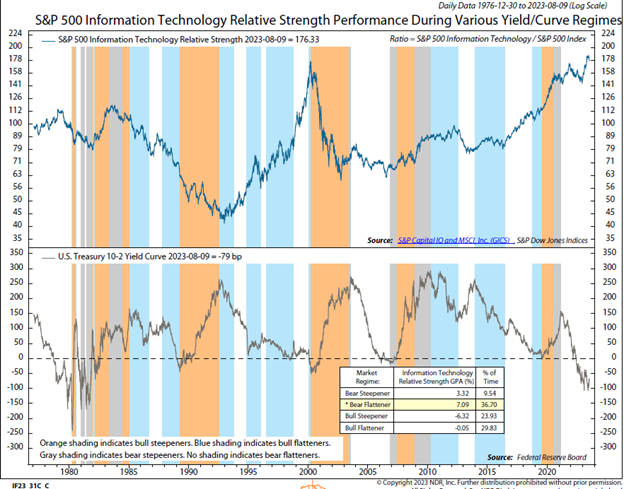

Unlängst zeigten die Analysten von Ned Davis Research, was die verschiedenen Zinsstrukturkurven für die Performance von Anleihen und für die Entwicklung der Aktienkurse in der Vergangenheit bedeutet haben.

Demnach wurden frühere Straffungszyklen von steigenden Renditen und einer flacheren Renditestrukturkurve begleitet. Die so genannte Bärenabflachung (bear flattener - steigende langfristige Zinsen mit noch schneller steigenden kurzfristigen Zinsen) ist das Regime, in dem sich der US-Markt seit Anfang 2021 befindet. Trotz steigender Renditen war der Technologiesektor in der Vergangenheit der Sektor mit der besten Performance in "bear flatteners"-Phasen.

Nur in "Bull-Steepener"-Phasen (eine Veränderung der Renditestrukturkurve, die dadurch verursacht wird, dass die kurzfristigen Zinssätze schneller fallen als die langfristigen Zinssätze), die oft mit einer Rezession einhergehen, hat der Sektor eine deutlich unterdurchschnittliche Performance erzielt.

& Profi-Tools von

& Profi-Tools von