Was sagen uns die psychologischen Indikatoren zur aktuellen Marktlage?

Der S&P 500 steht am Scheideweg. Macht er einen doppelten Boden ("double bottom"), womit wir die Tiefs gesehen hätten, oder bricht er nach unten weg, und es folgt eine dritte Abverkaufswelle, welche an den Vor-Corona-Hochs bei ca. 4000 Punkten enden könnte? Die nächsten Tage und Wochen werden es uns zeigen.

Quelle: desk.traderfox.com

Zusätzlich zur Charttechnik und der Fundamentalanalyse bietet es sich an, einen Blick auf psychologische Indikatoren zu werfen. Hierbei handelt es sich um das Sentiment des Marktes, d. h. sind die Marktteilnehmer bullisch, neutral oder bärisch eingestellt. Es sind sekundäre Indikatoren. Natürlich geben sie keine definitive Aussage darüber, ob der Markt ein Tief oder ein Hoch gefunden hat. Sie geben aber eine gute Tendenz. Schauen wir uns einiger dieser Indikatoren bezogen auf die US-Märkte genauer an.

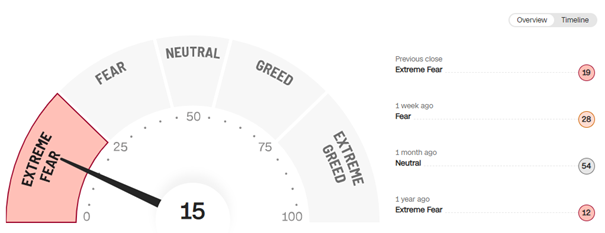

Fear and greed Index

Einer der wohl bekanntesten psychologischen Indikatoren ist der "Fear and Greed Index" (Angst und Gier Index), der von CNN Business erhoben wird. Er nimmt Werte zwischen 0 und 100 ein, wobei 0 für extreme Angst und 100 für extreme Gier steht. Dieser Indikator wird aus sieben Sub-Indikatoren ermittelt. Hierunter fallen u. a. neue 52 Wochenhochs im Vergleich zu neue 52 Wochentiefs, Marktvolatilität und Put/Call Ratio. Die beiden zuletzt genannten werden weiter unten noch genauer erläutert.

Quelle: https://edition.cnn.com/markets/fear-and-greed

Per 30.09.2022 steht der Indikator bei 15 und damit im Bereich "extreme Angst". Das 52 Wochentief lag bei 6, welches am 11.05.2022 generiert wurde. Während der Corona-Tiefs Mitte März 2020 stand der Index auf einem ähnlich tiefen Niveau. Folglich sehen wir aktuell ein hohes Niveau an Angst im Markt.

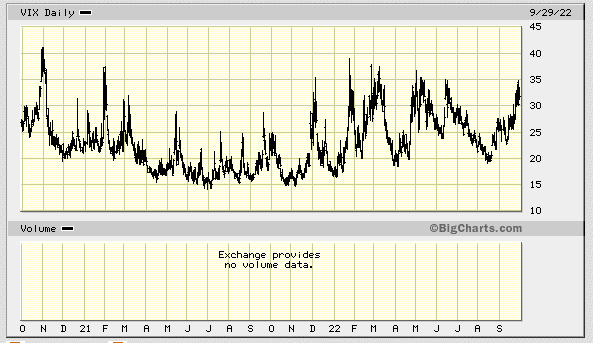

Marktvolatilität (VIX)

Ein Sub-Indikator des Fear and Greed Index ist die Marktvolatilität bzw. der VIX. Die Berechnung des VIX ist komplex. In Kurzform: Es wird die erwartete Volatilität auf Jahressicht berechnet, indem der Durchschnitt der gewichteten Preise von Out-of-the-money-Puts und -Calls für den S&P 500 in Echtzeit gebildet wird. Um die Tagesvolatilität zu berechnen, muss man den VIX durch 16 teilen (16 entspricht ungefähr der Wurzel von 252, wobei 252 für die Anzahl an Trading-Tagen pro Jahr steht). Beispiel: Wenn der VIX einen Wert von 32 aufweist, dann beläuft sich die erwartete Tagesvolatilität auf 2%, d.h. der S&P 500 kann 2% nach oben oder 2% nach unten gehen. Dies ist relativ volatil und ist ein Anzeichen von Angst im Markt.

Quelle: https://bigcharts.com

Die obige Graphik zeigt den Verlauf des VIX der vergangenen 12 Monate. Der aktuelle Wert liegt bei 31,84. Man sagt, dass Werte über 40 für sehr hohe Volatilität und damit für viel Pessimismus im Markt stehen. Während der Corona-Tiefs Mitte März 2020 schoss der VIX bis auf über 80 hoch. Kurz vor der US-Wahl im November 2020 stieg er auf knapp über 40. Am Tag des Einmarsches von Russland in die Ukraine lag er bei 38. Mit aktuell 31,84 sehen wir bei diesem Indikator noch keine "extreme Angst". Folglich wäre weiterer Druck nach unten nicht überraschend.

Put/Call Ratio

Der Put/Call-Ratio ist ein weiterer psychologischer Indikator, der auch als Sub-Indikatoren für den Fear and Greed dient. Es ist ein konträrer Stimmungsindikator, der dabei hilft, größere und kurzfristige Markttiefs zu bestimmen. Er wird berechnet, indem die Anzahl der gehandelten Put-Optionen durch die Anzahl der gehandelten Call-Optionen dividiert wird. Man sagt, dass in einem Bullenmarkt dieses Verhältnis meistens einen Wert von unter 0,7 aufweist. Die Begründung dafür liegt darin, dass Investoren zuversichtlich sind und somit eher auf der Call-Seite aktiv sind.

Quelle: https://ycharts.com/indicators/cboe_equity_put_call_ratio

In einem Bärenmarkt weist das Verhältnis meistens eine Zahl von über 0,7 auf, weil das gehandelte Volumen auf der Put-Seite größer ist. Denn Investoren kaufen Versicherung, um sich nach unten abzusichern. Aktuell beläuft sich das Verhältnis auf 0,91. Zum Vergleich: Mitte März 2020 belief sich dieses Verhältnis auf 1,28. Am Tag des russischen Einmarsches in die Ukraine lag der Wert bei 0,67. Folglich sehen wir hier eine Tendenz in Richtung "extreme Angst".

Anzahl der Aktien über dem 50- und dem 200-Tage Durchschnitt

Der 50- und der 200 Tage Durchschnitt stellen wichtige Indikatoren dar. Es lohnt sich daher, einen Blick auf die prozentuale Anzahl von Aktien über ihrem 50- und über ihrem 200 Tage Durchschnitt an der NYSE, Nasdaq und AMEX zu werfen. Je mehr Aktien sich über diesen gleitenden Durchschnitten befinden, desto bullischer der Markt. Aktuell befinden sich nur 12,4% aller gehandelten Aktien über ihrem 50 Tage Durchschnitt. Beim 200 Tage Durchschnitt sind es 14%. Dies sind beides extreme niedrige Werte und erinnern an die Corona-Tiefs vom März 2020. Folglich sehen wir hier einen stark überverkauften Zustand ("extreme Angst").

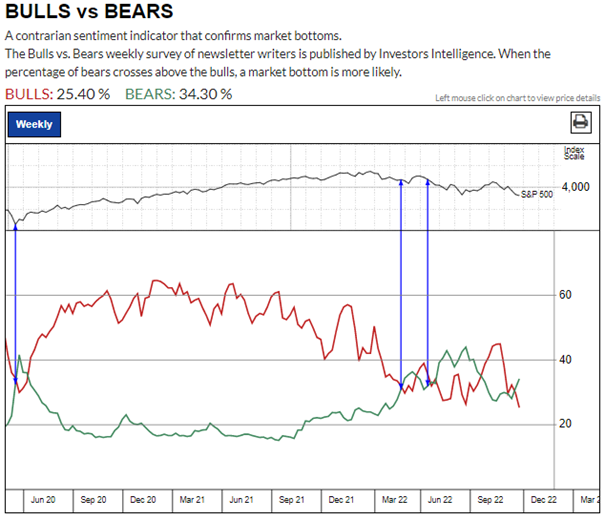

IBD Bull vs Bear Indikator

Der IBD Bull vs Bear Indikator, der einmal pro Woche erhoben wird, spiegelt eine Umfrage unter Newsletter-Autoren wider und wird von Investors Intelligence veröffentlicht. Grundsätzlich wird gesagt, wenn der Prozentsatz der Bären den der Bullen überschreitet, ist ein Markttief wahrscheinlicher.

Quelle: https://research.investors.com/psychological-market-indicators/chart?type=bullsbears

Aktuell haben wir 25,40% Bullen und 34,30% Bären. Während der Corona-Tiefs im März 2020 lag der Wert für die Bären bei 41,70%. Somit haben wir aktuell ein bärisches Marktumfeld.

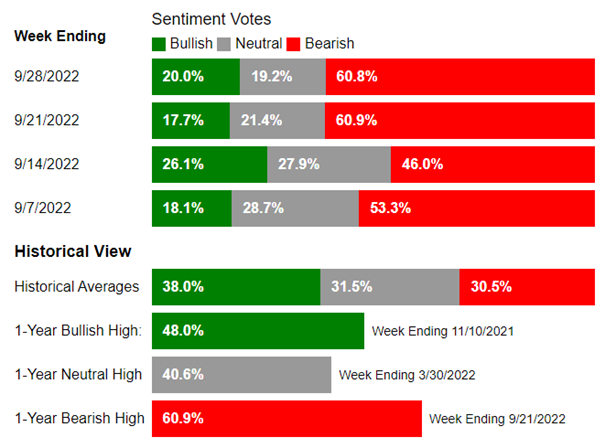

AAII-Indikator

Die Abkürzung AAII steht für "American Association of Individual Investors". Der AAII-Indikator bzw. die AAII-Umfrage befragt Privatanleger, wohin sich der Markt in den nächsten sechs Monaten bewegt. Historisch gesehen liegt der Wert für bullisch bei 38%, für neutral bei 31,5% und für bärisch bei 30,5% (siehe folgende Abbildung).

Quelle: https://www.aaii.com/sentimentsurvey

Letzte Woche sahen wir mit 17,7% den niedrigsten Wert für bullisch und mit 60,9% den höchsten Wert für bärisch. Diese Woche belaufen sich die Werte auf 20,0% (bullisch), 19,2% (neutral) und 60,8% (bärisch). Wir sehen ungewöhnlich niedrige Werte in der fünften Woche in Folge und zum 28. Mal in 39 Wochen. Folglich gibt es viel Pessimismus im Markt.

Circuit Breaker

Ein sogenannter "Circuit Breaker” ("Stromkreisunterbrechung") ist ein weiterer psychologischer Indikator. Hierbei handelt es sich um eine automatische Börsenunterbrechung von üblicherweise 15 min aufgrund eines heftigen Abwärtsverkaufs oder einer massiven Rallye. Diese Unterbrechung dient dazu, die Gemüter der Börsianer zu beruhigen. Die US-Vorschriften sehen hier drei Sicherheitsstufen vor, die den Handel unterbrechen sollen: wenn der S&P 500 Index um 7 %, 13 % und 20 % fällt. Solche Circuit Breaker haben wir einige Male während der heftigen Abverkaufswellen im März 2020 gesehen. Aktuell hat es noch keinen Circuit Breaker gegeben. Dies ist ein Indiz dafür, dass es noch keine Übertreibung nach unten gegeben hat. Folglich scheint es noch "Übertreibungs-Luft" nach unten geben.

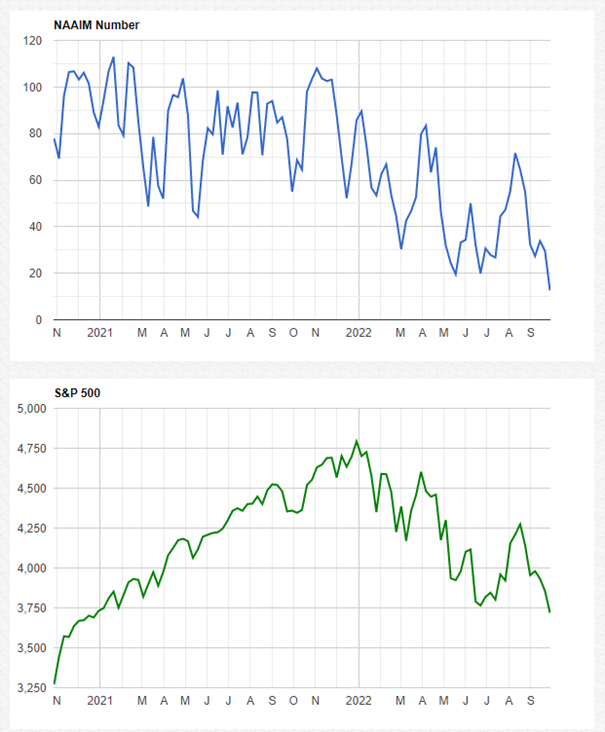

NAAIM Exposure Index

Die Abkürzung NAAIM steht für "National Association of Active Investment Managers". Der NAAIM Exposure Index stellt das durchschnittliche Engagement an den US-Aktienmärkten dar, das von den Investment Managern gemeldet wird. Das primäre Ziel der meisten aktiven Investment Manager ist es, das Risiko-Rendite-Verhältnis des Aktienmarktes zu steuern und jederzeit auf dem Laufenden zu bleiben, wie der Markt agiert. Dieser Index gibt also Einblick in die tatsächlichen Anpassungen, die diese aktiven Manager an Kundenkonten in den letzten zwei Wochen vorgenommen haben. Es ist wichtig anzumerken, dass der NAAIM-Exposure-Index nicht voraussagend ist. Er hilft also nicht dabei, zu bestimmen, wie sich der Aktienmarkt in Zukunft entwickeln wird.

Quelle: https://www.naaim.org/programs/naaim-exposure-index/

Die blaue Linie in der folgenden Abbildung zeigt einen zweiwöchigen gleitenden Durchschnitt der Antworten der NAAIM-Manager. Das 52 Wochentief vom Juni 2022 haben wir diese Woche unterschritten. Folglich sehen wir sehr wenig "Exposure" seitens der Investment Managern, was für ein hohes Maß an Angst unter ihnen steht.

Kapitulations-Gap

Den letzten Indikator, den ich vorstellen möchte, ist das Kapitalutions-Gap. So ein Gap nach unten tritt auf, wenn ein beträchtlicher Anteil der Anleger in einem Abwärtstrend der Angst erliegt und innerhalb kurzer Zeit massiv Wertpapiere verkauft. Dies führt dazu, dass der Preis des Wertpapiers oder eines gesamten Marktes/Indexes unter hohem Handelsvolumen stark fällt. Die Kapitulation markiert normalerweise ein kurzfristiges Tief und sollte von einer Erholungsrallye gefolgt werden. Weder die Nasdaq noch der S&P 500 haben in der aktuellen Abverkaufsphase so ein Kapitulations-Gap gezeigt. Somit könnte dies bedeuten, dass sich die (letzten) schwachen Hände noch im Markt befinden.

& Profi-Tools von

& Profi-Tools von