Portfoliocheck: Auch Value-Ikone Jeremy Grantham setzt jetzt auf Technologiewerte. Und stockt bei dieser Aktie auf…

Die konsequente Anwendung der Rückkehr zum Mittelwert als Investmentkonzept führte Grantham auch dazu, mehrfach vor sich abzeichnenden Blasen zu warnen und rechtzeitig die nötigen Konsequenzen daraus zu ziehen. Die Aufmerksamkeit der Öffentlichkeit ist ihm daher stets sicher, wenn er Prognosen zum Marktgeschehen und den aktuellen Bewertungen abgibt.

Robert Jeremy Goltho Grantham wurde am 6. Oktober 1938 im britischen Ware nahe London geboren. Seine Kindheit verbrachte er im Norden Englands nahe Sheffield, wo er sich auch zum Studium der Ökonomie einschrieb. Seinen Bachelorabschluss bekam er 1964 verliehen und absolvierte im Anschluss noch das MBA-Programm der Harvard Business School, das er 1966 erfolgreich abschloss.

1977 gründete Jeremy Grantham GMO, das für die Familiennamen der Gründer Jeremy Grantham, Richard Mayo und Eyk van Otterloo steht. Die Bostoner Vermögensverwaltung richtet sich vor allem an institutionelle Investoren und Grantham ist sowohl Chief Investment Strategist als auch einer der Directors.

Granthams zweite große Leidenschaft ist der Klimaschutz. So gründete er gleich drei Institute und eine Stiftung, die sich dem nachhaltigen Leben bzw. dem Kampf gegen den Klimawandel widmen, und unterstützt auch Greenpeace und den World Wildlife Fund (WWF).

Granthams Investmentansatz: die Rückkehr zum Mittelwert

Jeremy Grantham vertritt die Auffassung, dass Gewinnmargen und dementsprechend auch Preise langfristig immer zu ihrem Mittelwert zurückkehren. Im Kapitalismus ziehen überdurchschnittliche Gewinnmargen zwangsläufig Wettbewerber an, so dass diese Margen durch die zunehmende Konkurrenz unter Druck geraten. Sinkende Margen lassen perspektivisch die Gewinne sinken und hierdurch reduziert sich der Wert des Unternehmens in der Zukunft. Was die Bewertung des Unternehmens an der Börse und damit seinen Aktienkurs unter Druck setzt. Dieser Mechanismus funktioniert in umgekehrt auch für ehemalige Underperformer, wenn diese ihre Wettbewerbssituation verbessern und steigende Margen und Gewinne aufweisen können.

Kaum verwunderlich ist daher, dass Grantham dem Konzept des ökonomischen Burggrabens hohe Bedeutung zumisst. Denn dauerhafte und starke Wettbewerbsvorteile sich ein Garant für hohe Margen und Gewinne und je länger diese Wettbewerbsvorteile aufrechterhalten werden können, desto länger kann sich das Unternehmen über dem Mittelwert halten und der Kurs weiter steigen.

Der Prophet der Blasen

Grantham hat einen Großteil seiner Popularität dadurch gewonnen, dass er das Platzen von Blasen korrekt vorausgesagt hat. So prophezeite er den Zusammenbruch am japanischen Aktien- und Häusermarkt in den späten 1980er Jahren, das Platzen der Internetblase in den späten 1990ern, sowie das Platzen der Blase am Häusermarkt 2007 und der sich anschließenden weltweite Kreditkrise 2007.

Vom Value zum Quality Investor

Für Aufsehen sorgte Jeremy Grantham, als er sich 2017 vom Deep Value-Ansatz nach Benjamin Graham abwandte, dem Investoren wie Seth Klarman oder Howard Marks anhängen.

Grantham erklärte, das KGV läge seit 20 Jahren signifikant oberhalb seiner langjährigen Durchschnittswerte. Anstelle der früher üblichen 14 notiere es seit mehr als 20 Jahren im Mittel bei 23. Daher sei die Zeit reif für eine Anpassung der eigenen Überlegungen getreu dem Leitsatz John Maynard Keynes, der sagte: "Wenn sich die Fakten ändern, ändere ich meine Meinung".

Und die Hauptursache der neuen Wirklichkeit ist schnell gefunden. Neben dem schnellen technologischen Wandel ist es vor allem das dauerhaft niedrige Zinsniveau, denn es ließ und lässt die Gewinnmargen der Unternehmen dauerhaft ansteigen; sie liegt seit 1997 bei durchschnittlich sieben Prozent, während sie vorher bei fünf Prozent lag. Und ein nachhaltiges Umkehren von den niedrigen Zinsniveaus ist nicht abzusehen, so dass sich Anleger an die neue Wirklichkeit anpassen müssten, um erfolgreich zu bleiben.

Jeremy Grantham vertritt daher die Auffassung, auch Value Investoren sollten nicht sklavisch nach KGVs im niedrigen zweistelligen oder gar einstelligen Bereich suchen, sondern auch höhere KGVs bis 20 in Kauf nehmen. Er zielt vielmehr auf dominierende Geschäftsmodelle ab, auf die marktbeherrschende Stellung der Unternehmen im Wettbewerb, auf ihren ökonomischen Burggraben ("Moat"). Marktdominanz bietet die Aussicht auf steigende Gewinnmargen und daher sollten Anleger auch bereit sein, diesen Unternehmen höhere Bewertungen zuzugestehen.

"Du wirst nicht dafür belohnt, Risiken einzugehen. Du wirst dafür belohnt, günstige Vermögenswerte einzukaufen."

(Jeremy Grantham)

Hier schließt sich der Kreis und es wird klar, dass Grantham sich nicht etwa vom Value Investing verabschiedet hat, sondern er sich im Grunde "nur" zu einem weiteren Anhänger des Quality Investings entwickelt hat, wie vor ihm auch schon Warren Buffett, Charlie Munger oder Tom Russo.

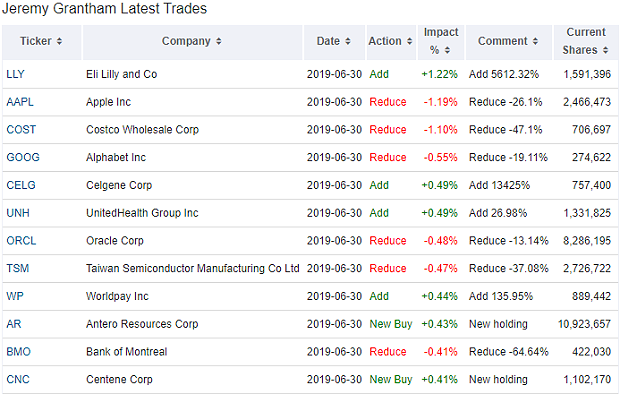

Jeremy Granthams Käufe und Verkäufe im zweiten Quartal 2019

Das starke Auftaktquartal mit den schnellen Kursanstiegen vor allem bei den Technologiewerten hat Grantham dazu veranlasst, einige Positionen wieder zu reduzieren. So hat er bei Apple gut ein Viertel verkauft, bei Alphabet knapp ein Fünftel und bei Oracle immerhin noch 13 Prozent und bei Taiwan Semiconductor sogar 37 Prozent.

Doch er hat sich nicht etwa vom Technologiesektor abgewendet, sondern ging neue Engagements ein bei Worldpay und Centene. Und bei der Bank of Montreal hat er knapp 65 Prozent seiner Anteile abgestoßen; in Kanada droht eine Immobilienblase, so dass Grantham hier wohl lieber Geld vom Tisch nimmt.

Im arg gebeutelten Gesundheitssektor hat er hingegen aufgestockt, vor allem bei Eli Lilly, wo er gut 1k2 Prozent seines Anlagevolumens neu unterbrachte, aber auch bei der vor der Übernahme durch Bristol-Myers Squibb stehenden Celgene baute er seinen Bestand deutlich aus und bei UnitedHealth.

Jeremy Granthams Portfolio zum Ende des zweiten Quartals 2019

Der Wert der von Jeremy Grantham bei GMO verwalteten Kundenportfolios liegt bei 14,3 Milliarden Dollar und verteilt sich auf 699 Einzelwerte. Dem entsprechend ist ein fokussierter Anlagestil kaum möglich; es lassen sich dennoch klare Schwerpunkte ernennen.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Auffällig ist, dass Grantham vor allem auf große US-Wachstumswerte mit starkem Burggraben und noch stärkeren Cashflows setzt. So sind Microsoft mit 4,1 Prozent, Apple mit 3,4 Prozent und Oracle mit 3,3 Prozent seine drei größten Positionen und mit Accenture (2,2 Prozent) und Alphabet (2,1 Prozent) auf den Plätzen sieben und zehn belegen zwei weitere Technologiewerte Spitzenpositionen.

Daneben setzt Grantham mit UnitedHealth, Medtronic, Merck & Co. sowie Johnson & Johnson im Gesundheitssektor ein starkes Ausrufezeichen, während American Express als Vertreter des Finanzsektors die TOP 10 komplettiert.

Aktie im Fokus: eBay

Ebay hat die "New Economy" überlebt und prägte mit Amazon und einigen anderen den ersten Internetboom. Ursprünglich war eBay ein reines Internetauktionshaus für private Verkäufer, also eine Onlineversion des klassischen Flohmarkts. Später führte man den "Sofort kaufen"-Button ein und es setzten auch immer mehr professionelle Händler auf die stark wachsende Plattform.

Geradezu wegweisend war der Kauf eines noch jungen, aber aufstrebenden Zahlungsanbieters namens PayPal, den eBay vom heutigen als Tesla-Chef Elon Musk und dem deutschstämmigen Investor Peter Thiel erwarb. Der Kauf im Internet ist eine besondere Vertrauenssache, da man die Ware ja vor dem Kauf nicht sehen und anfassen kann. Demzufolge ist das Thema Käuferschutz Basis des Erfolgs und als eBay PayPal zur Standardzahlungsanwendung auf seiner Plattform machte, war dies die perfekte Symbiose für beide Unternehmen. Denn PayPal schaltete sich als Zahlungsabwickler zwischen Käufer und Verkäufer und garantierte die sichere Abwicklung des Kaufvorgangs. Der Käufer überwies sein Geld an PayPal, das dem Verkäufer den Zahlungseingang mitteilte, woraufhin dieser die Ware verschickte. Sobald der Käufer den ordnungsgemäßen Wareneingang bestätigte, zahlte PayPal den Kaufpreis an den Verkäufer aus.

So entwickelte sich PayPal zum Standard, da auch viele Onlineshops auf diese beliebte und bequeme Zahlungsmethode setzten. Doch der Erfolg von PayPal stellte den von eBay bald in den Schatten und weckte Begehrlichkeiten. Aktivistische Investoren wie Carl Icahn kauften sich bei eBay ein und drängten das Unternehmen, PayPal als separates Unternehmen in die Freiheit zu entlassen. Letztlich mit Erfolg und es kam zu einem Spin-off des Zahlungsabwicklers.

PayPal hat sich in der Folgezeit prächtig entwickelt und konnte ohne die Fesseln von eBay sein Potenzial voll ausspielen. Vor allem hatten andere Onlineshops und Plattformen nun keine Bedenken mehr, PayPal auf ihren Seiten einzubinden, weil man nicht mehr fürchtete, Daten an Wettbewerber eBay zu verlieren.

Für eBay erwies sich die Trennung nicht als Segen. Das Unternehmen verlor seinen Wachstumstreiber und ließ sich in der Folgezeit von einigen Wettbewerbern in den Schatten stellen. Die Umsätze wuchsen weniger schnell als die der Konkurrenz allen voran Amazon, und auch das Volumen, das über eBay gehandelt wurde, wuchs deutlich langsamer als der Markt. Und dem entsprechend hat der Aktienkurs auch kaum mehr Freude ausgelöst bei den Anlegern.

Heute stellt sich eBay als etablierter Online-Marktplatz dar, dessen Umsatz langsam aber stetig sinkt. Der Vorstand verstand es jedoch, die Margen zu steigern und damit auch die Gewinne, aber das ist natürlich keine zukunftssichere Erfolgsstrategie. Ebay erinnert heute ein bisschen an Microsoft, bevor vor fünf Jahren Satya Nadella das Ruder vom glücklosen Steve Ballmer übernahm. Der richtete das Unternehmen strategisch völlig neu aus und warf alte Glaubensdogmenüber Bord inkl. zweistelliger Milliardenabschreibungen auf die Handysparte (NOKIA). Microsoft notierte damals mit einem niedrig zweistelligen KGV und glänzte eher als Dividendenwert. Aber es noch Leben in dem Dino, die schlummernden Potenziale mussten nur freigesetzt werden. Und Nadella schaffte das Unmögliche und heute ist Microsoft wieder ein hochprofitables Wachstumsunternehmen und das wertvollste Unternehmen der Welt.

Kann eBay das neue Microsoft werden?

Das ist kaum vorstellbar, aber auch nicht unmöglich. Wenn es denn gelingt, eBays lange brachliegende Potenziale zu heben. Aktivistische Investoren wie Pauls Singers Elliott Management und Starboard Value haben sich eingekauft und wollen die bisher wenig profitablen Randbereiche abspalten. Ebay soll sich auf sein Kerngeschäft fokussieren und die Ebay Classifieds Group (ECG), zu der die eBay Kleinanzeigen samt der Autovermittlungsplattform mobile.de gehören, verkaufen. An der ECG scheint auch Axel Springer interessiert zu sein, die gerade mit Hilfe von US-Finanzinvestor KKR den Rückzug von der Börse anpeilen.

Interessanterweise setzen aktivistische Investoren - und es ist auch hier Paul Singers Elliott Management - auch Scout24 unter Druck; Scout24 solle sich auf seine Immobiliensparte ImmoScout24 konzentrieren und sich von seinem zweiten Standbein AutoScout24 trennt. Mit mobile.de und AutoScout24 stehen also gleichzeitig Deutschlands führende Autoportale zum Kauf, was strategische Investoren noch stärker anlocken dürfte. Zumal beide Portale unter zunehmendem Druck stehen, da die großen Autokonzerne unter Führung von VW ihre eigene Lösung in den Markt drücken und auch bei Amazon die Autovermittlung auf der Agenda steht. Für AutoScout sollen bereits Angebote von über 2 Milliarden Euro im Raum stehen und es wird nun mit einem Bieterkreis, dem auch mehrere Finanzinvestoren angehören, weiter verhandelt. Singer hatte Preisvorstellungen von mindestens 2,5 Milliarden Euro in den Raum gestellt, das scheint nicht utopisch zu sein.

Dem Vernehmen nach könnte eBay für die ECG 10 Milliarden Dollar einstreichen und dieses Geld würde für eine Sonderdividende und/oder massive Aktienrückkäufe zur Verfügung stehen. Angesichts einer eigenen Börsenbewertung von gerade einmal 35 Milliarden Dollar wäre das eine verhältnismäßig gewaltige Summe, zumal die Aktivitäten bisher wenig zum Gewinn beitragen. Hinzu kommt die Online-Ticketbörse Stubhub, die ebenfalls auf dem eBay-Verkaufszettel landen soll.

Was wird aus eBay?

Doch was kommt dann für die "Resterampe eBay"? Bleibt nur der unattraktive Rest zurück, der immer weniger Umsatz macht und quasi nur durch Aktienrückkäufe die Aktionäre bei Laune halten kann. Also so etwas wie eine zweite IBM? Oder kann der Marktplatz neue Kräfte mobilisieren und seine schlummernden Potenziale endlich entfalten? Ebay ist eine unabhängige Verkaufsplattform, die keine eigenen Marken verkauft. Das unterscheidet Ebay von Amazon aber auch von Walmart und anderen Großen Warenhäusern. Ebay ist hier eher mit dem chinesischen Inlinegiganten Alibaba zu vergleichen, der ebenfalls als reine Plattform agiert.

Hinsichtlich des Fulfillment, bei dem Amazon neuerdings ja auf die Ein-Tages-Lieferung für seine Prime-Mitglieder setzt, hat eBay bereits reagiert und baut eigene Kapazitäten auf sowie ein Netz von Kooperierenden Händlern. Der Logistikriese FedEx hat sich gerade von Amazon getrennt, weil er in Amazon einen Konkurrenten der Zukunft in seinem Kerngeschäft erkennt, dem Paketversand. FedEx begründet die Trennung von Amazon damit, sich mehr auf "den breiteren E-Commerce-Markt konzentrieren" könne. Damit stünde ein "natürlicher" Logistikpartner für eBay bereit, der sich bewusst von Amazon abgewendet hat, und der ein erhöhtes Interesse haben dürfte, ggf. der bevorzugte (oder sogar alleinige?) Paketdienst in der eBay-Sphäre zu werden. Kein uninteressantes Gedankenspiel, finde ich.

Ebay wandelt sich gerade hin zu einer Vertriebs- und Verkaufsplattform für professionelle Händler. Das ist genau der Bereich, in dem auch Amazon immer erfolgreicher wird. Wer nicht über Amazons Website verkauft, muss sich seinen eigenen Internetshop aufbauen, z.B. über Shopify. Der entscheidende Nachteil ist, dass die Käufer nur einmal kommen und man ständig Werbung machen muss, damit man neue Käufer anlockt. Das kostet viel Geld. Die Alternative ist, dass man über Plattformen verkauft, die einen etablierten Markennamen haben und einen festen Kundenstamm. Wie bei Mode Zalando oder eben eBay.

Damit sich eBay als wirkliche Alternative zu Amazon positionieren kann, muss es allerdings zu mehr werden, als einer reinen Verkaufsplattform mit etablierten Kundenstamm. Amazon bietet seinen Händler im Hintergrund umfassende Analysetools, Waren- und Kreditfinanzierungen und einen umfangreichen Fulfillment-Service sowie zunehmend eine eigene Zustellung der Waren und mit AmazonPay einen sicheren Bezahldienst. Hier kann und muss eBay gegenhalten und eigene Services anbieten - nicht notwendigerweise in Eigenregie, das kann auch durch Kooperationen erfolgen, wie mit salesforce.com oder Microsoft oder Adobe. Entscheidend ist das "Rund-um-Paket", wie es sich für die aktiven Händler darstellt.

CEO geht von Bord

Doch vor einigen Tagen kam noch mehr Bewegung in die Sache, denn der langjährige CEO Devin Wenig hat die Brocken hingeschmissen, weil und sein Board grundsätzlich konträre Ansichten über die Zukunft des Unternehmens hätten. Der Rücktritt erfolgte zu einem Zeitpunkt, wo mit Spannung die Entscheidung über den möglichen Verkauf von Sparten ansteht. Und da Wenig sich klar gegen die Aufspaltung positioniert hatte, scheint eine grundsätzliche Entscheidung gefallen zu sein.

Und dann besetzt eBay den Chefposten interimsweise mit dem Finanzchef Scott Schenkel, der seit 2007 im Unternehmen ist. Das gibt einer weitergehenden Spekulation zusätzlichen Raum, nämlich der, dass das Plattformgeschäft von eBay selbst zum Verkauf stehen könnte. Oder anders gesagt, dass eBay zum Ziel einer Übernahme werden könnte. Und da sind wir wieder bei Alibaba, die in Nordamerika und Europa bisher noch fast keine Rolle spielen, wo aber eBay seinen Schwerpunkt hat. Vom Geschäftsmodell und von der regionalen Präsenz würde eBay perfekt zu Alibaba passen und dass Alibaba auch durch Zukäufe wächst, belegen die Chinesen mehrfach im Jahr.

Für Anleger birgt eBay zurzeit gleich mehrere Reize. Der Verkauf von Randaktivitäten könnte einen zweistelligen Milliardenbetrag in die Kasse spülen, der in Form von Dividenden und vor allem Aktienrückkäufen den Aktionären zugutekommen könnte. Das Kerngeschäft von eBay könnte sich zu einer echten Alternative für Händler entwickeln, die bewusst nicht über Amazon verkaufen wollen. Und darüber hinaus könnte es für das Plattformgeschäft strategische Kaufinteressenten geben, die sich schnell nach Nordamerika und Europa ausbreiten wollen.

Insgesamt eine Gemengelage, bei der man sich fragt, weshalb eBay von der Börse nur mit dem zwölffachen des für 2020 erwarteten Gewinns bewertet wird. Man fühlt sich deutlich an die Situation von Microsoft vor fünf Jahren erinnert, als niemand mehr einen Pfifferling auf den siechenden Dino geben wollte. Was für ein Fehler und was für ein Comeback! Neben Jeremy Grantham setzen auch andere Investoren darauf, dass eBay eine ähnliche Wiedergeburt erleben kann. Dazu zählen Seth Klarman, Ken Fisher, Mario Gabelli, Joel Greenblatt, Primecap Management, Paul Tudor Jones und sogar George Soros. Es könnte also mehr in eBay stecken, als man auf den ersten Blick erkennt…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von