Portfoliocheck: Ken Fisher setzt weiter auf Technologie und immer stärker auf Softbank Group

Als Sohn der Investment-Legende Philip A. Fisher war es für Kenneth Lawrence Fisher nicht einfach, aus dem übergroßen Schatten des Vaters zu treten, eigene Erfolge zu erzielen und sich eine eigene Reputation aufzubauen. Doch es ist ihm gelungen und er ist heute ein äußerst erfolgreichsten Investoren und Fondsmanager, der eine Reihe Bestseller veröffentlicht hat und regelmäßig Kolumnen für Finanzmagazine verfasst, die weltweit in viele Sprachen übersetzt werden.

Sein hohes Ansehen in der Investmentwelt hat sich Ken Fisher auch dadurch erworben, dass er bereits mehrmals einschneidende Ereignisse treffend vorausgesagt hat. Im Jahr 2000 warnte er vor dem Platzen der Dotcom-Blase und riet zu massiv erhöhtem Cash-Bestand. Und als der Markt noch seinen Boden suchte nach dem dramatischen Absturz, riet er 2002 dazu auf, sein Vermögen wieder in Aktieninvestments umzuschichten. Als Mahner wurde er jeweils eher belächelt, als Contrarian Investor zunächst bemitleidet und später dann beneidet. Denn am Ende lag er richtig und seine Investoren wurden mit überragenden Renditen belohnt.

Value? Growth? Contrarian? Alles, aber zu seiner Zeit!

Fisher verfolgt abwechselnd Value/Contrarian Investing und Growth Stock Investing. Nachdem er in einer eigenen Studie herausgefunden hatte, dass beide Stile je nach Marktgeschehen abwechselnd gut funktionieren, fährt er bewusst zweigleisig. Doch das nicht nach Lust und Laune oder nur aus dem Bauch heraus.

Somit ist Fisher Value Investor, wenn dieser Ansatz die besseren Renditen verspricht. Und er ist Growth Investor, wenn es hiermit mehr zu verdienen gibt. Auf lange Sicht hat der Value-Ansatz die Nase vorn, aber die Geschichte zeigt auch, dass selten beide Ansätze gleichzeitig überdurchschnittliche Renditen abwerfen. Und Fisher versucht stets, die bessere Welle zu reiten.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Vielmehr zieht er Makro-Indikatoren zu Rate. Ist die Zinsstrukturkurve flach, favorisiert er Wachstumsaktien und bei einer steilen Kurve sucht er nach Value-Schätzen. Aber auch das Bruttoinlandsprodukt (BIP) oder die Inflationsentwicklung sind wichtige Kriterien für ihn, was er in seinen lesenswerten ausführlich Büchern beschreibt.

Der Andersdenkende

Als Contrarian legt Ken Fisher zudem großen Wert darauf, möglichst anders als die breite Masse zu handeln. Er hat erkannt, dass die Renditen schrumpfen, wenn Investoren nach demselben Investmenttyp suchen. Auch beim Investieren fängt der frühe Vogel den dicksten Wurm, wenn er nämlich antizyklisch vor allen anderen in die Werte investiert, die einige Zeit später von der Börse "entdeckt" und in den Himmel gekauft werden. Den Trend zu reiten macht am meisten Spaß und bringt am meisten Rendite - wenn man früh genug dabei ist und früh genug wieder aussteigt. Die ersten und die letzten paar Prozente überlässt Ken Fisher gerne den anderen. Er ist dann bereits wieder auf der Pirsch nach den neusten (noch nicht) angesagten Investmentideen.

Einige seiner bevorzugten Kriterien bei der Auswahl von Einzelaktien sind:

• Das Kurs-Umsatz-Verhältnis bei nicht zyklischen Aktien und Technologiewerten sollte unter 0,75 liegen, aber keinesfalls über 1,5

• Das Kurs-Umsatz Verhältnis für Zykliker sollte unter 0,8 liegen, im Idealfall unter 0,4

• Die Schuldenquote, also das Verhältnis von Fremdkapital zu Eigenkapital, sollte kleiner als 0,4 sein

• Das Wachstum beim Gewinn je Aktie sollte auf lange Sicht über 15% liegen

• Der Free-Cash-Flow pro Aktie sollte größer Null sein

• Die durchschnittliche Gewinnmarge der letzten drei Jahre sollte über 5% liegen

Jenseits der Kennzahlen setzt Fisher aber auch auf weiche Kriterien für die erfolgreiche Aktienauswahl:

• Hat das Unternehmen Produkte oder Dienstleistungen, die ausreichendes Potenzial haben, um in den nächsten Jahren ordentliches Umsatzwachstum zu garantieren?

• Hat das Management die Entschlossenheit, weiterhin Produkte und Prozesse zu entwickeln, die das Umsatzpotenzial erhöhen?

• Wie effektiv ist der Bereich Forschung & Entwicklung in Relation zur Größe des Unternehmens?

• Hat die Firma einen überdurchschnittlich erfolgreichen Vertriebsapparat?

• Hat das Unternehmen eine ausreichend große Gewinnmarge?

• Was tut das Unternehmen, um die Gewinnmarge zu halten oder auszubauen?

• Pflegt die Firma herausragende Beziehungen zum Personal bzw. zu ihren Arbeitnehmern?

• Hat das Unternehmen hervorragendes Führungspersonal?

• Hat das Management eine ausreichende Tiefe, um Aufgaben delegieren zu können?

• Wie gut sind die Kostenanalyse und das Accounting?

• Welche Aspekte heben das Unternehmen von seinen Wettbewerbern ab?

• Hat das Unternehmen eine eher kurzfristige oder langfristige Gewinnorientierung?

• Benötigt die Firma für ihr Wachstum Kapitalerhöhungen?

• Verfügt das Unternehmen über ein Management zweifelsfreier Integrität?

• Ist das Management auch in schwierigen Zeiten ehrlich?

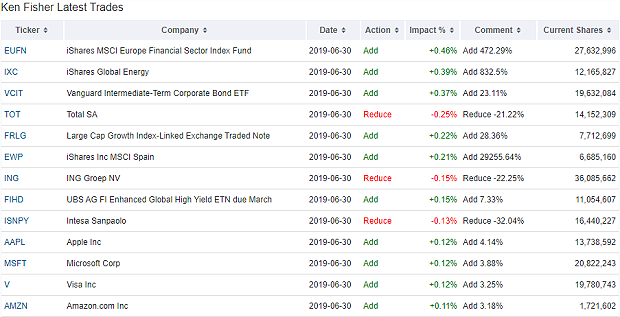

Transaktionen im zweiten Quartal 2019

Ken Fishers Portfolio ist relativ breit aufgestellt, was bei seinem hohen Anlagevolumen kaum verwundert. Er verwaltet allerdings nicht nur sein eigenes Vermögen, sondern betreut Einzeldepots tausender Mandanten. Daher tauscht er, auch auf Basis der individuellen Vorgaben und Vorlieben seiner Mandanten, häufiger Positionen aus, und kann er keinen so fokussierten Ansatz verfolgen wie Warren Buffett.

Fisher sieht die Märkte im Schlussakkord eines Bullenmarktes und in solchen Phasen performen Technologiewerte stets besonders gut. Das erleben wir ja seit geraumer Zeit und daher verwundert es nicht wirklich, dass Fisher im Technologiebereich nochmals aufstockte und diesen auf inzwischen 23,3 Prozent seiner Anlagesumme ausgebaut hat. Im Gegenzug hat er bei den zweit platzierten Finanzwerten um ein halbes auf jetzt noch 13,8 Prozent reduziert, denen Healthcare mit 11,2 Prozent, zyklische Konsumwerte mit 10 Prozent und Energiewerte mit 6,3 Prozent folgen.

Bei den Einzeltiteln hat es Total am stärksten erwischt, die er um 21 Prozent reduzierte und auch die ING baute er in gleicher Größe ab, während er bei Intesa Sanpaolo sogar 32 Prozent verkaufte. Das Muster ist klar: Energiewerte und Banken aus Europa finden bei Ken Fisher immer weniger Anklang.

Zugekauft hat Ken Fisher bei seinen ohnehin schon hoch gewichteten Werten Apple, Microsoft, VISA, Amazon, Adobe, Cisco Systems, Alphabet, Netflix und Softbank Group.

Portfolio zum Ende des zweiten Quartals 2019

Die Dominanz der Technologiewerte zeigt sich an Fishers größten Positionen. Mit Amazon, Microsoft, Apple, Alibaba, Alphabet und Cisco Systems setzt Fisher sehr stark auf Technologiewerte und das Internet. Und damit gleich auf mehrere Megatrends: Online-Shopping, Cloud, Software-as-a-Service (SaaS), Künstliche Intelligenz (KI).

Mit Amazon und Microsoft hat er die größten Cloud-Anbieter hoch gewichtet und mit Adobe und Salesforce setzt er auch auf Anbieter von Cloud-Servicedienstleister. Zusätzlich ist Fisher mit VISA bei einem der großen Profiteure des zunehmenden Trend hin zu Online- und Mobilangeboten, während gleichzeitig Bargeld eine immer geringere Rolle spielt.

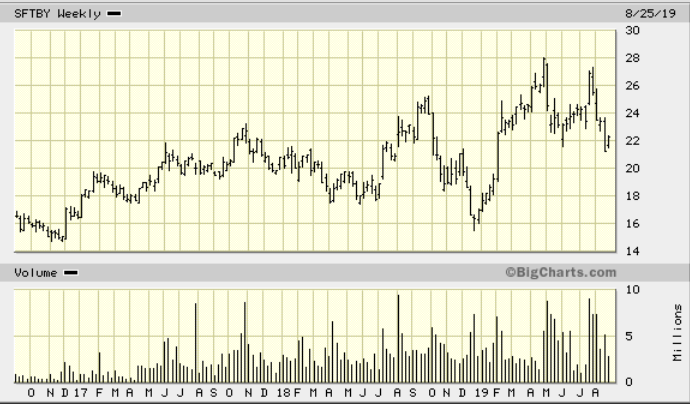

In seine Top 20 hat sich inzwischen auch ein ganz spezieller Technologiewert vorgearbeitet, nämlich die japanische Softbank Group. Vor mehr als 20 Jahren als reines Telekomunternehmen gestartet, ist man heute ein Beteiligungsunternehmen und Risikokapitalgeber für Startup-Unternehmen, doch am Markt ist das neue und sehr erfolgreiche Geschäftsmodell noch nicht wirklich angekommen, denn die Softbank Group wird noch immer wie ein langweiliges Telekomunternehmen bewertet. Aber das könnte sich bald ändern…

Aktien im Fokus: Softbank Group

Der koreanisch-stämmige Softbank-Günder und CEO Masayoshi Son gilt als zweitreichster Asiate und baut seine Telekom-Beteiligungsgesellschaft seit einigen Jahren zu Venture Capital-Powerhouse um. Er und sein Unternehmen sind auch Überlebende des Internethypes vor 20 Jahren, als die Internetblase platzte und reihenweise High-Tech-Firmen in die Pleite rutschten. Kurz bevor dies geschah war Son der zweitreichste Mensch der Welt und dann verlor er das meiste dieses Papiergelds im Crash, denn sein vor allem in Aktien der Softbank Group steckendes Vermögen schmolz mit dem Aktienkurs fast komplett zusammen. Doch Son nahm es mit Humor und zog sein Ding weiter durch: der Aktienkurs und sein Privatvermögen interessieren ich nicht, er hat eine klare Vision, wohin er sein Unternehmen führen will und wohin die Entwicklungen auf unserem Globus gehen werden.

"Ich war mal der zweitreichste Mensch der Welt. Dann verlor ich 70 Milliarden Dollar."

(Masayoshi Son)

Die Softbank Group ist in den vier Geschäftsbereichen Mobilfunk, Internet, Robotik und Energie tätig und unter dem Dach der Holding finden sich inzwischen mehr als 1.000 Tochtergesellschaften. Zu diesen gehören u.a. der US-amerikanische Mobilfunker Sprint, Yahoo Japan (Softbank-Anteil 48%), Alibaba (26%; den ursprünglichen Anteil von 29,5% hatte Softbank im Jahr 2000 für 20 Mio. Dollar gekauft), NVIDIA, ARM, Japans drittgrößter Telekomkonzern Softbank KK (Softbank-Anteil 63,15%) und auch der Asset Manager Fortress Investment Group LLC, den man 2017 für 3,3 Mrd. Dollar übernahm.

Die Softbank Group ist also die Muttergesellschaft, die direkte und indirekte Beteiligungen an anderen Unternehmen hält. Sie hat inzwischen drei Venture Capital Fonds aufgelegt, an denen sie selbst mit erheblichen Geldern beteiligt ist; der älteste und kleinste ist der Delta Funds im Volumen von 6 Milliarden Dollar, an dem die Softbank Group selbst 4,4 Milliarden hält. Interessanter ist da schon der Softbank Vision Funds im Volumen von knapp 100 Milliarden Dollar, in den Softbank 28,1 Milliarden an Eigenkapital eingebracht hat. Dieser Fonds ist er rund zwei Jahre aktiv und dennoch hat er große Erfolge vorzuweisen. Er hat frühzeitig in aufstrebende Unternehmen investiert wie Uber, Slack, ARM Holdings, Flipkart, NVIDIA, WeWork, Auto1, GetYourGuide. Einer der Schwerpunkte ist das Thema autonomes Fahren und Softbank hat vor gut einem halben Jahr gemeinsam mit Toyota eine Mobilitätsfirma namens Monet gegründet, die ab 2020 autonome Fahrzeuge anbieten soll. Daneben hat Softbank knapp 2,25 Mrd. Dollar in die Division von General Motors investiert, die selbstfahrende Autos entwickelt, und einiges Geld in Grab sowie Didi investiert, einen chinesischen Uber-Clon. Aber auch in Halbleiterfirmen wie ARM und NVIDIA, die führend sind bei Chips für Künstliche Intelligenz (KI) und Big Data, also ganz zentralen Faktoren im Bereich des autonomen Fahrens, steckte Softbank Geld, aber auch fast eine Milliarde Dollar in das Startup Nuru von zwei ehemaligen Google-Managern, das autonom fahrende Mini-Vans entwickelt.

Der Wert des Softbank Vision Funds hat sich sehr stark entwickelt und lag nach nur anderthalb Jahren bei mehr als 25 Prozent Zuwachs. Das ist erfolgreichen Verkäufen zu verdanken, wie dem Verkauf von Flipkart an Walmart für 2,5 Milliarden Dollar, und erfolgreichen Börsengängen.

Für die Softbank Group hat die Fonds-Konstruktion gleich mehrere Vorteile. Sie investiert nur einen kleinen Teil eigenen Geldes und kann durch die externen Investoren ein viel größeres Investitionsvolumen stemmen. Sie profitiert an der Erfolgen über ihren 25-prozentigen Anteil und erhält darüber hinaus Provisionen für die Verwaltung des Fonds und für die Renditeentwicklung. Das sorgt für einen stetigen Einnahmestrom.

Zweiter Vision Funds in der Auflage

Der Erfolg des Vision Funds blieb nicht unbemerkt. Nicht nur seine Größe mit bis dahin undenkbaren 100 Milliarden sorgte für Aufsehen, sondern auch seine Investmenterfolge. Neben der Softbank Group gehören der Staatsfonds von Saudi Arabien mit 45 Milliarden Dollar zu den Investoren, aber auch Apple, Qualcomm, Foxconn und Sharp.

Daher verwundert es nicht, dass Son inzwischen einen Vision Funds 2 aufgelegt hat, dessen Ziel "die fortgesetzte Beschleunigung der KI-Revolution durch Investments in marktführende Wachstumsunternehmen" sein wird. Er wird mit mindestens 108 Milliarden Dollar starten unter Beteiligung von Microsoft, Apple, Foxconn, die National Investment Corporation of National Bank of Kazakhstan, Standard Chartered Bank PLC, Mitsubishi UFJ Financial Group, Sumitomo Mitsui Financial Group, Mizuho Financial Group, Daiwa Securities Group, Dai-ichi Life Holdings und Sumitomo Mitsui Trust Holdings. Und natürlich auch wieder die Softbank Group selbst, die 38 Milliarden Dollar zum Vision Funds 2 beisteuern wird.

Während sich das relativ stetige Provisionsaufkommen also bald verdoppeln dürfte, sollte man keinesfalls die eigenen Beteiligungen der Softbank Group übersehen. Denn der 26-prozentige Anteil am chinesischen Internetgiganten Alibaba ist alleine schon mehr wert als die Softbank Group an Börsenwert auf die Waage bringt. Daneben hält sie die Mehrheit an der Softbank KK, Japans drittgrößten Telekomkonzern, den man im vergangenen Dezember an die Tokioter Börse gebracht hat, und an Yahoo Japan sowie dem viertgrö0ten US-Telekomkonzern Sprint. Die US-Tochter fusioniert gerade mit T-Mobile US, der US-Tochter der Deutschen Telekom, und nachdem man seitens der Behörden grünes Licht bekommen hat, plagt man sich "nur" noch mit den Klagen einiger US-Bundesstaaten herum, so dass der Vollzug der Fusion für das erste Quartal 2020 angestrebt wird. Und diese Fusion hat gleich doppelt Bedeutung für die Softbank Group.

Deutliche Unterbewertung

Gemessen an seinen Vermögenswerten liegt der Aktienkurs der Softbank Group rund 40 Prozent zu niedrig. Doch dafür gibt es natürlich auch Gründe. Zunächst werden Beteiligungsgesellschaften per se meistens mit einem Abschlag auf ihren Buchwert gehandelt; allerdings stuft der Markt die Softbank Group gar nicht als Beteiligungsgesellschaft ein, sondern noch immer als Telekomkonzern. Aufgrund der starken Töchter ist das durchaus nachvollziehbar, jedenfalls bis zu einem gewissen Grad. Die japanische Telekomtochter Softbank KK ist nun ein separates Unternehmen, das allerdings aufgrund der Beteiligungshöhe noch immer in der Bilanz der Mutter voll konsolidiert wird. Also inkl. aller Vermögenswerte und aller Schulden. Das bläht die Bilanz der Softbank Group ziemlich auf. Ebenso verhält es sich mit der US-Tochter Sprint. Doch hier kommt jetzt der Clou, denn sobald die Fusion mit T-Mobile US angeschlossen ist, wird Sprint aus der Bilanz der Softbank Group verschwinden. Denn die Deutsche Telekom wird die Mehrheit an dem fusionierten Unternehmen halten und daher wird Sprint dann nicht mehr in der Softbank Group-Bilanz konsolidiert. Klingt jetzt nicht so Aufsehen erregend, hat aber erhebliche Auswirkungen.

Verschuldung wird stark sinken

Denn ein weiterer Grund für die zu niedrige Börsenbewertung der Softbank Group ist ihre hohe Verschuldung. Doch davon stammt knapp ein Drittel von Sprint. Und wenn das Unternehmen aus der Bilanz heraus gelöst wird, dann "verschwindet" dieser zweistellige Milliardenbetrag an Verschuldung und der Verschuldungsgrad der Softbank Group sinkt beträchtlich. Die Bilanzrelationen sähen dann wesentlich ausgeglichener aus, obwohl sie es beim zweiten Blick auch heute bereits sind.

Dennoch wird sich der Abschlag auf den Substanzwert nicht völlig auflösen, denn die Softbank Group kann kaum ihr gesamtes 26-Prozent-Aktienpaket an Alibaba einfach so verkaufen. Sie müsste dies in Teilverkäufen über einen längeren Zeitraum hinweg tun und deshalb ist es nachvollziehbar, dass das Paket bei der Bewertung mit einem Abschlag versehen wird. Auf der anderen Seite eilt Alibaba von Erfolg zu Erfolg und die jüngsten Quartalszahlen belegen, dass der Handelskrieg zwischen den USA und China Alibabas Geschäft so gut wie gar nicht negativ beeinflusst. Insofern dürfte der Alibaba-Kurs eher weiteres Potenzial nach oben haben, was natürlich auch den Aktienkurs der Softbank Group wieder beflügeln würde. Der aktuell allerdings auch unter der allgemeinen Marktschwäche leidet und unter den überwiegend negativen Einschätzungen zum Börsengang von WeWork, in das die Softbank Group ja über ihren Vision Funds mehrere Milliarden investiert hat.

Die Softbank Group wandelt sich vom Telekomkonzern zum Venture Capital Powerhouse und dank ihrer beiden jeweils mehr als 100 Milliarden Dollar schweren Vision Funds gibt sie in vielen Wachstumsbereichen den Ton an. Aufgrund der Fusion von Sprint mit T-Mobile US dürften sich die Bilanz verbessern und der Verschuldungsgrad deutlich sinken, so dass auch von dieser Seite die Aktie noch attraktiver wird. Hauptsächlich ist sie allerdings eine Wette auf den weiteren Erfolg der Vision von Marc Andreesen, der vor acht Jahren seinen bahnbrechenden Aufsatz "Why Software Eats The World" veröffentlichte. Software-as-a-Service, Internet of Things, Payment, Plattformen, autonomes Fahren, Künstliche Intelligenz – das sind die Sektoren, in die das Geld der Softbank Group und ihrer Fonds-Investoren fließt. Also genau die Sektoren, die den Wandel unserer Gesellschaft vorantreiben und wo am Ende eines Bullenmarktes die Musik spielt. Wobei das Ende der Party noch länger auf sich warten lassen könnte, wie auch Ken Fisher nicht müde wird, zu wiederholen. So dass er folgerichtig auch genau hier sein Geld investiert…

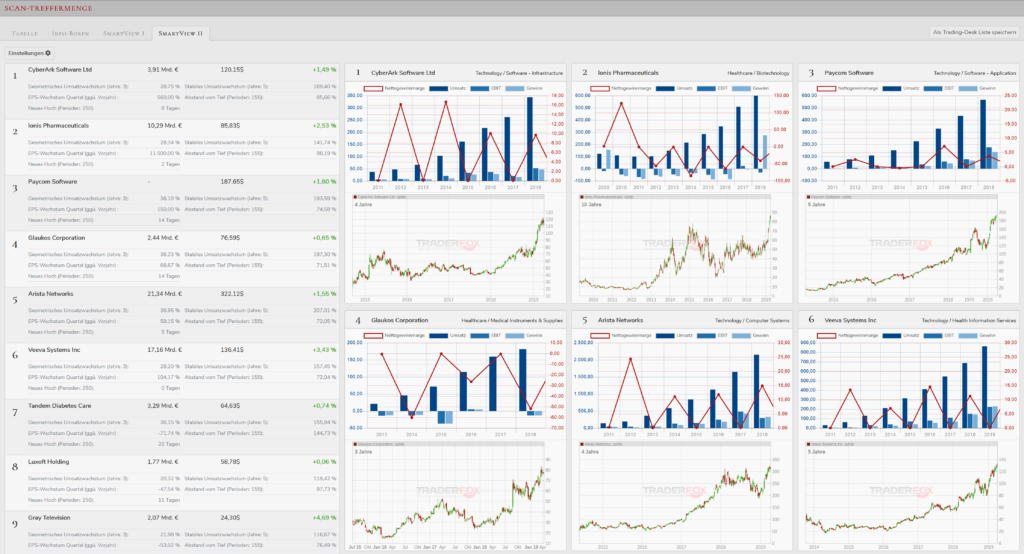

Aktien screenen, die nach der Philosophie von Ken Fisher derzeit gefunden werden

Unsere Screener-Software aktien RANKINGS ermöglicht ein Screening nach der oben genannten Anlagestrategie. Datenbasis ist eine Morningstar-Datenbank mit über 15.000 Aktien in Nordamerika und Europa.

> Bestellen Sie jetzt das "TraderFox Morningstar-Datenpaket für nur 16,90 € pro Monat. Es handelt sich um einen günstigen Einführungspreis. Am besten sofort den günstigen Rabattpreis sichern.

& Profi-Tools von

& Profi-Tools von