Axa, Swiss Re & Co. - Europa-Aktien mit Dividendenrenditen von bis zu 6,25 %

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Im Folgenden werden vier interessante Europa-Aktien vorgestellt, die für ein Dividendenportfolio geeignet sein könnten.

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox-Software Dividendenwerte zu identifizieren. Neben dem täglich aktualisierten Research-Report mit der Bezeichnung die "100 besten Dividendenaktien weltweit", sind unter https://paper.traderfox.com etwa auch die Reports "Dividenden-Aktien" aus Europa oder "Dividenden-Aristokraten" aus den USA abrufbar.

PDF zu den 100 besten Dividendenaktien weltweit: https://paper.traderfox.com/100-besten-dividendenaktien-weltweit

PDF zu den "Dividendenaktien aus Europa": https://paper.traderfox.com/dividenden-aktien-europa

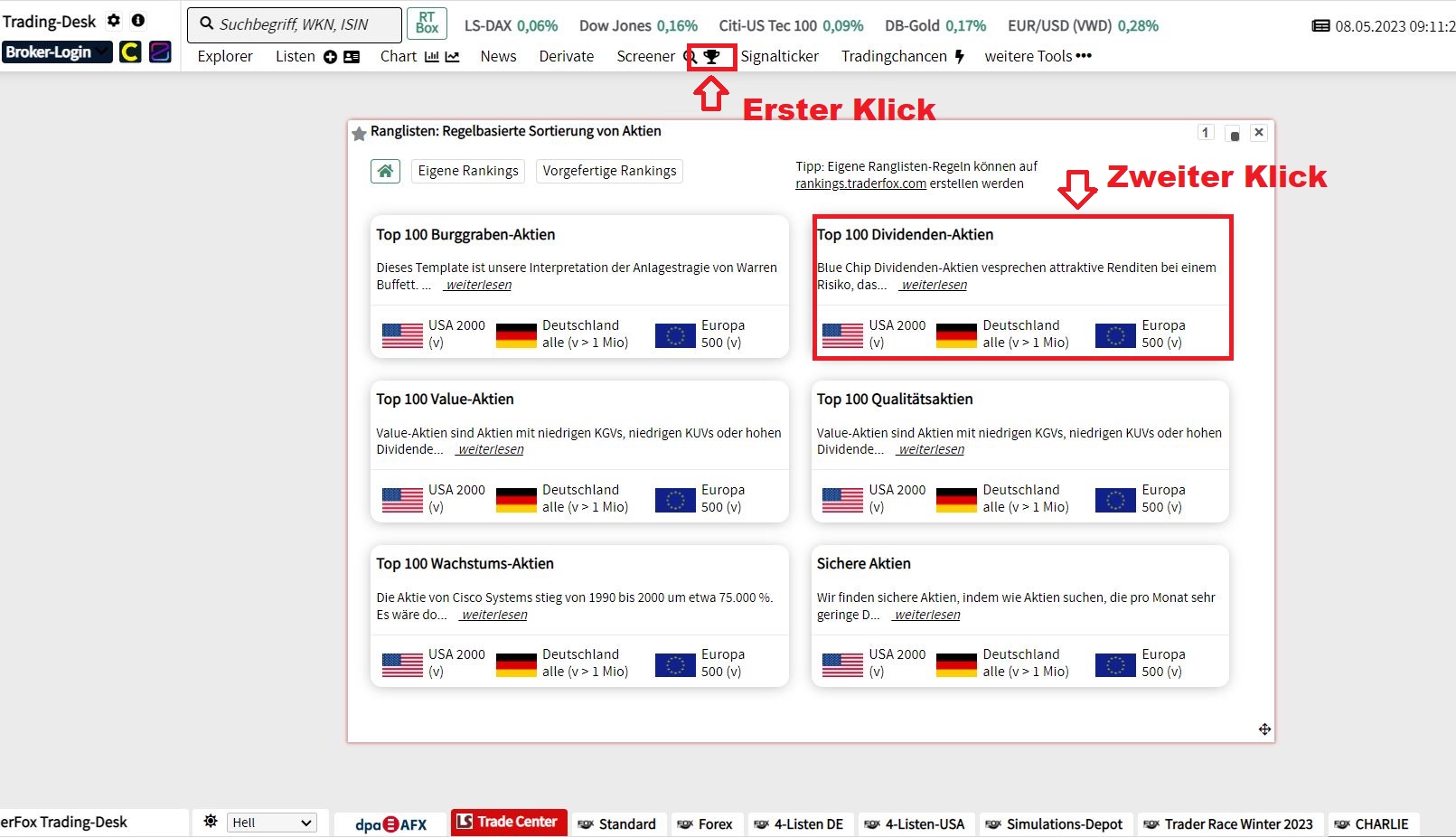

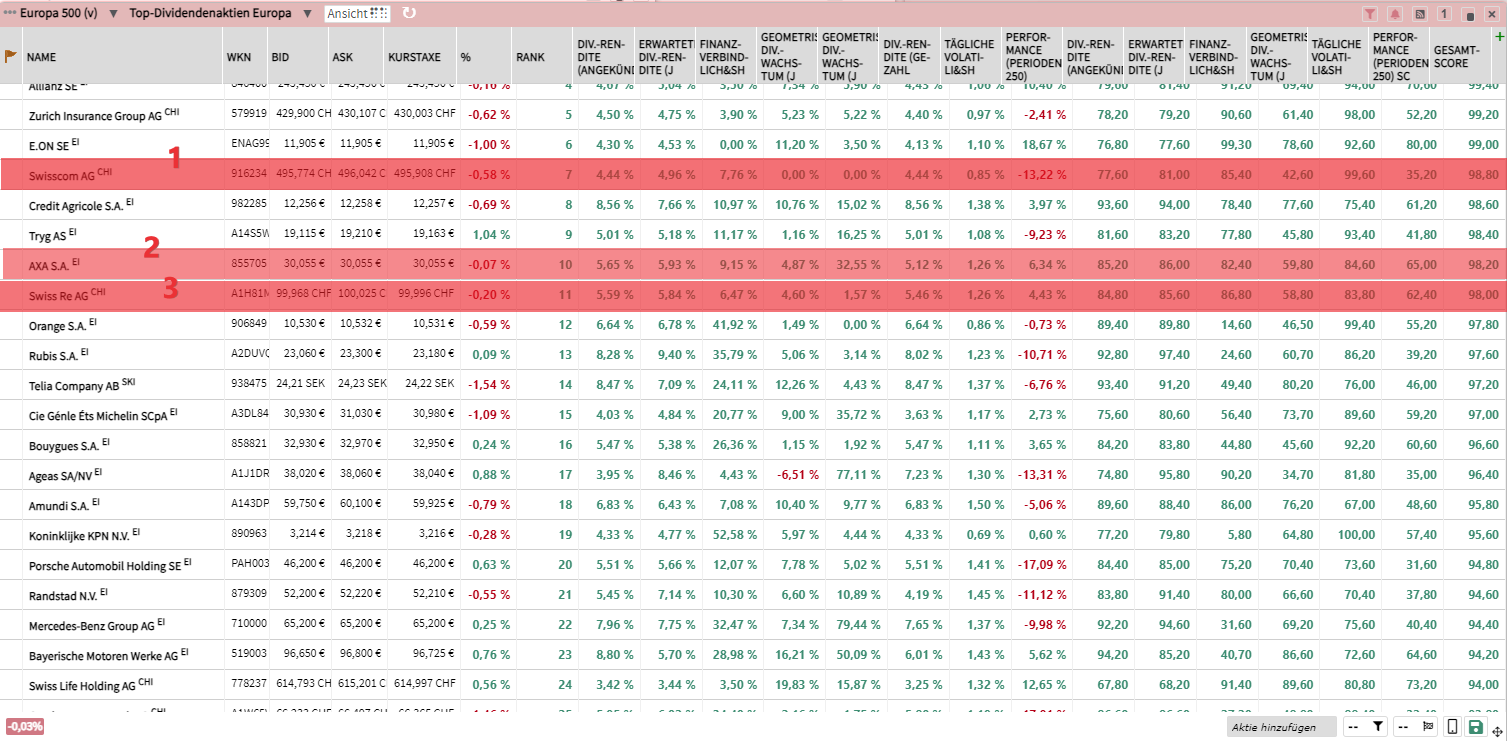

Auch im Trading-Desk unter https://desk.traderfox.com/ kann man sich über das Pokal-Symbol in der Kopfzeile die "Top 100 Dividenden-Aktien" anzeigen lassen. Unter dem entsprechenden Reiter können Dividendentitel aus den USA, Deutschland oder Europa ausgewählt werden. Die Rangliste kann beliebig sortiert werden.

Um die Top-Dividendenaktien zu finden, berücksichtigen wir folgende Faktoren:

- Zuletzt beschlossene Dividendenrendite

- Zuletzt gezahlte Dividendenrendite

- Volatilität so gering wie möglich

- Finanzverbindlichkeitsquote so gering wie möglich

- Die Aktie muss zu den 70 % der Aktien gehören, die auf 52-Wochensicht am stärksten sind. Das heißt "relative" schwache Aktien werden gemieden.

- Die Dividende muss in den vergangenen 3 Jahren gewachsen sein. Aktien mit schrumpfender Dividende werden aussortiert.

- Die zuletzt gezahlte Dividende muss bei über 3 % liegen

Beim Dividenden-Screening legen wir bewusst keinen Wert auf die Betrachtung langfristiger fundamentaler Historien, wie zum Beispiel dem Wachstum der Dividenden in den vergangenen 10 Jahren. Als Qualitätskriterien zur Gewährleistung einer vielversprechenden Perspektive für die Aktien setzen wir auf Volatilität und relative Stärke. Dividendenaktien mit einer schwachen Geschäftsperspektive entwickeln sich meist schlechter und tendieren zu hoher Volatilität. Über unsere technischen Qualitätsfaktoren filtern wir diese Aktien heraus.

Aussichtsreiche Dividendenaktien mit nur 2 Klicks im TraderFox Trading-Desk anzeigen lassen:

Swisscom: Telekommunikationsbetreiber deckt bereits 81 % der Schweizer Bevölkerung mit 5G ab - Dividendenrendite von 4,55 %

Swisscom ist ein etablierter Telekommunikationsbetreiber in der Schweiz mit einem hohen Marktanteil im Mobilfunk- und Festnetzbereich. Aufgrund der historischen Stabilität des Schweizer Telekommunikationsmarktes und des günstigen regulatorischen Umfelds verlange Swisscom im Vergleich zu seinen Konkurrenten und anderen europäischen Unternehmen hohe Preise, kommentierte Morningstar. Zum Unternehmen gehört auch "Fastweb" in Italien, das über ein Breitbandnetz verfügt.

Der Konzern zeigt sich mit seiner Marktleistung vom vergangenen Jahr zufrieden und plant, in den kommenden Jahren über 100 Mio. CHF in den Aufbau von KI-Lösungen in der Schweiz und Italien zu investieren. Im Rahmen der Strategie 2030 + soll auch der Ausbau von Glasfaser weiter vorangetrieben werden, mit dem Ziel, das Glasfasernetz bis 2030 in allen Gemeinden fertigzustellen und die Stilllegung des Kupfernetzes zu ermöglichen. Um die Netzqualität zu gewährleisten, wird das 5G-Netz weiter ausgebaut. Ende des vergangenen Jahres hatte Swisscom eigenen Angaben zufolge bereits 81 % der Schweizer Bevölkerung mit 5G+ abgedeckt. Gemäß dem Branchenverband "asut" wurden bis Ende des vergangenen Jahres 5,5 Mio. 5G-Geräte in der Schweiz betrieben.

Die Dividende je Aktie belief sich in 2023 auf 22 CHF und die Dividendenrendite (Forward) liegt laut Morningstar bei 4,55 %.

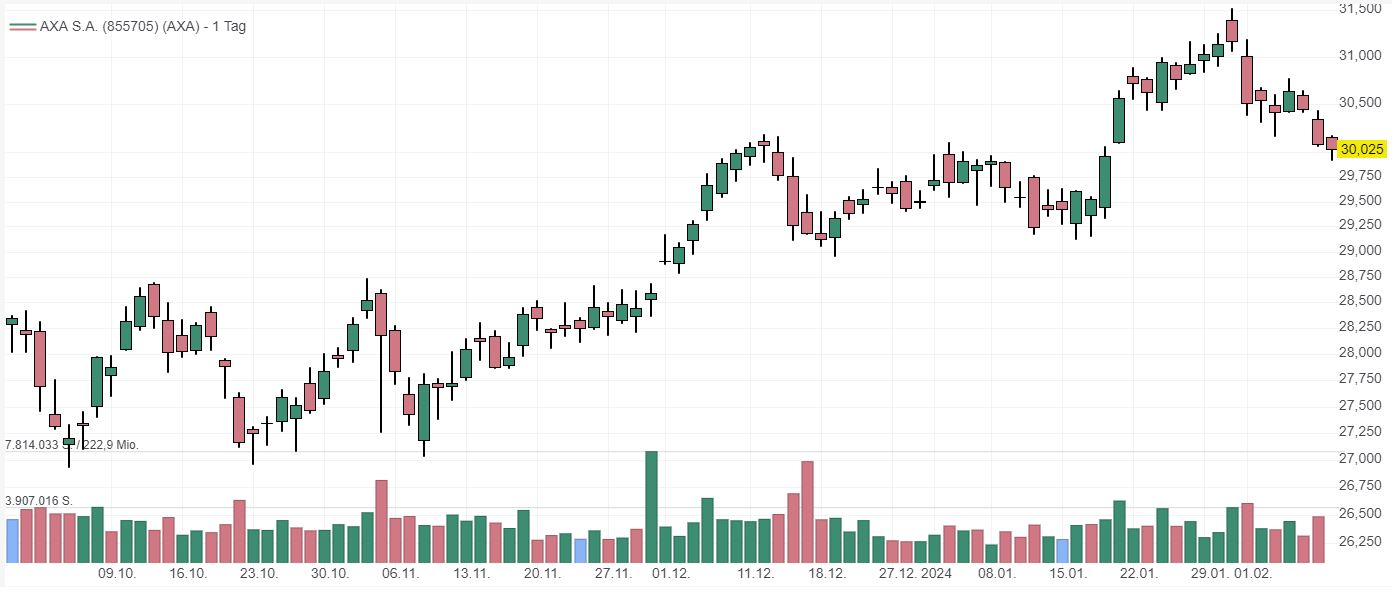

AXA: Gewinnwachstum könnte laut JPMorgan über den Konsensschätzungen liegen - Dividendenrendite von 6,25 %

Im 1. Halbjahr des vergangenen Jahres hat AXA ein robustes Wachstum in den versicherungstechnischen Sparten und einen Anstieg des bereinigten Gewinns je Aktie um 8 % (nach IFRS4) verzeichnen können. Das Unternehmen konzentriert sich weiterhin auf die Umsetzung der Strategie, die auf dem Gewerbe- und dem Privatkundengeschäft beruht. In der gewerblichen Sachversicherung stiegen die Prämien um 9 % und in der Privatkundenversicherung um 5 % (Daten aus dem Halbjahresbericht). Die Bereiche konnten von einem günstigen Preisumfeld profitieren.

Die US-Bank JPMorgan hat den Versicherer vor den Jahreszahlen mit "Overweight" eingestuft und das Kursziel bei 39 Euro festgelegt. Analyst Farooq Hanif richtet seinen Blick weniger auf den Ergebnisbericht selbst, sondern auf die Geschäftsziele, die er im Rahmen des Investorentags gegen Ende Februar erwartet. Diese könnten laut Hanif mehr Gewinnwachstum versprechen als die aktuellen Konsensschätzungen. Auch die Privatbank Berenberg hat kürzlich ihre Kaufempfehlung für AXA bekräftigt. Neben der Aktie empfiehlt Analyst Michael Huttner bei den europäischen Versicherern auch die Allianz und Generali zum Kauf. Die drei Konzerne würden im Branchenvergleich mehr Dividenden ausschütten oder Aktien zurückkaufen. Die Dividendenrendite (Forward) beläuft sich bei AXA laut Daten von Morningstar auf 6,25 %.

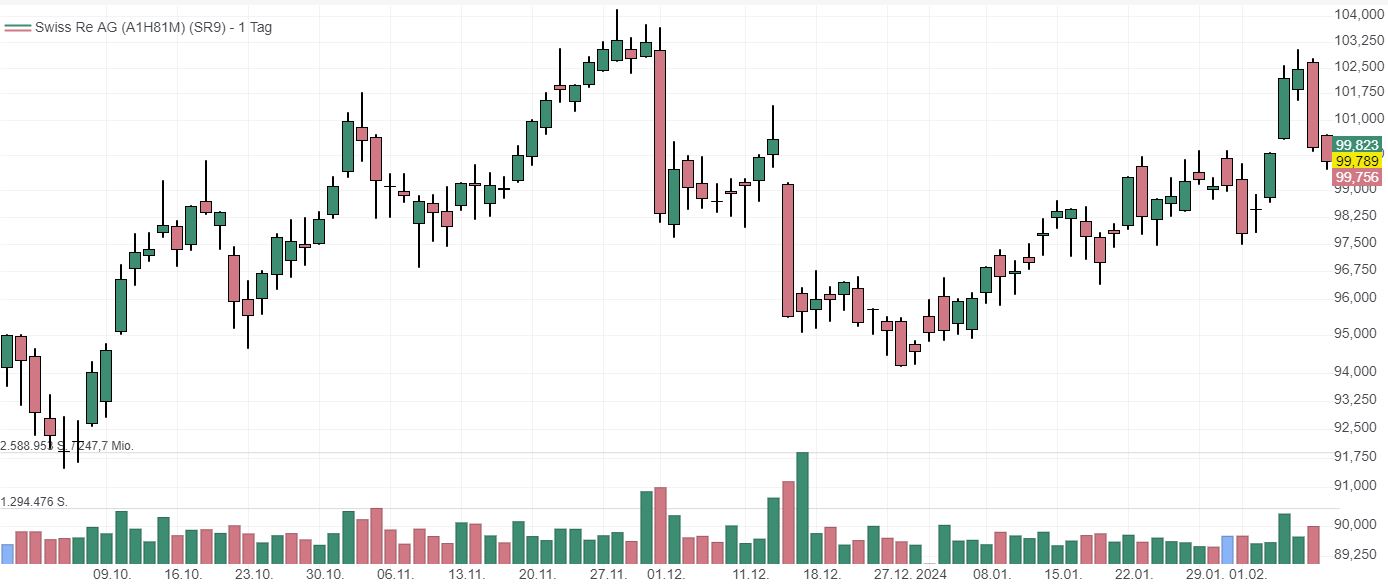

Swiss Re: "langweilige" Rückversicherer überzeugen mit hohen Ausschüttungen - Dividendenrendite bei 5,46 %

Swiss Re ist ein Rückversicherer mit drei Kernbereichen, nämlich, Schaden- und Unfallrückversicherung, Lebens- und Krankenrückversicherung sowie Unternehmenslösungen. Gemessen an der Marktkapitalisierung ist Swiss Re der zweitgrößte Rückversicherer der Welt. In jüngster Zeit hat sich der Konzern darauf konzentriert, die Qualität innerhalb der Kernbereiche zu verbessern. CEO Christian Mumenthaler hat im Rahmen der Neunmonatszahlen vom vergangenen Jahr an den Finanzzielen für das Gesamtjahr festgehalten, darunter ein Konzerngewinn von über 3 Mrd. USD.

Das Unternehmen beabsichtige sich weiterhin, auf die Strategie des disziplinierten "Underwritings" zu konzentrieren, was eine starke Grundlage für die künftige Entwicklung biete, so der Konzern. Die britische Investmentbank Barclays hat kürzlich das Kursziel von 97 CHF auf 98 CHF angehoben aber die Einstufung auf "Equal Weight" belassen. Analyst Ivan Bokhmat erwartet ein "normales" Schlussquartal des Konzerns, wobei die Verluste im Zusammenhang mit Naturkatastrophen im Rahmen des Budgets in der Rückversicherung liegen dürften. Die kanadische Bank RBC hat Swiss Re Ende Januar erneut mit "Sector Perform" eingestuft und das Kursziel bei 103 CHF belassen.

Die vermeintlich "langweiligen" Rückversicherer belohnen die Anleger mit hohen Ausschüttungen. Die Dividendenrendite liegt hier laut Morningstar bei 5,46 %.

Stellantis: Niedriges KGV und hohe Dividendenrendite von 6,17 %

Stellantis ist aus der Fusion von Fiat Chrysler Automobiles und der PSA-Gruppe entstanden. Der Konzern befindet sich mit einer Marktkapitalisierung von 72,71 Mrd. USD unter den Top-10 der wertvollsten Automobilkonzernen der Welt. Europa ist für das Unternehmen der wichtigste Markt. Laut Morningstar hat die Integration des Zusammenschlusses zu verbesserten Skaleneffekten geführt, wodurch die Cashflow-Synergieziele für 2022 zwei Jahre früher als geplant erreicht werden konnten. Dennoch hinkt der Konzern laut den Experten bei der Umstellung auf E-Fahrzeuge im Vergleich zu seinen Wettbewerbern hinterher, obwohl die Fusion mit Peugeot die Fortschritte von Fiat Chrysler in diesem Bereich beschleunigt habe.

Die Schweizer Großbank UBS sieht die Einhaltung der CO2-Vorschriften als eine Herausforderung für die europäischen Autobauer in 2025. Grund dafür seien eine zunehmende E-E-Automüdigkeit der Verbraucher, die sinkender Bereitschaft von Flotten E-Autos zu besitzen und steigende chinesische Importe. Die aggressive Vermarktung von vollelektrischen E-Autos könnte zu einem erhöhten Preisdruck und einer Margenverwässerung führen, wobei VW und Renault am stärksten betroffen seien. Stellantis komme hier besser weg und sei von diesem Szenario nicht bedroht. Das Kursziel der UBS für Stellantis liegt bei 22 Euro.

Die Deutsche Bank sieht ein größeres Aufwärtspotenzial und empfiehlt die Aktie weiterhin zum Kauf - Kursziel 32 Euro (zuvor 38 Euro). Analyst Tim Rokossa hat das Kursziel jedoch gesenkt und erwartetet einen negativen Produktmix und einen starken Währungsgegenwind im abgelaufenen 2. Halbjahr. Obwohl das Unternehmen Kostenführer sei, sieht Rokossa hier auch Herausforderungen. Das KGV (normalisiert) beträgt laut Morningstar günstige 3,42 und die Dividendenrendite liegt bei hohen 6,17 %.

Tipp: Mit dem Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dividendenaktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Dividendenscreening,

Luca

& Profi-Tools von

& Profi-Tools von