Buffett’s Alpha – 10 aktuelle Qualitätsaktien nach Warren Buffetts Geschmack

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Warren Buffett ist wohl der erfolgreichste Investor aller Zeiten. Kaum jemandem sonst ist es gelungen, den Markt jahrzehntelang derart deutlich zu schlagen.

Die 3 Wissenschafter und Mitarbeiter vom Hedgefonds AQR Capital Management Andre Frazzini, David Kabiller und Lasse Heje Pedersen haben 2018 untersucht, welche gemeinsamen Eigenschaften die von Warren Buffett gekauften Aktien haben. In der wissenschaftlichen Arbeit "Buffett’s Alpha", die im Financial Analysts Journal veröffentlich wurde, führen sie eine ökonometrische Analyse durch, welche Faktoreigenschaften die von Buffett gekauften Aktien am besten beschreiben.

Die Rendite bei einem Portfolio, das alle 3 Monate zielstrebig in die bestplatzierten Aktien nach Buffett’s Alpha investiert, betrug 13,84 % pro Jahr. Das maximale Drawdown fällt mit nur 31,48 % während der Finanzkrise sehr gering aus und liegt 24 % niedriger als der Drawdown des S&P 500. Die Strategie ermöglicht demnach eine deutliche Outperformance des Marktes bei geringerem Risiko.

Laut der Untersuchung sind Buffetts Leistung größtenteils auf seinen Fokus auf sichere, qualitativhochwertige Value-Aktien und die Nutzung von Fremdkapital zurückzuführen. Etwas genauer ausgedrückt tendiert Buffett zum Kauf großer und günstiger Unternehmen (im Sinne eines hohen Book-Values im Verhältnis zum Marktwert) mit niedrigem Beta und hoher Qualität. Leser, die an der Publikation im Detail interessiert sind, können diese hier abrufen.

Unseren Entwicklern von TraderFox ist es gelungen, ein Template nach Buffett’s Kriterien in der Screening-Software aktien RANKINGS bereitzustellen! Anleger können für verschiedene Märkte die Aktien suchen, die die Kriterien aus dem Paper Buffett's Alpha am besten erfüllen. Ein weiterer Vorteil des Regelwerks: Mit den entsprechenden Auswahlkriterien stößt man häufig auf kleinere, unbekannte Aktien! 10 der Aktien, die aktuell in die Strategie passen, möchte ich in diesem Artikel vorstellen. Viel Spaß beim Lesen!

Tipp: Als TraderFox-Kunde findest du den gesamten PDF-Report mit den aktuellen Top-Titeln nach Buffett’s Alpha täglich aktualisiert in unserem digitalen Kiosk!

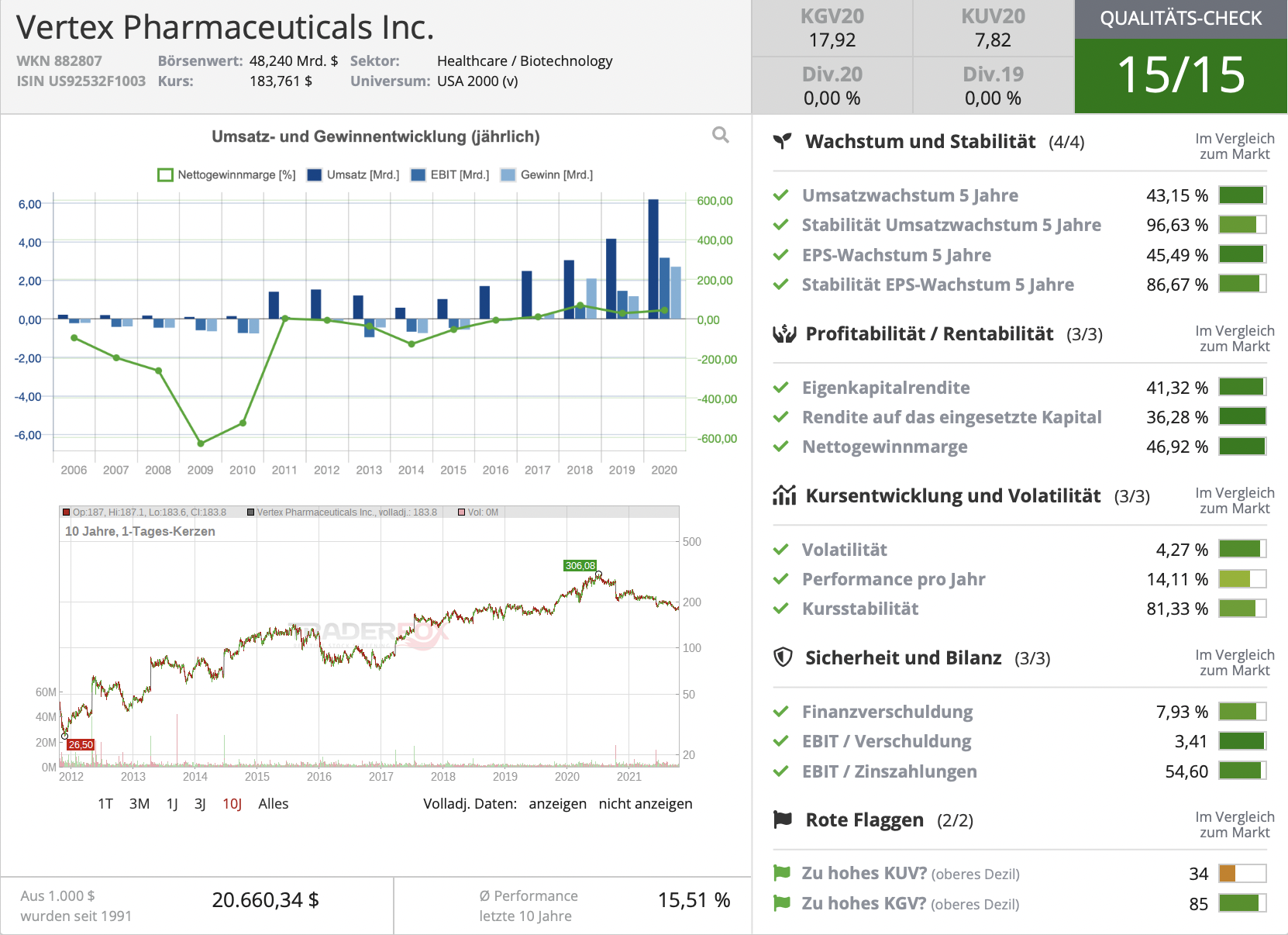

Vertex Pharmaceuticals

Vertex Pharmaceuticals ist ein globales Biotech-Unternehmen, das sich auf die Entdeckung und Entwicklung kleinmolekularer Arzneimittel zur Behandlung von schweren Erkrankungen spezialisiert. So entwickelt man Medikamente in den Bereichen Mukoviszidose, Krebs, Darmkrankheiten, Autoimmunerkrankungen und neurologischen Erkrankungen und vertreibt diese teils unabhängig und teils in Kooperation mit führenden Pharmakonzernen. Aktuell vertreibt man vier Medikamente, die allesamt gegen Mukoviszidose eingesetzt werden (Kalydeco, Orkambi, Symdeko und Trikafta) und hat 18 weitere Medikamente in der Pipeline. Der Marktführerstatus im Bereich Mukoviszidose gilt als Burggraben von Vertex, denn in diesem Bereich besteht derzeit kaum über nennenswerte Konkurrenz. Darüber hinaus ist Vertex im spannenden Zukunftsbereich der Gentechnik unterwegs. So führt man unter anderem in Zusammenarbeit mit CRISPR Therapeutics die ersten Studien am Menschen durch, bei denen die CRISPR/Cas-9 Gen-Editing-Technologie eingesetzt wird. Die deutlichen Kurseinbrüche in den vergangenen Monaten sind auf die Einstellung der Forschung eines vielversprechenden Medikaments zurückzuführen.

Vertex Pharmaceuticals überzeugt mit vollen 15/15 Punkten im TraderFox Qualitäts-Check. So konnten der Umsatz und der Gewinn je Aktie in den vergangenen fünf Jahren um jeweils 43,15 % p.a. bzw. 45,49 % p.a. wachsen. Durch den Burggraben durch die Marktführerschaft im Bereich Mukoviszidose kann man eine sehr hohe Nettogewinnmarge von 46,92 % realisieren. Auch beim Piotroski-F-Score, der die Bilanzqualität von Unternehmen misst, erzielt Vertex die volle Punktzahl (9/9). Das Pharmaunternehmen sitzt auf viel Cash und hat eine Eigenkapitalquote von fast 75 %, was in den kommenden Jahren für Investitionen, Übernahmen oder für potenzielle Dividendenausschüttungen genutzt werden könnte (bisher schüttet man noch keine Dividende aus). Die erwarteten Wachstumsraten der kommenden Jahre sollen im Vergleich zu den Vorjahren etwas abflachen, können sich aber dennoch sehen lassen. Der Umsatz soll im Jahr 2021 bei 7,3 Mrd. USD liegen und soll bis 2023 auf 8,55 Mrd. USD gesteigert werden, während der Gewinn je Aktie von 12,40 USD auf 14,14 USD steigen soll. Bei einem KGV21 von 15 scheint die Aktie angesichts der starken Fundamentaldaten sehr günstig. Der Kursverfall der vergangenen Monate könnte als Einstieg genutzt werden!

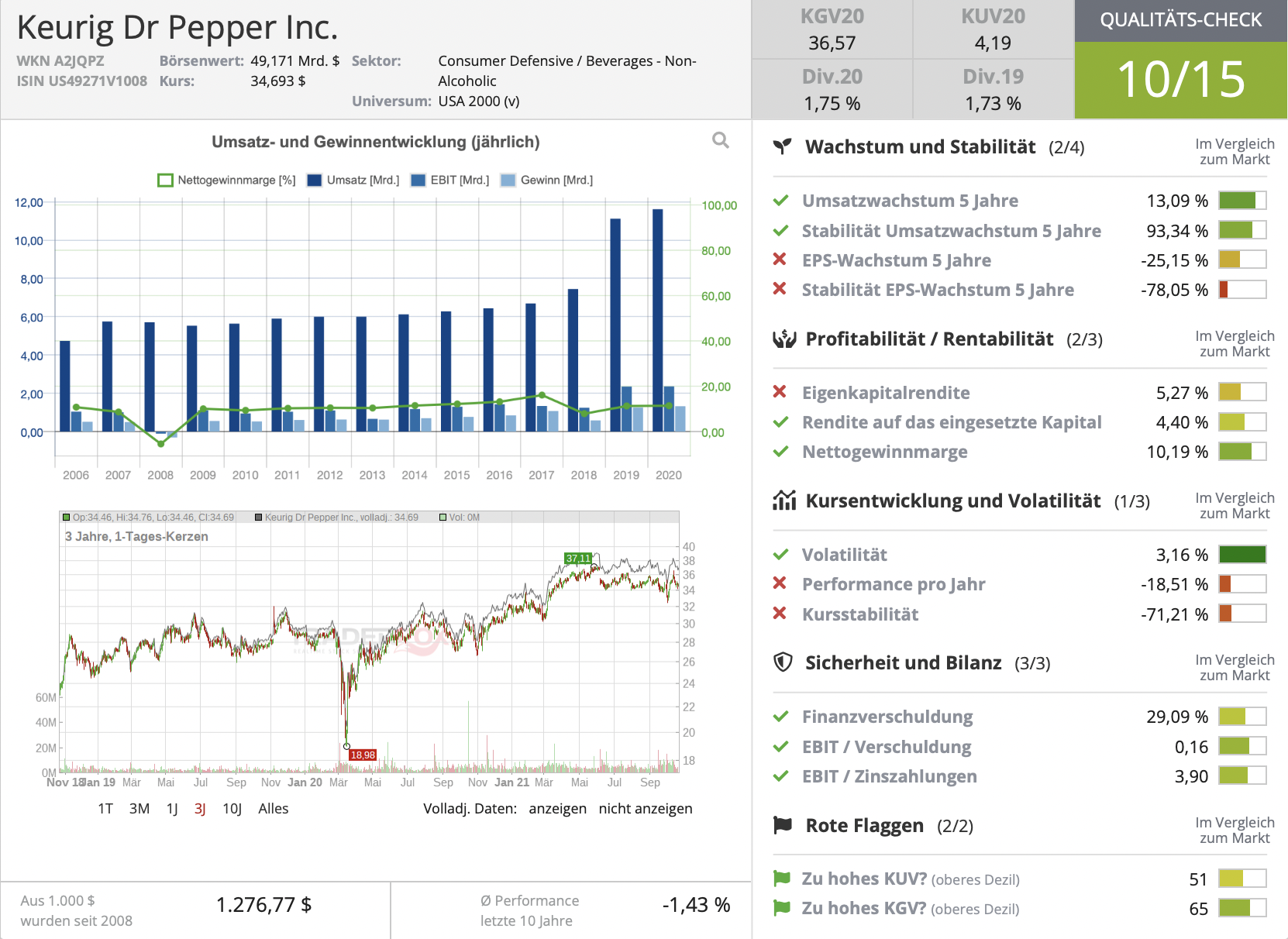

Keurig Dr Pepper

Ob Buffett als Coca-Cola-Fan in den Produzenten von Dr Pepper investieren würde, ist zumindest fraglich. Die Aktie Keurig Dr Pepper erfüllt jedoch definitiv seine Kriterien: nachhaltige Wettbewerbsvorteile in einer stabilen Branche, hochprofitables Geschäftsmodell mit hoher Kapitalrendite und eine angemessene bzw. günstige Bewertung. Mit einer Marktkapitalisierung von rund 49 Mrd. USD ist das Unternehmen auf Rang 3 der größten Produzenten nichtalkoholischer Getränke. Neben dem Getränk Dr Pepper, das sich im Firmennamen befindet, produziert man unter anderem das Getränk 7UP, vertreibt Kaffee unter verschiedensten Marken und verfügt über die US-Vertriebsrechte von Schweppes. Mit 88,5 % erzielt man den überwiegenden Teil des Umsatzes in den USA. Mit 46 % Umsatzanteil wird der größte Teil des Umsatzes im Segment "Packaged Beverages" erzielt. Weitere Segmente sind "Coffee Systems" (38 % des Umsatzes), "Beverage Concentrates" (11 % des Umsatzes) sowie "Latin American Beverages" (4 % des Umsatzes). In seiner jetzigen Form existiert das Unternehmen erst seit 2018. Im Juli 2018 übernahm Keurig die Dr Pepper Snapple Group für 18,7 Milliarden US-Dollar und firmiert seither unter dem Namen Keurig Dr Pepper.

Im TraderFox Qualitäts-Check kommt die Aktie auf "nur" 10 von 15 Punkten, jedoch sind die Wachstumsdaten aufgrund der Übernahme (die erst vor zwei Geschäftsjahren stattgefunden hat) verzerrt und daher mit Vorsicht zu genießen. Von 2020 bis 2023 soll man Analysten zufolge den Umsatz pro Jahr von 11,62 Mrd. USD auf 13,50 Mrd. USD steigern. Der Gewinn je Aktie soll sich in derselben Zeitspanne sogar von 0,93 USD auf 1,88 USD verdoppeln! Darüber hinaus zahlt Keurig Dr Pepper eine attraktive Dividendenrendite von fast 2 % bei einer Ausschüttungsquote von rund 50 %. Bei einem KGV21 von 22 kann man angesichts des prognostizierten Wachstums von einer moderaten Bewertung sprechen. Insgesamt handelt es sich um eine spannende Value-Aktie mit guten Wachstumsaussichten!

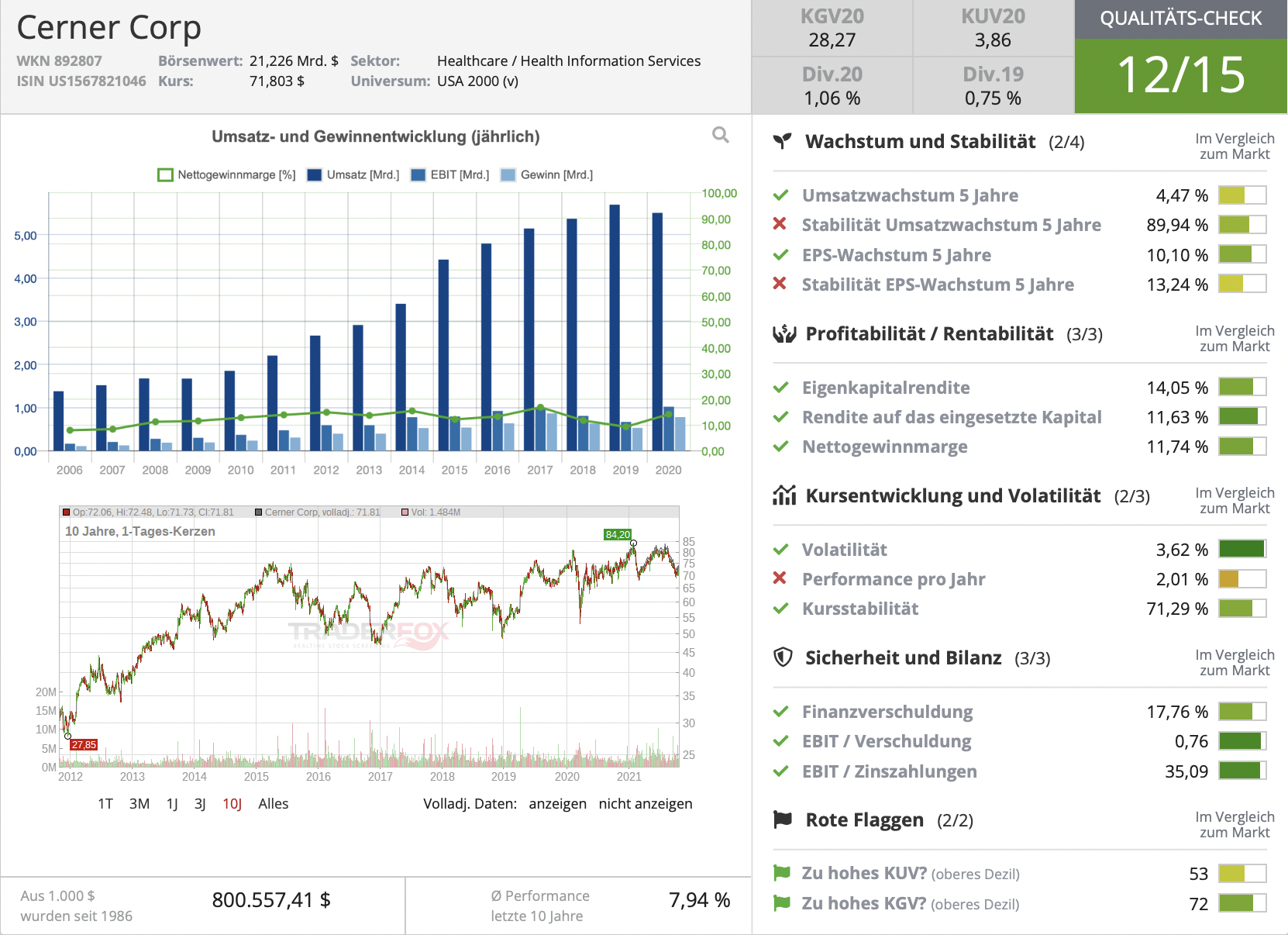

Cerner

Cerner ist ein global tätiges Unternehmen im IT-Bereich für das Gesundheitswesen. Das Unternehmen bietet Healthcare-Informationstechnologie-Lösungen (HIT), medizinische Geräte und Dienstleistungen an und gehört mit seinem Portfolio zu den führenden Anbietern der Branche. Zu den Kunden des Unternehmens gehören neben kleineren und größeren Arztpraxen auch Gesundheitszentren, Rehakliniken und Krankenhäusern auch Privatpersonen. Das Portfolio des Konzerns umfasst Software zur Kontrolle und Steuerung von Organisationsprozessen, Managementsysteme, Informationssysteme und Integrationssysteme. Die unter der Marke CareAware vertriebenen Integrationssysteme sollen Krankenhäusern eine reibungslose interne Vernetzung ermöglichen. Das Unternehmen gilt weltweit als einer der Marktführer im Bereich der elektronischen Gesundheitsakte. Mit dem hauseigenen KIS i.s.h.med Krankenhausprozessmodell möchte man klinische Prozesse digitalisieren und optimieren. Dabei arbeitet man eng mit SAP Healthcare zusammen. Das System kommt weltweit in 35 Ländern in über 750 Krankenhäusern zum Einsatz und hat insgesamt mehr als 415.000 Anwender.

Im TraderFox Qualitäts-Check erreicht Cerner 12/15 Punkte. In den vergangenen fünf Jahren sind Umsatz und Gewinn mit 4,47 % p.a. bzw. 10,10 % p.a. geringer gewachsen als in den Vorjahren. Für die kommenden drei Jahre erwarten die Analysten, dass dieses Wachstumsniveau in etwa beibehalten wird. Finanziell ist Cerner stabil aufgestellt. Die Eigenkapitalquote liegt bei rund 60 %, der Piotroski-Score bei 7/9 und die Marktführerschaft in der Nische beschert Cerner stabile und hohe Margen. Zuletzt lag die Nettogewinnmarge bei 11,74 %. Seit 2019 zahlt das Unternehen eine Dividende. Im laufenden Jahr wir mit einer Dividendenrendite von 1,15 % bei einer Ausschüttungsquote von rund 50 % des Gewinns gerechnet. Mit einem KGV21 von 22 ist auch Cerner moderat bewertet.

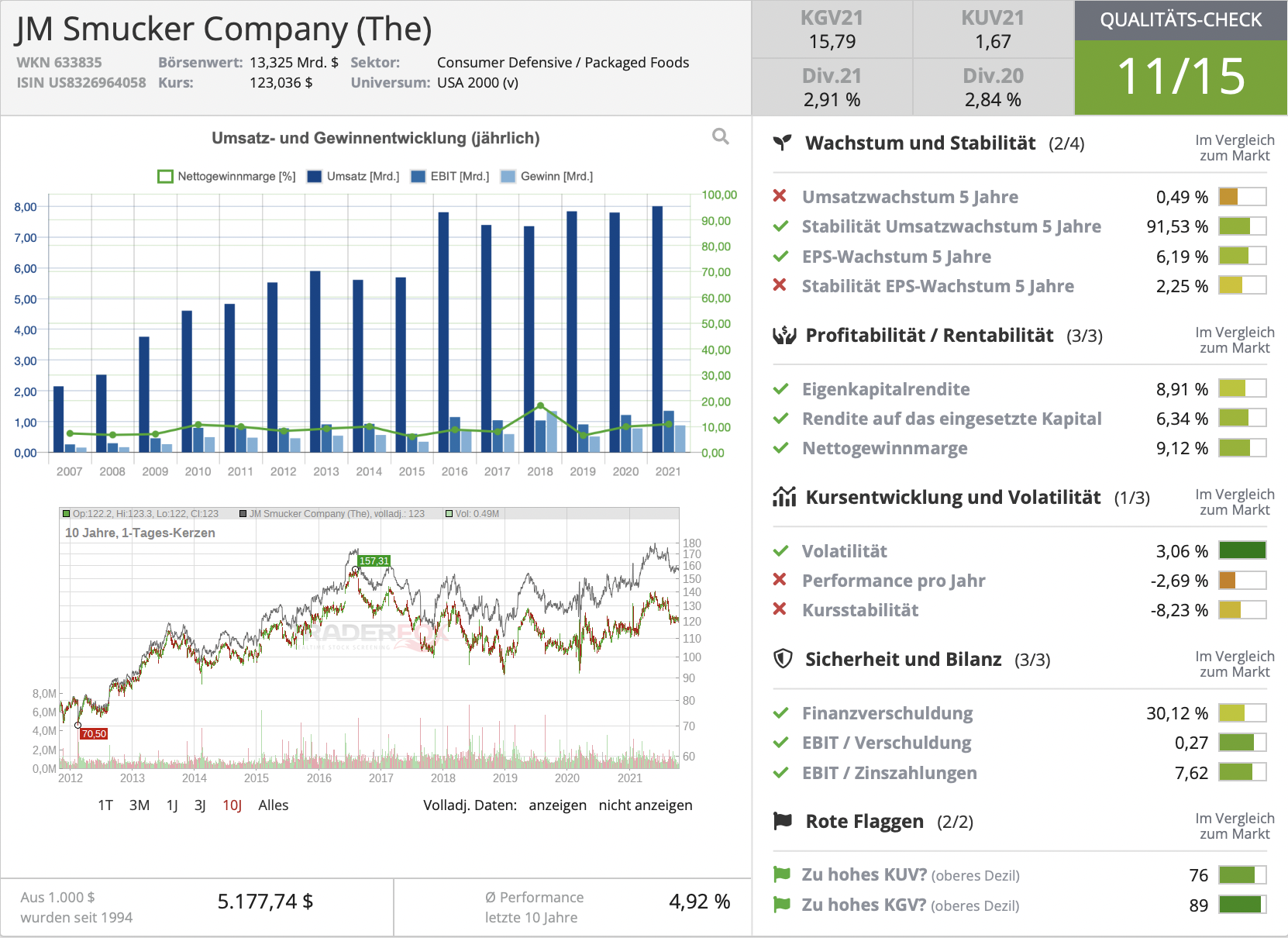

J.M. Smucker

Die J. M. Smucker Company, auch bekannt als Smucker und Smucker's, ist ein US-amerikanischer Hersteller von Marmelade, Erdnussbutter, Gelee, Fruchtsirupen, Getränken, Backfett, Eiscreme und anderen Lebensmitteln in Nordamerika. Das Unternehmen unterteilt sein Geschäft in vier Segmente. Im vergangenen Geschäftsjahr erzielte man rund 36 % und damit den größten Teil des Umsatzes im Segment United States Retail Pet Food (Tiernahrung). Jeweils 30 % bzw. 23 % erzielte JM Smucker in den Segmenten United States Retail Coffee und United States Retail Consumer Foods. Da man sich auf den US-amerikanischen Markt fokussiert sind die Marken des Unternehmens hierzulande eher unbekannt. Nur knapp über 1 % des Umsatzes wird außerhalb der USA und Kanada erzielt. Das Familienunternehmen wurde 1897 gegründet und wird heute in der fünften Generation vom CEO Mark Smucker geleitet.

Im TraderFox Qualitäts-Check kommt JM Smucker auf 11/15 Punkte. Der Umsatz stagnierte in den vergangenen fünf Jahren weitgehend, während der Gewinn mit 6,19 % p.a. wachsen konnte. In den kommenden Jahren soll sich dieser Trend weiter fortsetzen: Während der Gewinn bis 2023 voraussichtlich auf dem aktuellen Niveau von 8 Mrd. USD stagnieren wird, soll der Gewinn von 7,79 USD je Aktie (2021) auf 8,96 USD (2023) anwachsen. Die Aktie von JM Smucker ist mit seiner Dividendenrendite von fast 3 % vor allem bei Dividendeninvestoren beliebt. Das Unternehmen hat seine Dividende seit 18 Jahren stets gesteigert und seit 22 Jahren nicht gesenkt – ist also auf dem besten Weg zum Dividendenaristokraten. Dabei kann man eine gesunde Ausschüttungsquote von rund 50 % des Gewinns wahren. Die moderate Bewertung (KUV von 1,6 und KGV von 15,5) machen die Aktie für Value-Investoren interessant!

Regeneron Pharmaceuticals

Das Biotech-Unternehmen Regeneron Pharmaceuticals ist weltweit führend in der Herstellung monoklonaler Antikörper, die man zum Teil selbst vermarktet, zum Teil aber auch in Lizenz oder Kooperation mit anderen Unternehmen - insbesondere Sanofi und Bayer - vertreibt. Man entwickelt in erster Linie Artzneimittel, die zur Behandlung von Augen- und Entzündungskrankheiten, sowie zur Krebstherapie angewendet werden können. Das mit Abstand wichtigste Produkt ist das Medikament Eylea, was unter anderem gegen altersbedingte Sehschwäche hilft. 2020 machte allein der Verkauf von Eylea in den USA 58 % des Umsatzes von Regeneron aus. Eylea wird unter dem Handelsnamen Zaltrap in Kooperation mit Sanofi auch bei metastasiertem kolorektalem Karzinom (Darmkrebs) bei Erwachsenen in Kombination mit einer Chemotherapie eingesetzt. Außerhalb der USA liegen die Vertriebsrechte für Eylea bei Bayer. Die jeweiligen Kooperationen mit Sanofi und Bayer trugen jeweils rund 14 % zum Umsatz bei. Mit dem Antikörpercocktail Casirivimab/Imdevimab (vertrieben unter dem Namen REGEN-COV2) hat Regeneron ein Medikament zur Therapie und Vorbeugung von Covid-19 entwickelt, das im November 2020 in den USA eine Notfallzulassung erhalten hat.

Im TraderFox Qualitäts-Check erhält Regeneron 14/15 Punkte. Während der Umsatz in den vergangenen fünf Jahren um durchschnittlich 15,67 % p.a. stieg, wuchs der Gewinn je Aktie sogar um 39,55 % p.a. Mit einer Nettogewinnmarge von 34,89 % arbeitet man höchstprofitabel. Die Eigenkapitalquote ist mit 70 % sehr hoch. Im laufenden Jahr erwarten Analysten einen Umsatz von 15,48 Mrd. USD. In den beiden Folgejahren wird mit 12,09 Mrd. USD und 2,34 Mrd. USD gerechnet. Dies dürfte allerdings in hohem Maße vom weiteren Erfolg des Covid-Medikaments REGEN-COV2 abhängig sein. Aktuell ist die Aktie mit einem KGV21 von 8,8 bzw. einem KGV23 von 12,4 bewertet. Die Bewertung scheint damit äußerst attraktiv. Die hohen Gewinne der kommenden Jahre können in die weitere Forschung investiert werden, was das Unternehmen weiter rasant wachsen lassen könnte. Die zudem starken Fundamentaldaten machen die Aktie höchst attraktiv.

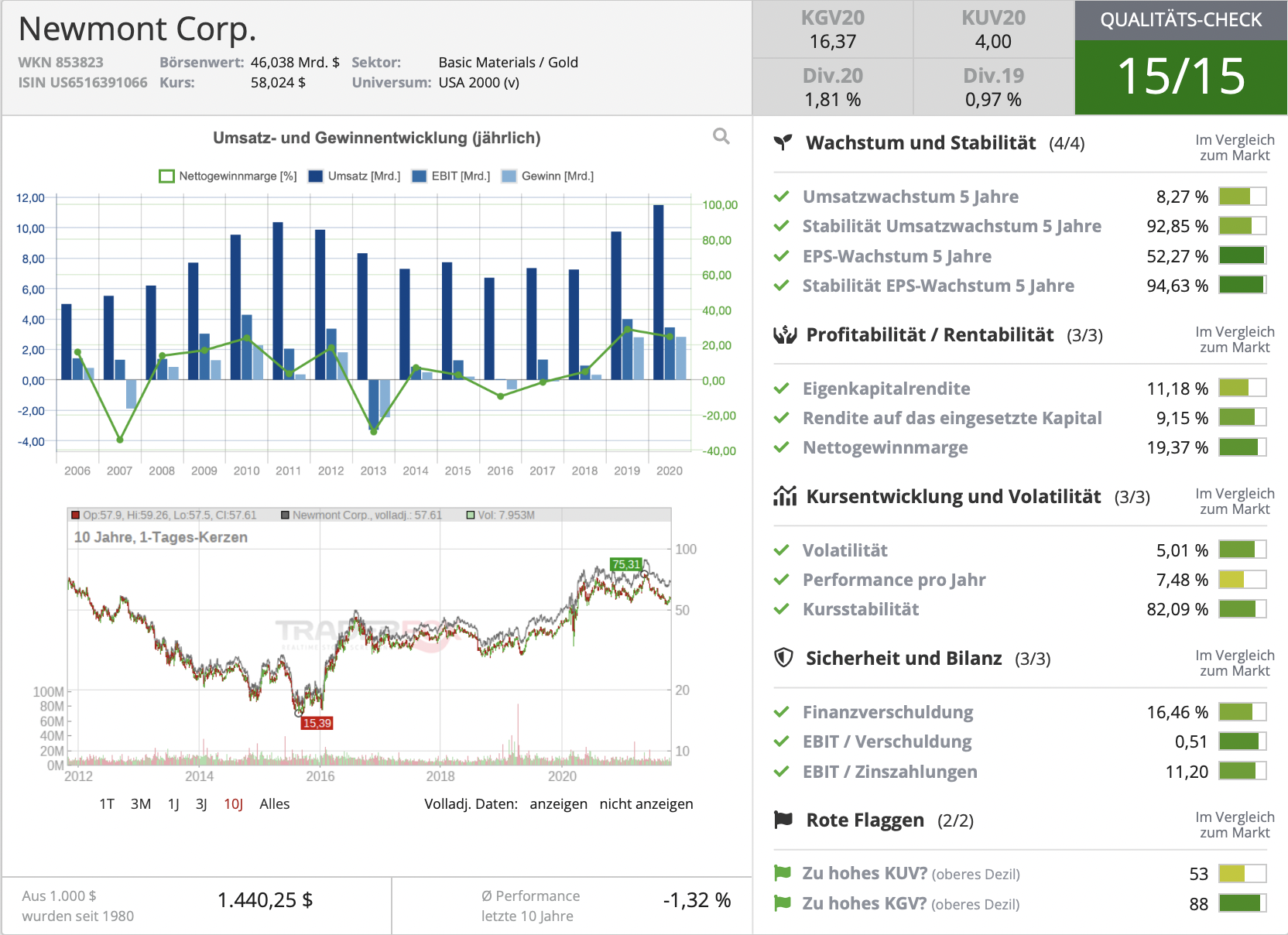

Newmont

Newmont Corp. ist der größte Goldproduzent der Welt. Newmont besitzt Minen in den USA, Australien, Peru, Indonesien, Ghana, Neuseeland und Mexiko. Zusätzlich betreibt Newmont kleinere Silberminen rund um den Globus und fördert auch Kupfer, Zink und Blei. Die Goldproduktion macht mit 91 % den mit Abstand größten Teil des Umsatzes aus. Silber trägt zu 3,5 % zum Umsatz bei und Zink war mit 3 % Umsatzanteil 2021 der drittwichtigste Geschäftsbereich für Newmont. Kupfer und Blei spielen mit jeweils einem Prozent eine untergeordnete Rolle. Eine Steigerung des Goldpreises um 100 USD pro Unze führt dazu, dass der Free Cashflow von Newmont pro Jahr um 400 Mio. USD wächst. Durch den hohen Goldpreis während der Corona-Pandemie konnten die Goldproduzenten in den vergangenen 18 Monaten hohe Margen erzielen. Durch den Rückgang des Goldpreises. Insgesamt ist der Kurs also sehr abhängig vom Goldpreis. Infolge des Goldpreisrückgangs der vergangenen Monate ist der Kurs also vom Hoch wieder relativ deutlich eingebrochen.

Durch die guten Zahlen des vergangenen Jahres erreicht Newmont volle 15/15 Punkte im TraderFox Qualitäts-Check. Durch den hohen Goldpreis konnte das Unternehmen zuletzt eine Nettogewinnmarge von 19,37 % erzielen. Analysten rechnen für das Jahr 2021 mit einem Umsatz von 12,68 Mrd. USD und einem Gewinn je Aktie von 3,22 USD. In den kommenden Jahren soll der Umsatz stagnieren und der Gewinn leicht zurückgehen – jedoch hängt dies massiv von der weiteren Entwicklung des Goldpreises ab. Sollten die Inflationsängste anhalten sehen die Experten weiteres Potenzial für den Goldpreis. In den kommenden drei Jahren wird angesichts der hohen Gewinne eine Dividendenrendite von satten 3,8 % erwartet. Das KGV21 liegt derzeit bei rund 16,5. Ein Investment in Gold ist aus Diversifikationsgründen für die meisten Investoren interessant. Der Kauf einer attraktiv bewerteten, fundamental starken Minen-Aktie wie Newmont könnte eine Alternative sein!

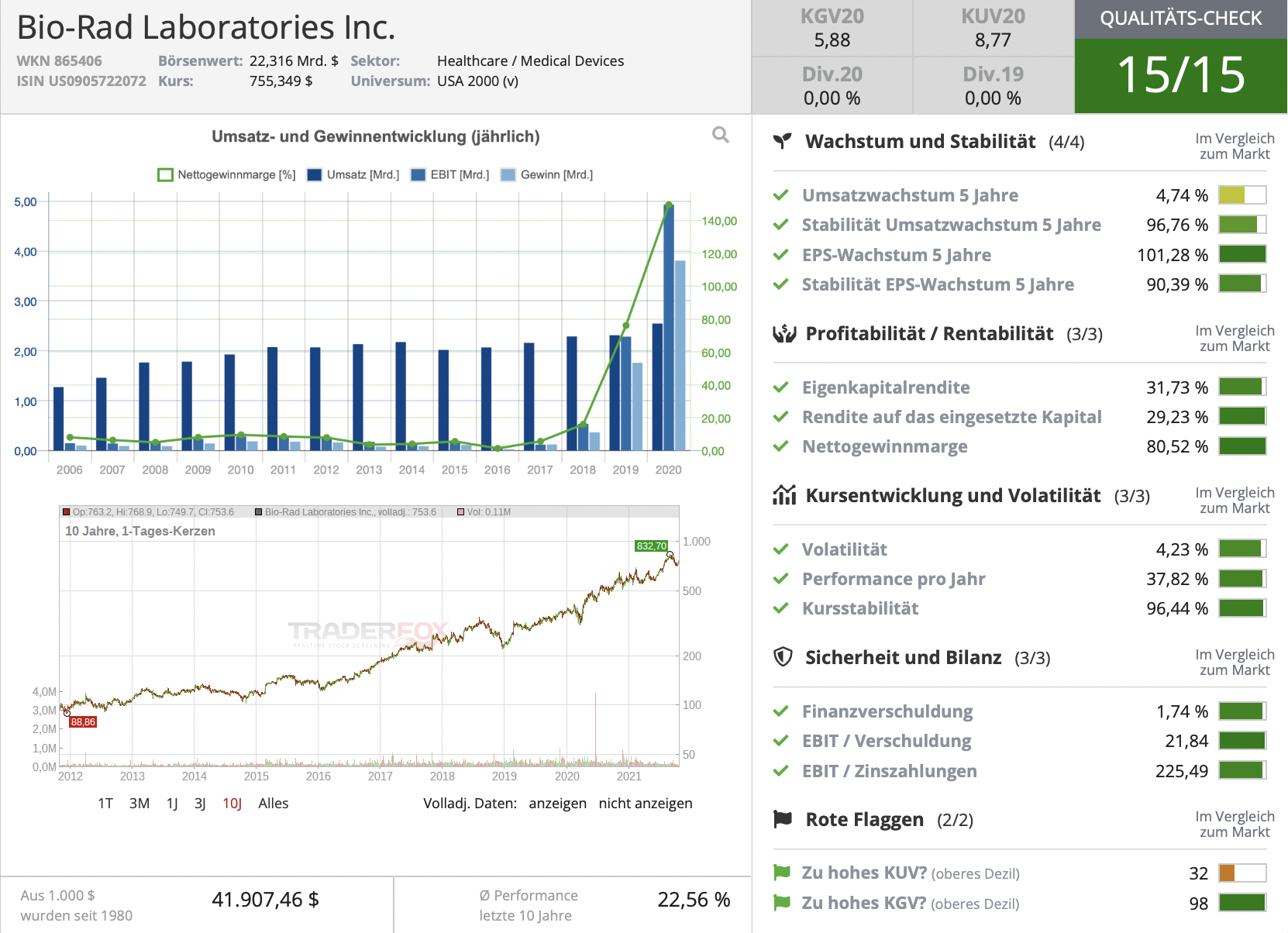

Bio-Rad Laboratories

Bio-Rad Laboratories Inc. ist ein US-amerikanisches Healthcare-Unternehmen mit Sitz in Hercules, Kalifornien. Bio-Rad ist als eines der weltweit führenden Unternehmen in den Bereichen Life Sciences und Clinical Diagnostics tätig. Das Segment Life Sciences entwickelt, produziert und vermarktet Reagenzien sowie Laborgeräte und -instrumente. Im Segment Clinical Diagnostics entwickelt Bio-Rad unter anderem Testsysteme und Testkits, darunter in den letzten Monaten insbesondere COVID-19-Tests. Auftraggeber sind Forschungseinrichtungen, Universitäten, Krankenhäuser und andere Biotech- bzw. Pharmaunternehmen. Bio-Rad besitzt darüber hinaus über 34 % der deutschen Sartorius AG, ist jedoch nicht direkt in das operative Geschäft von Sartorius eingebunden. Die Übernahme des Labor- und Biopharma-Zulieferers soll komplett abgeschlossen werden, wenn der Familientrust im Jahr 2028 ausläuft. Letzterer hält derzeit etwa 50 % der Sartorius AG. Die gute Performance von Sartorius (51,86 % p.a. in den letzten 10 Jahren) war zuletzt einer der Kurstreiber von Bio-Rad. Die Aktien korrelieren entsprechend stark.

Bio-Rad konnte seinen Umsatz in den vergangenen fünf Jahren um durchschnittlich 4,7 % p.a. steigern. In den kommenden Jahren soll das Unternehmen in etwa in diesem Tempo weiterwachsen. Im TraderFox Qualitäts-Check erreicht die Aktie volle 15/15 Punkte. Darüber hinaus erzielt Bio-Rad 7/9 Punkte im Piotroski-F-Score, was auf eine solide Bilanzqualität hindeutet. Eine Dividende wird noch nicht ausgeschüttet. Der durch COVID-19 gestiegene Gewinn kann in den kommenden Jahren für Reinvestitionen genutzt werden. Spannend wird, wie sich das Unternehmen langfristig durch eine mögliche Übernahme von Sartorius entwickeln wird. Mit einem KGV21 von 47 ist die Aktie allerdings relativ teuer.

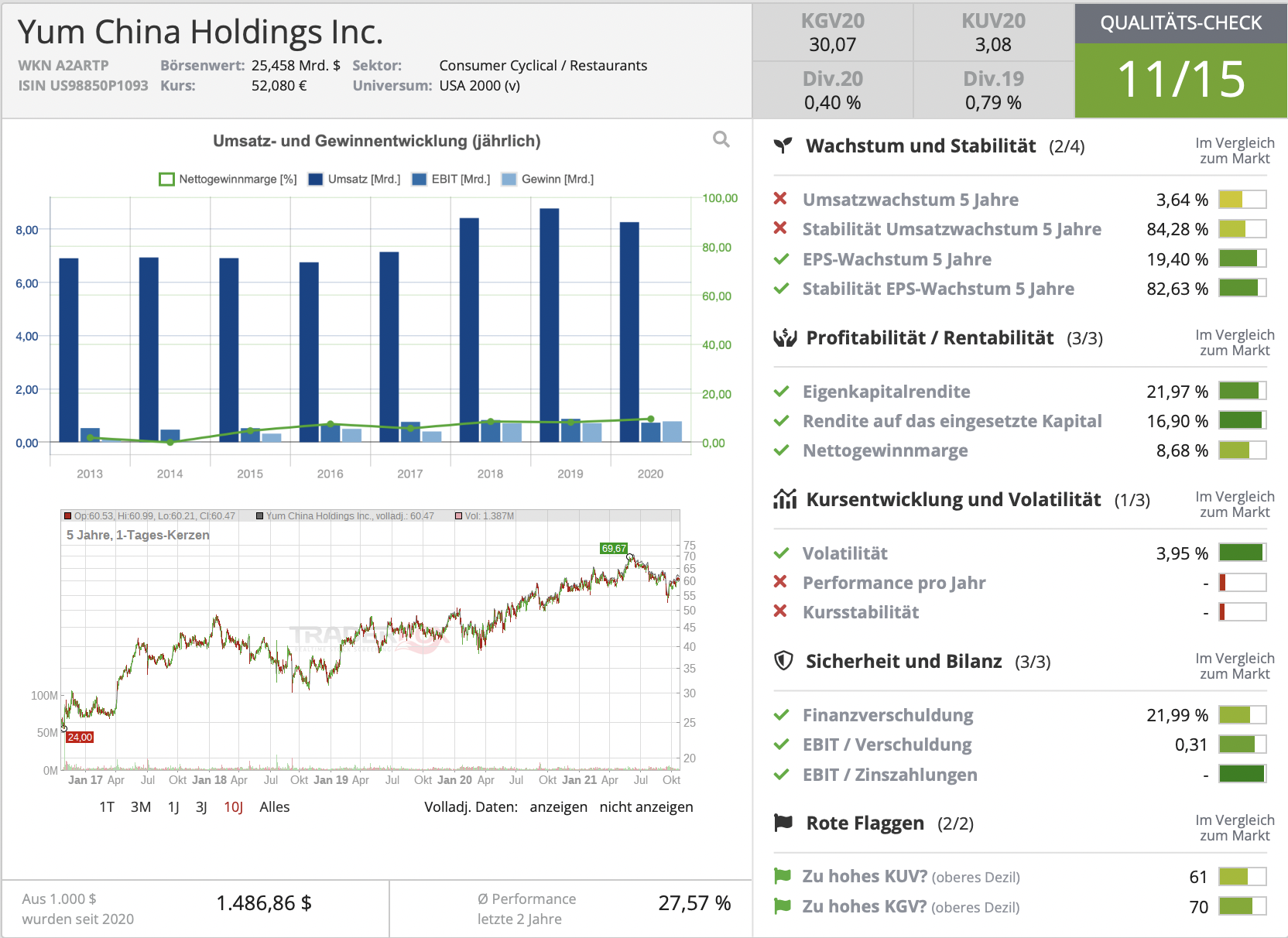

Yum China

Yum China ist ein amerikanisches Fortune-500-Unternehmen im Bereich der Fast-Food-Restaurants mit Sitz in den Vereinigten Staaten und operativem Hauptsitz in Shanghai, China. Mit einem Umsatz von 8,2 Mrd. USD im Jahr 2016 ist es eines der größten Restaurantunternehmen in China. Das Unternehmen wurde von Yum! Brands ausgegliedert und ist seit dem 1. November 2016 ein unabhängiges, börsennotiertes Unternehmen. Das Unternehmen betreibt 8.484 Restaurants in über 1.100 Städten in allen Provinzen und autonomen Regionen des chinesischen Festlandes. Yum China beschäftigt über 400.000 Mitarbeiter. Das Unternehmen betreibt in erster Linie die Restaurantketten Kentucky Fried Chicken (KFC) (70 % des Umsatzes) und Pizza Hut (21 % des Umsatzes). Daneben betreibt man unter anderem die Ketten Taco Bell, Little Sheep und East Dawning in China.

Im TraderFox Qualitäts-Check erzielt Yum China 11/15 Punkte. In den vergangenen Jahren profitierte man in erster Linie von der wachsenden chinesischen Mittelschicht, bei der insbesondere die Restaurantkette KFC äußerst beliebt ist. So konnte man den Gewinn je Aktie in den vergangenen Jahren um 19,4 % p.a. steigern. Der Umsatz konnte hingegen nur um 3,64 % p.a. gesteigert werden. Für die kommenden Jahre wird ein stärkeres Wachstum prognostiziert, so erwarten die Analysten bis 2023 eine Steigerung des Umsatzes von 8,68 Mrd. USD auf 12,18 Mrd. USD. Der Gewinn je Aktie soll in derselben Zeitspanne von 0,78 auf 1,21 USD steigen. Das Unternehmen schüttet eine Dividende von rund 0,8 % aus und ist aktuell mit einem KGV21 von 34 sowie einem KUV21 von 2,5 bewertet.

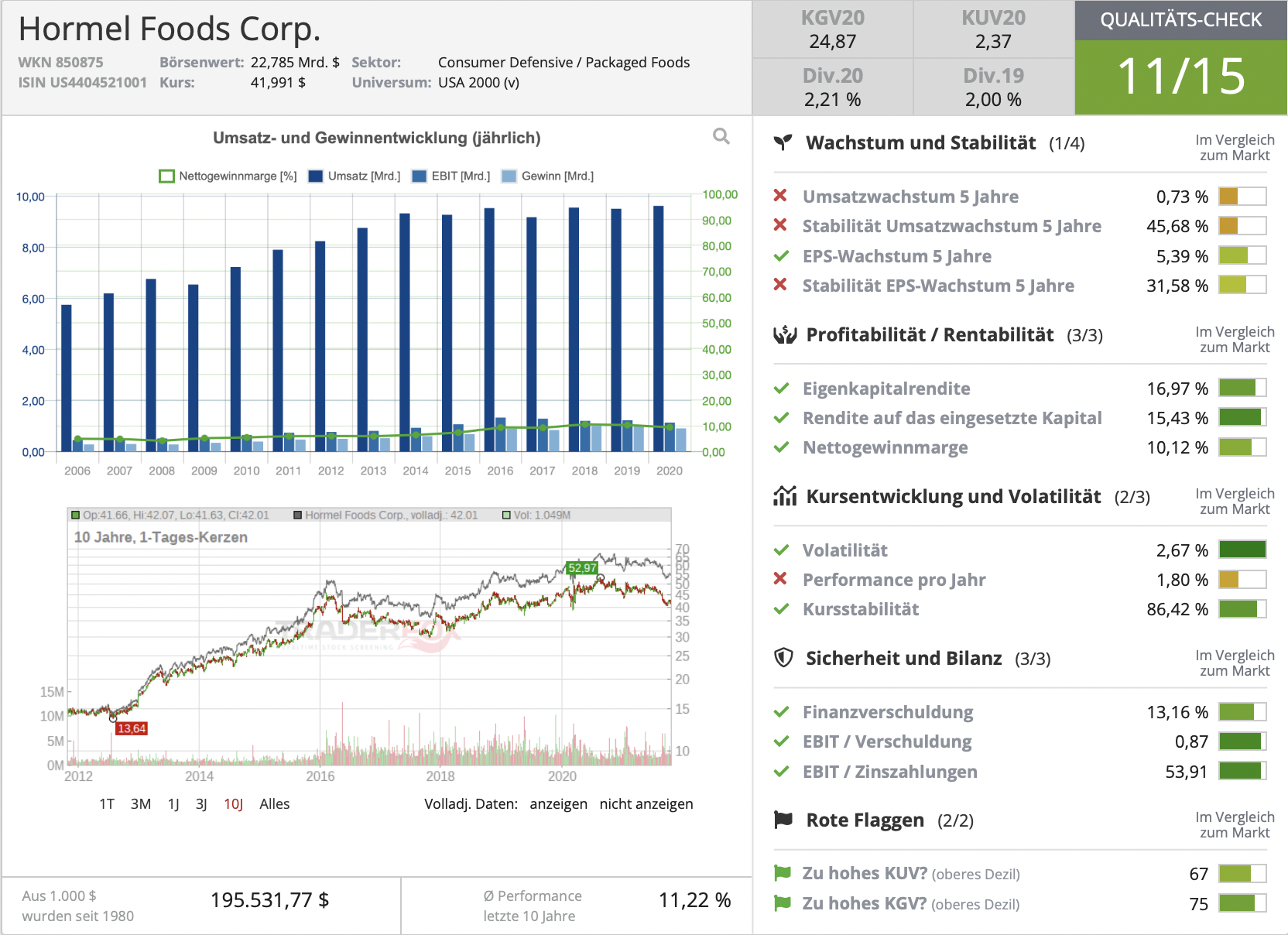

Hormel Foods

Die Hormel Foods Corporation ist ein internationaler Hersteller und Vermarkter von qualitativ hochwertigen Marken-Lebensmitteln und Fleischprodukten. Das Unternehmen ist in ganz Amerika und auf allen anderen Kontinenten vertreten und verkauft seine Produkte an den Einzel- und Großhandel sowie an Restaurants und öffentliche Einrichtungen wie Krankenhäuser. Der Fokus liegt mit einem Umsatzanteil von 94 % jedoch klar auf dem US-amerikanischen Markt. Das breite Sortiment besteht aus mehreren Dutzend Produktmarken, welche alle Bereiche der Nahrungsmittelindustrie abdecken. Angeboten werden Fertig- und Frischlebensmittel, ein Sortiment an Truthahnprodukte sowie ein großes Portfolio an Spezialitäten. Der Großteil des Umsatzes (55 %) wird im Segment Refrigerated Foods erzielt, ein Viertel (25 %) im Segment Grocery Products und weitere 14 % im Segment Jenny-O Turkey Store. In letzterem werden Truthan-Produkte unter der Marke "Jenny-O" vertrieben.

Im Qualitäts-Check erzielt Hormel Foods 11/15 Punkte. Zwar stagnierte der Umsatz in den vergangenen Jahren weitgehend, der Gewinn konnte jedoch immerhin um 5,39 % p.a. gesteigert werden. Mit einer stabilen Nettogewinnmarge von 10,12 % operiert man darüber hinaus profitabel. Finanziell ist Hormel Foods sehr solide aufgestellt. Das Unternehmen ist kaum verschuldet. In den kommenden Jahren sollen sowohl Umsätze als auch Gewinne wieder stärker wachsen, so werden in beiden Fällen in den nächsten drei Jahren Wachstumsraten von rund 9 % p.a. erwartet. Die Aktie von Hormel Foods ist jedoch in erster Linie für Dividendeninvestoren interessant. Das Unternehmen gehört zu den wenigen "Dividendenkönigen", also Aktien, die seit mehr als 50 Jahren ihre Dividende in jedem Jahr steigern konnten. Bei Hormel ist dies seit 55 Jahren der Fall! Allein dieser Umstand deutet auf ein sehr gutes Geschäftsmodell hin, wenn man bedenkt wie viele Krisen in den letzten 55 Jahren stattgefunden haben. Die aktuelle Dividendenrendite liegt bei 2,33 %.

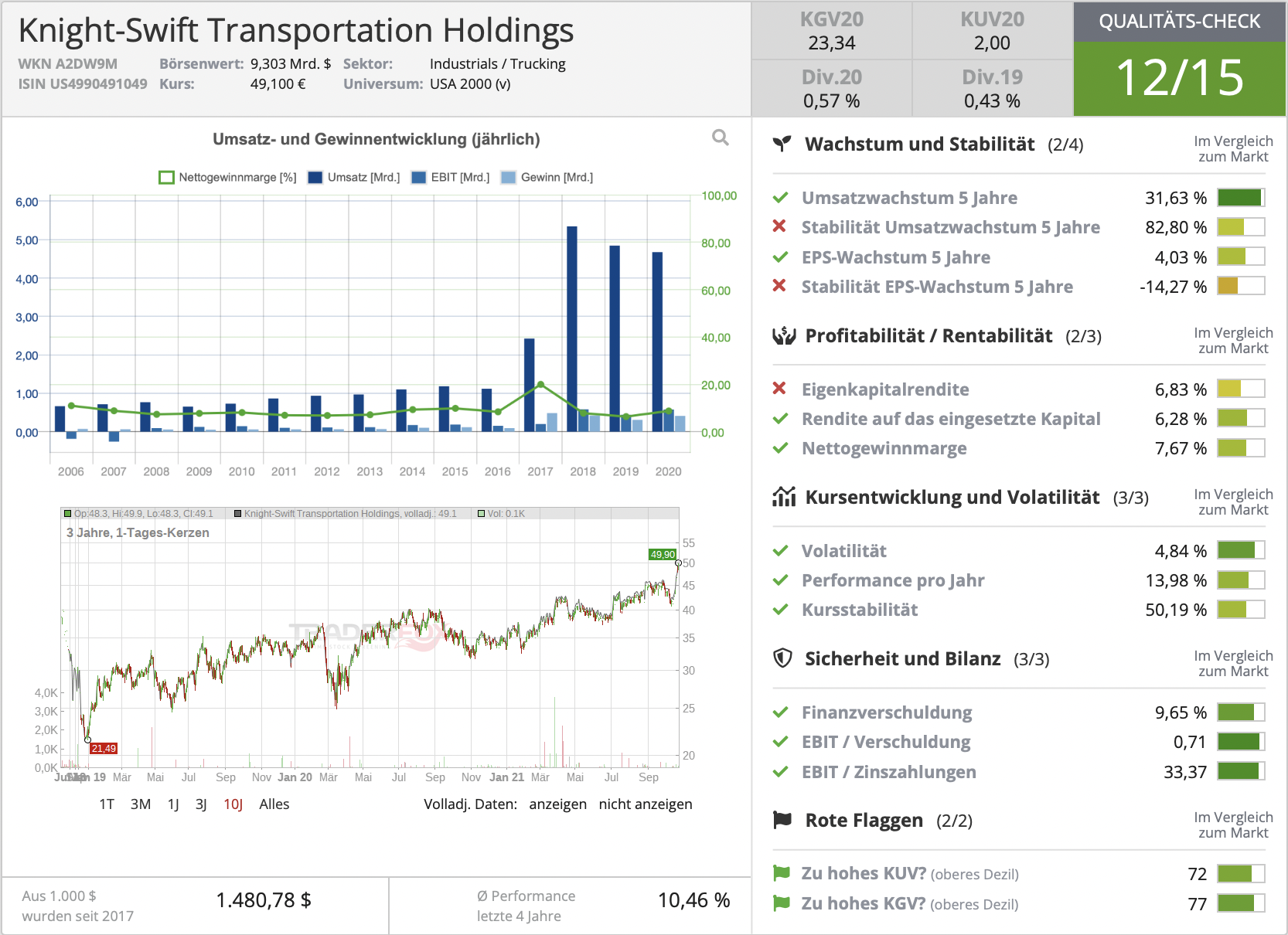

Knight-Swift Transportation

Knight-Swift-Transportations ist das fünftgrößte Trucking-Unternehmen der USA. Zusätzlich zu seinen Lkw-Ladungsdiensten schließt das Unternehmen auch Verträge mit Drittanbietern ab, um seinen Kunden eine Reihe von Transportlösungen anbieten zu können. Dabei bietet man nahezu alle Arten von LKW-Frachtlösungen an. Das Unternehmen ist in drei Segmenten tätig: Trucking, Logistik und Intermodal. Trucking (einschließlich gemieteter Trockentransporter, Kühltransporte, Spezialaufträge) ist das mit Abstand wichtigste Segment mit einem Umsatzanteil von zuletzt 81 %. Knight-Swift beschäftigt über 24.000 Mitarbeiter und unterhält eine Flotte von 19.000 Zugmaschinen sowie 58.000 Anhängern. Das Unternehmen verfügt über einen breiten, diversifizierten Kundenstamm, bei dem in den vergangenen Jahren nur ein Kunde (Walmart) stets für mehr als 10 % des Umsatzes verantwortlich war.

In seiner jetzigen Form besteht das Unternehmen seit dem Zusammenschluss der Unternehmen Knight Transportation und Swift Transportation im Jahr 2017. Im TraderFox Qualitäts-Check erzielt die Aktie 12/15 Punkte, wobei die Wachstumsdaten zu Umsatz und Gewinn in den letzten fünf Jahren nicht auf organisches Wachstum, sondern auf den Merger der beiden Unternehmen zurückgehen. In den vergangenen drei Jahren ging der Umsatz eher zurück, dafür erwarten Analysten in den kommenden drei Jahren jedoch wieder positives Wachstum im hohen einstelligen Bereich. Der Gewinn je Aktie soll sich von 2020 (2,40 USD) bis 2023 (4,65 USD) sogar fast verdoppeln. Mit einem KGV21 von 12,5 ist die Bewertung des Trucking-Unternehmens moderat. Fundamental überzeugt man durch stabile Finanzen und eine geringe Verschuldung.

Tipp: Wenn du eigene Aktien-Screenings mit unserem Tool durchführen möchtest, dann ist das Morningstar-Datenpaket von TraderFox genau das richtige Produkt für dich. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet zudem vollen Zugriff auf das Aktien-Terminal von TraderFox und ist bereits für 19 € im Monat erhältlich. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

Viele Grüße,

Max Henß

& Profi-Tools von

& Profi-Tools von