Das sind aktuell die 3 sichersten Aktien der Welt nach dem TraderFox-Check!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor wir uns heute drei sichere Aktien aus den USA ansehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Damit wir Aktien als "sichere Aktien" einstufen, müssen drei Kriterien erfüllt sein. Die Aktien verzeichnen auf Monatsbasis in der Regel nur geringe Rücksetzer. Das bedeutet, dass ihr durchschnittlicher Drawdown auf Monatsbasis sehr niedrig ist im Vergleich zum Gesamtmarkt. Auf Sicht von fünf Jahren zeigen sichere Aktien um ihre Regressionsgerade herum kaum starke Ausreißer und zudem werden sichere Aktien mit niedriger Volatilität gehandelt. Die Mindestrendite der Aktien darf 7 % pro Jahr nicht unterschreiten. Aufmerksam werde ich auf solche Aktien mit dem TraderFox Tool AKTIEN-RANKINGS. Um das Template aufzurufen, melde ich mich bei www.traderfox.de an. Dann gehe ich auf das Tool AKTIEN-RANKINGS und wähle unter dem Reiter "Templates" die Rubrik "sichere Aktien" aus. Das Tool AKTIEN-RANKINGS ist Teil der Abopaketes "TraderFox Morningstar" und ist für 25 € im Monat erhältlich.

Und so gehe ich dabei vor!

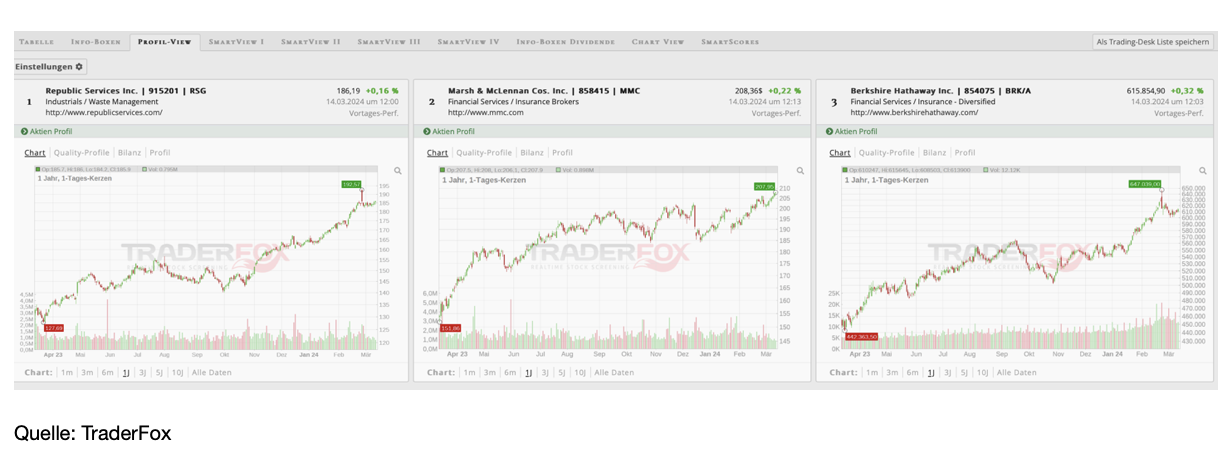

Als Nächstes lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt. Als Aktienuniversum dienen die 1000 volumenstärksten US-Aktien sowie die volumenstärksten 200 deutschen Aktien. Ihr könnte hier natürlich auch andere Länder oder Indizes hinzufügen. Wenn ich jetzt auf "scannen" gehe, werden mir alle Aktien der Reihe nach angezeigt, wobei ich viele davon für sehr aussichtsreich halte, weshalb ich heute drei Unternehmen vorstelle. Um den zeitlichen Rahmen nicht zu sprengen, werde ich allerdings nicht so ausführlich wie sonst auf die einzelnen Unternehmen eingehen. Bei den drei erstplatzierten Unternehmen, die ich heute vorstelle, handelt es sich um Republic Services, Marsh & McLennon und um Berkshire Hathaway.

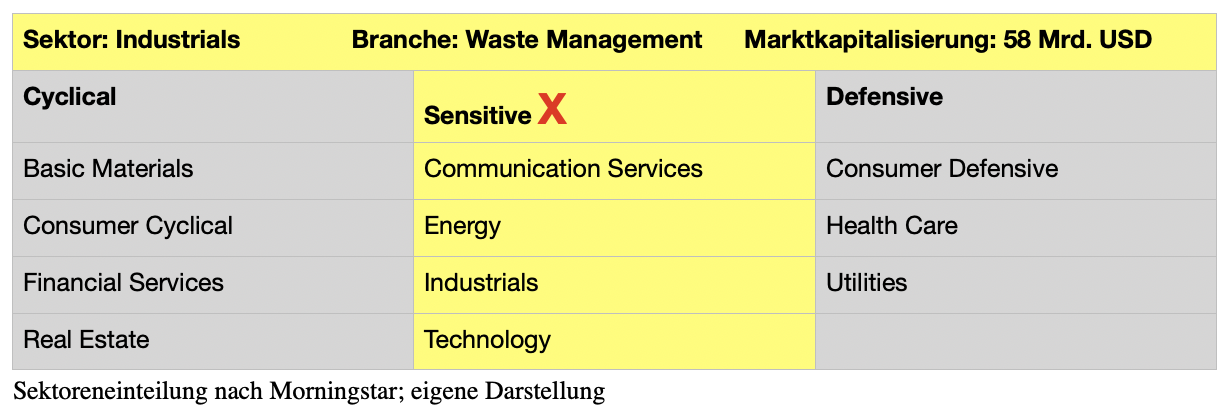

Republic Services (RSG | WKN 915201 | ISIN US7607591002) ist nach Waste Management das größte Müllentsorgungs-Unternehmen der USA. Der Konzern ist spezialisiert auf Abholung, Recycling und fachgerechte Entsorgung unterschiedlicher Abfälle und entsorgt für kommerzielle und private Kunden Haushalts- und Industrieabfälle. Neben einem Müllwagen-Fuhrpark betreibt Republic Services über 200 Übergabestationen, etwa 200 Deponien für feste Abfälle und über 70 unternehmenseigene Recyclinganlagen. In rund 40 US-Bundesstaaten ist das Unternehmen vertreten. Republic Services hat eine Marktkapitalisierung von 58 Mrd. USD. Es ist dem dem Industrie-Sektor zuzuordnen.

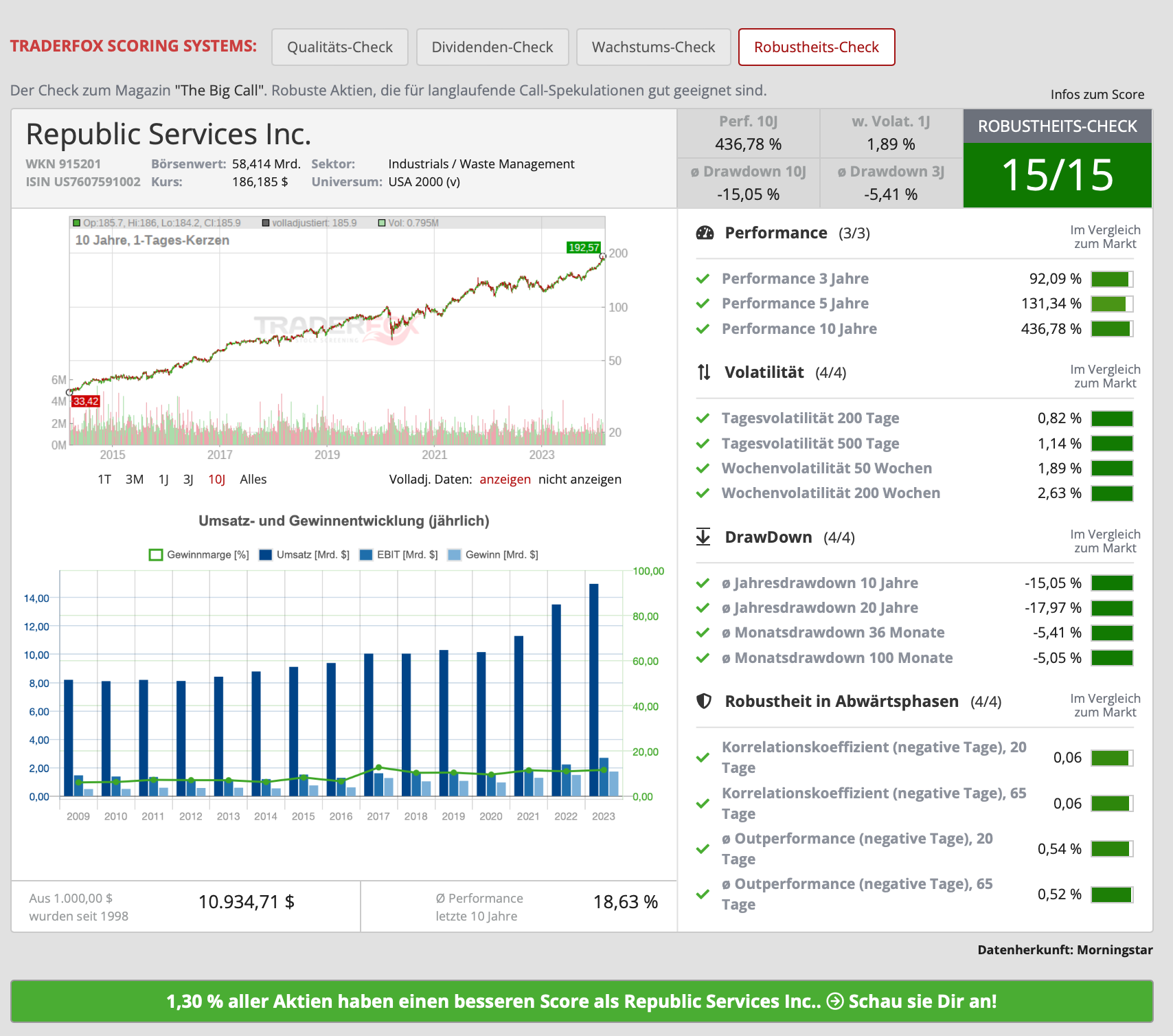

Robustheits-Check

Republic Services wurde 1996 gegründet und beschäftigt inzwischen 35.000 Menschen. Ein Schlüsselelement der Strategie besteht in der Mitarbeiterzufriedenheit und einer möglichst niedrigen Fluktuation, weshalb das Management seine Vergütung abgestimmt auf die Ergebnisse des Mitarbeiterengagements bekommt. In einem Umfeld, das geprägt ist von Arbeitskräftemangel, ist dies sicher eine gute Strategie, zumal das Unternehmen in hohem Maße von seinen Mitarbeitern abhängig ist. So schlagen die Mitarbeiter jährlich 110 Millionen Tonnen an Müll um. Der Gesamtumsatz betrug im letzten Jahr 14,96 Mrd. USD, wobei 80 % davon wiederkehrende Einnahmen sind. Das Unternehmen beziffert den adressierbaren Markt auf 91 Mrd. USD.

Im kommenden Jahr liegen die Schätzungen für den Umsatz bei 16,20 Mrd. USD. Die Nettomarge ist mit 11,57 stark. Der Gewinn pro Aktie soll in diesem Jahr von 1,73 USD im Jahr 2023 auf 1,84 USD ansteigen. Das Unternehmen ist als robuster Dividendenzahler bekannt. Die Dividendenrendite liegt aktuell bei 1,2 %. Was mir gefällt ist, dass sich die Dividende in den letzten neun Jahren verdoppelt hat. Wie in der Abbildung zu sehen, bekommt die Aktie im Robustheits-Check 15 von 15 Punkten. Dabei ist auffällig, dass die Aktie äußerst wenig volatil ist und gleichzeitig eine sehr stabile Performance in den letzten zehn Jahren geliefert hat. Die Bewegung mit einem KGV von 31 und einem KUV von 3,6 ist nicht günstig und befindet sich gut 10 % über dem Durchschnitt der letzten zehn Jahre.

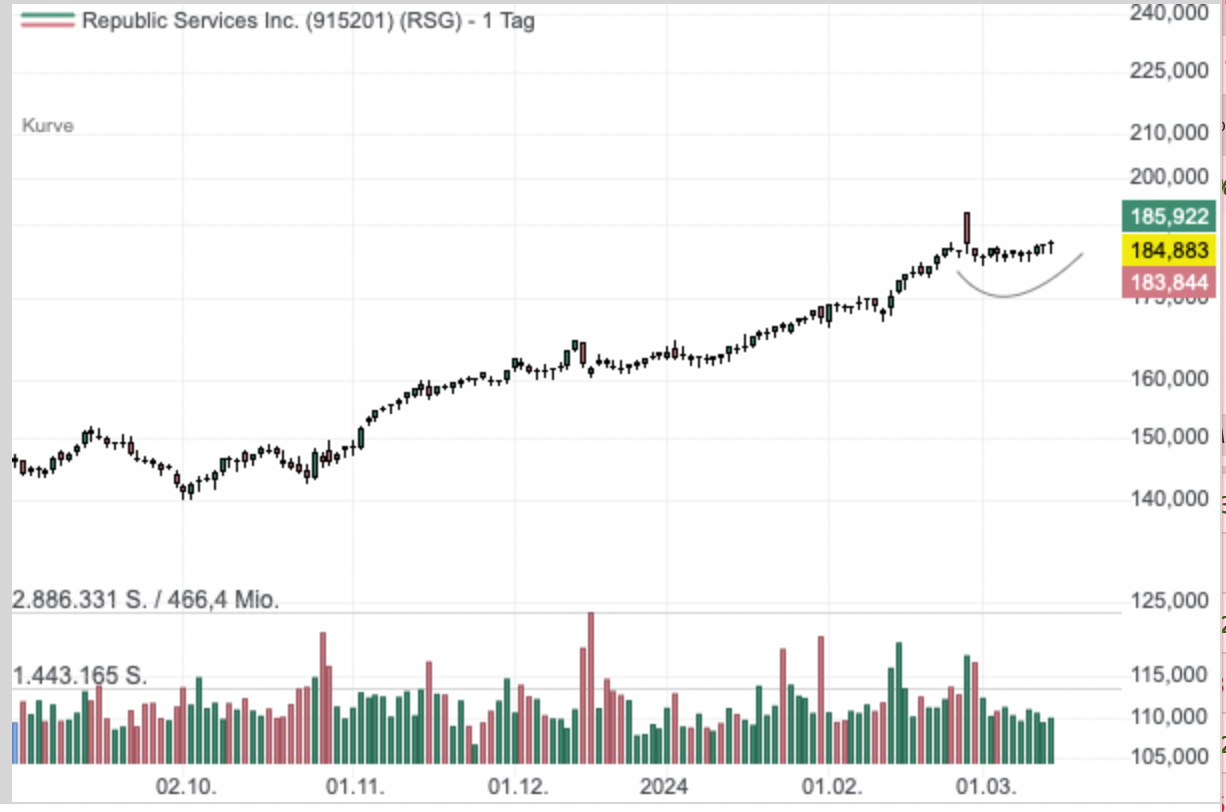

Kursentwicklung

Die Aktie von Republic Services ist eine absolute Dauerläuferaktie und ist in den letzten zehn Jahren von 30 auf 185 USD gestiegen. Die Aktie befindet sich aktuell nahe ihrem Allzeithoch, das bei 193 USD liegt. In den letzten zehn Jahren hat die Aktie eine Performance von durchschnittlich 18,6 % im Jahr erzielt, was ziemlich stark ist. Aktuell ist die Aktie vom Chart spannend, da sich eine Base ausbildet. Mit dem Ausbruch bei 193 USD dürfte der Aufwärtstrend weiter fortgesetzt werden.

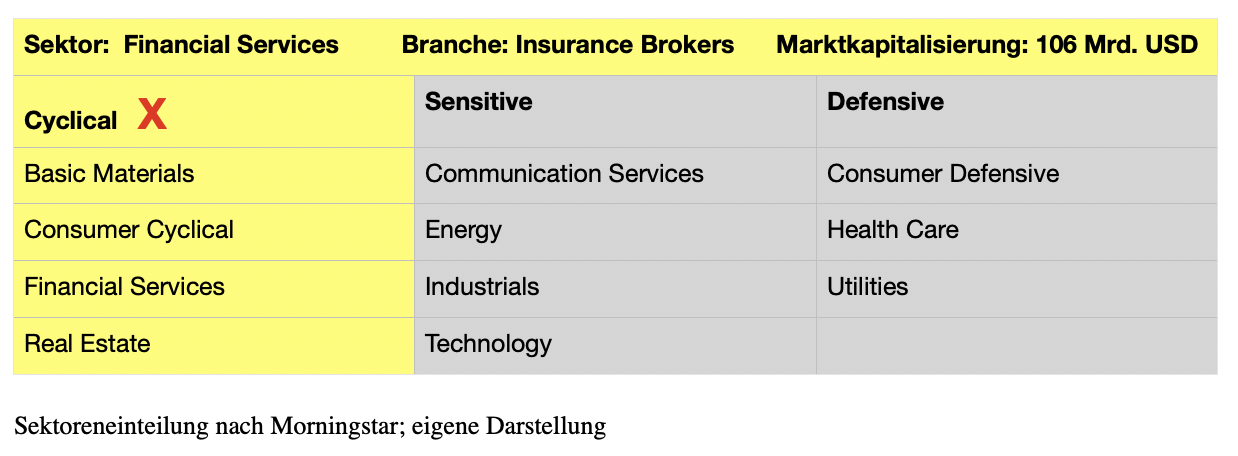

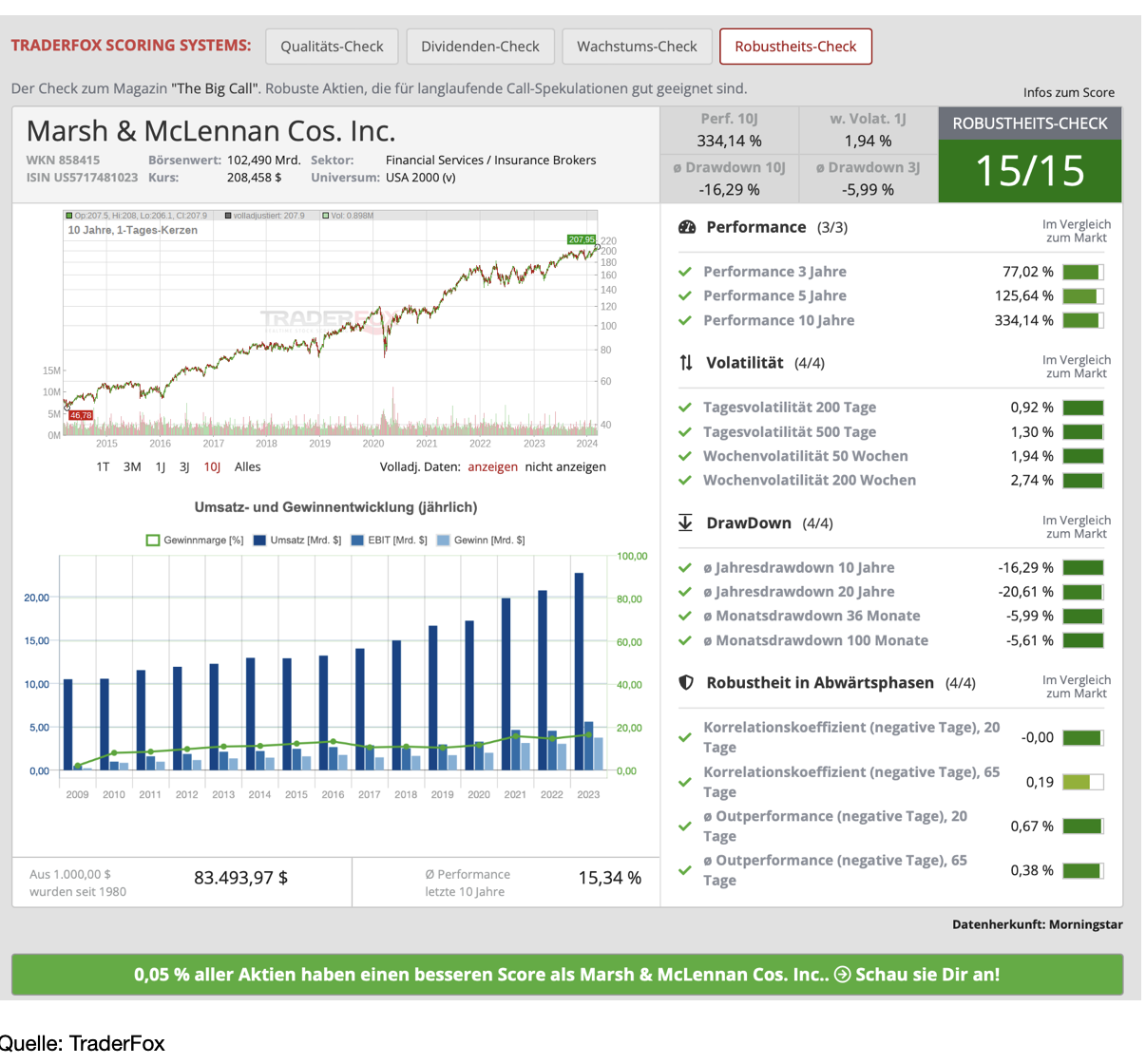

Marsh & McLennan Companies (MMC) ist eine weltweit führende Beratungsgesellschaft im Risiko- und Versicherungsmanagement und berät seine Kunden in Fragen des Risikomanagements und der Strategieentwicklung. Das Unternehmen berät sowohl Privat- als auch Geschäftskunden, wobei das Risiko- und Versicherungsgeschäft über die Bereiche Marsh und Guy Carpenter abgewickelt wird, mit dem im letzten Jahr 60 % der Umsätze erzielt wurden. Die restlichen 40 % der Umsätze werden mit den Beratungsleistungen über die Geschäftsbereiche Mercer und Oliver Wyman Group erzielt. Das Unternehmen hat aktuell eine Marktkapitalisierung von 102 Mrd. USD und gehört dem Finanzsektor und der Branche der "Insurance Brokers" an.

Robustheits-Check

Wir leben in einer Zeit der Ungewissheit, in der Naturkatastrophen an der Tagesordnung zu sein scheinen, Cyberkriminalität nie gekannte Ausmaße erreicht und in der die Unternehmen einer zunehmenden Kontrolle ihrer Geschäftspraktiken ausgesetzt sind. Um bei der Bewältigung dieser Probleme zu helfen gibt es Marsh & McLennan, die sich als Top-Berater für Kunden etabliert haben, die sich mit einer Vielzahl von Risikofaktoren auseinandersetzen müssen. Das Unternehmen konnte in den letzten fünf Jahren seinen durchschnittlichen jährlichen Umsatz um 8,75 % und das EPS, um gut 18 % steigern, bei einer Nettogewinnmarge von 16 %. Das Wachstum verlief in den letzten zehn Jahren sehr stabil, was einen Beweis dafür darstellt, dass es sich bei dem Unternehmen um einen der führender Berater und Versicherungsmakler weltweit handelt.

Wichtig zu begreifen ist, dass das Unternehmen wächst und gedeiht, wenn viele Risiken vorhanden sind. Denn Risiken bedeuten, dass Marsh & McLennan das machen kann, was es am besten kann: nämlich Risikoberatungen anbieten und Lösungen für Unternehmen schaffen. Der Umsatz konnte in diesem Jahr deutlich von 20,70 Mrd. USD in 2022 auf knapp 22,7 Mrd. USD zulegen. Analysten rechnen für das kommende Jahr nur mit einem leichten Umsatzplus von 5 %. Allerdings gab sich der CEO zuletzt optimistisch und geht von einem neuen und starken Jahr aus. Mit einem KUV von 4,2 für das Jahr 2024 scheint die Aktie auf den ersten Blick nicht zu teuer. Wenn man sich allerdings die Peer-Group ansieht, wo das KUV aktuell bei 1,5 liegt, dann erkennt man, dass für Marsh & McLennan ein ziemlich starker Aufschlag zu zahlen ist. Gleichzeitig aber muss man sehen, dass Marsh & McLennan das weitaus produktivste Unternehmen der Branche ist und die Aktie sich in den letzten Jahren zudem sehr robust gezeigt hat. Auch Marsh & McLennan kommt auf die volle Punktzahl von 15. Die Dividendenrendite liegt aktuell bei 1,3 %.

Kursentwicklung

Marsh & McLennan war über die letzten 40 Jahre ein wahres Renditemonster und konnte seit 1980 um mehr als 10.000 % zulegen. Aktuell befindet sich die Aktie nahe am Allzeithoch bei 209 USD. Für Langfristanleger finde ich die Aktie durchaus attraktiv, würde mir aber wünschen, dass sie mal ordentlich korrigiert. Eine erste Position kann ich mir allerdings auf dem aktuellen Niveau ebenfalls vorstellen.

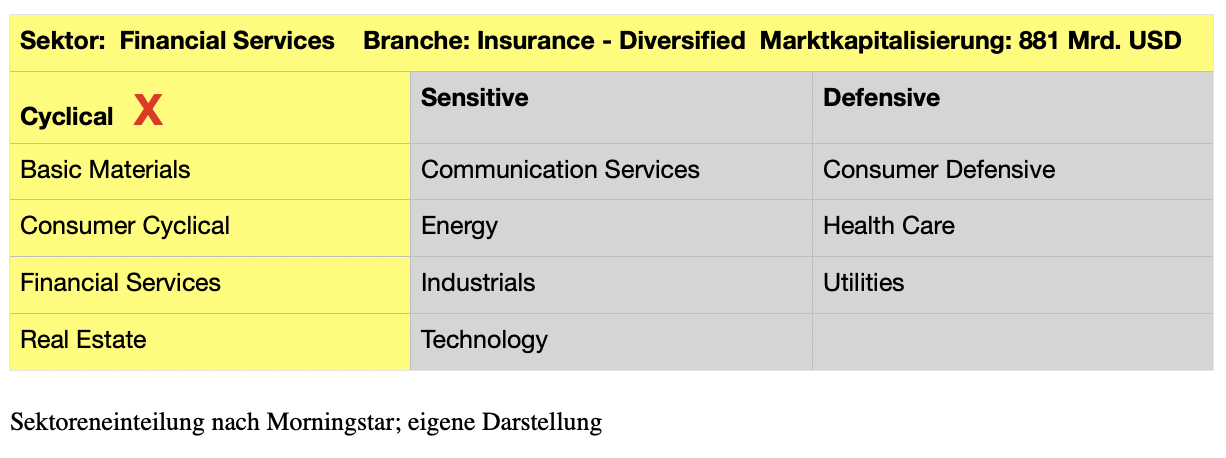

Berkshire Hathaway (BRK/B) ist die weltweit größte private Investmentgesellschaft mit über 70 Tochtergesellschaften. Die Marktkapitalisierung beläuft sich aktuell auf 881 Mrd. USD. Seit 1965 wird die Gesellschaft von Warren Buffett geleitet. Dabei gehören Berkshire Hathaway einerseits ganze Unternehmen, wobei die wichtigsten davon aus der Versicherungs- und Energiebranche, sowie dem Schienengüterverkehr kommen. Andererseits ist Berkshire Hathaway über Aktieninvestments an vielen Firmen wie u.a. Apple und Coca-Cola beteiligt. Anders als viele Beteiligungsgesellschaften, greift Berkshire nur sehr bedingt in das operative Geschäft seiner Beteiligungen ein. Dabei besteht die Hauptaufgabe von Warren Buffett darin, neue Investments zu prüfen und auszuwählen. Unterstützt wird er dabei von seinen Nachwuchs-Managern. Das Unternehmen ist dem Sektor "Financial Services" und der Versicherungsbranche zuzuordnen.

Robustheits-Check

Im Grunde genommen kann man sich das Unternehmen als riesige Holdinggesellschaft vorstellen. Dabei hat das Unternehmen im Jahr 2023 einen Umsatz von 439,3 Mrd. USD erwirtschaftet. Das Geld wird auf zwei Arten generiert. So werden durch die im vollständigen Besitz befindlichen Unternehmen kontinuierlich Einnahmen erzielt, während

die Investitionen in Aktien und Anleihen Dividenden und Zinsen generieren. Wie dem letzten Jahresbericht von Berkshire Hathaway zu entnehmen ist, hat das Management alles unter Kontrolle und Buffett ist zuversichtlich, dass es dem Unternehmen noch viele Jahre lang gut gehen wird. Allerdings ging er auch auf die Probleme ein, die zu bewältigen seien. Damit meint er insbesondere GEICO, BNSF und Berkshire Hathaway Energy.

Allerdings dürfte klar sein, dass bei so einem riesigen Konglomerat mit vielen Teilen, wie das bei Berkshire der Fall ist, die einzelnen Probleme weit weniger ins Gewicht fallen, als das bei einem Einzelunternehmen der Fall ist. Dabei darf nicht vergessen werden, dass Unternehmen wie BNSF, die im letzten Jahr zwar ein miserables Jahr hatten, dennoch riesige Summen an Dividenden an Berkshire ausschütten. Im letzten Jahr waren es beinahe 5 Mrd. USD. Warren Buffett hat sich immer gegen Dividendenzahlungen seines Unternehmens ausgesprochen, weil er das eingenommene Geld immer besser anlegen konnte. Viele Investoren fragen sich in letzter Zeit allerdings immer mehr, ob er das Geld nicht mal besser ausschütten solle.

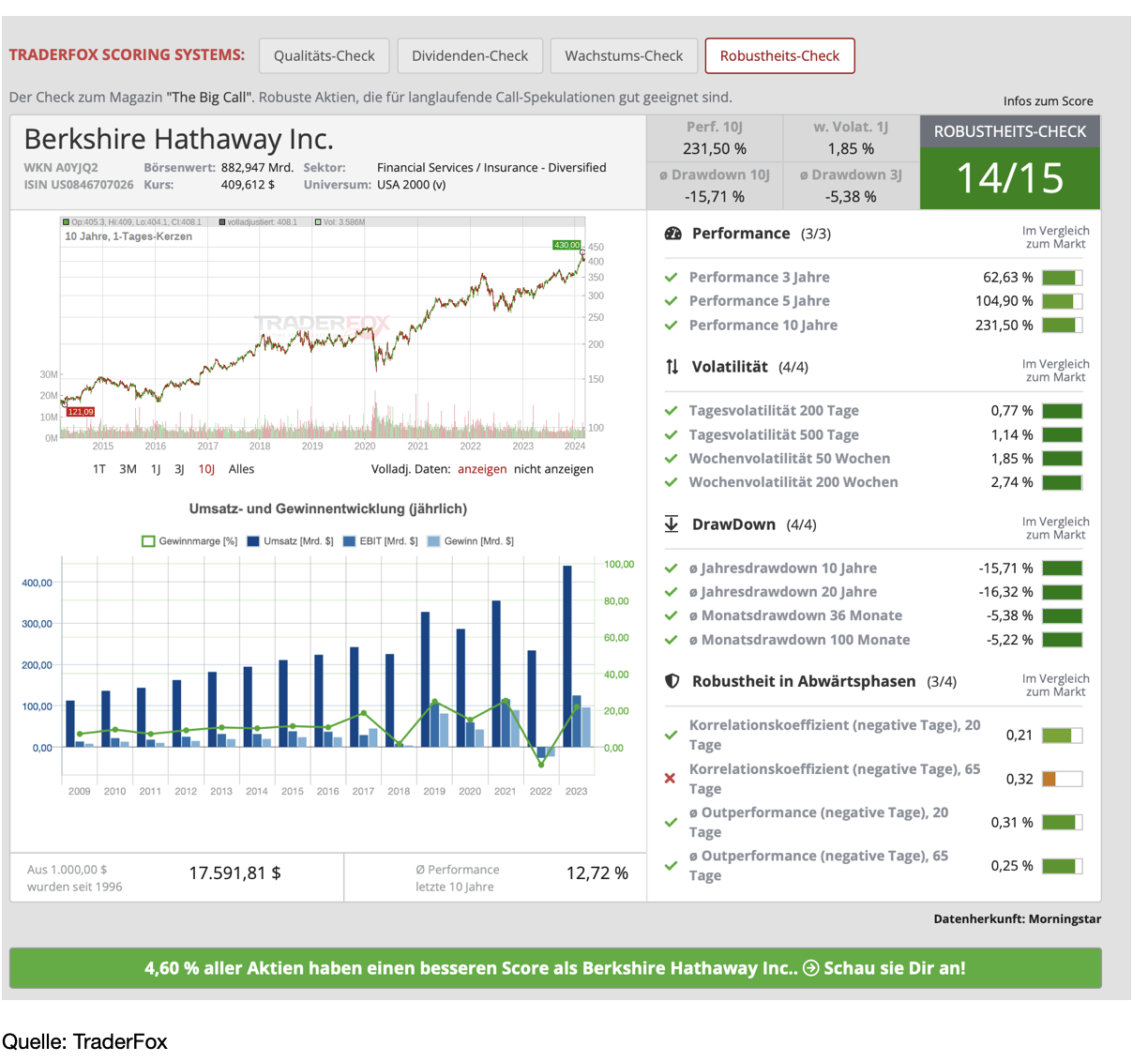

Aufgrund der enormen Größe des Unternehmens und der Tatsache, dass das Unternehmen aktuell auf einem Cash-Bestand von mehr als 167 Mrd. USD sitzt, könnte es durchaus früher oder später dazu kommen, einen Teil des Geldes an die Aktionäre auszuschütten. Wenn wir uns einer Bewertung des Unternehmens nähern wollen, dann klappt das am Einfachsten über das Kurs-Buchwert-Verhältnis. In den letzten sechs Jahren lag dies zwischen 1,1 und 1,6. Aktuell liegt es bei 1,5, was auf eine leichte Überbewertung hinweist. Im Robustheits-Check kommt die Aktie auf 14 von 15 Punkten. Einzig bei der Robustheit in Abwärtsphase wird ein Punkt abgezogen, da die Aktie hier zu viele negative Tage aufweist.

Kursentwicklung

Die Aktien von Berkshire Hathaway befinden sich seit vielen Jahren in einem kontinuierlichen Aufwärtstrend. Wir sehen uns allerdings nur die B Aktie an, da nur diese für die meisten Anleger in Frage kommt. Das Allzeithoch lag bei 430 USD und somit befindet sich die Aktie aktuell nur etwa 10% davon entfernt. Seit dem Corona-Crash konnte die Aktie gut 100% zulegen. Die durchschnittliche Performance der letzten zehn Jahre liegt bei 12,68 %.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Coca-Cola

& Profi-Tools von

& Profi-Tools von