Der Aktienscreener: Diese Wasserstoffaktie ist ein Top-Wachstumswert den jeder Trader kennen sollte!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor wir auf das heutige Unternehmen, das im Bereich Wasserstoff tätig ist und bereits beachtliche Umsätze erwirtschaftet, zu sprechen kommen, könnt ihr euch sogleich entscheiden, ob ihr lieber den Artikel lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Auf das heutige Unternehmen wurde ich mit unserem High-Beta-Stock-Template, das von Daniel Zanger inspiriert wurde, aufmerksam. Daniel Zanger ist der Weltrekordhalter für den größten prozentualen Gewinn eines Finanzportfolios im Zeitraum von 12 Monaten bzw. 18 Monaten. Mit einer Performance von mehr als 10.000 % hat er sich einen Platz im Trader-Olymp gesichert, da es ihm nachgewiesenermaßen gelang, im Zeitraum von Juni 1998 bis Dezember 1999 aus 10.775 US-Dollar 18 Millionen US-Dollar zu machen.

Wie hat er das geschafft? Wichtig zu begreifen ist, dass Dan Zanger nur in Bullenmärkten handelte und nur bei den führenden Aktien dabei sein wollte. Hier wollte er möglichst schnell die stärksten Aufwärtsbewegungen mitnehmen. Die führenden Aktien definierte Zanger als High-Beta-Stocks, die sich in charttechnischen Konsolidierungsformationen wie z.B. Dreiecke oder flache Basen an Verlaufshochs bewegen.

Durch die Restriktion für den Beta-Faktor haben diese Aktien ein noch größeres Potenzial richtig durchzustarten, wenn bullische Konsolidierungsformationen wie Dreiecke, bullische Keile, flache Basen oder Flaggen nach oben hin in Trendrichtung verlassen werden. Wichtig für Dan Zanger war außerdem, dass die Kursanstiege von hohem Handelsvolumen begleitet wurden. Volumen, so seine Meinung, ist alles. Keine Aktie kann eine große Bewegung ohne Volumen machen. Wir bei TraderFox haben uns von Dan Zanger inspirieren lassen und unsere Zanger-Strategie folgendermaßen modelliert:

- Wir filtern das Aktienuniversum nach Aktien, die ein Beta von über 1,5 haben. Das bedeutet, dass diese Aktien Marktbewegungen in der Regel um das 1,5fache stärker mitmachen.

- Gleichzeitig setzen wir voraus, dass die Aktien zu den 30 % der Aktien mit der höchsten relativen Stärke in den letzten 100 Tagen gehören.

- Wir ranken die Treffermenge nach Beta (60 %, je höher desto besser) und nach dem Handelsvolumen in den zurückliegenden 3 Tagen (20 %) und in den zurückliegenden 14 Tagen (20 %). Je Stärker das Handelsvolumen gegenüber der Vergleichsperiode angezogen hat, desto besser.

Und so gehe ich dabei vor!

Um das Template aufzurufen, melde ich mich bei www.traderfox.de an. Dann gehe ich auf das Tool AKTIEN-RANKINGS und wähle unter dem Reiter "Templates" den Daniel Zanger Screener aus. Das Tool AKTIEN-RANKINGS ist Teil der Abopaketes "TraderFox Morningstar" und ist für 19 € im Monat erhältlich. Als Nächstes lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt.

Als Aktienuniversum dienen die 1000 volumenstärksten US-Aktien. Wenn ich jetzt auf "scannen" gehe, werden mir die 44 noch verbleibenden Aktien angezeigt. Auf Platz 1 befindet sich Immunomedics. Das Unternehmen wurde erst kürzlich von Gilead übernommen, somit stelle ich das Unternehmen auf Platz 2 vor. Hierbei handelt es sich um Bloom Energy.

Bloom Energy (BE) ist vor allem für Anleger interessant, die sich im Wasserstoffbereich engagieren wollen. Denn das Unternehmen hat sich auf die saubere Energieerzeugung spezialisiert, was mit der eigenen Festoxid-Brennstoffzellentechnologie gelingt. Dabei wird Brennstoff in Form von Erdgas oder Wasserstoff durch einen elektrochemischen Prozess ohne Verbrennung in Elektrizität umgewandelt, um stationäre Stromversorgungslösungen bereitzustellen. Der Unternehmenssitz von Bloom Energy befindet sich im kalifornischen San Jose. Das Unternehmen wurde 2001 gegründet und beschäftigt knapp 1500 Mitarbeiter. Bloom Energy hat eine Marktkapitalisierung von aktuell 2,56 Mrd. USD und zählt damit zu den Small Caps. Es ist dem Industriesektor und der Branche Electric Equipment zuzuordnen.

Geschäftsmodell und Segmente

Das Unternehmen Bloom Energy ging aus einer Gruppe von Ingenieuren rund um den Gründer und CEO Dr. K. R. Shridar hervor, die nach dem Auslaufen eines Brennstoffzellen-Projektes unter Mars-Bedingungen für die NASA, eine ganz eigene Brennstoffzelle zu entwickeln versuchte. Bereits 2006 gelang es dem Unternehmen einen ersten Brennstoffzellen-Prototypen zu entwicklen, der dann 2008 an Google verkauft wurde. Dabei liefen die Brennstoffzellen, die zur dezentralen Stromversorgung eingesetzt wurden, ursprünglich nur mit Erdgas. Inzwischen aber hat sich dies geändert, da es dem Unternehmen gelungen ist, eine äußerst innovative Elektrolysetechnologie zu entwickeln, mit der die Brennstoffzellen nun auch mit Wasserstoff betrieben werden können. Dabei wird Brennstoff in Form von Erdgas oder Wasserstoff durch einen elektrochemischen Prozess ohne Verbrennung in Elektrizität umgewandelt, um stationäre Stromversorgungslösungen mit einem hohen Wirkungsgrad von 60 % bereitzustellen. Bloom Energy verfügt laut eigenen Angaben derzeit über die einzige groß angelegte, kommerziell realisierbare Stromerzeugungsplattform auf Basis dieser Technologie, die netzunabhängigen Grundlaststrom erzeugen kann. Dabei liefern die kastenförmigen Energy Server des Unternehmens, die etwa 10 Meter lang und beliebig kombinierbar sind, pro Einheit etwa 200 bis 300 KW an unabhängiger und sauberer Energie. Sie werden vor allem benötigt, um Energiekosten nachhaltig zu senken, die Umweltbelastung zu reduzieren und Backup-Lösungen bei Ausfällen des öffentlichen Stromnetzes zu liefern. Bloom Energy hat dabei inzwischen viele Energieversorger als Kunden, die sich mit der Technologie zusätzliche Kapazitäten für mögliche Engpässe sichern.

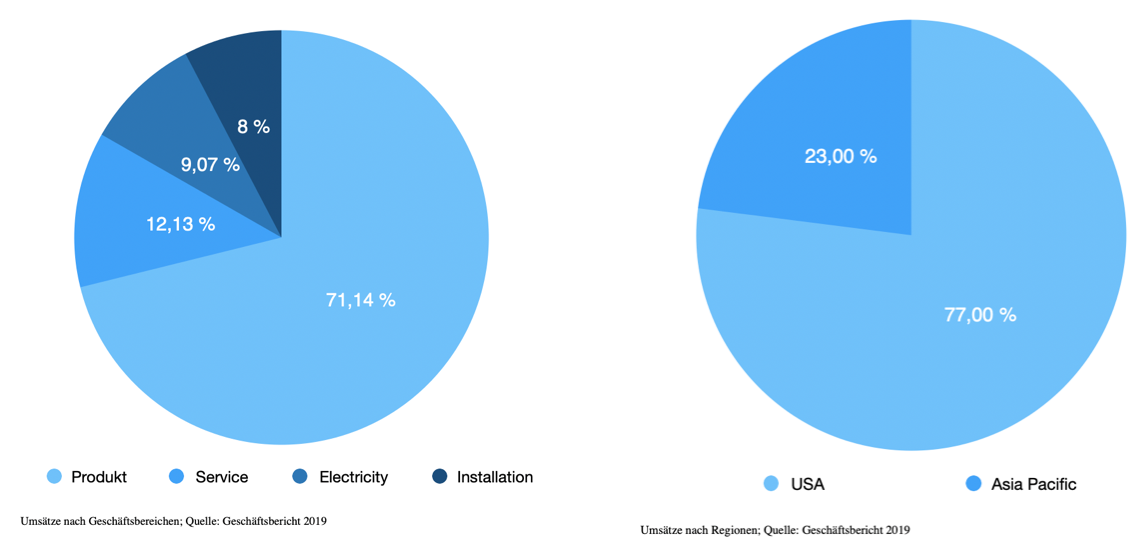

Das Unternehmen hat in 2019 einen Gesamtumsatz von 785 Mio. USD erzielt. Dabei teilen sich die Umsätze in die Bereiche Elektrizität, Service, Installation und Produkte auf. Neben der Installation und Wartungstätigkeit macht das Unternehmen die größten Umsätze (557 Mio. USD) mit seinen Energy-Servern. Dabei werden aktuell mit 77 % die meisten Umsätze in den USA erzielt, wobei Bloom Energy diesbezüglich eine breitere Diversifikation anstrebt, worauf ich noch weiter unten eingehen werde.

Die Peer Group Bewertungsbox

Ein Tool von TraderFox, das noch recht neu ist und das ich allen empfehlen kann, ist die Peer Group Bewertungsbox. Hier könnt ihr auf einen Blick euer bevorzugtes Unternehmen mit den Wettbewerbern vergleichen. In unserem Fall seht ihr, dass charttechnisch gesehen Bloom und ITM die stärksten Werte im letzten Jahr waren. Dabei ist schnell zu sehen, dass es mit Hexagon voraussichtlich nur ein Unternehmen schaffen wird, ein positives EPS zu erzielen. Bewertungstechnisch in Bezug auf das KUV ist es neben Bloom dann auch nur Hexagon, das meines Erachtens attraktiv erscheint. Beide handeln mit einem KUV von etwas über zwei und sind somit auch überhaupt nicht mit der Konkurrenz zu vergleichen. Sie sind äußerst günstig zu haben und so würde ich mein Interesse vor allem auf diese beiden Unternehmen konzentrieren.

Kennzahlen

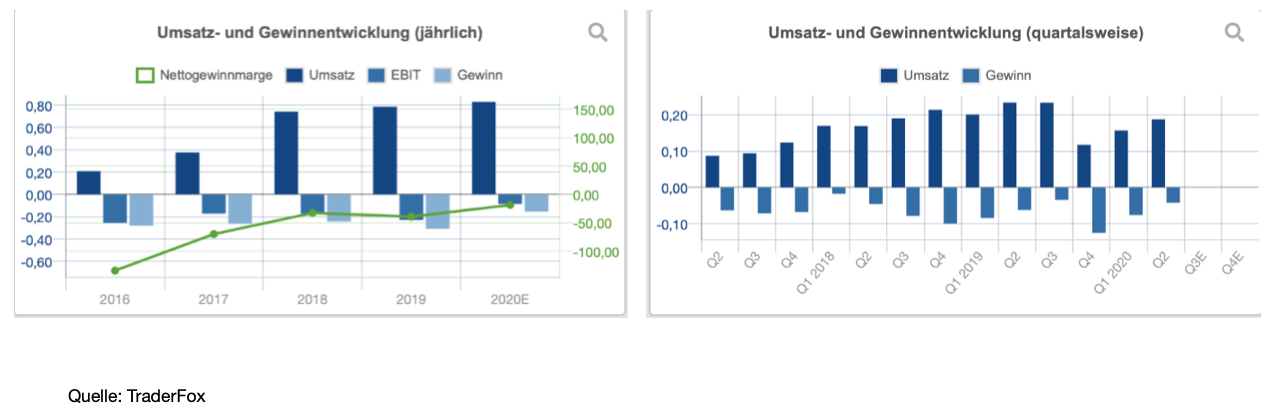

Neben den Umsätzen in 2019 von 785,17 Mio. USD, was eine Steigerung YoY von 24 % darstellt, konnten die Umsätze im zweiten Quartal 2020 zwar auf Jahressicht nicht gesteigert werden; nein, sie waren sogar rückläufig. Doch mit 187,9 Mio. USD lagen die Umsätze dennoch deutlich über den Erwartungen der Analysten, die nur mit 171 Mio. USD gerechnet hatten. Seit dem ersten Quartal 2020 konnten immerhin zehn neue Endkunden aus vier verschiedenen Branchen in zwei Ländern hinzugewonnen werden. Und trotz Krise, die sich laut CEO wesentlich auf die Produktion und den Vertrieb auswirkten, dürften die Umsätze in 2020 mit geschätzt 820 Mio. USD einen neuen Rekord erzielen. Der Analystenkonsens rechnet für 2020 mit einem negativen EPS von 0,86 USD. Jedem Anleger sollte somit klar sein, dass das Unternehmen an Geld auch gerne durch Kapitalerhöhungen kommt. Allerdings gehen die Analysten von einem ersten Gewinn ab 2022 aus. Und das Researchunternehmen IHS Markit geht davon aus, dass Wasserstoff bis spätestens 2030 wettbewerbsfähig sein wird und rechnet aufgrund der längst überfälligen Reduktion des Co2-Ausstoßes mit einer raschen Expansion der Elektrolyse. Bloom Energy geht aktuell von einem bearbeitbaren Markt in der Größenordnung von 608 Mrd. USD aus. Potenzial wäre für das Unternehmen somit in den nächsten Jahren reichlich vorhanden.

Wachstumsaussichten

Dabei gibt es neben dem allgemeinen Trend hin zu mehr Wasserstoff ganz konkrete Chancen für Bloom Energy. Durch die Konzentration auf stationäre Stromversorgungslösungen ist der Einsatzbereich der Produkte vielschichtig. Neben den großen Energieversorgern sind es zunehmend auch Lebensmittelgeschäfte, Baumärkte und Rechenzentren, die sich für die Produkte des Unternehmens interessieren. Zusätzliche Fantasie bietet aber auch der Bereich E-Mobility, da die Anlagen des Unternehmens sehr gut verwendet werden können, um Fahrzeuge mit sauberem Strom zu laden. Seit 2009 wurden bereits 20.000 Brennstoffzellenmodule installiert. Und das Wachstum dürfte exponentiell weitergehen. Die Lebensdauer und die Leistung der Brennstoffzellen nimmt stetig zu. 2016 konnten die eingesetzten Zellen ihre Leistungsdichte um das Fünffache steigern. Im kommenden Jahr wird noch einmal eine Verbesserung von 50 % erwartet. Neben den USA, ist es vor allem Südkorea, das für das Unternehmen enorme Chancen bietet. Wie vor wenigen Monaten bekannt wurde, wird sich Bloom Energy nämlich zukünftig auf den Wachstumsmarkt "grüner Wasserstoff" fokussieren, und den Anfang wird hierbei der Markteintritt in Südkorea machen. Angesichts einer Partnerschaft mit SK Engineering and Construction, einer Tochtergesellschaft der SK Group, wird Bloom Energy in Südkorea ab 2021 mit der Einführung von wasserstoffbetriebenen Brennstoffzellen und innovativen Festoxid-Elektrolyseuren, die erneuerbaren Wasserstoff produzieren, beginnen. Damit dürfte es dem Unternehmen gelingen, im kommerziellen Wasserstoffmarkt nachhaltig Fuß zu fassen. Die Technologien spielen dabei eine große Rolle, um die vorgeschriebene Wasserstoff-Roadmap der südkoreanischen Regierung umsetzen zu können. Über 1 Mrd. USD hat sich Bloom Energy bereits aufgrund der Lieferung von Geräten und zukünftigen Dienstleistungen gesichert und Anfang 2021 soll zusätzlich ein 100 KW-Pilotserver nach Südkorea geliefert werden. In Phase 2 der Strategie soll bis 2022 eine zusätzliche 1-MW-Wasserstoffserver-Installation vorgenommen werden. Mittelfristig ergeben sich für Bloom Energy somit in Südkorea enorme Wachstumschancen, da die SK Group bis 2040 den Einsatz von 15.000 MW an Brennstoffzellen plant, was einer jährlichen Verkaufsrate von etwa 400 MW entspricht. Aktuell ist Südkorea weltweit führend bei der Förderung von Brennstoffzellentechnologien. Durch den Markteintritt in Südkorea sollte es Bloom Energy gelingen, in den nächsten Jahren seine grüne Wasserstoffstrategie auch in Japan durchzusetzen, ein Land indem Bloom Energy bereits tätig ist und das ebenfalls viele Chancen versprechen dürfte.

Nun schaue ich mir noch die Kursentwicklung an:

Seit dem Crash im März dieses Jahres konnte die Aktie immerhin schon wieder um gut 500 % zulegen. Erst vor wenigen Wochen gelang der Aktie der Ausbruch aus einer schönen Konsolidierung im Bereich von 18,75 USD. Die letzten Tage allerdings setzten Gewinnmitnahmen ein und die Aktie fiel auf das Ausbruchsniveau zurück. Meines Erachtens ist dies nicht weiter problematisch solange diese Widerstandszone verteidigt werden kann. Erst einen nachhaltigen Rutsch unter den GD 50 halte ich für kritisch. Die Aktie ist extrem volatil; das sollte man bei einem Einstieg berücksichtigen. Ich habe die Aktie auf meiner Watchlist und würde bei zunehmender Stärke und einem Überschreiten des Levels um 20 USD einen mittelfristigen Kauf auf Sicht mehrere Monate in Betracht ziehen.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte: Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS. TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von