Der Aktienscreener: Diese zwei Top-Qualitäts-Aktien überzeugen mit relativer Stärke!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor ich euch heute zwei spannende Unternehmen vorstelle, könnt ihr entscheiden, ob ihr den Beitrag lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht.

In den meisten Facetten unseres Lebens ist es so, dass wir für hohe Qualität auch einen höheren Preis zahlen müssen. So ist das auch an der Börse, vorausgesetzt wir befinden uns nicht gerade in einem Crash. Das Tolle an Qualitäts-Unternehmen ist die Tatsache, dass sie zwar meist hoch bewertet sind, aber im Normalfall auch eine Krise gut überstehen, was somit dafür spricht, solche Aktien in einem Crash aufzustocken. Um solche Qualitäts-Aktien zu finden, haben wir bei TraderFox das Template "High-Quality-Stocks" entwickelt, wobei wir uns hier auf die Anlagestrategie von Warren Buffett beziehen. Das Template identifiziert Aktiengesellschaften aus den USA, die stabil, gleichmäßig und hochprofitabel mit hohen Nettogewinnmargen und Kapitalrenditen wachsen und eine geringe Verschuldung haben. Unternehmen, die diese Eigenschaften vorweisen, verfügen mit hoher Wahrscheinlichkeit über ein Geschäftsmodell mit Wettbewerbsvorteilen. Warren Buffett hätte von einem Burggraben gesprochen.

Da ich gleichzeitig Aktien bevorzuge, die relative Stärke beweisen, habe ich in das Ranking unseren neuen Multi-Stock-Indikator eingebaut, der mir aufzeigt wie stark eine Aktie im Vergleich zum Gesamtmarkt ist. Wenn Aktien relative Stärke beweisen und ständig neue Hochs erklimmen, dann geschieht dies nicht ohne Grund. Wenn die Unternehmen, die hinter den Aktien stehen, dann auch noch mit guten fundamentalen Kennzahlen punkten können, dann ist dies für Investoren schon einmal sehr viel wert. Wie ihr auf solche Aktien aufmerksam werdet, zeige ich euch jetzt.

Meine Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/software/#aktien-screener.

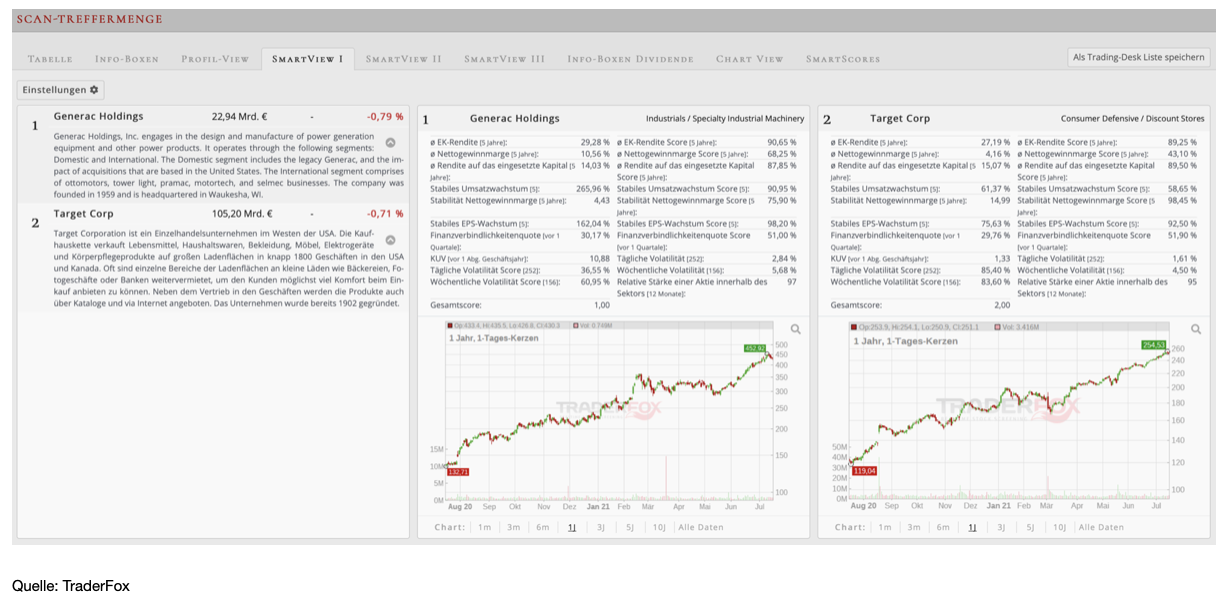

Grundlage sind die 2000 größten US-Unternehmen. Nachdem ich das Template "High-Quality-Stocks" geladen habe, gehe ich auf unseren Multi-Stock-Indikator und wähle den Reiter "relative Stärke einer Aktie innerhalb eines Sektors" aus und lasse mir nur die stärksten 10 % aller Aktien anzeigen. Übrig bleiben dann noch 189 Aktien. Vorstellen will ich heute die Unternehmen auf Platz 1 und auf Platz 2. Wie ihr sehen könnt, handelt es sich dabei um Generac (Platz 1) und um Target (Platz 2).

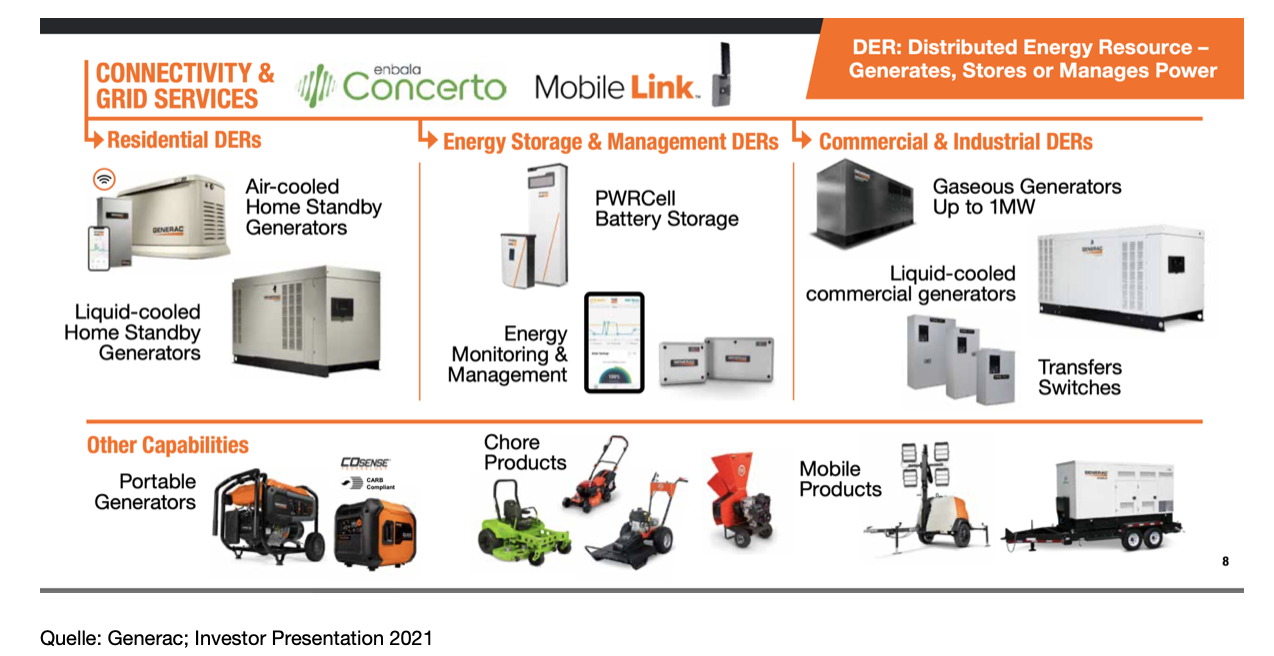

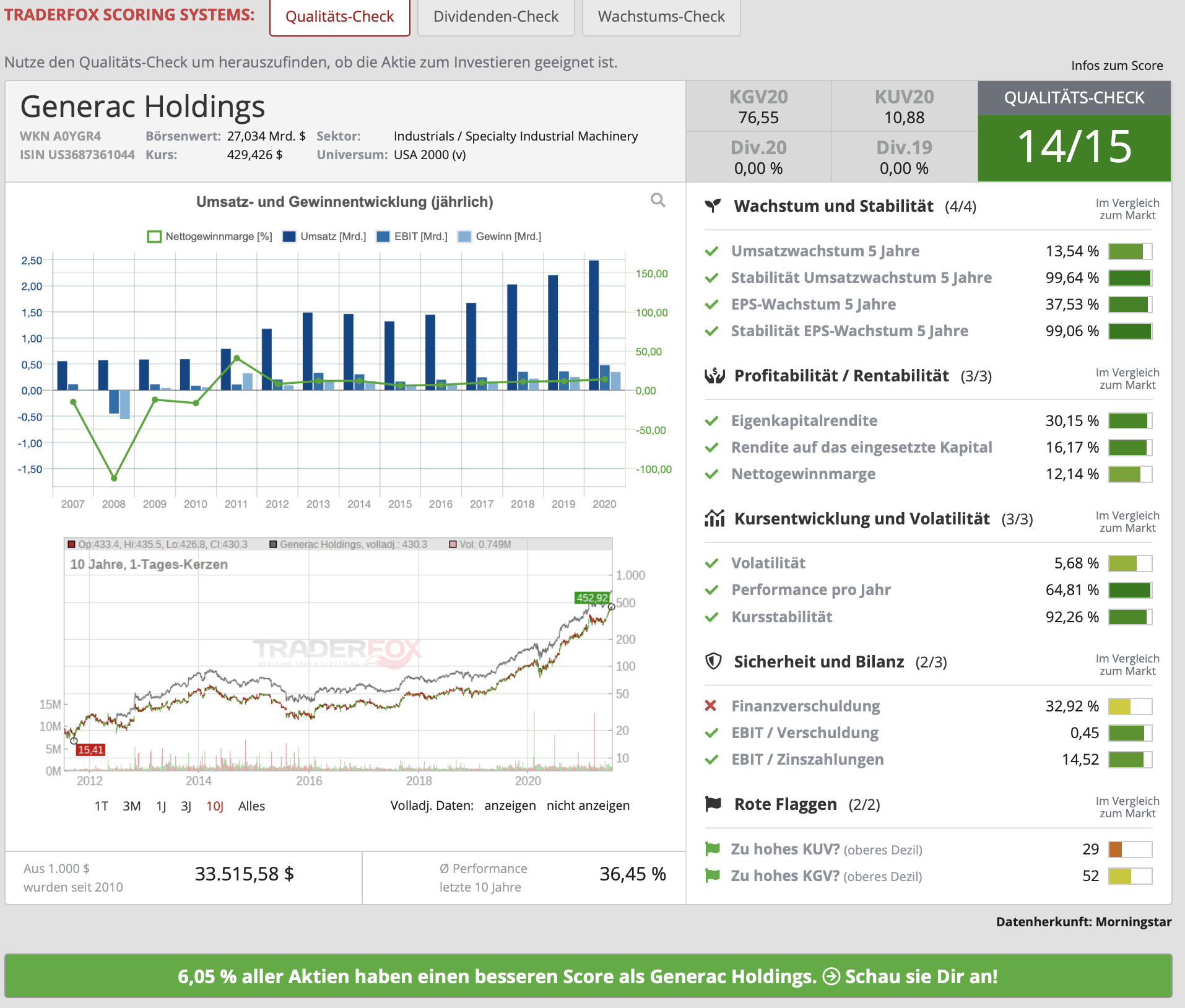

Generac (GNRC): Das US-Unternehmen produziert Generatoren und andere motorgetriebene Produkte zur unabhängigen Energieversorgung, sowie Energiespeicherlösungen. Zu den Hauptprodukten zählen beispielsweise mobile Beleuchtungssysteme, flammenlose Heizgeräte, mobile Heizungen, Notstromaggregate sowie Generatoren jeglicher Größe die mit Gas, Benzin oder Diesel betrieben werden können. Dabei hat sich das seit 1959 existierende Unternehmen inzwischen eine führenden Marktpositionen auf dem nordamerikanischen Markt im Bereich Backup-Power-Lösungen erarbeitet und treibt seit einigen Jahren die Internationalisierung beständig voran. So vertreibt Generac seine Produkte inzwischen in mehr als 150 Ländern. Neben Privatkunden, die etwa 65 % aller Kunden ausmachen, bedient das Unternehmen vor allem Kunden aus dem Bau- Solar, Industrie, Öl- und Gasbereich. Die Marktkapitalisierung beträgt aktuell 27 Mrd. USD. Das Unternehmen ist dem Industrie-Sektor und der Branche Specialty Machinery zuzuordnen.

Qualitäts-Check

Das Unternehmen verfügt über eine der breitesten Produktpaletten auf dem Markt für Generatoren und stellt seit zwei Jahren auch Energiespeichersysteme bereit, die dazu beitragen, die Energiekosten zu Hause zu senken und gleichzeitig die Häuser vor kurzen Stromausfällen zu schützen. Generac ist damit ein unmittelbarer Profiteur des Klimawandels und ist zudem mit seinen innovativen Energiespeicherlösungen im Wachstumsmarkt "Grüne Energie" bestens aufgestellt. Immer extremere Wetterphänomene wie Stürme und Waldbrände, aber auch die immer stärker überlasteten Stromnetze, sorgten allein im Jahr 2020 dafür, dass die Ausfälle des öffentlichen Stromnetzes um 73 % auf insgesamt 1,33 Mrd. Stunden zugenommen haben. Der CEO Aaron Jagdfeld betonte zuletzt, dass die Nachfrage so groß ist, dass Kunden Monate lang auf gewünschte Produkte warten müssen.

Das Spannende an den Stromspeicher- und Energiemanagementtechnologien von Generac ist, dass diese nun auch mit den Solarenergie-Lösungen des Unternehmens kombiniert werden können. Aufgrund der Tatsache, dass Batteriespeichersysteme für das ganze Haus, laut CEO, eine riesige Marktlücke darstellen, dürfte die Nachfrage hier in den nächsten Quartalen weiter sehr hoch bleiben. Mit einem Umsatzplus von 70 % überzeugte das Unternehmen zuletzt mit den Zahlen zum ersten Quartal, wobei sich das Wachstum auf Jahressicht ebenfalls beschleunigen dürfte. So geht das Management von einem Wachstum im Bereich zwischen 40 und 45 % für 2021 aus.

Mit einem KGV von 43 für das laufende Jahr und einem KUV von 7,5 ist die Bewertung hoch; allerdings darf man nicht übersehen, dass auch die Wachstumschancen hoch bleiben dürften. Dabei hilft dem Unternehmen ein starker wirtschaftlicher Burggraben. Dieser speist sich neben der starken Marktstellung auch aus einer Innovationskultur sowie der Fokussierung auf Langlebigkeit und Exzellenz bei den angebotenen Produkten. Dabei wird als zusätzlicher Wachstumstreiber der 5G-Trend gesehen, da sich Rechenzentren mit Backup-Systemen gegen mögliche Stromausfälle schützen lassen.

Die Bilanz kann insgesamt als solide betrachtet werden. Die Eigenkapitalquote liegt aktuell bei 43 %; diese könnte für meinen Geschmack durchaus etwas höher sein. Allerdings ist zu bedenken, dass sie in den letzten vier Jahren verdoppelt werden konnte, während sich das Eigenkapital allein in zwei Jahren beinahe verdoppelt hat. Aktuell liegt es bei 1,39 Mrd. USD. Die langfristigen Verbindlichkeiten liegen bei 1,8 Mrd. USD, bei liquiden Mitteln in Höhe von 660 Mio. USD. Neben dem starken Wachstum bietet das Unternehmen vielversprechende Nettomargen von 14 % und ein beachtliches ROCE von 74 %, was wiederum die starke Marktstellung unterstreicht.

Kursentwicklung

Seit Anfang 2019 konnte die Aktie um 900 % zulegen. Wir haben das Unternehmen im Tenbagger-Depot zum ersten Mal vor mehr als einem Jahr vorgestellt und immer wieder besprochen. Das Allzeithoch lag bei 453 USD und ist erst wenige Tage alt. Nachdem die Aktie seit Anfang des Jahres über mehrere Monate konsolidiert hatte, konnte der langfristige Aufwärtstrend Mitte Juni wieder aufgenommen werden, wobei sich auch aktuell wieder eine Korrektur andeutet. Dabei ist ein Rückfall auf das Ausbruchsniveau im Bereich von 354 USD, wobei hier auch das 61,8 % Retracement verläuft, durchaus denkbar und würde den Aufwärtstrend in keiner Weise gefährden. Am 28. Juli wird das Unternehmen die Zahlen zum zweiten Quartal vorlegen. Vor einem Einstieg würde ich die Zahlen erst einmal abwarten.

Target (TGT) ist einer der führenden Einzelhändler in den USA. Die Marktkapitalisierung beträgt inzwischen stolze 124 Mrd. USD. Das Unternehmen verkauft neben Lebensmitteln auch Haushaltswaren, Bekleidung, Möbel, Elektrogeräte und Körperpflegeprodukte auf großen Ladenflächen in über 1900 Geschäften in den USA, wobei nahezu alle Umsätze in den USA erzielt werden. Der Slogan des Unternehmens lautet: Expect more, pay less. Und dadurch sieht man schon dass die Strategie darauf abzielt, möglichst gute Qualität zu günstigen Preisen anbieten zu können. Oft sind einzelne Bereiche der Ladenflächen an kleine Läden wie Bäckereien, Fotogeschäfte oder Banken weitervermietet, um den Kunden möglichst viel Komfort beim Einkauf anbieten zu können. Neben dem Vertrieb in den Geschäften werden die Produkte auch über das Internet angeboten. Das Unternehmen wurde bereits 1902 gegründet. Es ist dem Sektor "Consumer Defensive" und der Branche der "Disocunt Stores" zuzuordnen.

Qualitäts-Check

Als One-Stop-Shopping-Unternehmen, das dem Motto "einmal hin, alles drin" folgt, ist Target darauf ausgerichtet, seinen Kunden ein nahtloses und erschwingliches Einkaufserlebnis zu bieten. Dabei arbeitet das Unternehmen an innovativen Serviceleistungen wie Order Pickup, Drive Up und die taggleiche Zustellung von Waren durch Ship from Store, die immer stärker ausgebaut werden und die Strategie von Target unterstreichen, das Einkaufen so unbeschwert wir nur möglich zu machen. Wenngleich mit gut 80 % der Umsätze das In-Store-Geschäft nach wie vor den weitaus größten Anteil ausmacht, konnten die Online-Umsätze in den letzten Jahren enorm zulegen. Lagen diese in 2018 noch bei 5,5 %, wurden in 2020 bereits satte 17,9 % mit Online-Verkäufen erzielt. Während im ersten Quartal 2021 der Gesamtumsatz um 22,9 % gesteigert werden konnte, wuchs der Online-Bereich um über 50 %, was sich zunehmend positiv auf die Margen auswirken dürfte.

In diesem Zusammenhang kommen wir nun auch gleich auf den TraderFox Qualitäts-Check zu sprechen, nach dem die Aktie 13 von 15 Punkten bekommt, wobei beim Check sichtbar wird, dass die Nettogewinnmarge des Unternehmens mit 4,26 % nicht wirklich hoch ist. Doch das würde mich nicht stören, wenn man bedenkt, dass das Unternehmen in der Branche mit die höchsten Margen einfährt. Die durchschnittlichen Nettomargen in der Branche, bezogen auf die Top 20 Discount Stores, liegen bei knapp 4 %. Target schafft es durch seine starke Fokussierung auf starke Lieferketten seit Jahren die Konkurrenz wie Walmart (Nettomarge: 2,4 %) deutlich zu überflügeln, wobei dies, wie gesagt, auch mit der immer stärkeren Fokussierung auf den E-Commerce zutun haben dürfte.

Das EPS-Wachstum mit durchschnittlich 10 % auf Sicht der letzten 5 Jahre kann sich durchaus sehen lassen. Der Gewinn pro Aktie lag im letzten Quartal mit einem EPS von 3,69 USD (Konsens: 2,29 USD) auf einem absoluten Rekordhoch und war allein in diesem einen Quartal beinahe so hoch wie im Gesamtjahr des Jahres zuvor, wobei dieses natürlich auch durch die Krise ein negatives Ausnahmejahr darstellte. Übrigens gibt Target seit 1946 kontinuierlich 5 % seines Gewinns an verschiedene Gemeinden in den USA ab, was allein wöchentlich mehreren Millionen Dollar entspricht. Natürlich aber macht das Unternehmen auch so einiges für seine Aktionäre. So wurden im ersten Quartal dieses Jahres allein 340 Mio. USD an Dividenden ausgeschüttet. Seit 49 Jahren bekommen die Aktionäre dabei Jahr für Jahr eine höhere Dividendenzahlung. Kommt es im weiteren Verlauf des Geschäftsjahres nicht noch zu einer Kürzung, dann ist der Aufstieg vom Dividenden-Aristokrat zu einem Dividenden-König geschafft. Das ist ein Status, den nur wenige Unternehmen erhalten, da die Dividende mindestens 50 Jahre in Folge erhöht werden musste. Die Dividendenrendite liegt aktuell bei etwa 1,5 %. Darüber hinaus hat Target im letzten Quartal Dividenden im Wert von rund 1,2 Mrd. USD, zu einem durchschnittlichen Aktienkurs von 191 USD, zurückgekauft.

Zu berücksichtigen ist natürlich, dass der Wettbewerb in der Branche mit Konkurrenten wie Amazon und Walmart sehr hart ist. Somit war es natürlich ein kluger Schachzug von Target, seine Omnichannel-Geschäfte in den letzten Jahren deutlich auszubauen, da dadurch die Service-Attraktivität zunimmt, wobei man aktuell vor allem Marktanteile, auch aufgrund von Kostenvorteilen, gegenüber kleineren Unternehmen, gewinnt. Um weiter zu wachsen, setzt das Unternehmen, neben der Neueröffnung von Filialen auch darauf, Kunden anzusprechen, die etwas mehr Geld in der Tasche haben. So kooperiert Target immer häufiger mit exklusiven Designer-Labels wie Maternity by Liz Lange und bekannten Designern wie Jason Wu oder Missoni, wobei hier zeitlich begrenzte "exklusive" Kollektionen angeboten werden. Kurzfristig dürfte das Unternehmen zudem von der Back-to-School-Saison in den USA profitieren. Dabei ist die Zeit von Mitte Juli bis Anfang September für Einzelhändler eine der größten Einnahmequellen im gesamten Jahr. In den nächsten Quartalszahlen, die Ende August veröffentlicht werden, dürfte sich dies bereits sehr positiv bemerkbar machen.

Kursentwicklung

Die Aktie von Target ist eine absolute Dauerläufer-Aktie. So lag die durchschnittliche Aktienperformance der letzten 10 Jahre bei 17,40 %. Dabei steigt die Aktie zwar nicht sonderlich schnell. Dafür aber stetig, wobei auch immer wieder längere Verschnaufpausen eingelegt werden. In den letzten 40 Jahren erzielte die Aktie eine sagenhafte Performance von mehr als 30.000 %. Aus 1000 USD wären in den letzten 40 Jahren stolze 283.000 USD geworden. Dabei sind da die Dividenden noch nicht einmal mit eingerechnet. Und wie es scheint, denkt die Aktie überhaupt nicht daran, diesen Trend zu verlassen. Erst letzte Woche wurde ein neues Allzeithoch bei 255 USD generiert. Sollte die Aktie nun mit dem Gesamtmarkt in eine Konsolidierung übergehen, dann könnte sie bereits im Bereich von 230 USD wieder Halt finden, wo der mittelfristige Aufwärtstrendkanal verläuft.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine schöne Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von