Der Aktienscreener: Hier sind die aktuellen Top 3 Dauerläuferaktien: Sie kommen alle aus dem Finanzsektor!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor wir uns heute drei Unternehmen ansehen, die zu den Top-Dauerläufern zählen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

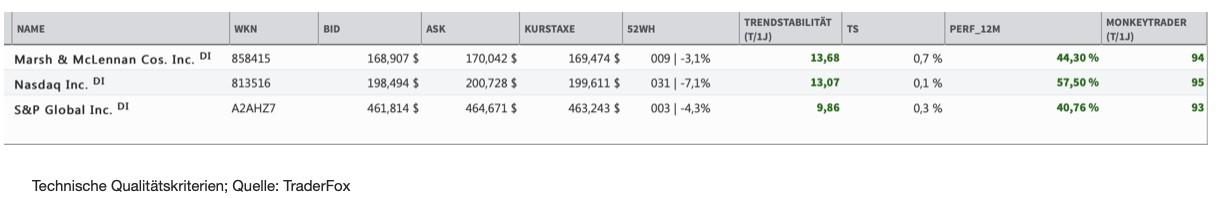

Aktien in stabilen Aufwärtstrends, die bereits seit mehreren Jahren mit nur geringen Rücksetzern nach oben laufen und damit den Markt schlagen, bezeichnen wir als "Dauerläufer-Aktien". Dabei verwenden wir zwei Indikatoren, um solche Aktien zu finden. Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln.

Aktien, die seit langer Zeit nach oben laufen, machen dies nicht ohne Grund. Sie laufen nach oben, weil sie im Allgemeinen einen Wettbewerbsvorteil gegenüber ihren Konkurrenten haben. Gelingt es diesen Unternehmen ihren Wettbewerbsvorteil dauerhaft durchzusetzen, drückt sich dies im Normalfall in steigenden Umsätzen und Gewinnen und letztlich in einem steigenden Aktienkurs aus.

Gleichzeitig haben solche Unternehmen aber auch einen Nachteil. Denn was die Bewertung anbelangt, sind solche Aktien nicht günstig und werden es vermutlich auch nur selten sein. Das sollte einen Anleger aber nicht davon abhalten, sich solche Unternehmen mal genauer anzuschauen. Denn solange zumindest keine absurde Überbewertung vorliegt, können solche Dauerläufer auch weiterhin gute Renditen bringen. Vorausgesetzt natürlich, die fundamentalen Zahlen bleiben stabil.

Um langfristig steigende Aktien zu identifizieren, haben wir bei TraderFox das Template "Dauerläufer-Aktien" in unserem Tool "AKTIEN-RANKINGS" hinterlegt. Wie ich damit interessante Unternehmen entdecke, zeige ich euch jetzt!

Und so gehe ich dabei vor!

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat.

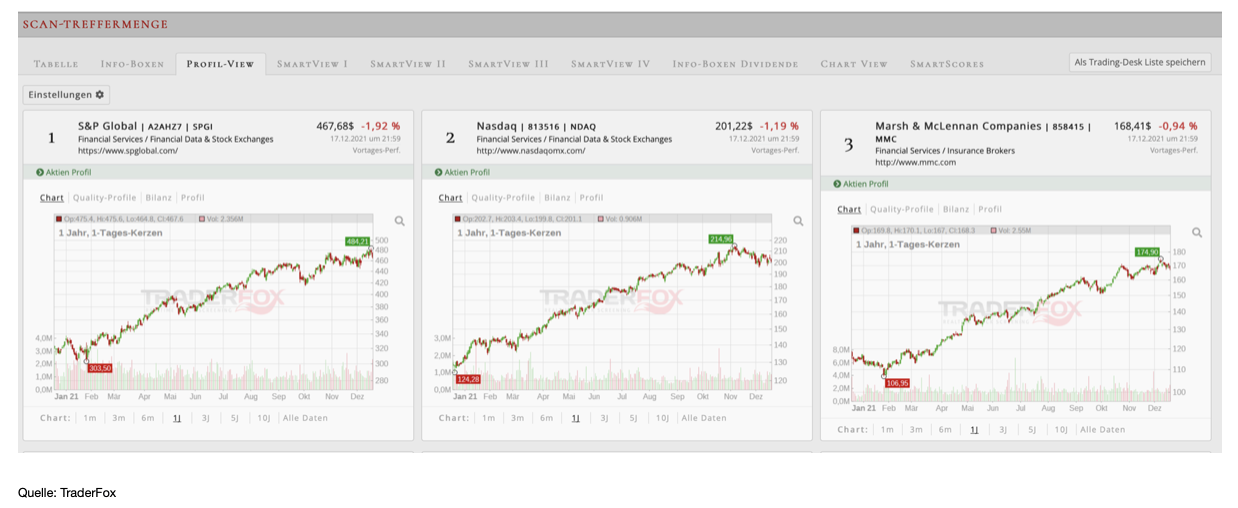

Nun gehe ich auf den Reiter "Templates" und wähle "Dauerläufer-Aktien" aus. Dann lade ich das Template. Da ja bereits alles voreingestellt ist, muss ich im Anschluss nur noch auf "scannen" drücken, und dann werden mir noch 27 von insgesamt 500 Aktien angezeigt. Wir sehen uns die Unternehmen auf Platz 1 bis 3 an. Dabei handelt es sich um S&P Global, Nasdaq und Marsh & McLennan.

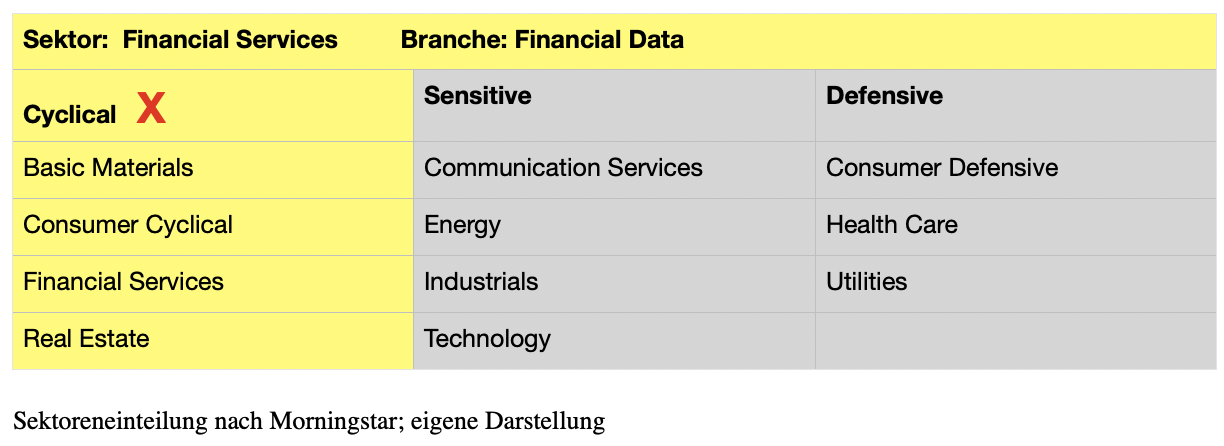

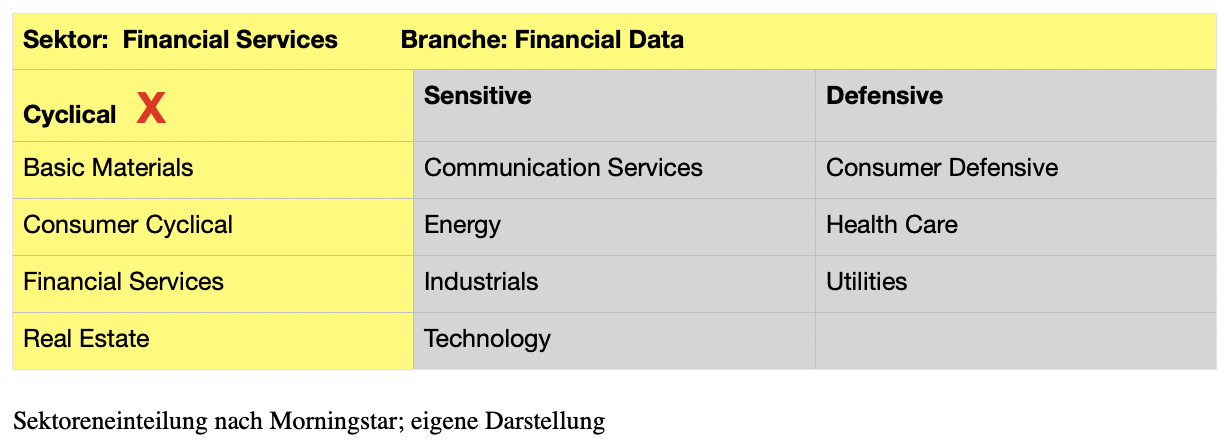

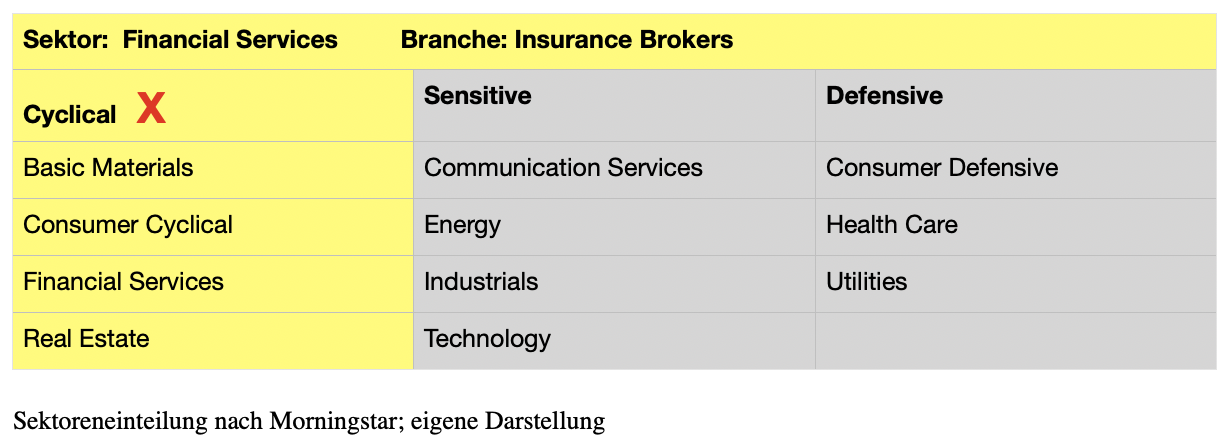

S&P Global (SPGI) ist einer der führenden Anbieter von Informationsdienstleistungen für kaufmännische sowie finanz- und verwaltungstechnische Bereiche. Zu den Haupttätigkeiten des Unternehmens gehören die Analyse- und Datenangebote der Ratingagentur Standard & Poors. Kapitalmarktkunden wie Vermögensverwalter, Investmentbanken, Investoren, Makler, Finanzberater und Sponsoren nutzen weltweit die Kreditratings des Unternehmens. Daneben bietet die Gruppe Analysedaten für die Energie- und Agrarwirtschaft sowie die Automobil-, Bau-, Luftfahrt und Verteidigungsindustrie. Laut eigenen Angaben, ist man der weltweit führende Anbieter von Kreditratings, Benchmarks und Analysen auf den globalen Kapital- und Rohstoffmärkten. Die Marktkapitalisierung beträgt aktuell 112 Mrd. USD. Damit zählt das Unternehmen zu den Big-Caps. Es ist dem Sektor "Financial Services" und der Branche "Financial Data" zuzuordnen.

Qualitätsscheck

Das Unternehmen profitiert aktuell stark vom Boom an den Finanzmärkten und ist einzigartig positioniert, wobei das Rating- und Benchmarking-Geschäft schwer zu reproduzieren ist. Damit kann sich S&P mit einem der breitesten Burggräben im Finanzdienstleistungssektor brüsten. Konkurrenz gibt es so gut wie nicht. Die Nettomarge liegt bei fabelhaften 31,4 %. Dabei verfügt das Unternehmen über ein hochwertiges Ertragsprofil mit wiederkehrenden Abonnementeinnahmen und einem starken freien Cashflow. Laut dem Alle Aktien Qualität Score (AAQS) von Jonathan Neuscheler bekommt die Aktie 8 von 10 Punkten. Nur beim Drawdown und beim Umsatzwachstum auf Sicht von 5 Jahren gibt es jeweils einen Punkt Abzug, wobei hier zu beachten ist, dass das Wachstum in den letzten Jahren durchaus wieder angezogen ist. In den nächsten drei Jahren gehen die Analysten durchschnittlich von einem Umsatzwachstum von 3 % aus.

Zum Wachstum beitragen könnte auch die im letzten Jahr getätigte Übernahme von IHS Markit Ltd., denn dadurch machte man in Sachen Größe einen richtigen Satz nach vorne. Den reinen Aktiendeal bewertete IHS Markit mit rund 44 Mrd. USD. Durch den Zusammenschluss kamen ein traditionsreiches Unternehmen und ein Newcomer unter ein Dach. S&P sammelt schon seit 1860 Daten. IHS Markit entstand erst 2016 aus einer Fusion von zwei kleinen Anbietern und füttert den Finanzmarkt mit Millionen von Daten, ohne die in der Finanzwelt heute kaum Entscheidungen getroffen werden, so die Nachrichtenagentur Dow Jones.

Wie die meisten Dauerläuferaktien ist auch S&P Global, mit einem KGV für das kommende Jahr von 32, hoch bewertet. Jedoch ist die hohe Bewertung aufgrund der monopolartigen Stellung am Markt nicht verwunderlich. Da die Aktie in Marktkorrekturen immer wieder heftig korrigiert, könnte sich so eine Korrektur für langfristig denke Investoren durchaus als Chance erweisen. Denn solange das Unternehmen keine großen Fehler begeht, dürfte der Kurs, wie all die Jahre zuvor, fast von alleine nach oben laufen. Das Unternehmen zahlt im Übrigen eine kleine Dividende, die aktuell auf 0,66 % kommt. Seit 1974 betrug die durchschnittliche jährliche Wachstumsrate der Dividende allerdings immerhin 10 %, was nicht übel ist.

Kursentwicklung

Die durchschnittliche jährliche Performance der letzten zehn Jahre betrug starke 26 %. Dabei wären seit 1980 aus 1.000 USD immerhin 256.000 USD geworden. In der letzten Woche markierte die Aktie erst ein neues Allzeithoch bei 470 USD. Vom langfristigen Aufwärtstrend ist die Aktie aktuell relativ weit entfernt. Eine stärkere Marktkorrektur könnte die Aktie durchaus schnell an den langfristigen Aufwärtstrend führen, was natürlich, zumindest denke ich das, eine willkommene Gelegenheit zum Kauf sein würde.

Nasdaq (NDAQ) ist einer der größten internationalen Börsenbetreiber. Der Konzern ist in den Bereichen Handel, Börse und Aktiengesellschaften tätig. Der Börsenträger bietet seinen internationalen Kunden zahlreiche Dienstleistungen und Kapitalaufnahme-Lösungen an. Darüber hinaus ermöglicht die Unternehmenstechnologie den Betrieb von zahlreichen Börsen, Clearing-Gesellschaften und Wertpapiersammelbanken in mehr als 50 Ländern. Aus einer Börsenfusion von Nasdaq und OMX entstanden, liefert die Gesellschaft Branchenkenntnisse sowie moderne technische Entwicklungen im Börsensektor. Im Bereich OTC (over-the-counter) werden auch Strom- und Gasverträge gehandelt. In Europa hält Nasdaq Börsen unter anderem in Stockholm und Kopenhagen. Aktuell beträgt die Marktkapitalisierung 33 Mrd. USD. Das Unternehmen gehört ebenfalls dem Sektor "Financial Services" und der Branche "Financial Data" an.

Qualitätsscheck

Wie auch S&P Global ist Nasdaq ein Unternehmen, das vor allem für langfristige Anleger interessant sein dürfte. Hierfür gibt es mehrere Gründe. So profitiert das Unternehmen vor allem von einem steigenden Handelsvolumen. Auch wenn es an den Börsen einmal heißer hergeht und die Volatilität zunimmt , wie aktuell, ist das für das Unternehmen gut; vor allem Produkte aus dem Derivate-Bereich sind dann gefragt. In den letzen Jahren hat sich Nasdaq zudem zu einem Unternehmen entwickelt, das mit dem Verkauf von Daten und damit verbundenen Dienstleistungen ein Vermögen verdient. Dies hat zu einem starken und zunehmenden Strom an freiem Cashflow geführt, der aktuell bei 1,2 Mrd. USD liegt und zur Erhöhung der Dividendenzahlungen, aber auch für Aktienrückkäufe verwendet wird. Mit einer aktuellen Dividendenrendite von gut 1 % ist die Dividende nicht hoch. Dennoch überzeugt das Dividendenwachstum der letzten fünf Jahre von durchschnittlich 8 %. Die Ausschüttungsquote beträgt knapp 30 %, so dass hier noch viel Luft nach oben bleibt. Mit einem KUV von knapp 10 ist die Aktie wahrlich nicht günstig, doch ob es sich hier lohnt, auf eine wesentlich günstigere Bewertung zu warten, bleibt abzuwarten.

Natürlich hat es auch seine Gründe, warum die Bewertung so hoch ist. So verfügt Nasdaq über eine starke Marktstellung, an der sich Konkurrenten förmlich die Zähne ausbeißen. Das Unternehmen verfügt über den mit Abstand größten Marktanteil bei US-Aktienderivaten und nordischen Aktien. Die Unternehmensplattform profitiert von jedem einzelnen IPO und SPAC, das an die Nasdaq kommt, ebenso natürlich von Direktnotierungen. Seit 2017 konnte der Umsatz um durchschnittlich 8 % wachsen.

Und dieses Wachstum soll weitergehen. So will der Börsenbetreiber seine Profitabilität zukünftig mit der Fokussierung auf margenstarke Produkte wie echtzeitbasierte Analytic-Tools, professionelle Trading-Software und Clearing-Software-Angeboten weiter verbessern, was die globale und schon seit Jahren sehr trendstabile Wachstumstory insgesamt untermauert. Nach dem TraderFox Qualitäts-Check bekommt die Aktie aktuell 13 von 15 Punkten, wobei hier für die Finanzverschuldung ein Punkt abgezogen wird. Dies muss man allerdings differenziert betrachten. Denn mit einer Nettoverschuldung von 3,9 Mrd. USD, das einem Nettoverschuldungsgrad von etwa 2 in Bezug auf das EBITDA entspricht, braucht man sich hier keine Gedanken zu machen.

Kursentwicklung

Wie auch die Aktie von S&P Global hat sich die Nasdaq-Aktie zuletzt deutlich von ihrem langfristigen Aufwärtstrend nach oben entfernt. Eine Marktkorrektur könnte auch hier zu einer guten Einstiegsgelegenheit führen, wenn die Aktie mal um 15 bis 20 % von ihren Hochs korrigiert. Im Bereich von 160 bis 170 USD könnte sich somit eine gute Chance ergeben. Denn aufgrund der starken Stellung dürfte die solide Performance der letzten zehn Jahre, wobei die Aktie immerhin in dieser Zeit durchschnittlich jährlich 23,6 % zulegte, auch in Zukunft weitergehen.

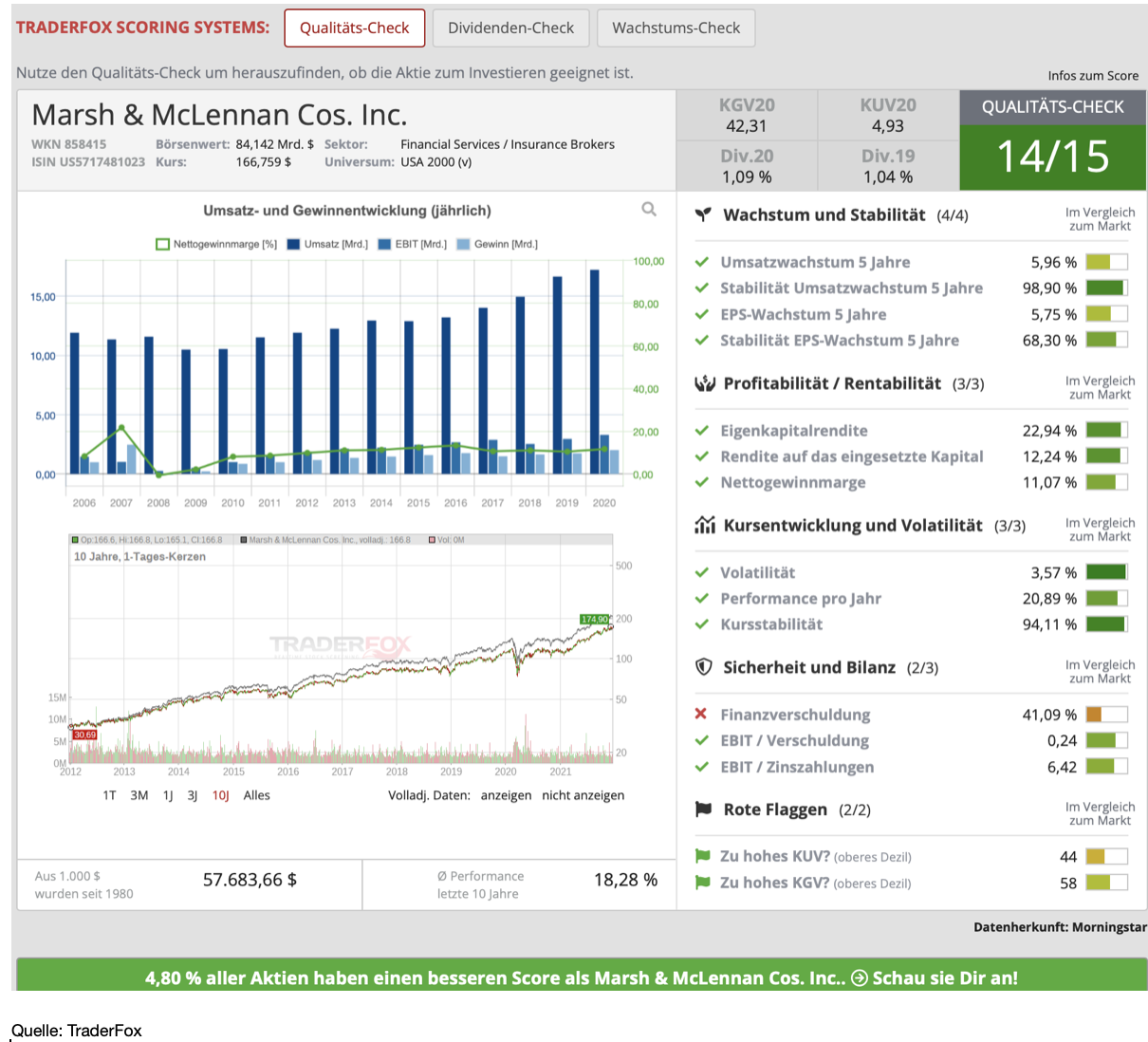

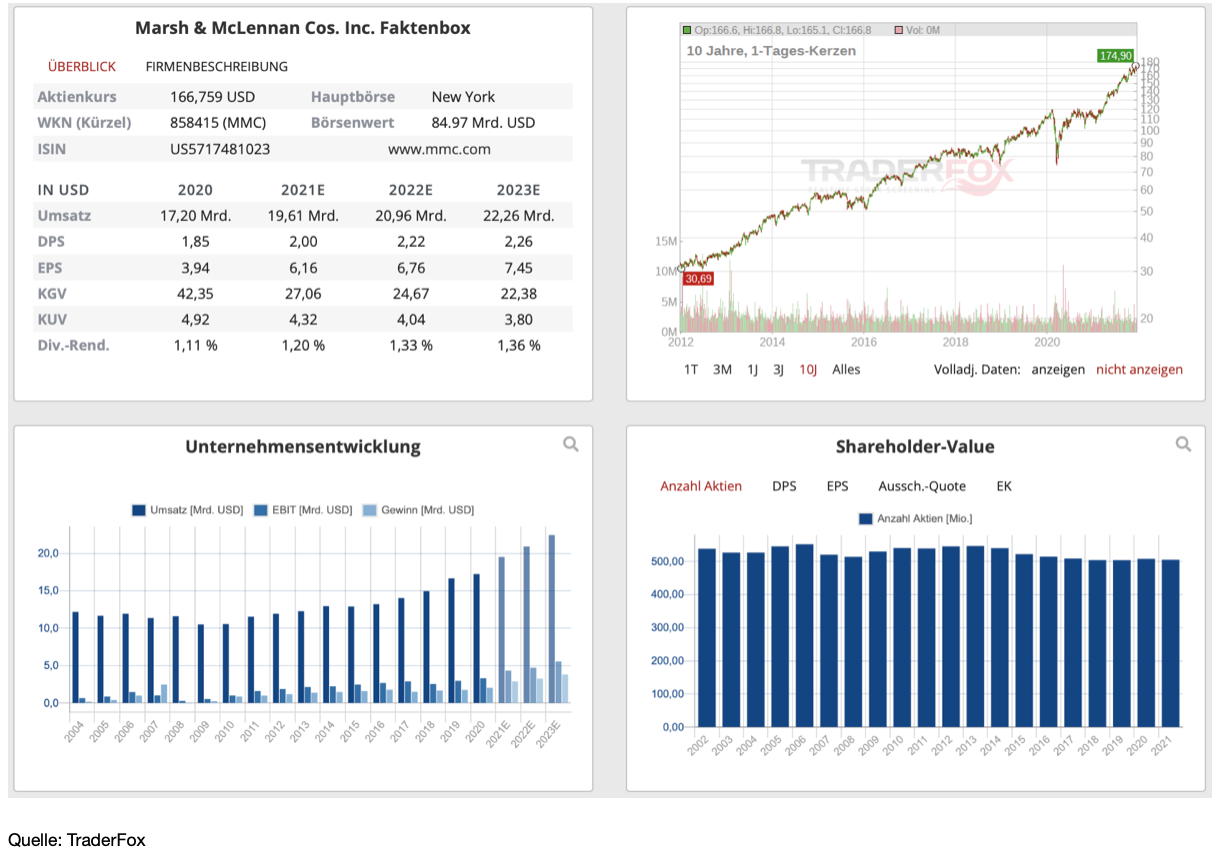

Marsh & McLennan Companies (MMC) ist eine weltweit führende Beratungsgesellschaft im Risiko- und Versicherungsmanagement und berät seine Kunden in Fragen des Risikomanagements und der Strategieentwicklung. Das Unternehmen berät sowohl Privat- als auch Geschäftskunden, wobei das Risiko- und Versicherungsgeschäft über die Bereiche Marsh und Guy Carpenter abgewickelt wird, mit dem im letzten Jahr 60 % der Umsätze erzielt wurden. Die restlichen 40 % der Umsätze werden mit den Beratungsleistungen über die Geschäftsbereiche Mercer und Oliver Wyman Group erzielt. Das Unternehmen hat aktuell eine Marktkapitalisierung von 85 Mrd. USD und gehört dem Finanzsektor und der Branche der "Insurance Brokers" an.

Qualitätsscheck

Wir leben in einer Zeit der Ungewissheit, in der Naturkatastrophen an der Tagesordnung zu sein scheinen, Cyberkriminalität nie gekannte Ausmaße erreicht und in der die Unternehmen einer zunehmenden Kontrolle ihrer Geschäftspraktiken ausgesetzt sind. Daneben hat die Pandemie eine Flut von Problemen in der Lieferkette und bei der Beschäftigung verursacht, die Unternehmen nur schwer alleine bewältigen können. Um bei der Bewältigung dieser Probleme zu helfen gibt es Marsh & McLennan, die sich als Top-Berater für Kunden etabliert haben, die sich mit einer Vielzahl von Risikofaktoren auseinandersetzen müssen. Das Unternehmen konnte in den letzten fünf Jahren seinen durchschnittlichen jährlichen Umsatz, ebenso wie das EPS, um knapp 6 % steigern, bei einer Nettogewinnmarge von 11 %. Das Wachstum mag zunächst nicht als viel erscheinen, allerdings ist das Wachstum seit 12 Jahren äußerst stabil, was einen Beweis dafür darstellt, dass es sich bei dem Unternehmen um einen der führender Berater und Versicherungsmakler weltweit handelt.

Wichtig zu begreifen ist, dass das Unternehmen wächst und gedeiht, wenn viele Risiken vorhanden sind. Denn Risiken bedeuten, dass Marsh & McLennan das machen kann, was es am besten kann: nämlich Risikoberatungen anbieten und Lösungen für Unternehmen schaffen. Laut dem CEO Dan Glaser gibt es aktuell so viele Chancen wie nie zuvor, darunter die Entwicklung von Klimalösungen, die Behebung von Unterbrechungen in der Lieferkette, die Bewältigung von Bestandsproblemen, die Behebung von Arbeitskräftemangel und das vielleicht größte Risiko von allen - die Abwehr von Cyberangriffen. So wies Glaser zuletzt auf eine erhebliche Zunahme von Cyberangriffen hin, die über alle Branchen hinweg zunehme.

Der Umsatz konnte in diesem Jahr deutlich von 17,20 Mrd. USD in 2020 auf knapp 20 Mrd. USD zulegen. Analysten rechnen für das kommende Jahr nur mit einem leichten Umsatzplus von 5 %. Allerdings gab sich der CEO zuletzt betont optimistisch und geht erneut von einem starken Jahr aus. Vor einem wirtschaftlichen Abschwung hat das Unternehmen keine Angst; die Sorge sieht das Management allerdings aktuell in der COVID-19 Pandemie und seinen Virus-Varianten.

Mit einem KUV von 4,3 für das Jahr 2022 scheint die Aktie auf den ersten Blick nicht zu teuer. Wenn man sich allerdings die Peer-Group ansieht, wo das KUV aktuell bei 1,3 liegt, dann erkennt man, dass für Marsh & McLennan ein ziemlich starker Aufschlag zu zahlen ist. Gleichzeit aber muss man sehen, dass Marsh & McLennan das weitaus produktivste Unternehmen der Branche ist. So lag im letzten Jahr die relative Produktivität pro Mitarbeiter bei 287 000 USD je Mitarbeiter. Bei den Wettbewerbern lag sie hingegen nur bei 215 000 USD. Die Eigenkapitalrendite ist mit 23 % hoch. Zudem muss man dem Unternehmen zugute halten, dass es trotz der vielen Übernahmen in den letzten Jahren kaum neue Aktien ausgeben hat. Ganz im Gegenteil, sie sind sogar in den letzten Jahren leicht zurückgegangen, was man von den meisten kleineren Wettbewerben nicht behaupten kann. Meines Erachtens ist das Unternehmen für Langfristanleger somit durchaus einen Blick wert.

Kursentwicklung

Auch die Aktie von Marsh & McLennan lief die letzten zehn Jahre wie an der Schnur gezogen nach oben, wobei der mittelfristige Aufwärtstrend, der sich

aktuelle im Bereich von 160 USD befindet, aktuell wieder angelaufen wird und eine Überlegung für einen ersten Positionsaufbau wert ist. Seit 2012, als der Kurs bei 30 USD stand, konnte die Aktie um satte 500 % zulegen. Ein Ende scheint noch lange nicht in Sicht, wenngleich man sich auch hier, wie bei den gerade zuvor besprochenen Aktien, immer wieder auf schärfere Korrekturen einstellen muss, die dann zum Aufstocken ermuntern könnten.

Zum Schluß zeige ich euch noch eine Liste mit technischen Qualitätskriterien. Je höher der Wert bei der Trendstabilität, desto stärker ist der Trend in der Aktie, wobei die drei vorgestellten Aktien einen guten Wert ausweisen. Beim Monkeytrader-Wert ist der beste Wert eine 100; so gesehen weisen auch hier unsere drei Unternehmen eine sehr gute Bewertung auf. Auch die Performance auf Jahressicht ist mit einem Plus von jeweils mehr als 40 % exzellent.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch erholsame Weihnachten!

Bis zum nächsten Mal

Andreas Haslinger

Tipp: Für die Software Portfolio-Builder gibt es bis zum 31.12.2021 ein Rabatt-Angebot. Das mächtige Tool ermöglicht Ihnen regelbasierte Anlagestrategien zu erstellen, zu testen und in den Live-Modus zu übergeben.

& Profi-Tools von

& Profi-Tools von