Diese 7 Dividendenaktien bringen Sicherheit in das Depot

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Anleger sehen sich weiterhin einem problematischen Umfeld aus, steigenden Zinsen, einer hohen Inflation und dem Krieg gegenüber. Hinzu kommt die Sorge bezüglich einer Rezession. Einstige Anlegerlieblinge aus dem Bereich der Wachstumsaktien waren in diesem Zuge deutlich unter Druck geraten. Über die vergangenen 12 Monate hatte etwa der technologielastige US-Index Nasdaq über 16 % an Wert verloren.

Innerhalb der vergangenen vier Wochen hatten sich die Indizes deutlich erholt. Dabei scheint besonders beachtlich, dass der deutsche Leitindex DAX den breitangelegten US-Index S&P 500 outperformt hat. Er hat sich also besser entwickelt. Außerordentlich positiv fällt dabei die Aktie des Münchner Konzerns Siemens auf. In nur sechs Monaten ist das Papier um fast 40 % in die Höhe geklettert. Das ist eine Kursentwicklung, die einst vor allem den amerikanischen FAANG-Aktien vorbehalten war. Doch der Großteil der Werte wie Microsoft, Apple und Alphabet (Google) hatten sich im selben Zeitraum äußerst schwach entwickelt.

Doch was unterscheidet Siemens von den Top-Performer der vergangenen Jahre? Der Mischkonzern ist ein beständig leistungsstarkes Unternehmen und hatte zuletzt mit Rekordwerten im Bereich des industriellen Geschäfts überzeugt. Für die folgenden beiden Jahren soll zudem ein steigender Free Cashflow FCF auf hohem Niveau erzielt werden. Über 8,8 Mrd. Euro soll der FCF in 2024 betragen. Die hohen freien Mittel kommen auch den Anlegern zu Gute. Im laufenden Jahr könnte die Dividendenrendite über 3 % betragen.

Die Dividenden-Rendite ist in bestimmten Anlegerkreisen ein beliebtes Kriterium bei der Auswahl einer Aktie. Sie bietet Investoren eine gewisse Sicherheit in wirtschaftlich kritischen Phasen. Denn letztendlich setzt sich die Rendite einer Investition aus den Ausschüttungen sowie dem Kurszuwachs zusammen. Die Höhe der Dividende sollte jedoch nicht das alleinige Kriterium bei der Auswahl einer Aktie sein. Anleger sollten sich in bei der Entscheidungsfindung auch mit der Zahlungsfähigkeit eines Konzerns auseinander setzten. Es gilt sicherzustellen, dass der freie Cashflow des Unternehmens ausreicht, um die Ausschüttungen zu finanzieren. Im Folgenden sollen sieben Aktien aus unseren beiden PDF-Reports zu den besten Dividendenaktien vorgestellt werden. Das Ziel eines Dividendenportfolios ist es einen passiven, steigenden und wachsenden Zahlungsstrom zu generieren. Wir bewerten die Aktien anhand verschiedener Kennzahlen und Kriterien. Eine Kennzahl gilt dann als erfüllt, sobald das Unternehmen im Vergleich zum Referenzmarkt z.B. 65 Prozent besser abschneidet. Im Rahmen des Screenings wurden auf Basis verschiedener Kennzahlen die Kriterien Dividenden-Rendite, Dividenden-Kontinuität, Wachstum und die Qualität des Unternehmens betrachtet.

Kriterium 1: Dividenden-Rendite

Unter dem ersten Kriterium wird zunächst die durchschnittliche Dividendenrendite der vergangenen drei Geschäftsjahre sowie die Ausschüttung des vergangenen Geschäftsjahres betrachtet. Die Dividendenrendite ist das Verhältnis aus Dividende und Aktienkurs.

Die Historie bietet aber nur eine begrenzte Aussage über die künftigen Zuflüsse. Daher werden im nächsten Schritt ebenfalls die erwarteten Ausschüttungen für das laufende Jahr und das Folgejahr untersucht.

Kriterium 2: Dividenden-Kontinuität

Im zweiten Kriterium spielen die beiden Kennzahlen Dividenden-Kontiunität sowie die Dividenden-Stetigkeit über zehn Jahre eine Rolle.

Kriterium 3: Wachstum

Hier wird das Wachstum der Dividenden über die vergangenen fünf bis zehn Jahre untersucht. Bei einigen Anlegern sind insbesondere sogenannte Dividenden Aristokraten sehr beliebt. Solche Unternehmen weisen eine jahrelange Steigerung der Ausschüttungen auf.

Kriterium 4: Qualität des Unternehmens

Abschließend betrachten wir die Qualität des Unternehmens zunächst anhand der Stabilität des Umsatzwachstums. Auch die Finanzverschuldung ist in den derzeit unsicheren Zeiten ein wichtiges Kriterium. So könnten Unternehmen in Folge steigender Fremdkapitalkosten schnell in Schieflage geraten. Zuletzt werden die Kennzahlen Nettogewinnmarge und die durchschnittliche Eigenkapitalrendite betrachtet. Die Nettogewinnmarge beschreibt, wie profitabel ein Unternehmen wirtschaftet. Sie ist das Verhältnis aus Nettogewinn und Gesamtumsatz. Die Eigenkapitalrendite beschreibt, wie effizient ein Konzern das eingesetzte Eigenkapital nutzt.

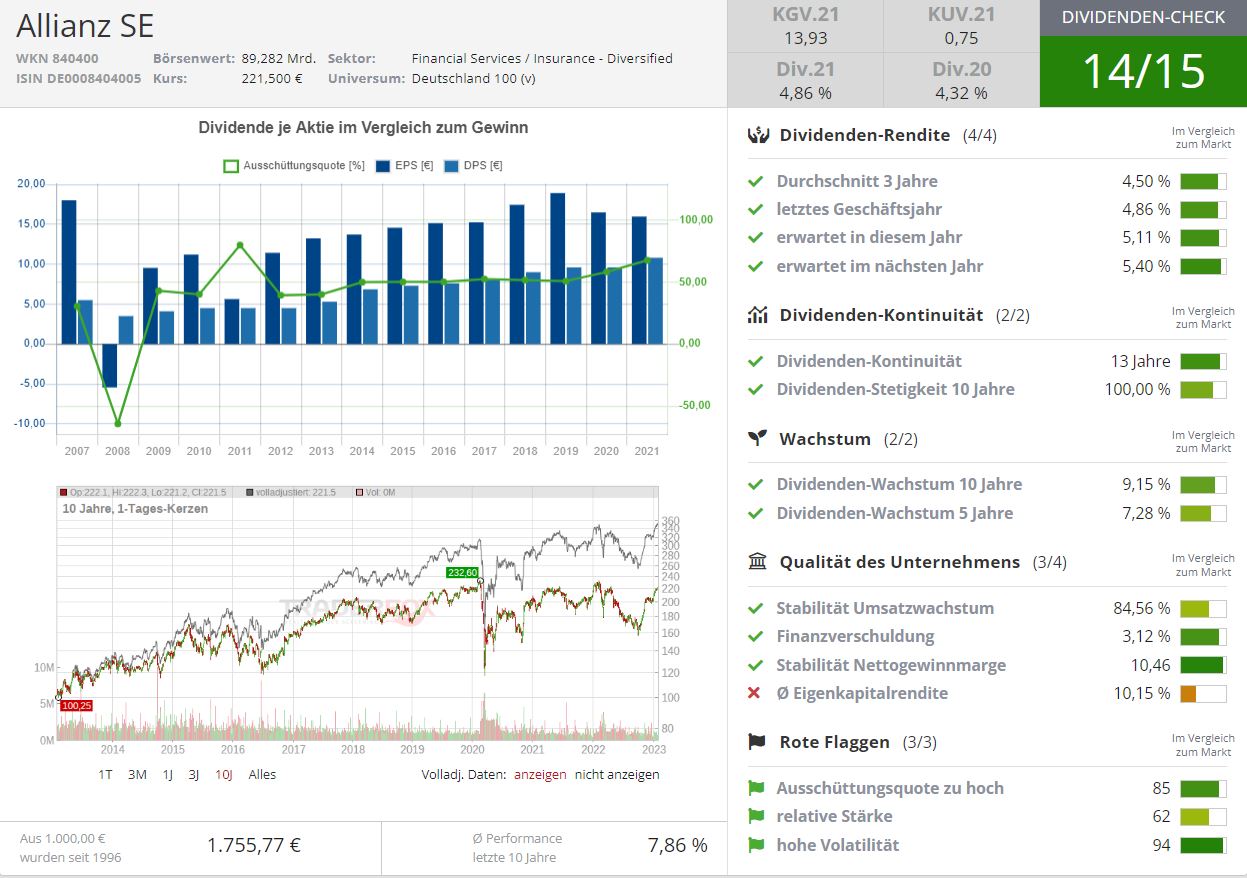

Allianz (WKN: 840400) - Dividende steigt seit 13 Jahren kontinuierlich an

Die Allianz SE ist ein deutscher Versicherungskonzern, der weltweit über 83 Millionen Kunden in über 70 Ländern betreut. Die Münchner bieten eine breite Palette an Versicherungs- und Finanzdienstleistungen an, wie beispielsweise Schaden- und Unfallversicherungen sowie Krankenversicherungen oder Rentenversicherungen. Ein weiterer Geschäftszweig des Unternehmens sind Finanzdienstleistungen wie Vermögensverwaltung. Das Papier der Münchner Firma gilt seit geraumer Zeit als ein Dividenden-Liebling der deutschen Investoren und steht für Sicherheit und Stabilität. Als Versicherungskonzern ist die Allianz zwar eher eine zyklische Aktie, doch gerade in Zeiten von steigender Inflation und Zinserhöhungen kann der Versicherer mit dem Angebot passiver Anlageklassen punkten. Zudem profitiert der Konzern von seinem breiten Angebot für verschiedene Regionen und Branchen. So gelingt es dem DAX-Unternehmen auch in unsicheren Zeiten eine stabile Nettogewinnmarge und geringe Finanzverschuldung beizubehalten.

Trotz der Invasion der Ukraine und der damit verbundenen Unsicherheit am Markt war es der Allianz möglich, ihren Gesamtumsatz in den ersten zwei Quartalen 2022 um 3.7% zu steigern. Diese positive Entwicklung ließ sich vor allem durch die gestiegene Inflation und die daraus resultierenden Preiserhöhungen im Geschäftszweig "Schaden- und Unfallversicherung” ableiten. Auch im Bereich "Lebens- und Krankenversicherung” war es dem Unternehmen möglich, Neukunden zu akquirieren. Zudem kündigte der Konzern bereits große Pläne für 2023 an. Der Online-Versicherungsanbieter Allianz Direct plant den Markteintritt in Frankreich im 3. Quartal dieses Jahres, danach sollen vier weitere europäische Märkte erschlossen werden. Das zeigt, dass sich das Unternehmen den Herausforderungen der Digitalisierung gestellt hat und schon bald in Konkurrenz zu anderen Online-Versicherungsmaklern wie der HUK-Coburg treten wird.

Bildquelle: Adobe Stock

Seit Beginn des Jahres hat die Allianz SE Aktie um 10,6% zulegt und startet somit positiv in 2023. Zum aktuellen Zeitpunkt liegt die Dividendenrendite bei hohen 4.9%. Im vergangenen Jahr hatten sich die Anleger über eine Ausschüttung in Höhe von 10,80€ pro Aktie freuen können. In Summe hatte der Konzern 4,4 Mrd. Euro ausgeschüttet. Das deutsche Qualitätsunternehmen erhöht seit 13 Jahren kontinuierlich ihre Dividende, weshalb wir davon ausgehen, dass die Dividendenrendite im laufenden Kalenderjahr auf 5,12 % steigen wird. Die Allianz Aktie ist eine solide Anlagemöglichkeit für Investoren, die auf der Suche nach geringer Volatilität und hohen Dividendenausschüttungen sind. Das Papier dürfte auch in Zeiten von steigender Inflation Sicherheit in das Depot bringen.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

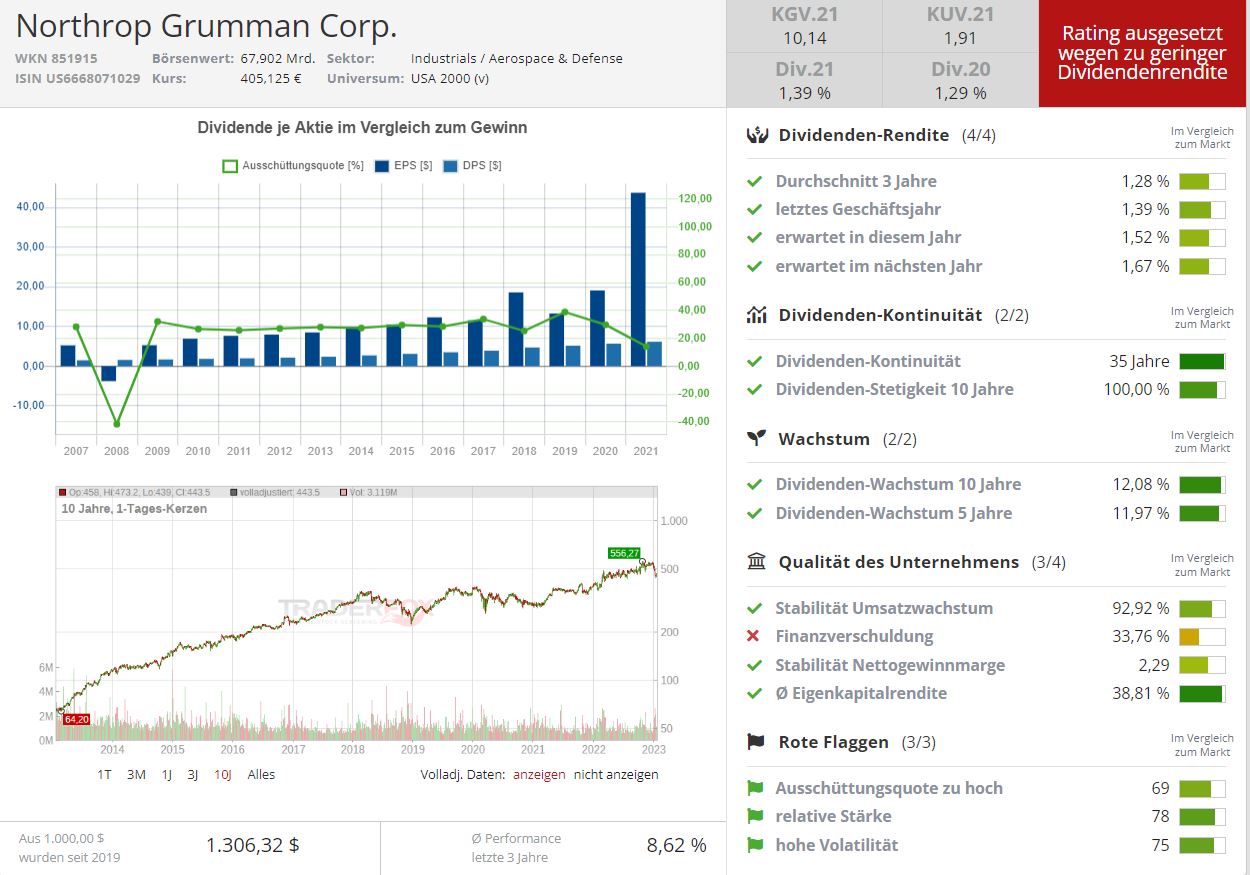

Northrop Grumman (WKN: 851915) – Dividendenwachstum von über 12 % in fünf Jahren

Durch das Umdenken in der Verteidigungspolitik rücken Rüstungsunternehmen weiter in den Fokus der Anleger. Ein Beispiel dafür ist der Düsseldorfer Konzern Rheinmetall. Über die vergangenen 12 Monate hat die Aktie über 150 % an Wert dazu gewonnen. Sollten neben schwerem Gerät wie Panzer auch Flugzeuge in die Ukraine geliefert werden, könnte etwa Lockheed Martin den gestiegenen Bedarf in Europa decken.

Als einer der weltweit führenden Auftragshersteller dürfte auch Northrop Grumman mittelfristig vom Superzyklus in der Rüstungsindustrie profitieren. Im "Defense-Segment" verfügt der US-Konzern über eine breit diversifizierte Angebotspalette. In Zusammenarbeit mit der U.S. Air Force hatte der US-Konzern Ende vergangenen Jahres einen innovativen Tarnkappenbomber den sogenannten B-21 Raider vorgestellt. Es soll das fortschrittlichste Militärflugzeug sein, das je gebaut wurde, hatte Northrops General Manager Doug Young vergangenes Jahr erklärt. Die neue Serie könnte Northrop ein weiteres Wachstum in dem Bereich bescheren.

Bildquelle: Adobe Stock

Zuletzt hatte der Konzern mit einem steigenden Umsatz punkten können. So war der Erlös im 4. Quartal 2022 um 16 % auf 10 Mrd. USD in die Höhe geklettert. Der freie Cashflow belief sich auf über 1,6 Mrd. USD. Bis zum Jahr 2025 erwartet Northrop einen stark ansteigenden Cashflow mit einer jährlichen Wachstumsrate CAGR von 20 %.

Um eine gekürzte oder gar gestrichene Dividende sollten sich Anleger demnach keine Sorgen machen müssen. Zwar hatte die Dividendenrendite in 2021 lediglich 1,33 % betragen. Doch der Konzern steigert seine Ausschüttungen regelmäßig. Das Wachstum der Ausschüttungen beläuft sich über die vergangenen fünf Jahre auf 12 %. Die Dividenden Kontiunität beträgt darüber hinaus 41 Jahre. Damit gehört der Konzern zu unserer Top-3 von US-Dividenden-Aristokraten.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

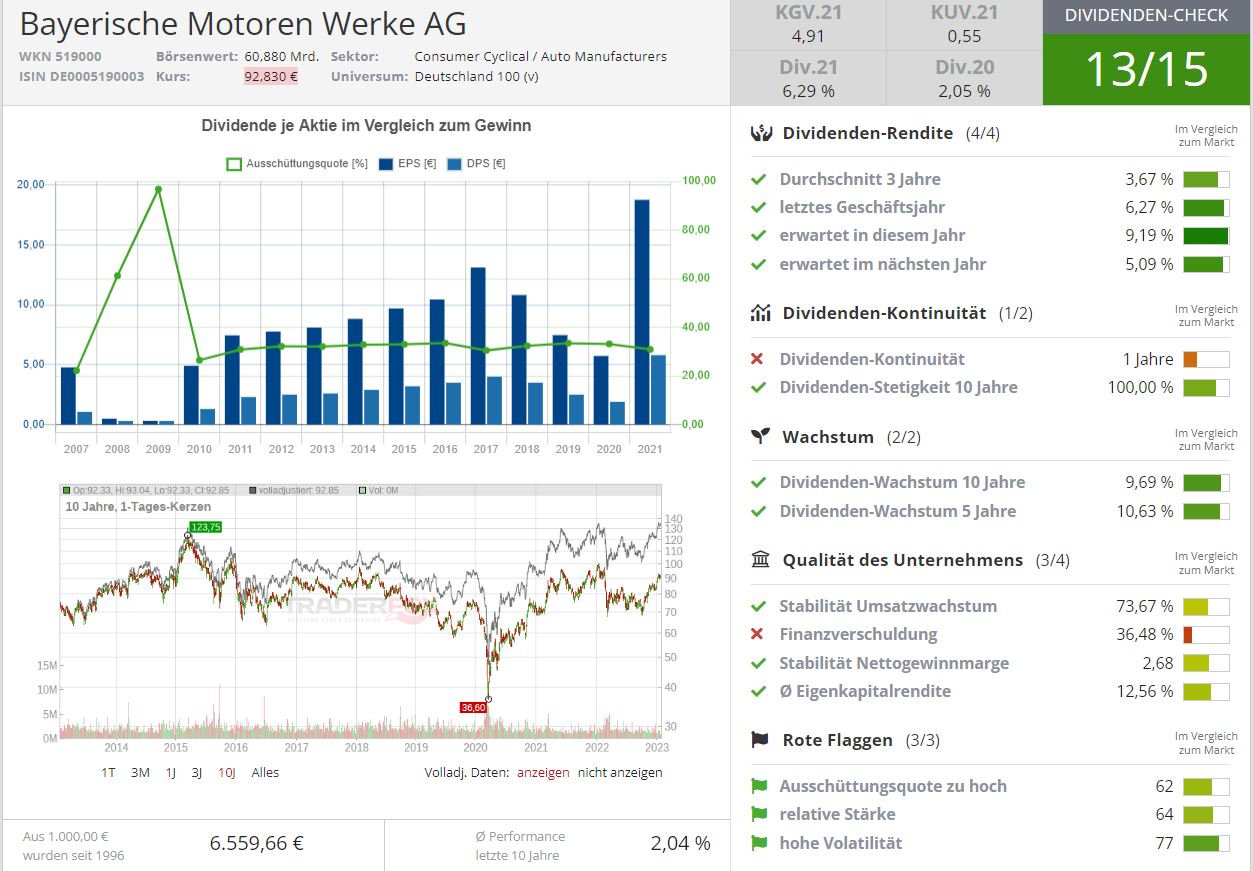

BMW (WKN: 519003) – Hoher Absatz bei Elektrofahrzeugen

Was haben Flugzeugtriebwerke, Luxuskarossen und Motorräder gemeinsam? Richtig, alle werden im Namen der BMW Group hergestellt und vertrieben. Das Unternehmen, das heute für seine Innovation und Exklusivität bekannt ist, war zunächst nicht als Automobilhersteller tätig. Als die BMW Group vor über 100 Jahren gegründet wurde, fertigte das Unternehmen keine Fahrzeuge, sondern Flugzeugmotoren an. Trotz des Branchenwandels und dem damit verbundenen Erfolg im Automobilsektor, hält das Unternehmen an der Produktion ihrer Flugzeugtriebwerke fest.

Bildquelle: Adobe Stock

BMW (Bayerische Motoren Werke AG) ist ein deutscher Automobilhersteller, der Luxusautos, Motorräder und Motorroller sowie Finanzierungs-, Leasing- und Versicherungsdienstleistungen anbietet. Zur BMW Group gehören unter anderem namhafte Hersteller wie MINI, BMW und Rolls-Royce, wodurch sich für jeden Autoenthusiasten das passende Gefährt findet. Das Unternehmen mit Hauptsitz in München ist einer der weltweit führenden Hersteller von Luxusfahrzeugen und begeistert seine Kunden mit Kreativität und Extravaganz. Nicht lange ist es her, dass das Unternehmen erneut für positive Schlagzeilen sorgte. Im Vergleich zum Vorjahr ist es der BMW Group gelungen, ihren Emissionsausstoß in der EU um 9% im Jahresvergleich zu reduzieren. Dies ist ein weiterer bedeutsamer Schritt zur Bekämpfung des Klimawandels und erhielt ein positives Feedback seitens der Investoren. Hinzu kommt, dass die BMW Group ihren Absatz von Elektrofahrzeugen in den ersten drei Quartalen des vergangenen Jahres um 114,8% steigern konnte.

Interessant war im letzten Kalenderjahr außerdem, dass die BMW Group die Joint-Venture-Vereinbarung mit einer der chinesischen Tochtergesellschaften der Brilliance China Automotive Holdings Ltd. (CBA) um weitere 12 Jahre verlängerte. BMW Brilliance will sich auf den chinesischen Absatzmarkt konzentrieren und zudem seine Produktionskapazitäten in Shenyang ausbauen. Die BMW Group erweitert nicht nur ihren Absatzmarkt, sie baut auch ihre Dividende aus.

BMW-Investoren konnten sich im Mai 2022 über eine Dividendenrendite von 7,4% freuen. Das Dividendenwachstum von 9,7% in den vergangenen zehn Jahren deutet auf eine positive Entwicklung für zukünftige Dividendenzahlungen hin. Die Aktie der BMW Group verzeichnete im laufenden Jahr bereits einen Zuwachs von 10,72% und hält somit an ihrem starken Wachstum fest, das von uns mit 87 von 100 Punkten bewertet wird. Im 3. Quartal 2022 konnte BMW erfreuliche Zahlen von 35,3% Umsatzwachstum im Jahresvergleich und 8,5% Gewinnwachstum im Jahresvergleich melden.

Analystenschätzungen stehen bei der günstig bewerteten Aktie klar auf Kaufen und Halten. Anleger, die in unsicheren Zeiten eine sichere und stabile Dividendenrendite suchen und unterbewertete Aktien bevorzugen, sollten die BMW Group definitiv als Investment in Betracht ziehen.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

Yara (WKN: A0BL7F) – deutliches Wachstum des freien Cashflows und Sonderdividende

Daten der Bundesregierung zufolge hatten im August des vergangenen Jahres mehr als zwei Milliarden Menschen an einem Mangel an lebenswichtigen Vitaminen und Mineralstoffen gelitten. 821 Millionen davon waren von chronischer Unterernährung und Hunger betroffen. Die Zentrale Herausforderungen sind etwa fehlende Kompetenzen oder die Möglichkeit, um in Qualität und Quantität Nahrung zu produzieren. Um die Ernteerträge und die Ernährung der Menschen zu sichern, wird derzeit auch auf synthetischen Dünger zurückgegriffen. Zwar hat diese Art von Dünger ungewünschte Nebeneffekte unter anderem die Freisetzung von Treibhausgasen. Dass die Weltbevölkerung ohne Dünger ausreichend versorgt werden kann, gilt es aber zu bezweifeln. Daten der Online-Publikation "Our World in Data" zufolge leben rund drei bis 3,5 Milliarden Menschen vom reaktiven Stickstoff-Dünger aus dem sogenannten Haber-Bosch-Verfahren.

Zuletzt hatten gestiegene Gaspreise die Düngemittelindustrie belastet. Im 2. Quartal des vergangenen Jahres waren die Absatzzahlen sowohl von deutschem als auch importierten Dünger deutlich gesunken. Bereits im Zuge der russischen Invasion in die Ukraine waren die Preise für Dünger deutlich angestiegen. Das hatte sich wiederum auf einen bedeutenden Teil der Landwirtschaft ausgewirkt. Denn auf einem großen Teil der bewirtschafteten Fläche in Deutschland war zuletzt Mineraldünger eingesetzt worden. Das hatten Ergebnisse der Landwirtschaftszählungen 2020 ergeben.

Bildquelle: Adobe Stock

Yara hat es sich zur Aufgabe gemacht die Welt auf eine verantwortliche Weise zu ernähren und die Erde dabei zu schützen. Die Landwirte sollen mit entsprechenden Lösungen zur Pflanzenernährung und speziellen Angeboten für "Precision Farming" die Erträge steigern und die Produktqualität verbessern können. Der Konzern sieht in sauberem Ammoniak und Wasserstoff mögliche Kraftstoffe der Zukunft.

Der Konzern hatte für das abgelaufenen 3. Quartal solide Ergebnisse vorgelegt. Inmitten von Versorgungsunterbrechungen und Gaspreisvolatilität glänzte der Konzern mit starken Margen und verbesserten Erträgen in den verschiedenen Geschäftssegmenten. Der Reingewinn belief sich auf 402 Mio. USD. Im Vorjahresquartal war noch ein Nettoverlust von 143 Mio. USD zu Buche gestanden. Den hohen Verlust hat Yara auf eine Wertminderung zurückgeführt.

Auch die Sonderdividende von 10 Nok etwa 0,97 Euro dürfte die Anleger erfreut haben. Hinzu kommt die deutliche Steigerung der Free Cashflows. In den Jahren 2018 bis 2021 hatte Yara den FCF um über 33% steigern können. Für den Fall, dass sich die Entwicklung hier weiter fortsetzt, dürften die Dividendenzahlungen kein Problem für den Düngemittelproduzenten sein. Auch die Dividenden-Stetigkeit aus unserem Aktienscreener weist darauf hin. Diese liegt nämlich bei 100 %. Für das laufende Jahr dürfte sich die Dividendenrendite laut Daten von Factset auf über 8,57 % belaufen.

Rio Tinto (WKN: 852147) – Hohe Marge und eine Dividende von über 8 %

Der Bergbaukonzern Rio Tinto hatte in der Vergangenheit zuweilen für negative Schlagzeilen gesorgt. Denn das Unternehmen bzw. Tochterunternehmen liegt mit dem Indianerstamm der Apachen im Streit über ein Projekt des Konzerns.

Rio Tinto konzentriert sich auf die Erschließung, Erforschung und den Abbau von Mineralienvorkommen. Das Portfolio erstreckt sich etwa über Aluminium, Kupfer oder Eisenerz. Das Unternehmen wächst solide und erwirtschaftet dabei gute Margen.

Bildquelle: Adobe Stock

Neben der hohen Nettogewinnmarge dürfen sich investierte Anleger auch über eine satte Dividendenrendite freuen. Auf Basis der Zahlen von 2021 hatte die Rendite über 8,52 % betragen. Beim Kriterium der Dividenden-Rendite erfüllt das Unternehmen sämtliche Punkte. Über die vergangenen Jahre hatte der Konzern mit überdurchschnittlichen Dividenden überzeugen können. Darüber hinaus gilt die Dividenden-Stetigkeit mit 100 % als erfüllt. Über die vergangenen drei Jahre beträgt das geometrische Wachstum der Ausschüttungen über 27,11 %. Auch der Anstieg beim Erwirtschaften der Free Cashflows kann sich sehen lassen. Hier beträgt das geometrische Wachstum über 41 % im selben Zeitraum. Die Mittel für die Auszahlung einer soliden Dividende sind also weiter ansteigend.

Auch die Kursentwicklung seit Jahresbeginn kann überzeugen. In den vergangenen Wochen hatte die Aktie über 10 % an Wert hinzugewonnen. Als Rohstoffkonzern ist Rio Tinto in gewisser Weise abhängig von der Konjunktur. Denn in Zeiten von Rezessionen werden von den Unternehmen weniger Rohstoffe nachgefragt.

Der britisch-australische Konzern erklärt zudem, dass die Rohstoffpreise im 3. Quartal ihren Abwärtstrend fortgesetzt hätten und es weitere Risiken aufgrund der schwächeren Wirtschaft gebe. Für 2023 ist die Produktionsprognose seit Ende vergangenen Jahres unverändert. Lediglich die Erwartungen beim Kupferabbau hatte Rio Tinto zuletzt erhöht.

Bei einem Investorentreffen Ende 2022 hatte der Konzern zudem angekündigt in Zukunft nach Innovation und kontinuierlicher Verbesserung zu streben. Die Bedürfnisse der Gesellschaft sollen auf bestmögliche Weise erfüllt werden.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

British American Tobacco (WKN: 916671) – gute Preispolitik und Tabakersatzprodukte stützen Umsatz

Seit den 1980er Jahren ist, nach Angaben des Bundesministeriums für Gesundheit, der Anteil der rauchenden erwachsenen Bevölkerung leicht rückläufig. Bei der jüngeren Bevölkerung (18 bis 25 Jahre) sei der Anteil der Raucher mit 24,8 Prozent in 2018 erheblich geringer als noch 2001 mit 44,5 Prozent. Der potenzielle Markt für die Tabakindustrie schrumpft demzufolge jährlich. Kurzfristig kann es jedoch zu Ausschlägen kommen. Ungeachtet Warnungen vor erhöhten Gesundheitsrisiken bei einer Ansteckung durch das Coronavirus hat eine repräsentative Erhebung der "Deutschen Befragung zum Rauchverhalten DEBRA" ein erhöhtes Rauchverhalten ergeben.

Die Tabakindustrie weiß jedoch durch Preisanpassungen den Umsatz stabil zu halten. "Wir alle wissen, dass der Zigarettenkonsum rückläufig ist, und wir versuchen, diese Rückgänge durch Preisgestaltungen mehr als auszugleichen", hatte der Konzern British American Tobacco BAT vergangenes Jahr erklärt. Zudem setzen die Konzerne vermehrt auch auf Ersatzprodukte wie Tabakerhitzer. So hatte die BAT-Gruppe erstmals 2013 eine E-Zigarette in Großbritannien eingeführt. Mit der Marke Vuse (ehemals Vype) war der Konzern ab Ende 2015 auch auf dem stark wachsenden deutschen E-Zigaretten Markt vertreten. Ein weiteres innovatives Produkt des Konzerns ist Velo. Das weiße, tabakfreie Nikotinprodukt ist für den oralen Gebrauch gemacht und in unterschiedlichen Nikotinstärken und Geschmacksrichtungen verfügbar. Die Nutzung soll eine spannende Möglichkeit bieten, das Nikotin mit einem potenziell deutlich geringeren Risiko zu konsumieren.

Bildquelle: Adobe Stock

Mit einem vorteilhaften Preis/Produktmix will der Konzern bis 2025 den Umsatz deutlich steigern. Daten von Factsets zufolge, könnte der Erlös bis zu diesem Jahr auf über 33,20 Mrd. Pfund ansteigen.

Die Dividendenrendite hatte, auf Basis der Zahlen von 2021, über 7,15 % betragen. Die Dividenden-Stetigkeit liegt über die vergangenen zehn Jahre bei 100 %. Wie das Anlegermagazin "der Aktionär" jüngst verdeutlicht hatte, hat BAT seine Dividende 24 Jahre in Folge angehoben. Die Analysten würden auch für die kommenden Jahre weitere Steigerungen erwarten. Der vergangene Monat sei für den Konzern zudem nicht so schlecht gelaufen wie befürchtet, hat JP-Morgan Analyst Jared Dinges zuletzt erklärt. Seine Einschätzung lautet weiterhin "Übergewichten".

Hannover Rück SE (WKN: 840221) – Rückversicherer trotzt dem schwachen Umfeld

45 Millionen Euro. Dies war die Summe des größten Einzelschaden – verursacht durch einen Hagelsturm in Deutschland. Kosten in Höhe von 45 Millionen Euro, die innerhalb von 15 Minuten Unwetter auf Grafenberg zugestürmt sind. Glücklicherweise gibt es Versicherungen, die sich um den Schadensersatz kümmern mussten. Doch woher haben Unternehmen die Mittel, um derartige Verluste zu decken? Die Hannover Rück SE gibt uns die Antwort.

Hannover Rück SE ist ein auf Rückversicherungen spezialisiertes deutsches Unternehmen mit Niederlassungen in mehreren Ländern. Das Unternehmen mit Sitz in Hannover bietet Rückversicherungen für diverse Branchen an, darunter Schifffahrt, Energie und Luftfahrt.

Ein Rückversicherer ist ein Unternehmen, das Versicherungen an Dritte verkauft. Dies kann einzelne Unternehmen und andere Versicherungsdienstleister umfassen. Rückversicherer übernehmen somit einen Teil der Risiken des Erstversicherers, an den wir uns als Privatkunde meist wenden. Durch diese Zusammenarbeit wird den Erstversicherern ermöglicht, Risiken zu streuen und Kapitalanforderungen zu reduzieren. Rückversicherer bieten zusätzliche Dienstleistungen wie Risikoanalyse, Schadenregulierung und Schadenprävention an, um das Betreuungsangebot Ihrer Kunden abzurunden.

Das Unternehmen schaffte erst vergangenes Jahr dank der Finanzstärke und beeindruckender Performance den Aufstieg in den DAX. Hannover Rück visiert bis 2030 Klimaneutralität im operativen Betrieb an und legt im gesamten Unternehmen einen großen Fokus auf Nachhaltigkeit. Dazu gehören unter anderem die Ausweitung des Versicherungsangebot für Schwellen- und Entwicklungsländer in Bezug auf Wetterextreme und Naturkatastrophen und nachhaltige Lösungen zur Minderung der Auswirkungen von Klima- und Naturkatastrophen.

Bildquelle: Adobe Stock

Als Versicherungsdienstleister punktet das Unternehmen mit langfristigen Geschäftsbeziehungen und stabilen Finanzierungsquellen, was vor allem während Krisen von hoher Bedeutung ist. In Zeiten wirtschaftlicher und geopolitischer Turbulenzen steigt die Nachfrage nach Versicherungen, da Unternehmen und Einzelpersonen versuchen, sich vor Risiken zu schützen. Versicherer profitieren von Krisensituationen und das bildet die Aktie der Hannover Rück klar ab. Während der DAX im vergangenen Kalenderjahr 12,35% einbüßen musste, konnte die Hannover Rück Aktie ein Plus von 10,98% verzeichnen.

Aktionäre haben sich in 2022 nicht nur über das Wachstum freuen dürfen, sondern profitierten auch von einer Dividende von 5,75 € je Aktie. Die Hannover Rück Aktie bietet Anlegern ein hervorragendes Umsatz- und Dividendenwachstum. Der Konzern verfügt über eine stabile Nettogewinnmarge auf, was einer der vielen Faktoren ist, die zu der geringen Volatilität beitragen. Neben dem Volatility-Score kann das Papier ebenfalls mit dem Momentum-Score punkten, welcher von uns mit 88 von 100 möglichen Punkten bewertet wird. Die Aktie des Konzerns hat sich trotz konjunktureller Abschwünge solide entwickelt und gilt als Anker im Portfolio. Investoren, die geringe Volatilität bevorzugen und auf der Suche nach einem Unternehmen mit zuverlässigem Geschäftsmodell und stabilen Dividendenauszahlungen sind, sollten Hannover Rück definitiv im Auge behalten.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

Tipp: Das Schaubild ist von https://aktie.traderfox.com. Mit unserem Aktien-Terminal kannst Du die Qualität deiner Aktien testen und die besten Aktien finden.

Der Redakteur Luca hält folgende Aktien: Rio Tinto

Viele Grüße

Melissa Heck und Luca Bißmaier

Tipp: TraderFox veröffentlicht ein täglich aktualisiertes Screening mit den besten Dividendenaktien weltweit. Für Kunden des TraderFox Morningstar-Datenpakets (nur 25 € pro Monat) kann es auf https://paper.traderfox.com heruntergeladen werden.

& Profi-Tools von

& Profi-Tools von