US-Infrastruktur-Programm: Welche Aktien machen aktuell auf sich aufmerksam?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Das US-Infrastruktur-Programm ist ein historisches Gesetz, das vom Kongress verabschiedet und im November 2021 von Präsident Biden unterzeichnet wurde. Es ist das größte Infrastrukturgesetz in der Geschichte der USA und ein wichtiger Schritt für das weitere Wachstum der amerikanischen Wirtschaft.

Das Programm sieht Investitionen von einer Billion US-Dollar in die physische Infrastruktur des Landes vor. Hierunter fallen vor allem Straßen, Brücken, Schienen, öffentliche Verkehrsmittel, Wasser, Breitband-Verbindungen, Flughäfen, Häfen, saubere Energie und Stromnetz.

Das Gesetz soll Millionen von Arbeitsplätzen schaffen und die Wettbewerbsfähigkeit und Lebensqualität der Amerikaner verbessern. Es soll auch die Inflation bekämpfen und die Lieferketten stärken, indem es lang überfällige Verbesserungen für die Infrastruktur des Landes vornimmt.

Aktien aus den Bereichen "Engineering and Construction"

Emcor Group (EME) macht heute den Auftakt. Hierbei handelt es sich um einen globalen Marktführer in den Bereichen mechanischer und elektrischer Bau-, Industrie- und Energieinfrastruktur sowie Gebäudedienstleistungen. Das Unternehmen bietet kritische Infrastruktursysteme an, indem es sie plant, installiert, betreibt, wartet und schützt. Zu den Dienstleistungen gehören unter anderem elektrische und mechanische Beleuchtungs-, Klima-, Heizungs-, Sicherheits-, Brandschutz- und Stromerzeugungssysteme.

Emcor Group bedient Kunden aus den Bereichen Gesundheitswesen, Bildung, Regierung, Biowissenschaften, Transportwesen, Gewerbeimmobilien und Fertigung. Das Unternehmen ist auch außerhalb der USA aktiv, vor allem in England. Das Segment "Gebäudedienstleistungen Vereinigtes Königreich" umfasst den kommerziellen und staatlichen Betrieb und die Wartung von Standorten und Anlagen. Zu den Wettbewerbern von Emcor Group gehören vor allem Quanta Services, KBR und Fluor Corporation. Das Unternehmen wurde 1987 gegründet und hat seinen Hauptsitz in Connecticut.

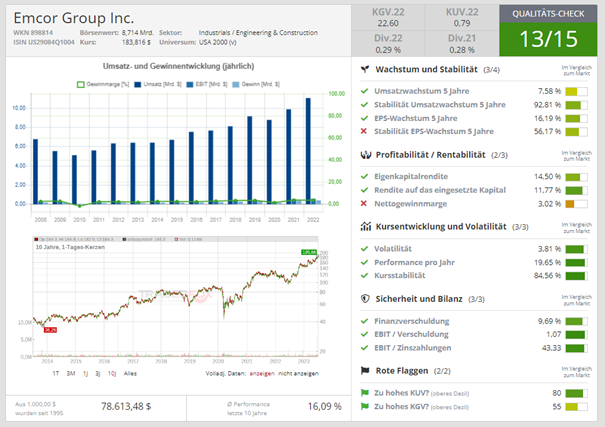

Die Emcor Group weist 13 von 15 möglichen Punkten im Tradefox Qualitätscheck auf. Das ist bemerkenswert und steht für die Qualität des Unternehmens.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 27.04.2023 präsentiert. Die Aktie schoss im Hoch um gut 8 % nach oben. Der Gewinn je Aktie konnte um knapp 70% gesteigert werden und toppte die Erwartungen der Analysten deutlich. Beim Umsatz übertraf das Unternehmen ebenfalls das Vorjahresniveau und die Konsensmarke. Die nächsten Quartalszahlen sind für den 27.07.2023 angesetzt.

Die Aktie macht einen sehr bullischen Eindruck. Sie steht am 52 Wochenhoch, was gleichzeitig dem Allzeithoch entspricht.

Quanta Services (PWR) ist ein amerikanisches Unternehmen, das Infrastrukturdienstleistungen für die Bereiche Elektrizität, Pipeline, Industrie und Kommunikation anbietet. Zu den Kernkompetenzen gehören die Planung, das Design, die Installation, das Programmmanagement, die Wartung und die Reparatur der meisten Arten von Netzwerkinfrastruktur. Das Unternehmen bietet eine breite Palette von Produkten und Dienstleistungen an. Zu den Produkten gehören unter anderem elektrische Übertragungs- und Verteilungsleitungen, Pipelines für Öl und Gas, erneuerbare Energiesysteme wie Wind- und Solarkraftwerke sowie Breitbandkommunikationsnetze. Zu den Dienstleistungen gehören unter anderem Tiefbau-, Bohr-, Schweiß-, Spül-, Test-, Inspektions- und Instandhaltungsdienste.

Quanta Services bedient Kunden aus den Bereichen Elektrizität, Pipeline, Industrie und Kommunikation in Nordamerika und Australien. Das Unternehmen wurde 1997 gegründet und hat seinen Hauptsitz in Texas.

Die Aktie zeigt ein sehr bullisches Chartverhalten. Sie steht ebenfalls am 52 Wochenhoch. Dieses entspricht dem Allzeithoch.

KBR Inc. (KBR) ist das dritte Unternehmen aus dem Sektor "Engineering and Construction", das aktuell auf sich aufmerksam macht. Es liefert wissenschaftliche, technologische und ingenieurtechnische Lösungen für Regierungen und Unternehmen auf der ganzen Welt. Das Unternehmen bietet Dienstleistungen in den Bereichen Verteidigung, Raumfahrt, Energie, Chemie, Umwelt, Intelligenz und Cybersicherheit an.

Zu den Kernkompetenzen gehören insbesondere Systemtechnik, Programmmanagement, Logistikunterstützung, Test- und Evaluierungsdienste, digitale Transformation und Nachhaltigkeitslösungen. Zu den Kunden von KBR gehören neben Regierungen vor allem Chemie- und Energiekonzerne und Unternehmen aus den Bereichen Gesundheitswesen, Bildung und Transportwesen.

Auch die Aktie von KBR steht am 52 Wochenhoch bzw. am Allzeithoch. Wir sehen also allgemeine Stärke des gesamten Sektors "Engineering and Construction".

Aktien aus dem Bereich Baumaterialien

Martin Marietta Materials (MLM) ist ein amerikanisches Unternehmen und ein führender Anbieter von Baumaterialien wie Zuschlagstoffen, Zement, Transportbeton und Asphalt. Das Unternehmen betreibt ein Netzwerk von über 500 Standorten in 28 US-Bundesstaaten, Kanada, den Bahamas und der Karibik. Außerdem bietet das Unternehmen auch hochreine Magnesia- und Dolomitschlacke-Produkte an, die weltweit für Umwelt-, Industrie-, Landwirtschafts- und Spezialanwendungen verwendet werden.

Zu den Wettbewerbern von Martin Marietta gehören unter anderem Vulcan Materials, Summit Materials und Eagle Materials Inc. Das Unternehmen wurde 1993 gegründet und hat seinen Hauptsitz in North Carolina.

Die 13 von 15 möglichen Punkten im Tradefox Qualitätscheck stehen für die allgemeine Qualität des Unternehmens.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalsahlen wurden am 04.05.2023 vorgelegt. Die Aktie schoss um 9 % nach oben. Das Unternehmen konnte in allen Bereichen glänzen. Das Gewinnwachstum lag bei beinahe 500 % und schlug die Erwartungen der Analysten deutlich. Der Umsatz stieg um 10 % und toppte ebenfalls die Erwartungen. Darüber hinaus veröffentlichte das Management eine Prognose, die oberhalb der Konsensmarke lag. Die nächsten Quartalszahlen werden am 27.07.2023 erwartet.

Die Aktie macht einen sehr bullischen Eindruck. Erst in der vergangenen Woche gelang der Big Picture Breakout auf ein neues Allzeithoch.

Vulcan Materials (VMC) ist einer der Hauptbewerber von Martin Marietta Materials. Es der größte Produzent von Baumaterialien in den USA. Der Fokus liegt auf Kies, Schotter und Sand. Das Unternehmen beschäftigt etwa 12.000 Mitarbeiter an über 400 Standorten in 22 Bundesstaaten, Mexiko, Kanada, den Bahamas und den US-Jungferninseln.

Vulcan Materials ist auf die Bereitstellung von hochwertigen Produkten und Dienstleistungen für den Bau- und Infrastruktursektor spezialisiert. Es besitzt und betreibt zahlreiche Steinbrüche, Verteilungsanlagen und integrierte Werke, die es ermöglichen, effizient Rohstoffe zu gewinnen, zu verarbeiten und zu liefern. Zu den Kunden gehören Bauunternehmer, Baufirmen und staatliche Stellen. Das Unternehmen bietet auch Mehrwertdienstleistungen wie Schneiden, Brechen, Sieben, Mischen und Beschichten an. Das Unternehmen wurde 1909 gegründet und hat seinen Hauptsitz in Alabama.

Auch die Aktie von Vulcan Materials sieht sehr bullisch aus. Sie steht am Allzeithoch. Neben dem Infrastruktur-Programm ist vermutlich die Stärke des US-Hausbausektors ein Treiber für Martin Marietta Materials und Vulcan Materials.

Aktien aus dem Bereich Stahl

Reliance Steel & Aluminium (RS) ist ein amerikanisches Unternehmen und ein führender Anbieter von Metalllösungen für verschiedene Märkte. Das Unternehmen betreibt ein Netzwerk von über 300 Standorten in 40 US-Bundesstaaten und 12 Ländern mit mehr als 125.000 Kunden.

Reliance Steel & Aluminium bietet über 100.000 Metallprodukte und wertsteigernde Verarbeitungsdienstleistungen an. Zu den Produkten gehören unter anderem Aluminium, Messing, Legierung, Kupfer, Kohlenstoffstahl, Edelstahl, Titan und Spezialmetalle in einer Reihe von Formen wie Balken, Stangen, Rohre, Bleche, Platten. Zu den Verarbeitungsdienstleistungen gehören vor allem Schneiden auf Länge, Stanzen, Schlitzen, Plasmaschneiden, Scheren, Formen und spezielle wertsteigernde Dienstleistungen wie Laserschneiden, Fertigen und mechanisches Polieren.

Das Unternehmen ist auch konzentriert auf einen Nischenmarkt, der durch den Fokus auf Just-in-Time-Inventarmanagement und Materialmanagement-Outsourcing in den Kapitalgüterbranchen entstanden ist. So schafft es das Unternehmen oftmals, die Bestellungen innerhalb von 24 Stunden nach Eingang zu liefern.

Reliance Steel & Aluminium bedient breite Palette an Endmärkten wie Luft- und Raumfahrt, Automobilindustrie, Energie, Bauwesen, Fertigung. Zu den Wettbewerbern gehören insbesondere Nucor Corporation, Steel Dynamics Inc. und Commercial Metals Company.

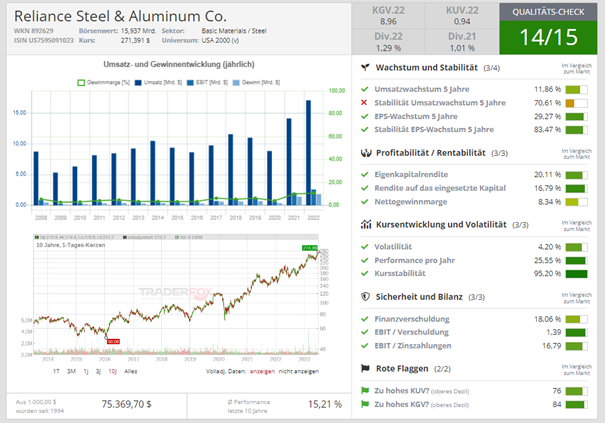

Das Unternehmen kann 14 von 15 möglichen Punkten im Tradefox Qualitätscheck aufweisen. Das ist beachtlich und steht für die Qualität des Unternehmens.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 27.04.2023 vorgelegt. Die Aktie reagierte positiv und konnte im Laufe des Tages um knapp 7 % zulegen. Der Gewinn je Aktie lag zwar unter dem Vorjahresniveau, aber die Erwartungen der Analysten konnten um 12 % geschlagen werden. Im Umsatzbereich lag das Unternehmen ebenfalls unter Vorjahresniveau, konnte aber die Konsensmarke leicht toppen.

Die Aktie sieht sehr bullisch aus. Erst letzte Woche konnte sie aus einer Flat Base auf ein neues Allzeithoch ausbrechen.

Commercial Metals Company (CMC) ist ein Stahl- und Metallhersteller mit Hauptsitz in Texas. Das Unternehmen betreibt vier Geschäftsbereiche: Americas Recycling, Americas Mills, Americas Fabrication und International Mill, mit Standorten in den USA, Europa und Asien.

Die Kernkompetenz liegt in der Beschaffung und Verarbeitung von Schrott, über die Herstellung von Stahl und letztlich dem Vertrieb von Stahlprodukten. Das Unternehmen nutzt seine Recyclingzentren, um Schrott zu kaufen, zu verkaufen und zu verwalten, der an seine eigenen Mühlen oder an externe Kunden geliefert wird. Gut 50 % des Schrotts aus dem Recyclinggeschäft werden normalerweise an die Mühlen von CMC verkauft. Die Mühlen produzieren Stabstahl, Walzdraht und andere Produkte aus Schrott, die an das Fertigungsgeschäft oder an andere Kunden verkauft werden. Das Fertigungsgeschäft stellt Betonstahl, Bewehrungsstäbe, Gitterträger und andere Produkte für den Bau- und Infrastruktursektor her.

Das Unternehmen grenzt sich von seinen Wettbewerbern ab, indem es sich als kostengünstiger Produzent positioniert, der von seiner vertikalen Integration profitiert. Außerdem hat das Unternehmen im Dezember 2021 Tensar erworben. Hierbei handelt es sich um einen globalen Anbieter von Ingenieurlösungen für den Straßen-, Infrastruktur- und Gewerbebau, der die operative Mischung und die Margen von CMC erweitern soll.

Die Aktie macht einen immer bullischeren Eindruck. Im Februar konnte sie entgegen der Marktschwäche auf ein neues Allzeithoch ausbrechen. Dann kam sie zurück. Aktuell befindet sie sich knapp 10 % unterhalb ihres Allzeithochs.

& Profi-Tools von

& Profi-Tools von