Anlagetrend Öl-Stocks: Erholung im Öl-Sektor - diese Stocks sind laut Analysten ein Buy!

Liebe Leser,

der Öl-Preis Marke Brent war in den vergangenen Monaten in einer Korrekturbewegung Richtung einer starken Unterstützung in Bereich von rund 70 USD. Trotz der Befürchtungen, dass Angriffe auf die Schifffahrtsrouten des Roten Meeres den Markt stören könnten, scheint das Ölangebot zu Beginn des Jahres 2024 ausreichend zu sein. Die saudische Entscheidung, den Preis für sein Flaggschiff-Öl-Produkt Arab Light auf den niedrigsten Stand seit 27 Monaten zu senken, ist quasi ein stillschweigendes Eingeständnis dieser Vermutung. Geopolitisch betrachtet, sieht die Situation ebenfalls suboptimal aus. Während Saudi-Arabien und Russland sich darauf geeinigt haben, die Ölproduktion zu begrenzen, um die Preise zu stützen, hatte das Land Schwierigkeiten, den Rest der Organisation erdölexportierender Länder dazu zu bringen, dasselbe zu tun. Angola trat bspw. aus der Union aus, weil es seine eigene Produktion nicht einschränken wollte.

Korrektur = EntryChance

Die Top-Öl-Aktien folgten der negativen Entwicklung rund um den Öl-Preis; haben ebenfalls korrigiert und bieten nun interessante Entry-Chancen mit deutlich besseren CRVs. Dieser Meinung sind auch einige Analysten wie Peter Low von Redburn Atlantic. Er rechnet für 2024 mit einer Trenderholung und geht davon aus, dass sich Unternehmen wie Shell, BP und Exxon Mobil in einer guten Verfassung befinden, um im Jahr 2024 von dieser Tendenz zu profitieren. Und so hat man alle drei Aktien auf Buy hochgestuft. Für uns ist es eine gute Gelegenheit den Öl-Trend zu tracken, zumal auch wir davon ausgehen, dass der Sektor 2024 vor einer Erholung stehen dürfte.

Nachfrageerholung voraus

Während die Ölpreise in letzter Zeit gesunken sind, weil die globale Nachfrage aufgrund der weiterhin andauernden Wirtschaftskrise schwach ist und die Produktion außerhalb der OPEC und ihrer Verbündeten bis zuletzt relativ stark war, erwartet der Analyst bspw., dass sich der Öl-Verbrauch erholen wird, wobei die Öl-Nachfrage schon in der ersten Jahreshälfte die Produktion übertreffen wird. Die logische Folge dieser Annahme, wäre die Erholung beim Öl-Preis Richtung der Marke von 80 USD. Und damit hätten wir eine plausible Chance, diese Rebound-Bewegung auf der Seite einiger robuster Öl-Stocks zu spielen, die wir ohnehin oft als Favoriten thematisieren. Und so gelangen wir auch schon zu unseren Favoriten, die wir nun etwas genauer anschauen werden.

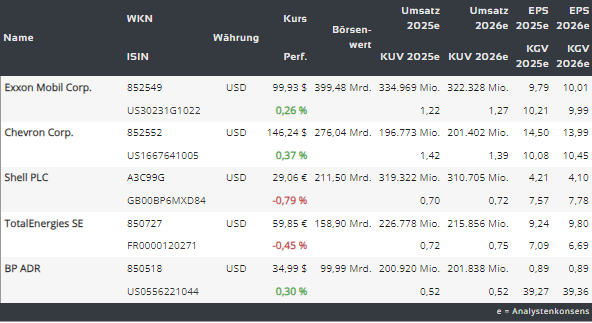

https://viz.traderfox.com/peer-group-tabelle/US0556221044/DI/bp-adr/aktien-67309-21158515-67308-387272

Exxon Mobil (XOM) ist wohl der Top-Pick

Dieser Meinung ist der Redburn Atlantic Analyst. Während die Exxon-Aktie nach großen Gewinnen in den Jahren 2021 und 2022 im Jahr 2023 um 9 % fiel, glaubt der experte, dass XOM die besten Wachstumsaussichten hat. Er verwies dabei auf die wachsenden Beteiligungen im Perm-Becken nach der Entscheidung des Unternehmens im vergangenen Jahr, den Konkurrenten Pioneer Natural Resources zu kaufen, sowie auf die Tatsache, dass das Unternehmen stark in Offshore-Bohrungen investiert, darunter ein großes Projekt vor Guyana. Damit verfügt Exxon über Öl-Reserven für die nächsten 12,6 Jahren, wobei der Branchendurchschnitt bei rund 10,1 Jahren liegt, was für gewisse Plansicherheit sorgt.

Exxons KGVe23 liegt bei 10,7

Das Unternehmen wird mit dem 10,7-fachen des Gewinns pro Aktie gehandelt, den es im nächsten Jahr voraussichtlich erzielen wird. Dies wäre im Vergleich zu den meisten Konkurrenten eine höhere Bewertung, aber wenn man sich die positive Dynamik rund um freien Cashflow ansieht, sieht die Aktie weniger teuer aus. Die Free-Cashflow-Rendite liegt ja bei netten 9,6 %. Und dies ist ein wichtiges Indiz dafür, ob der Konzern zukünftig in der Lage sein wird, wachsende Dividenden zu zahlen und Aktien zurückzukaufen. Exxon ist dabei auf dem besten Weg, Aktien im Wert von 20 Mrd. USD pro Jahr zurückzukaufen, sobald die Übernahme von Pioneer abgeschlossen ist, so zumindest die Analystenannahme, wobei man sein Kursziel für XOM-Aktie von 99,50 auf 119 USD erhöht hat. Die Dividendenrendite der Aktie von 3,8 % trägt zusätzlich zur Attraktivität bei. Das möglich Kurspotenzial läge somit bei rund 20 %.

Chevron (CVX) - der Top-Pick Nr. 2.

In einer ähnliches Ausgangssituation befindet sich auch die Aktie von Chevron (CVX). Trotz der aktuellen Korrektur bleibt Chevron eines der am besten geführten großen Energieunternehmen der Welt. Die Underperformance von Chevron war das Resultat einer suboptimalen operativen Performance. Zwei der größten Ölfelder von Chevron im Perm-Becken und in Kasachstan wiesen Produktionsausfälle auf. Außerdem waren die Investoren von Chevrons 60 Mrd. USD starken Übernahme von Hess Ende Oktober 2023 nicht wirklich überzeugt. Grund dafür war u.a. die Tatsache, dass Hess einen 30%igen Anteil an dem riesigen Offshore-Feld in Guyana hat, wo derzeit Streitigkeiten rund um Gebietsansprüche mit Venezuela aufflammten.

Chevron ist ebenfalls günstig bewertet

Dennoch sieht die Aktie derzeit günstig aus. Das KGVe24 liegt derzeit bei rund 11 und das vor dem Hintergrund, dass der Konzern seine Dividende, die bei rund 3,9 % liegt, Ende Januar um 8 % erhöhen wird. Nach Abschluss der Hess-Übernahme plant CVX außerdem, jährlich Aktien im Wert von 20 Mrd. USD zurückzukaufen. Und damit ergibt sich ein sehr solides Bild im Sinne des CRVs. Zu erwähnen bleibt hier lediglich der zugenommene institutionelle Support. Explizit waren es die Analysten von Jefferies, die am 8. Januar Chevron-Aktie von Hold auf Buy mit einem Kursziel von 184 USD hochgestuft haben.

Europäische Öl-Trend-Alternative

Was die großen europäischen Ölkonzerne wie Shell, TotalEnergies und BP angeht, so werden sie auf KGV-Basis grundsätzlich zu niedrigeren Bewertungen gehandelt als amerikanische Großkonzerne. Der Hauptgrund dafür ist, dass BP, TotalEnergies stärker in erneuerbare Energien investiert haben als ihre amerikanischen Pendants, und die Anleger bewerten erneuerbare Energien mit niedrigeren Multiplikatoren als das Ölgeschäft. Im Jahr 2023 profitierten die europäischen Aktien jedoch von einer Abkehr von diesem Ansatz. Sie kehrten zurück zum Öl-Geschäft, so dass man sogar die US-Majors übertreffen konnte. Alle drei Unternehmen kommen auch mit dem aktuellen Ölpreisniveau gut zurecht, sind hochprofitabel und, genauso wie CVX und XOM, günstig bewertet.

Shell hat weiterhin gute Perspektiven

Während Shell im letzten Jahr wohl der größte Gewinner war, glaubt der Analyst bspw., dass es noch mehr Spielraum hat. "Obwohl 2024 zunächst weniger offensichtliche Katalysatoren bereithält als im letzten Jahr, bleibt die Bewertung anspruchsvoll, und wir sehen das Unternehmen in einer guten Position, um Geld an die Aktionäre zurückzugeben", schrieb er in seiner Notiz. Er geht davon aus, dass die Shell-Aktien im Laufe des Jahres 39,36 USD steigen können. Die Dividendenrendite beträgt 4,2 %, was ebenfalls attraktiv aussieht.

BP – Auf der Such nach einem neuen CEO

Was BP angeht, so arbeitet das Unternehmen derzeit ohne einen permanenten CEO, seit Bernard Looney im vergangenen Jahr zurückgetreten ist, nachdem eine Untersuchung seiner Beziehungen zu Mitarbeitern eingeleitet worden war. Ein neuer CEO wäre in diesem Sinne also sowohl ein Risiko als auch ein potenzieller Auslöser für Kursgewinne der Aktie. "Angesichts der Unterstützung des Vorstands für die aktuelle Strategie würden wir nicht erwarten, dass ein neuer Beauftragter einen radikal anderen Ansatz verfolgt", schrieb auch der Analyst in seiner Einschätzung. "Wir rechnen mit einer Entscheidung Anfang 2024 und sehen dies als potenziell positiven Katalysator, da es Unsicherheit und Spekulationen beseitigen wird."

GreenEnergy-Orientierung könnte sich als Segen erweisen

BP (BP) ist ein führender internationaler Ölkonzern, dessen Aktie langfristig sehr interessant sein könnte, v.a. dann, wenn man bedenkt, dass BP aktuell immer noch zu den unbeliebtesten Ölkonzernen der Welt zählt. Grund dafür ist u.a. die Deepwater Horizon-Katastrophe von 2010 (für die BP zig Milliarden US-Dollar Strafen und Entschädigungen zahlen musste). Doch hierbei handelt es sich immer noch um ein integriertes Öl- und Gasunternehmen mit Upstream- (Öl- und Gasproduktion), Midstream- (Pipelines und Terminals) und Downstream-Geschäften (Raffinerien) auf der ganzen Welt. Zumal auch BP mittlerweile sehr intensiv die GreenEnergy-Wachstumsnische erforscht, was beim nächsten GreenEnergy-Hype neue Wachstums-Chancen offenbaren könnte.

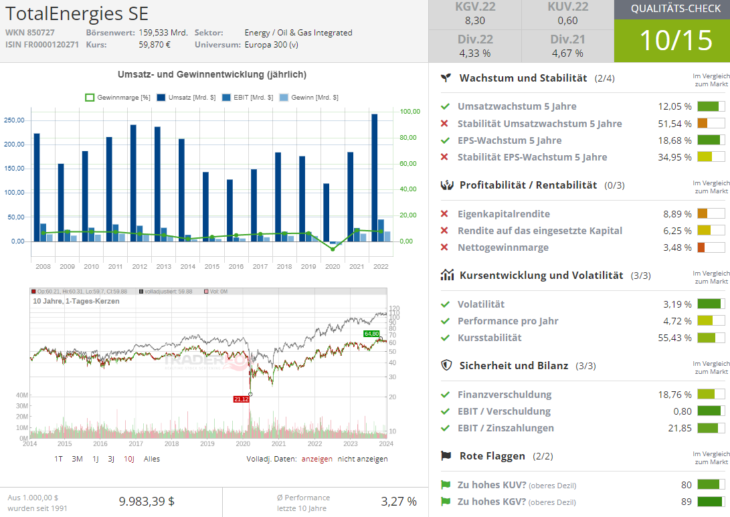

TotalEnergies - Der konservative Franzose

Schließlich ist die Aktie des französischen Konzerns TotalEnergies SE (TTE). Dies ist ein vertikal integriertes Öl- und Gasunternehmen, das sich mit der Exploration und Produktion von Erdölprodukten und der Entwicklung erneuerbarer Energiequellen (RES) beschäftigt. Die Hauptgeschäftsfelder des Unternehmens sind Exploration und Produktion, integriertes Gas, erneuerbare Energien, Mineralölprodukte, Marketing und Vertrieb.

TotalEnergies verfügt über eine starke Präsenz in allen Segmenten des Öl- und Gasgeschäfts

Das Unternehmen ist sowohl im Upstream- als auch im Midstream- und Downstream-Segmenten tätig, was es ihm ermöglicht, die Kosten zu kontrollieren und zusätzliche Margen durch die Produktion von höhermargigen Produkten zu generieren. Das Geschäft des Unternehmens ist sowohl in Bezug auf die Produkttypen als auch auf die Geschäftsgeografie stark diversifiziert, was der Aktie einen konservativen Charakter verleiht. Nach einem Rekordjahr 2022 sind die Öl- und Gaspreise zu ihren Durchschnittswerten zurückgekehrt, aber fundamentale Faktoren könnten zu einer neuen Runde des Anstiegs der Rohstoffpreise führen. Und TotalEnergies könnte einer der Hauptnutznießer dieses Trends werden. Langfristig ist es jedoch der angelaufene LNG-Boom, der auch TTE sehr gute Wachstumschancen bescheren dürfte, zumal TTE die Entwicklung des LNG-Segments in seiner Wachstumsstrategie priorisiert und entsprechend fördert.

Viel Erfolg und bleiben Sie Profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von