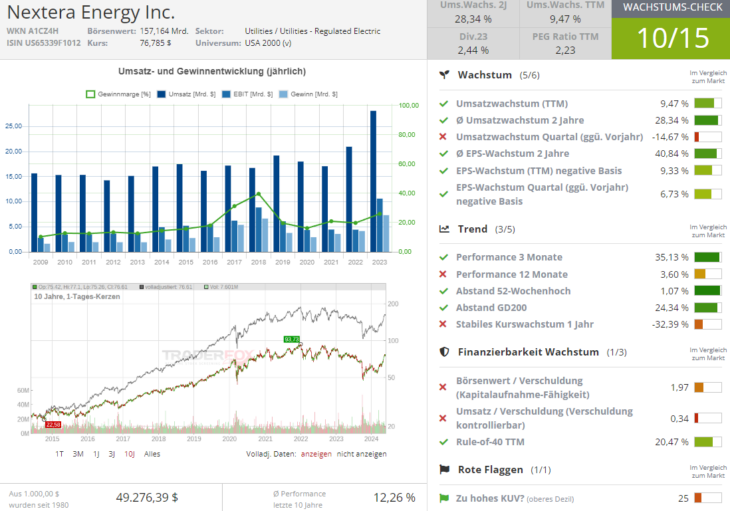

Anlagetrend US-Elektrifizierung/Segment Rechenzentren: Vertiv (VRT), MYR Group (MYRG), Cameco (CCJ) und NextEra Energy (NEE) - Top-4 Stocks, um die steigende US-Stromnachfrage zu spielen!

Liebe Leser,

wir sind fest davon überzeugt, dass der Trend rund um die angelaufene Elektrifizierung von USA einen nachhaltigen Charakter haben wird. Gleichzeitig gehen wir davon aus, dass sich das von Goldman aufgestellte Szenario als zu konservativ herausstellen könnte. Grund dafür ist die rasante Entwicklung der KI auf der Software-Seite, die sich aktuell wegen der fehlenden Hardware-Basis in Form von neuen modernen Rechenzentren mit einer Top-Chip-Ausstattung nicht vollständig entfalten kann. Aus diesem Grund sprechen wir oft darüber, dass sich der KI-Trend im Jahr 2024/25 zunächst in einer Übergangsphase befinden wird. Die rasante Technologieentwicklung inkl. der Entstehung von KI-Sprachmodellen der zweiten Generation, inkl. einer noch schnelleren Digitalisierung, dürfte erst dann beginnen, wenn neue Rechenzentren und Data-Storage-Objekte gebaut in Betrieb genommen werden.

2024/25 werden für den KI-Trend Übergangsjahre sein

Tagtäglich beobachtet man wie neue noch größere KI-Modelle entstehen und auf einen sehr harten Hardware-Rahmen treffen, sodass sie sich nur bedingt und in einem sehr langsamen Tempo entwickeln können. Bei KI beginnt eben alles mit Chips. Und, wenn es um KI-Chips geht, dann kommt man aktuell nicht an NVIDIA (NVDA) vorbei der Konzern immer noch die besten GPUs für Training von KI-Modellen etc. entwickelt. Aus diesem Grund sind auch NVIDIAS-Serverchips restlos ausverkauft, sodass die Errichtung von modernen Rechenzentren sich in die Länge zieht. Die Liste der Hardware-Ausbau-Profiteure ist wirklich lang, doch zu diesem Zeitpunkt fokussieren wir uns auf Profiteure des US-Elektrifizierungstrend. Denn, wenn bei KI alles mit Chips beginnt, brauchen die Chips, sowie die begleitende Rechenzentren-Infrastruktur sehr viel Strom, um reibungslos zu funktionieren. Und daher ist es logisch, sich auf die Unternehmen zu fokussieren, die schon heute vom angelaufenen Rechenzentren-Bauboom profitieren können. Legen wir also los.

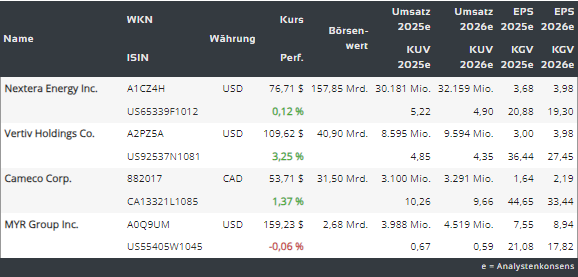

https://viz.traderfox.com/peer-group-tabelle/US65339F1012/DI/nextera-energy-inc/aktien-18163295-416323-16717636

Vertiv Holdings (VRT) – Spezialist für kritische Infrastruktur- und Continuity-Lösungen

Vertiv (VRT) ist ein führender Anbieter von kritischen digitalen Infrastruktur- und Continuity-Lösungen für Rechenzentren, Kommunikationsnetzwerke und kommerzielle/industrielle Umgebungen. Das Unternehmen entwickelt, produziert und wartet Energiemanagement, Wärmemanagement, integrierte Rack-Systeme und Überwachungs-/Steuerungslösungen. Das Unternehmen hat kürzlich die Vertiv AI Hub-Plattform eingeführt. Da Anwendungen für künstliche Intelligenz schnell wachsen, sehen sich Rechenzentren mit einer Wissenslücke bei der Bewältigung dieses Wachstums konfrontiert. Mit der Einführung der AI Hub-Plattform versucht Vertiv, diesem Bedarf gerecht zu werden indem man fortschrittliche Analytics anbietet.

Vertivs AI Hub-Plattform zur Unterstützung der KI-fähigen Rechenzentren-Infrastruktur

Die Vertiv AI Hub-Plattform bietet Experteninformationen, Referenzdesigns und Ressourcen, um Partner und Kunden bei der Entwicklung einer KI-fähigen Infrastruktur zu unterstützen. Es bietet auch Zugang zu Whitepapers, Branchenforschung und wichtigen Tools, wobei der Schwerpunkt auf Stromversorgungs- und Kühllösungen sowohl für die Nachrüstung als auch für neue Anwendungen liegt. Ein bemerkenswertes Merkmal ist die Referenzdesign-Bibliothek, die eine skalierbare Flüssigkeitskühlung und eine Stromversorgungsinfrastruktur zeigt, die aktuelle und zukünftige Chipsätze von 10 bis 140 kW pro Rack unterstützen kann. Das Unternehmen hat diese Plattform eingeführt, um seinen Partnern, Rechenzentrumsbetreibern und anderen Chipherstellern Wissen über die Bereitstellung energieeffizienter KI-Infrastrukturen zu vermitteln. Und das ist genau das Knowhow, das man in den kommenden Jahren verstärkt brauchen wird.

Vertiv - Partner der Rechenzentrenindustrie, der sein Produktportfolio kontinuierlich erweitert

In Anbetracht der sich schnell entwickelnden KI-Landschaft verpflichtet sich Vertiv, den AI Hub regelmäßig mit neuen Inhalten zu aktualisieren, einschließlich eines KI-Infrastruktur-Zertifizierungsprogramms für Partner. Diese neue Plattformeinführung ist einer der vielen KI-basierten Fortschritte, die das Unternehmen macht. Kürzlich hat man bspw. Vertiv 360AI auf den Markt gebracht, eine Infrastrukturlösung für Rechenzentren mit hoher Dichte, die die Einführung von KI fördern soll. Dabei erweitert Vertiv sein Portfolio an Kühllösungen für KI und High-Performance-Computing. Das Unternehmen hat kürzlich CoolTera Ltd. übernommen, um sein Angebot an Flüssigkeitskühlung für Rechenzentren zu verbessern. Die Aktie von Vertiv hat im Jahr 2023 ein explosives Wachstum erlebt, angetrieben von der starken Nachfrage nach seinen Produkten und Lösungen inmitten der raschen Einführung von KI und High-Performance Computing. Doch dies dürfte im Großen und Ganzen nur der Vorgeschmack auf die angelaufene langjährige KI-Trend-Reise gewesen sein. Denn zusammenfassend ist im Vertivs Fall die Annahme zulässig, dass der Konzern schon heute ein Hauptnutznießer der angelaufenen KI-Revolution ist.

MYR Group (MYRG) – ein Spezialist für Stromübertragung und -verteilung

Der Konzern MYR Group (MYRG) ist ein führendes Unternehmen für Vertragsdienstleistungen im Bereich der Stromübertragung und -verteilung sowie erneuerbarer Energien in den USA. Das Unternehmen bietet umfassende Dienstleistungen wie Planung, Bau und Wartung von Übertragungs- und Verteilnetzen sowie erneuerbaren Energieprojekten an. Und damit ist man wohl sehr gut positioniert, um von der angelaufenen US-Elektrifizierung inkl. des Rechenzentren-Baubooms zu profitieren. Diese Annahme bestätigte sich in den vergangenen 12 Monaten mit der starken Performance der MYRG-Aktie, die einen Big-Picture-Breakout schaffte und auf ein neues Allzeithoch zog. Als Wachstumstreiber erwies sich die robuste Nachfrage nach Infrastrukturprojekten und Investitionen in erneuerbare Energien.

KI wird vom MYRG-Management inzwischen als großer zukünftiger Wachstumstreiber betrachtet

Das Konzern-Management der MYR Group hat die Künstliche Intelligenz (KI) inzwischen als großen zukünftigen Wachstumstreiber identifiziert und schon mehrmals in seinen Conference Calls angesprochen. Als lokale Wachstumstreiber fungieren hier v.a. die Notwendigkeit der US-Netzmodernisierung, Verbesserung der Zuverlässigkeit, Systemverstärkung, aber auch die Dekarbonisierung und eine größere Nutzung von hybriden Cloud-Umgebungen und KI. Damit ist der Konzern angesichts von enorm steigenden Investitionen in der Ausbau- und Modernisierung der US-Elektroinfrastruktur u.a. für neue Rechenzentren gut positioniert, um von dieser Entwicklung in den kommenden Jahren deutlich stärker zu profitieren.

Cameco (CCJ) – der Uranproduzent als Profiteur der Protektionismus-Maßnahmen

Die Uranindustrie hat in letzter Zeit eine regelrechte Rally-Phase erlebt, die wir auch intensiv begleitet und entsprechend thematisiert haben. Explizit interessant ist hier jedoch die Story rund um kanadische Uran-Konzerne wie Cameco (CCJ) und Denison Mines (DNN), die sehr gut dafür positioniert sind, um vom US-Protektionismus zu profitieren. Ihre Aktien haben sich bereits sehr stark erholt, nachdem die USA Pläne angekündigt hatten, bis zu 3,4 Mrd. USD an Finanzmitteln zur Unterstützung der inländischen Uranproduktion anzubieten. Die jüngste charttechnische Rally wurde jedoch durch die Unterzeichnung eines Gesetzes durch Präsident Biden zum Verbot russischer Uranimporte angeheizt, das darauf abzielt, Moskau für die Invasion in der Ukraine zu bestrafen und die Abhängigkeit von russischen Energiequellen weiter zu verringern. Das Verbot, das Mitte August 2024 in Kraft treten soll, wird 2,72 Mrd. USD an Bundesmitteln für den Ausbau der heimischen Uranindustrie freisetzen.

Bessere Marge und Umsatzsteigerung voraus

Da die Nachfrage nach Uran steigt, angetrieben durch einen verstärkten Drang nach sauberer Kernenergie, werden Unternehmen wie Cameco, die an der Exploration, dem Abbau und der Verarbeitung beteiligt sind, auch von höheren Uran-Preisen profitieren. Zumal das Uran-Angebot schon bald durch US-Protektionismus-Maßnahmen weiter künstlich verknappt wird. Die Verabschiedung eines Verbots für das angereicherte Uran aus Russland ist für nordamerikanische Uran-Unternehmen ein großer Sieg und daher ist es zu erwarten, dass sie nun in Erwartung der langfristigen Nachfragesteigerung nach dem Kernbrennstoff auch ihre Produktion hochfahren werden, was angesichts höherer Uranpreise sowohl in die Umsatz- als auch Margensteigerung münden wird. Russland lieferte in den vergangenen Jahren nach Angaben der U.S. Energy Information Administration rund 24 % des von US-Kernkraftwerken gekauften Urans und war damit der größte US-Uranimporteur.

Cameco als Profiteur der steigenden Stromnachfrage

Kombiniert mit den Wachstumstrends wie GreenEnergy, wobei die Anzahl von Kernkraftwerken weltweit kontinuierlich wächst und der Annahme einer explosiv steigenden Stromnachfrage, die in den kommenden Jahren durch den Bau von Rechenzentren, aber auch Trends wie Elektromobilität, Robotik/Automation, noch höhere Elektrifizierung der US-Haushalte und der allgemeinen Digitalisierung höchstwahrscheinlich angestoßen wird, ist wohl der kanadische Uran-Produzent Cameco wirklich gut dafür positioniert, um in den kommenden Jahren eine deutlich bessere operative Performance zu zeigen.

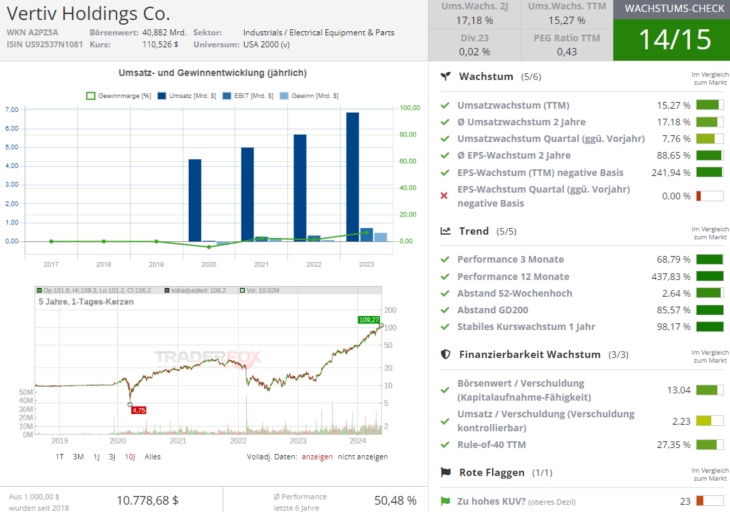

NextEra Energy (NEE) - der größte Energieversorger in den USA

Schließlich ist es die Aktie von des größten (nach Marktkapitalisierung) Energieversorger in den USA - NextEra Energy (NEE), die wir schon Anfang 2024 als Top-Rebound-Stock im Rahmen des US-Reindustrialisierungstrends thematisiert haben. Der Rebound ist mittlerweile angelaufen, doch die Story des Energieversorgers schient erst jetzt den echten Anfang zu nehmen, weswegen man diese Aktie auch zukünftig als einen Trendfortsetzer im Blick haben sollte. Das Unternehmen versorgt in erster Linie Kunden in Florida mit Strom. Zugleich ist man aber auch ein landesweiter Erzeuger von Solar- und Windenergie, vor allem durch seine Mehrheitsbeteiligung am Unternehmen NextEra Energy Partners (NEP). Genau das war bis zuletzt ein großes Problem, doch mit dem Anfang der Ära des US-Protektionismus, könnte sich das zukünftig als Top-Beimischung herausstellen.

Gegenwind bei GreenEnergy-Projekten sorgte 2023 für scharfe Kurskorrekturen bei NEE und NEP

Die Ursache dafür war der enorme Gegenwind bei den GreenEnergy-Projekten bei NEP, wobei man u. A. mit sehr stark gestiegenen Energie- und Materialkosten konfrontiert war. Und so war NEP dazu gezwungen, seine langfristige Prognose für das Vertriebswachstum drastisch zu senken, was sich in der Folge negativ auf das Kursverhalten sowohl bei NEE als auch bei NEP auswirkte. Zuversichtlich stimmt mich jedoch die Tatsache, dass der größte Teil des Vermögens von NEE an seine traditionellen Versorgungsbetriebe in Florida gebunden ist. Die NEP-Schwäche ist noch nicht überstanden. Doch in diesem Fall wäre es möglich, dass der US-amerikanische GreenEnergy-Trend schon bald Förderungen bekommen könnte. Und da wir uns im US-Wahljahr befinden, wäre es auch wahrscheinlich, dass GrennEnergy-Trend schon in diesem Herbst in den USA zum großen Wahlthema aufsteigen wird.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von