Portfoliocheck: Bill Nygren kauft sich bei Ölausrüster Halliburton ein. Gegen den Trend, versteht sich…

Anhand der Discounted-Cash-Flow-Methode ermittelt Nygren den fairen Wert eines Unternehmens und kauft dessen Aktien nur, wenn sie mit erheblichem Abschlag auf diesen Wert an der Börse zu bekommen sind. Er bezahlt nicht mehr als 60 Prozent des von ihm ermittelten Werts. Dieses Konzept der Sicherheitsmarge, das auf Benjamin Graham zurückgeht, ist quasi Teil von Nygrens Investment-DNA.

Neben dem Unterschied zwischen Wert und Preis achtet Nygren vor allem auf einen hohen Free Cash Flow und eine möglichst hohe Eigenkapitalrendite. Des Weiteren bevorzugt er es, wenn das Management möglichst viele Anteile am eigenen Unternehmen hält und damit ein hohes Eigeninteresse am nachhaltigen Unternehmenserfolg hat. Bemerkenswert ist hierbei übrigens, dass Nygren dies bezüglich nicht Wasser predigt und selbst Wein säuft. Denn er hat einen Großteil seines Privatvermögens in zwei seiner eigenen Fonds investiert. Er wettet also auf sich selbst und seine Investoren profitieren so doppelt: von seinem Können und von seinem Eigeninteresse am Investmenterfolg.

Eine große Vorliebe hat Nygren für sogenannte 80/20-Situationen entwickelt, auch bekannt als Pareto-Prinzip. Hiervon spricht man, wenn ein Unternehmen in eine Schieflage gerät, in der 80 Prozent der Meldungen ein bestimmtes Problem betreffen, das aber lediglich einen Teilaspekt betrifft, der für maximal 20 Prozent der Profite steht. Solche Sondersituationen führen oft zu einer völlig verzerrten Wahrnehmung und entsprechend verprügelten Aktienkursen – und dann geht Bill Nygren auf Schnäppchenjagd zu Ausverkaufskursen.

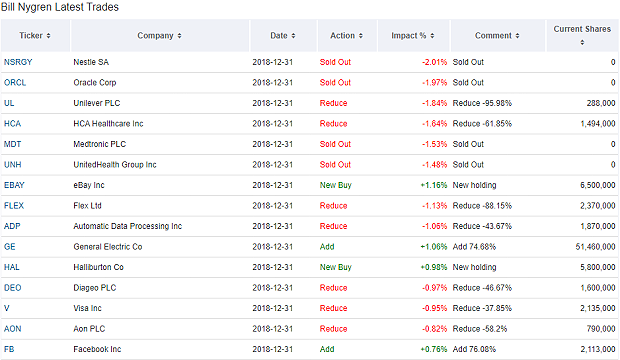

Bill Nygrens Käufe und Verkäufe

Bill Nygren lag vor einigen Monaten mit seiner Meinung goldrichtig, dass nicht das Ende des Bullenmarktes bevorstünde, sondern sich das aufziehende Börsengewitter als vorübergehende Verschnaufpause erweisen sollte. Trotz der teilweise hohe Aktienbewertungen. Und wie wir ja wissen, brachte das vierte Quartal einen massiven Kurseinbruch, der im Januar und den darauffolgenden Monaten mehr als wieder wettgemacht wurde. Insofern hatte Nygrens Einschätzung beinahe schon etwas Prophetisches.

Deutlich reduziert hat Bill Nygren im Schlussquartal im Finanzsektor, im Gesundheitssektor und seinen überschaubaren Bestand an defensiven Konsumwerten hat er zu zwei Dritteln abgebaut. Aufgestockt hat er hingegen bei den zyklischen Konsumwerten, im Industriesektor und bei Energiewerten, während sich Zu- und Abgänge bei den Technologiewerten in etwa die Waage hielten.

Und so hat Billy Nygren seinen Unilever-Bestand um 96 Prozent reduziert und weitere 62 Prozent seiner Aktien von HCA Healthcare verkauft. Medtronic und United Health hat gleich ganz verkauft. Nestlé flogen komplett aus seinem Depot und Diaego reduzierte er um die Hälfte, während es VISA mit einem Abverkauf von 40 Prozent der Position kaum besser erging.

Zugekauft hat Billy Nygren weiter bei Facebook und seine Position bei General Electric hat er in den Kurssturz hinein um weitere 75 Prozent aufgestockt. Ganz neu in seinem Depot sind Ebay, die vor einer möglichen Aufspaltung stehen, und Halliburton, der schwächelnde Ausrüster für die Öl- und Gasindustrie.

Bill Nygrens Portfolio

Am stärksten gewichtet hatte Nygren zum Ende des vierten Quartals weiterhin die Finanzwerte, die es auf 20,5 Prozent brachten. Hier schlugen die Positionen der Citigroup und der Bank of America auf den Plätzen zwei und vier maßgeblich zu Buche.

Am zweitstärksten gewichtet war der Technologiesektor mit 17,7 Prozent, was vor allem auf Alphabet (Platz eins), Apple (Platz fünf) und Netflix (Platz sechs) zurückzuführen ist.

Die zyklischen Konsumwerte haben sich deutlich auf den dritten Platz vorgeschoben und machen nun knapp 17 Prozent aus. Wie man anhand der Übersicht sieht, liegt das unter anderem an der Neueinstufung von Apple, die nun unter "Consumer Electronics" notieren.

Aus dem noch vor einigen Monaten sehr hoch gewichteten Gesundheitssektor schafft es nur noch CVS Health unter die größten zehn Werte.

Aktie im Fokus: Halliburton

Halliburton ist ein international agierender Konzern und führender Anbieter von technischen Dienstleistungen sowie Zulieferer verschiedener Produkte an Unternehmen aus der Erdöl- und Energieindustrie. Darüber hinaus bietet man Wartungsdienste und Planungs- und Entwicklungsservices an und ist ebenfalls für die öffentliche Hand und das US-Militär tätig. Unter dem ehemaligen US-Präsidenten George Walker Bush schaffte es der ehemalige Haliburton-CEO Dick Cheney auf den Posten des Vize-Präsidenten, während Donald Trump ja lieber auf ExxonMobil setzte, als er dessen Chef Rex Tillerson zum Außenminister ernannte. Aber das ist alles Geschichte…

Ebenso Geschichte, wenn auch keine rühmliche, war der Blowout auf der Öl-Plattform Deepwater Horizon im Golf von Mexiko im Jahr 2010, wo Halliburton federführend verantwortlich war. Auch wenn sich das Hauptaugenmerk und die Hauptkritik an BP als Betreiber der Ölplattform richtete.

Dennoch ist Halliburton weiterhin im Geschäft und 2016 wollte man den Konkurrenten Baker Hughes übernehmen, was aber am Widerstand der Kartellbehörden scheiterte. Obwohl Halliburton hierfür einen Schadensersatz von 3,5 Milliarden Dollar an Baker Hughes zahlen musste, dürfte man immer noch froh sein über das Scheitern des Deals. Heute ist Baker Hughes nämliche Eine General Electric-Tochter und bereitet der Mutter arge Probleme.

Und damit sind wir beim Thema. Denn die Welt für die Ölfeld-Ausrüster hat sich signifikant verändert. Früher gab es die OPEC und es gab ein paar Nicht-OPEC-Länder, die mehr oder weniger gemeinsam den Ölpreis bestimmten. Stand der Ölpreis hoch, florierten auch die Geschäfte bei Halliburton, Schlumberger und Baker Hughes, denn die Ölkonzerne gaben Milliarden Dollar dafür aus, neue Ölfelder zu erschließen. Zunehmend nicht ehr an Land, sondern Offshore, also immer öfter in der Tiefsee. Wie im Golf von Mexiko, vor der Küste Brasiliens oder in der Nordsee.

Fracking als Game-Changer

Geändert hat sich die Welt, als die USA das Fracking zum einträglichen Geschäft machten. Hydraulic Fracturing bedeutet, dass ein Gemisch aus Wasser, Sand und Chemikalien unter Hochdruck ins Schiefergestein gepumpt wird, und dadurch die diffusen Öl- und Gasvorkommen mit dem abgepumpten Gemisch an die Oberfläche geschwemmt werden. Durch diese Technik konnten Öl- und Gasvorkommen erschlossen werden, die mittels normaler Bohrungen gar nicht förderfähig waren. Und während in den Anfängen des Frackings die Kosten bei rund 70 Dollar je Barrel lagen, sind sie inzwischen auf einen Bruchteil zusammengeschrumpft. Wodurch das US-Fracking-Öl nicht nur in den USA wettbewerbsfähig wurde, sondern auch auf dem Weltmarkt auf den Preis drückt.

Und genau hierin besteht ein zunehmendes Problem für die Ölfeldausrüster. Denn die Förderzyklen werden immer kürzer. Klassische Ölfelder werden angebohrt und dann fördern sie bis sie irgendwann ausgelutscht sind. Die Kosten und der Förderaufwand verteilen sich über den gesamten Förderzeitraum. Beim Fracking hingegen fallen 90 Prozent der Kosten für die Bohrung an. Sobald diese abgeschlossen ist, muss nur noch das Gemisch in den Boden gepumpt werden, was kaum noch Betriebskosten verursacht. Nach der Bohrung muss aber nicht sofort die Förderung begonnen werden, sondern die Unternehmen können in aller Seelenruhe abwarten, bis der Ölpreis hoch genug steht, dass sie auch schöne Gewinne einfahren. Denn es fallen ja kaum Kosten an nach Ende der Bohrarbeiten.

Für die Ölfeldausrüster ist dies ein großes Problem. Denn sie bekommen eine Menge an Aufträgen von der US-Schiefergas- und ölindustrie. Und wenn diese Auftragnehmer alle gleichzeitig die Bohrungen und Produktion herunterfahren oder alle gleichzeitig wieder damit beginnen wollen, kommen die Ausrüster in die Bredouille. Entweder sie halten in den mauen Zeiten das Personal und die Ausrüstung vor, ohne damit Geld zu verdienen, oder sie müssen bei der sprunghaft ansteigenden Nachfrage Aufträge sausen lassen, weil sie gar nicht mehr die Kapazitäten haben, diese zu bedienen.

Darüber hinaus nehmen die Schwankungen am Ölmarkt zu dank der Fracker. Da sie schnell und relativ flexibel auf Änderungen des Ölpreises reagieren können, verstärken sie schnell bestehende Preiseffekte. Zum Nachteil der Konkurrenz, die zum Beispiel in der Nordsee fördert. Diese Förderung geht weiter, ob das Fass Brent nun für 30 Dollar oder für 75 Dollar verkauft werden kann. Die stärkeren und schnelleren Schwankungen des Ölpreises machen die Tiefseeförderung zusätzlich unattraktiv und das neben der ohnehin hohen Kostenbelastung. Doch gerade an diesen Aufträgen verdienen die Ölfeldausrüster lange und gut und diese Aufträge machen ihre eigenen Geschäfte verlässlicher und stetiger.

Doch die Zeiten haben sich geändert und das bekommt auch Halliburton schon länger zu spüren. Und so hat sich der Aktienkurs im zweiten Halbjahr 2018 annähernd halbiert und konnte sich seitdem kaum erholen. Halliburton geht durch eine Umstrukturierung und versucht, sich den neuen Gegebenheiten besser anzupassen. Die Geschäftsergebnisse zeigen das deutlich und sie zeichnen kein schönes Bild. Noch nicht. Bill Nygren setzt darauf, dass Halliburton seine Probleme in den Griff bekommt und wieder wettbewerbsfähiger wird. Der seit einiger Zeit höhere Ölpreis sollte in absehbarer Zeit zu einem Anziehen der Nachfrage nach Ölfeldausrüstung führen, auch bei den Offshore-Förderern. Denn die US-Fracking-Industrie kämpft momentan mit einen neuen, bisher unbekannten Gegner: Pipelineengpässen. Sie fördert am Limit und bekommt ihr Öl gar nicht mehr abtransportiert zu den Häfen. Sie setzt daher neben den ausgelasteten Pipelines auf den Transport via Bahn, doch das ist ineffektiv und kostet viel mehr. Und auch die Bahnkapazitäten sind begrenzt. Solange dieser Engpass besteht, haben Offshore-Projekte einen Wettbewerbsvorteil. Und auch die Iranpolitik von US-Präsident Donald Trump trägt momentan dazu bei, den Ölpreis hoch zu treiben und ihn hoch zu halten. Auch das sollte Halliburton perspektivisch helfen, wieder bessere Geschäftszahlen zu produzieren. Und auf diesen Moment wartet Contrarian Investor Bill Nygren. Denn er hat die Aktien von Halliburton bereits günstig eingesammelt, als sie keiner haben wollte. Und er verkauft, wenn sie wieder angesagt sind. Und ihr Kurs wieder so richtig ins Laufen gekommen ist…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von