Portfoliocheck: Fidelity National Information Services will sich gesund schrumpfen – und Seth Klarman greift kräftig zu

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Seth Klarman ist ein überzeugter Deep Value Investor und investiert am liebsten in Unternehmen, die von der Börse verschmäht und daher zu Rabattpreisen angeboten werden. Er kauft gerne mit großer Sicherheitsmarge und fährt mit diesem auf Benjamin Graham fußenden Ansatz seit Jahrzehnten überragende Renditen ein.

Seth Andrew Klarman wurde am 21. Mai 1957 in New York als Sohn eines jüdischen Hochschulprofessors und einer Englischlehrerin geboren. Direkt im Anschluss an sein Wirtschaftsstudium an der Cornell Universität und den Masterabschluss in Ökonomie der Edel-Uni Havard 1982 in Boston gründete er den Hedge Fonds "The Baupost Group". Dabei war er allerdings nicht der Initiator, sondern trat erst später der Gruppe der Gründer bei, so dass er bei der Namensgebung nicht mehr berücksichtigt wurde. Denn der Name Baupost setzt sich aus den Familiennamen der Gründungsmitglieder Jordan Baruch, Isaac Auerbach, William Poorvu und Howard Stevenson zusammen. Völlig uneitel war dies Klarman egal – er war als Verwalter des Fondsvermögens vorgesehen und genau das wollte er. Aus dem ursprünglichen Startkapital von 27 Millionen Dollar brachte es Klarman als CEO und Portfoliomanager bis heute auf ein Anlagevolumen von knapp 6 Milliarden Dollar. Über die Jahre konnte er dabei eine durchschnittliche Rendite von 19 % erzielen.

"Aufgrund der menschlichen Natur werden Märkte niemals effizient sein. (...) Als Value Investoren ist es unser Job, die Schnäppchen zu kaufen, die es laut der Finanzmarkttheorie nicht gibt." (Seth Klarman)

Klarman wird öfter als "Warren Buffett seiner Generation" bezeichnet oder auch als "Orakel von Boston" in Anspielung auf Buffetts Spitznamen "Orakel von Omaha". Doch sein Investmentstil orientiert sich stärker an Benjamin Graham, von dessen Lehren sich Warren Buffett mit der Zeit fortentwickelt hat hin zu Quality Investing. Klarman setzt dagegen zuvorderst auf das Konzept der Sicherheitsmarge, also darauf, Unternehmen mit erheblichem Abschlag auf ihren intrinsischen Wert zu kaufen. Für ihn liegt der Gewinn ganz klar im Einkauf, wobei er vermeintlich große Risiken einzugehen bereit ist.

"Aus meiner Sicht ist man als Investor besser dran, wenn man viel über wenige Investments weiß, als wenig über viele Firmen zu wissen." (Seth Klarman)

Seth Klarman investiert sehr fokussiert; die drei Top-Positionen stehen für mehr als ein Drittel des Portfolios. Des Weiteren setzt er als Value Investor auf den konträren Ansatz: er kauft die Aktien, die gerade niemand haben will und er verkauft die Werte wieder, wenn sie vom Markt entdeckt werden. Dabei bekennt er, dass er stets zu früh verkauft, denn sobald sich der Aktienkurs dem intrinsischen Wert annähert, stößt Klarman die Aktien ab. Er ist der Meinung, Aktien würden nur selten über ihrem intrinsischen Wert notieren. Ob man diese Ansicht teilt, muss jeder für sich selbst entscheiden. Tatsache ist jedenfalls, dass Klarman eine klar definierte Exit-Strategie verfolgt.

Bemerkenswert ist darüber hinaus, dass seit der Gründung 1982 der Anteil der im 13F-Formular ausgewiesenen Aktieninvestments immer lediglich einen Anteil zwischen 2,5 % und 15 % der gesamten verwalteten Vermögenswerte (AuM) der Baupost Group ausgemacht haben. Die aktuelle Aktien-Allokation von rund 5,9 Mrd. USD an den gesamten Assets under Management von 31,6 Mrd. USD liegt damit am oberen Ende dieser Spanne. Der Rest verteilt sich auf Barmittel, Schuldtitel, Immobilien und Absicherungsgeschäfte verteilt. Dabei hielt der Fonds in den letzten 10 Jahren durchschnittlich rund 25 % an Cash.

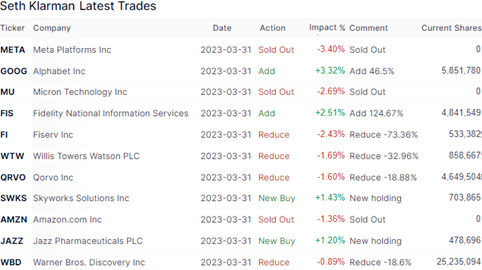

Top Transaktionen im 1. Quartal 2023

Im letzten Quartal schichtete Klarman 10 % seines Depots um; am Ende hielt er noch 30 Werte, unter denen sich 3 Neuaufnahmen finden. Dabei macht er auch vor den großen Namen nicht halt.

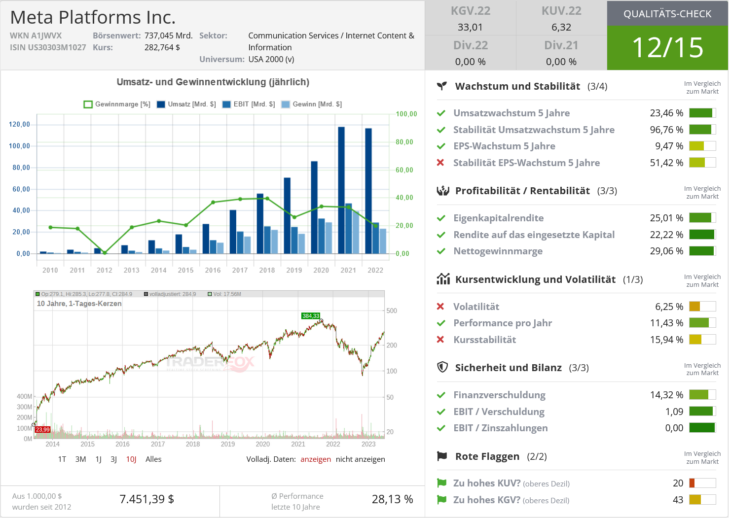

Bei Mark Zuckerbergs Social Media-Giganten Meta Platforms, früher als Facebook Inc. firmierend, ist Klarman weiterhin sehr handelsaktiv. Hier war er im 1. Quartal 2020 zu Kursen zwischen 146 und 223 USD eingestiegen und hat in den nächsten beiden Quartalen gut zwei Drittel davon wieder verkauft. In den ersten drei Quartalen 2021 stockte er bei steigenden Kursen seine Position wieder um rund 175 % auf, um dann im 2. Quartal 2022 bei bereits wieder gesunkenen Kursen knapp ein Drittel abzustoßen. Im 2022er Schlussquartal stockte er seine Position zu Kursen zwischen 89 und 140 wieder um 150 % auf und anschließend hat der Kurs kräftig zugelegt. Meta gehört zu den Top-Performern 2023 und konnte seit dem Jahresstart um 125 % zulegen. Allerdings schloss der Kurs das 1. Quartal bei 212 USD ab und notiert aktuell weitere 70 USD höher. Da Klarman seine Position im 1. Quartal voll ständig verkauft hat, fuhr er zwar deutliche Gewinne ein, verpasst aber die sich fortsetzende Rallye im 2. Quartal. Bezogen auf seine Ende 2022 gehaltenen rund 1,73 Mio. Aktien würden 70 USD Kursgewinn je Aktie die nicht gerade kleine Summe 121 Mio. USD ausmachen. Seinem Credo folgend hat er wohl wieder einmal zu früh verkauft…

Quelle: Qualitäts-Check TraderFox

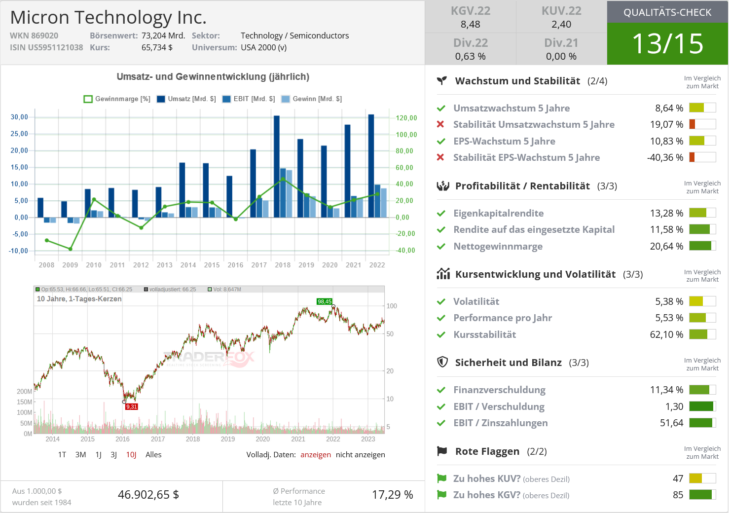

Ebenfalls komplett aus dem Depot gekegelt hat Klarman seine Anteile am Speicherchiphersteller Micron, der zuletzt 2,7 % seines Portfolios ausgemacht hatte. Micron wurde im 3. Quartal 2020 zu Kursen zwischen 42,50 und 52,65 gekauft und im 2. Quartal 2021 um ein Drittel zu Kursen zwischen 77 und 96 aufgestockt. Im 4. Quartal 2021 verkaufte Klarman dann etwas mehr als die Hälfte seiner Aktien bei Kursen zwischen 66 und 96 USD. Der Komplettverkauf im letzten Quartal erfolgte zu Kursen zwischen 50 und 64 USD. Micron wird seitens chinesischer Aufsichtsbehörden inzwischen als "Sicherheitsrisiko" eingestuft, will in dem Land aber dennoch unbeirrt über 600 Mio. USD in eine neue Produktionslinie für die Herstellung von mobilen DRAM-, NAND- und SSD-Produkten investieren.

Quelle: Qualitäts-Check TraderFox

Des Weiteren verkaufte Klarman seine Aktienposition am führenden Online-Powerhouse Amazon. Sein Ersteinstieg erfolgte im 2. Quartal 2022 zu Kursen zwischen 102 und 168 USD, um im folgenden Quartal knapp 60 % wieder abzustoßen. Im 2022er Schlussquartal vervierfachte er seine Position zwischen 86 und 121 wieder aufgebaut, um sie nun auf ähnlichem Kursniveau komplett zu veräußern.

Quelle: Qualitäts-Check TraderFox

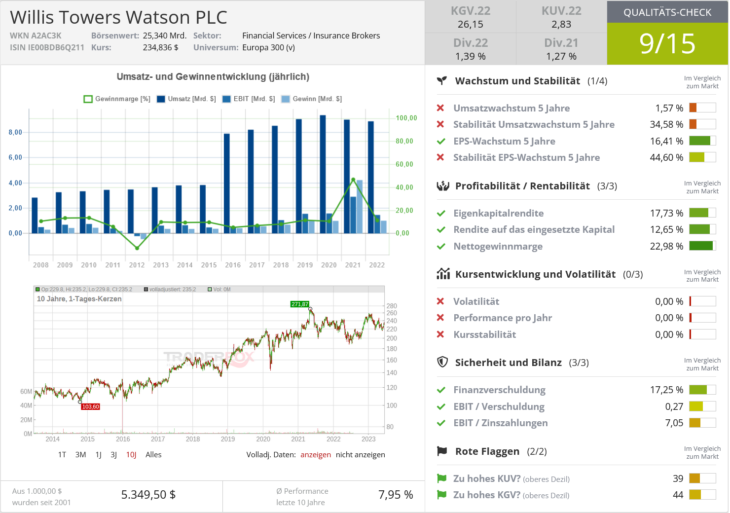

Bei Willis Tower Watson PLC stieß Klarman rund ein Drittel seiner Anteile ab. Die Briten sind ein international tätiges Beratungs-, Makler- und Lösungsanbieter im Immobiliensektor.

Quelle: Qualitäts-Check TraderFox

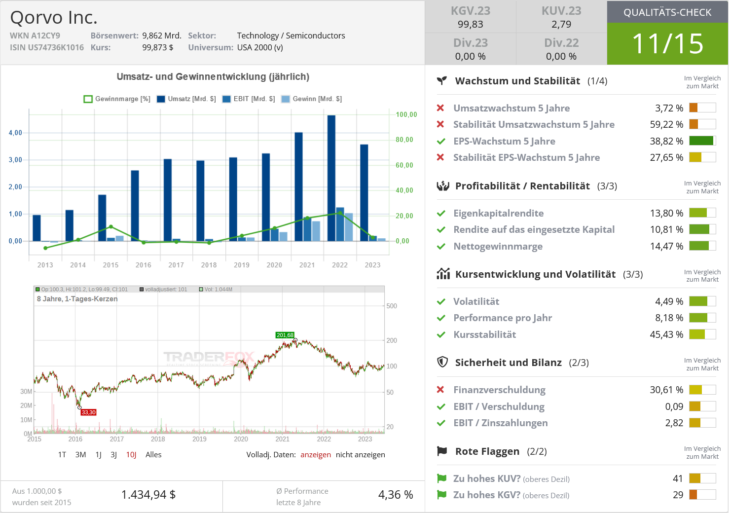

Ebenfalls reduziert hat Klarman beim amerikanischen Halbleiterunternehmen Quorvo, das weltweit Technologien und Produkte für Hochfrequenzsysteme in der Breitbandkommunikation entwickelt und vermarktet und damit erheblich vom 5G-Ausbau profitiert. Hier verkaufte er weitere 20 % seiner Anteile, nachdem er bereits im Vorquartal gut 15 % abgestoßen hatte.

Quelle: Qualitäts-Check TraderFox

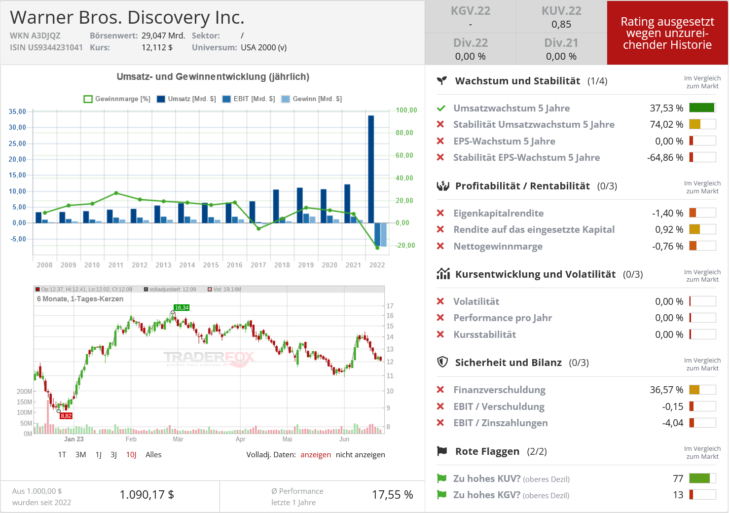

Seine Position am Streaming- und Mediengigant Warner Bros. Discovery hat Klarman im 2. Quartal 2022 zu Kursen zwischen 13 und 26 etabliert. Im darauffolgenden Quartal erfolgte eine Aufstockung um rund 60 % zu Kursen zwischen 11,30 und 17,50 und eine weitere Erhöhung um 7 % im 4. Quartal 2022. Nun folgte ein Teilverkauf von 19 % seiner Position zwischen 9,54 und 15,94 USD.

Quelle: Qualitäts-Check TraderFox

Die Tauschaktion bei den Banken-Backbone-Betreibern geht weiter. Bei Fiserv reduzierte er seine Position nochmals um annähernd drei Viertel, nachdem er im Vorquartal bereits rund 43 % verkauft hatte. Diese Position hatte er im 4. Quartal 2021 bei Kursen zwischen 96 und 111 USD erstmals aufgebaut und im folgenden Quartal um knapp ein Drittel ausgebaut. Nun erfolgte die Reduzierung, während Klarman im Gegenzug beim direkten Wettbewerber Fidelity National Information Services seinen Bestand um weitere 125 % erhöht hat – nach einer Aufstockung um 250 % im Vorquartal. Seine Käufe hat Klarman erst im 3. Quartal 2022 bei Kursen zwischen 76 und 105 USD begonnen und seitdem kräftig aufgestockt. Hier scheint Klarman eine große Chance wittern…

Fidelity National Information Services (FIS) ist eines der führenden Serviceunternehmen der Finanzindustrie. Mit einem breiten Angebot unterschiedlichster Servicelösungen versorgt FIS Finanzdienstleister, große Genossenschaftsbanken und örtliche Banken mit technischen Lösungen und Support. Die Serviceleistungen von FIS decken sämtliche Geschäfts- und Angebotsbereiche einer Bank ab und machen Finanztransaktionen einfacher, schneller und sicherer. Nach eigenen Angaben läuft mehr als die Hälfte des Vermögens weltweit auf und über FIS-Systeme.

FIS bietet Komplettlösungen, aber auch Einzelangebote, wie eBanking, Scheckeinzugsverfahren oder Informationsdienste und Services, die mit speziell entwickelten Programmen Teilbereiche des bankinternen Kerngeschäfts abdecken. Im Großkundensegment versorgt der Konzern seine Kunden mit Programmen zur Scheck- und Kreditkartenverifikation, technischen Lösungen zu Abrechnungsverfahren, elektronischen Services zur Kontrolle laufender Transaktionen und einem Service, der die Transaktionen der Banken im Clearing-Netzwerk überwacht.

Zudem ist das Unternehmen der größte Anbieter von Eigentumsversicherungs- und Abwicklungsdienstleistungen in den USA und baut seinen führenden Marktanteil im Segment gewerblicher Immobilien weiter aus.

Im Jahr 2019 hatte FIS den Zahlungsabwickler Worldpay übernommen und dafür 43 Mrd. USD inklusive Schulden auf dem Tisch gelegt. Rückwirkend hat man wohl deutlich zu viel bezahlt, denn inzwischen liegt dieser Betrag sogar deutlich über der gesamten FIS-Marktkapitalisierung von 31,5 Mrd. USD. Das Zielunternehmen war selbst erst 2017 durch die Übernahme der britischen Worldpay durch die amerikanische Vantiv Inc. entstanden, einem führenden Anbieter von Zahlungsverarbeitungsdiensten und verwandten Technologielösungen für Händler und Finanzinstitute in den USA. Das kombinierte Unternehmen agierte seitdem unter dem Namen Worldpay. Mit der Worldpay-Übernahme wagte FIS nicht nur der Sprung über den großen Teich nach Europa, sondern stieg auch zum ernsthaften Wettbewerber von VISA, Mastercard und Adyen auf.

Doch die Übernahme zahlte sich in keiner Weise aus und wurde zur großen Belastung. Inzwischen mehren sich Gerüchte über ernsthaftes Interesse große Private Equity-Firmen, die eine Übernahme von FIS ins Auge gefasst haben sollen. Das Unternehmen selbst wagt die Flucht nach vorn und der neue Vorstand will seine Woldpay-Aktivitäten lieber gestern als heute wieder loswerden, um sich ganz auf sein etabliertes Kerngeschäft zu fokussieren. Zumal das Worldpay-Business, das FIS seinem Segment "Merchant Solutions" zuordnet, die übrigen Dienste, die FIS für seine Kunden erbringt, kanibalisiert. Ein klassischer Fehlgriff und auch noch extrem teuer. Umso wichtiger, dass FIS nun die Reißleine zieht und seinen Fehler bereinigt.

Bei einem erfolgreichen Exit bliebe das einstige Kerngeschäft als dominierendes Business zurück. Und im Grunde teilt sich FIS dieses Business mit nur einem einzigen Wettbewerber: Fiserv. Beide zusammen sind das Rückgrat der US-Bankenindustrie und kontrollieren rund 90 % der Kernbankensysteme. Fiservs Software verwaltet Bankkonten für Millionen von Privatpersonen und Unternehmen und zusätzlich bietet Fiserv auch Online-Zahlungen, Rechnungs- und Geldtransfersysteme an. 2019 hatte das Fintech Fiserv das deutlich größere Unternehmen First Data von Finanzinvestor KKR & Co. übernommen und so ein weiteres Schwergewicht der Finanzbranche gezimmert.

Derartige duopolistische Strukturen so gut wie immer eine Lizenz zum Gelddrucken, das hat FIS jahrelang bewiesen. Doch Worldpay hat sich als zu großer Mühlstein erwiesen, als dass man diesen dauerhaft weiter mit durchschleppen könnte. Und auch dieses Business dürfte nach einer Herauslösung aus dem FIS-Konzern wieder neue Potenziale entfalten können.

Zwei weitere kleine Positionen hat Seth Klarman im 1. Quartal noch bei Skyworks Solutions und Jazz Pharmaceuticals etabliert, die beide erstmals zwischen 1,2 und 1,5 % seines Portfolios ausmachen.

Top Positionen am Ende des 1. Quartals 2023

Der Wert von Klarmans Aktienportfolio sank von 6,13 auf 5, Mrd. USD. Mit 48,3 % (Q4/22: 46,3 %) Gewichtung sind die Communication Services weiterhin deutlich am stärksten in seinem Depot vertreten. Zweitstärkster Sektor bleiben die Technologiewerte mit 27,9 % (Q4/22: 28,5 %) vor

Industriewerte mit 7,7 % (Q4/22: 6,6 %), zklischen Konsumwerten mit 4,6 % (Q4/22: 6,2 %) und defensiven Konsumwerten mit 4,1 % (Q4/22: 3,8 %).

Liberty Global PLC bleibt mit 16,5 % Gewichtung unangefochten die Nummer eins in Klarmans Aktienportfolio; er hält gut 10,6 % des Medienunternehmens, in das er erstmals im 3. Quartal 2018 einstieg. Liberty Global mit Sitz in London besitzt Anteile an Breitband-Vertriebs- und Content-Gesellschaften außerhalb der Vereinigten Staaten, überwiegend in Europa, Asien sowie Nord-, Süd- und Mittelamerika. Durch seine Niederlassungen und Tochtergesellschaften ist Liberty Global in Bezug auf die Nutzerzahlen der größte Breitband-Kabelnetzbetreiber außerhalb der USA.

Neuer Überraschungszweiter ist die Google-Mutter Alphabet. Hier hatte sich Klarman im 1. Quartal 2020 eingekauft und auf dem Höhepunkt des Corona-Absturzes einen denkbar günstigen Einstiegszeitpunkt erwischt. Über mehrere Quartale hinweg hatte er sein Aktienpaket stark reduziert, doch im Vorquartal erfolgte ein massiver Wiedereinstieg, so Alphabet Ende Dezember 2022 wieder knapp 6 % seines Depots ausmachte. Und der 35-prozentige Kursanstieg seit Jahresanfang hat die Position nun bereits auf Platz 2 in Klarmans Portfolio gehievt. Guter Griff!

Das Medienkonglomerat Viasat rückte auf den dritten Rang vor und bringt es auf eine Gewichtung von 9,5 %. Hier hält Klarman mehr als 21 % aller Aktien und hat seit seinem ersten Kauf in 2008 seinen Bestand immer mal wieder weiter aufgestockt.

Mit 8,1 % Gewichtung folgt das Chipunternehmen Quorvo, an dem Klarman 4,7 % aller Aktien hält. Klarman war hier erstmals im 1. Quartal 2017 bei Kursen zwischen 53 und 69 USD eingestiegen. Nachdem er seinen Bestand unter Schwankungen weiter ausgebaut hatte, baute er seine Position in den letzten beiden Quartalen merklich ab.

An der fünftplatzierten Veritiv Corporation hält Seth Klarman nun schon beinahe ein Viertel aller Anteile, nachdem er sich hier erstmals im 3. Quartal 2014 engagiert hat. Veritiv fungiert als internationaler B2B-Anbieter von Mehrwert-Verpackungsprodukten und -dienstleistungen, sowie von Einrichtungslösungen, Druck- und Verlagsprodukten und -dienstleistungen. Inzwischen bringt sie 7,7 % in Klarmans Portfolio auf die Waage und damit gut 1 % mehr als im Vorquartal.

Auf dem sechsten Rang folgt mit Liberty SiriusXM eine – wie Liberty Media ebenfalls von John Malone kontrollierte - Gesellschaft und wenn man auch noch die zweite Aktiengattung einbezieht, kommt die Position in Klarmans Depot auf einen Anteil von über 11 %. Damit wäre es die zweistärkste Position in Klarmans Portfolilo. Der Satellitenradiobetreiber, der über seinen Dienst mehr als 1.000 Kanäle bereitstellt, geriet 2009 in finanzielle Schwierigkeiten, was Malone den Einstieg ermöglichte; Liberty Media hält heute 53,3 % der Anteile.

Warner Bros. Discovery findet sich nach der Anteilsreduzierung mit einer Gewichtung von 6,6 % auf dem siebten Rang wieder und liegt damit vor der erneut deutlich aufgestockten Position an Fidelity National Information Services, die es nun auf eine Gewichtung von 4,5 % bringt.

Bei Garrett Motion Inc. treffen wir auf einen ungewöhnlichen Fall. Das Unternehmen ist ein führender Anbieter differenzierter Technologien für die Automobilindustrie und war früher mal Teil des Honeywell-Konzerns. Es wurde dann in die Selbständigkeit entlassen, musste sich aber im September 2020 in ein freiwilliges Insolvenzverfahren nach Chapter 11 retten in Verbindung mit einem Rettungsangebot von KPS Capital Partners in Höhe von 2,1 Mrd. USD. Nach einem wettbewerbsorientierten Auktionsverfahren wurde eine Gruppe unter der Leitung von Centerbridge und Oaktree ausgewählt, die das Unternehmen im Mai 2021 aus dem Chapter 11-Verfahren führte. Mitte Juni verkündete Garrett nun, seine Vorzugsaktien in Stammaktien umwandeln zu wollen, um so seine Kapitalstruktur zu vereinfachen. Und Seth Klarman hält knapp 25,5 Mio. dieser Vorzugsaktien, die so den Weg in seine Top 10 gefunden haben. Insgesamt soll er rund 32 % an Garrett Motion halten.

Die starke Fokussierung in Klarmans Portfolio zeigt sich an der Gewichtung seiner größten Werte: die drei Top-Positionen bringen 40 % auf die Waage, die gewichtigsten fünf sogar mehr als 55 %. Dabei kauft er sich auch in Sondersituationen ein, wo andere Anleger entsetzt das Handtuch werfen. Dafür braucht es den Blick auf die wahren Werte eines Unternehmens und die Geduld, bis diese letztlich auch von anderen erkannt werden, die dann bereit sind, diese Werte auch zu bezahlen. (Erst) dann verkauft Seth Klarman. Auf lange Sicht erzielt er mit seinem Investmentansatz Überrenditen, auf kurze Distanz sieht es oft nicht danach aus. Klarman beschrieb dies einmal treffend so: "Value Investing ist nicht für den Bullenmarkt gemacht. In einem Bullenmarkt kann jeder Gewinne erzielen, meist besser als Value Investoren. Nur im Bärenmarkt wird die Investmentstrategie wichtig". Und wenn Klarman eines bewiesen hat, dann dass seine Investmentstrategie sich auszahlt.

Eigenpositionen des Redakteurs: Alphabet, Amazon, KKR

& Profi-Tools von

& Profi-Tools von