Portfoliocheck: Johnson & Johnson ist in unsicheren Zeiten erste Wahl, denkt sich auch Jeremy Grantham

Die konsequente Anwendung der Rückkehr zum Mittelwert als Investmentkonzept führte Grantham auch dazu, mehrfach vor sich abzeichnenden Blasen zu warnen und rechtzeitig die nötigen Konsequenzen daraus zu ziehen. Die Aufmerksamkeit der Öffentlichkeit ist ihm daher stets sicher, wenn er Prognosen zum Marktgeschehen und den aktuellen Bewertungen abgibt.

Robert Jeremy Goltho Grantham wurde am 6. Oktober 1938 im britischen Ware nahe London geboren. Seine Kindheit verbrachte er im Norden Englands nahe Sheffield, wo er sich auch zum Studium der Ökonomie einschrieb. Seinen Bachelorabschluss bekam er 1964 verliehen und absolvierte im Anschluss noch das MBA-Programm der Harvard Business School, das er 1966 erfolgreich abschloss.

1977 gründete Jeremy Grantham GMO, das für die Familiennamen der Gründer Jeremy Grantham, Richard Mayo und Eyk van Otterloo steht. Die Bostoner Vermögensverwaltung richtet sich vor allem an institutionelle Investoren und Grantham ist sowohl Chief Investment Strategist als auch einer der Directors.

Granthams zweite große Leidenschaft ist der Klimaschutz. So gründete er gleich drei Institute und eine Stiftung, die sich dem nachhaltigen Leben bzw. dem Kampf gegen den Klimawandel widmen, und unterstützt auch Greenpeace und den World Wildlife Fund (WWF).

Granthams Investmentansatz: die Rückkehr zum Mittelwert

Jeremy Grantham vertritt die Auffassung, dass Gewinnmargen und dementsprechend auch Preise langfristig immer zu ihrem Mittelwert zurückkehren. Im Kapitalismus ziehen überdurchschnittliche Gewinnmargen zwangsläufig Wettbewerber an, so dass diese Margen durch die zunehmende Konkurrenz unter Druck geraten. Sinkende Margen lassen perspektivisch die Gewinne sinken und hierdurch reduziert sich der Wert des Unternehmens in der Zukunft. Was die Bewertung des Unternehmens an der Börse und damit seinen Aktienkurs unter Druck setzt. Dieser Mechanismus funktioniert in umgekehrt auch für ehemalige Underperformer, wenn diese ihre Wettbewerbssituation verbessern und steigende Margen und Gewinne aufweisen können.

Kaum verwunderlich ist daher, dass Grantham dem Konzept des ökonomischen Burggrabens hohe Bedeutung zumisst. Denn dauerhafte und starke Wettbewerbsvorteile sich ein Garant für hohe Margen und Gewinne und je länger diese Wettbewerbsvorteile aufrechterhalten werden können, desto länger kann sich das Unternehmen über dem Mittelwert halten und der Kurs weiter steigen.

Der Prophet der Blasen

Grantham hat einen Großteil seiner Popularität dadurch gewonnen, dass er das Platzen von Blasen korrekt vorausgesagt hat. So prophezeite er den Zusammenbruch am japanischen Aktien- und Häusermarkt in den späten 1980er Jahren, das Platzen der Internetblase in den späten 1990ern, sowie das Platzen der Blase am Häusermarkt 2007 und der sich anschließenden weltweite Kreditkrise 2007.

Vom Value zum Quality Investor

Für Aufsehen sorgte Jeremy Grantham, als er sich 2017 vom Deep Value-Ansatz nach Benjamin Graham abwandte, dem Investoren wie Seth Klarman oder Howard Marks anhängen.

Grantham erklärte, das KGV läge seit 20 Jahren signifikant oberhalb seiner langjährigen Durchschnittswerte. Anstelle der früher üblichen 14 notiere es seit mehr als 20 Jahren im Mittel bei 23. Daher sei die Zeit reif für eine Anpassung der eigenen Überlegungen getreu dem Leitsatz John Maynard Keynes, der sagte: "Wenn sich die Fakten ändern, ändere ich meine Meinung".

Und die Hauptursache der neuen Wirklichkeit ist schnell gefunden. Neben dem schnellen technologischen Wandel ist es vor allem das dauerhaft niedrige Zinsniveau, denn es ließ und lässt die Gewinnmargen der Unternehmen dauerhaft ansteigen; sie liegt seit 1997 bei durchschnittlich sieben Prozent, während sie vorher bei fünf Prozent lag. Und ein nachhaltiges Umkehren von den niedrigen Zinsniveaus ist nicht abzusehen, so dass sich Anleger an die neue Wirklichkeit anpassen müssten, um erfolgreich zu bleiben.

Jeremy Grantham vertritt daher die Auffassung, auch Value Investoren sollten nicht sklavisch nach KGVs im niedrigen zweistelligen oder gar einstelligen Bereich suchen, sondern auch höhere KGVs bis 20 in Kauf nehmen. Er zielt vielmehr auf dominierende Geschäftsmodelle ab, auf die marktbeherrschende Stellung der Unternehmen im Wettbewerb, auf ihren ökonomischen Burggraben ("Moat"). Marktdominanz bietet die Aussicht auf steigende Gewinnmargen und daher sollten Anleger auch bereit sein, diesen Unternehmen höhere Bewertungen zuzugestehen.

"Du wirst nicht dafür belohnt, Risiken einzugehen. Du wirst dafür belohnt, günstige Vermögenswerte einzukaufen."

(Jeremy Grantham)

Hier schließt sich der Kreis und es wird klar, dass Grantham sich nicht etwa vom Value Investing verabschiedet hat, sondern er sich im Grunde "nur" zu einem weiteren Anhänger des Quality Investings entwickelt hat, wie vor ihm auch schon Warren Buffett, Charlie Munger oder Tom Russo.

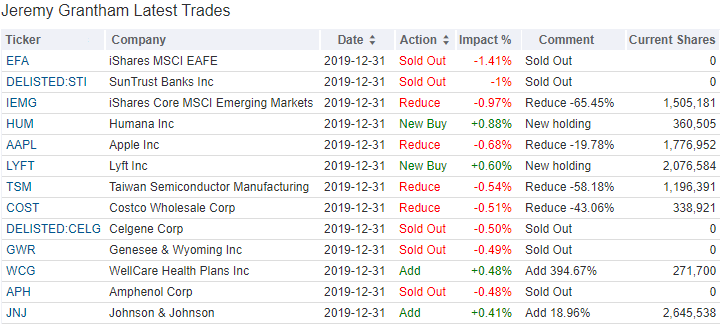

Jeremy Granthams Käufe und Verkäufe im 4. Quartal 2019

Im vierten Quartal "verlor" Grantham Sun Trust Banks und Celgene durch Firmenübernahmen, weshalb ihre Aktien nicht mehr separat gelistet werden. Da die Aktien von BB&T sowie Bristol Myers Squibb nicht entsprechend auftauchen als Käufe, dürfte Grantham seine Aktienpositionen also vor Vollzug der Übernahmen veräußert haben.

Reduziert hat Grantham seine Apple-Position und zwar um knapp 20 Prozent. Deutlich stärker fiel sein Abbau bei Taiwan Semiconductor mit knapp 60 Prozent aus, bei Costoc mit 43 Prozent, während er bei Genesee & Wyoming sowie Amphenol komplett ausstieg.

Neu eingestiegen ist er bei Humana und dem Mobilitätsdienstleister Lyft. Aus heutiger, Corona geprägter Sicht sieht der Tausch von "essentiellen Konsumgütern" (Costco) zugunsten von Mobilitätsdienstleistungen (Lyft) natürlich wenig glücklich aus.

Und dann hat Grantham im Schlussquartal auch noch seine Position an Johnson & Johnson um fast ein Fünftel aufgestockt, was als Stabilisierungszug sehr gut aufgegangen ist.

Jeremy Granthams Portfolio zum Ende des 4. Quartals 2019

Der Wert der von Jeremy Grantham bei GMO verwalteten Kundenportfolios liegt bei knapp 15 Milliarden Dollar und verteilt sich auf 672 Einzelwerte. Dem entsprechend ist ein fokussierter Anlagestil kaum möglich; es lassen sich dennoch klare Schwerpunkte ernennen.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Auffällig ist, dass Grantham vor allem auf große US-Wachstumswerte mit starkem Burggraben und noch stärkeren Cashflows setzt. So sind Microsoft mit 4,2 Prozent und Apple mit 3,5 Prozent weiterhin seine beiden größten Positionen und auf Platz vier folgt Oracle mit 3 Prozent, auf Platz fünf Alibaba mit 2,25 Prozent. Hinzu gesellt sich die Google-Mutter Alphabet, die eigentlich Granthams zweitgrößte Position darstellt, wenn man ihre beiden Aktiengattungen A und C zusammenzählt; der kombinierte Anteil läge bei 4,13 Prozent und Alphabet damit auf dem zweiten Rang, noch vor Apple.

Mit United Health liegt nur ein Nicht-Technologiewert in den Top 5 und knapp hinter Alibaba folgen mit Johnson & Johnson (2,58 Prozent), Medtronic (2,5 Prozent) und Merck & Co. drei weitere Aktien aus dem Healthcaresektor. Wells Fargo ist mit 2,28 Prozent der am stärksten gewichtete Wert aus dem Finanzsektor.

Aktie im Fokus: Johnson & Johnson

Eine sichere Bank ist Johnson & Johnson. Der Kurs des Pharma- und Konsumgüterherstellers stieg in den letzten fünf Jahren um 50 Prozent und in dieser Zeit wurden die Aktionäre zusätzlich noch mit üppigen Dividenden beglückt. Doch ganz so einfach liegen die Dinge auch bei JNJ nicht (mehr).

Das Unternehmen ist seit mehr als 130 Jahren aktiv und gehört zur Klasse der Dividendenaristokraten; die Dividende wurde in jedem der letzten 57 Jahre angehoben und kürzlich wurde die nächste Anhebung verkündet.

Das Unternehmen ist in drei Segmenten tätig. Das größte ist "Pharmaceuticals" mit rund 51 Prozent Umsatzanteil; hier bietet Johnson & Johnson Produkte zur Behandlung von Immun-, Herz-Kreislauf- und Stoffwechselerkrankungen, sowie zur Therapie von neurologischen und onkologischen Erkrankungen. "Medical Devices" umfasst Medizingeräte und Diagnostik und hier vor allem Produkte für die Orthopädie (Hüft-, Knie- und Schulterersatz) und Chirurgie (spezielle chirurgische Instrumente, Wundverschlüsse und Brustimplantate), es enthält aber auch Produkte für die Blutzuckermessung, sowie Diagnoseverfahren und Produkte zur Überprüfung von Bluttransfusionen. Der Umsatzanteil der Sparte liegt bei 32 Prozent und damit deutlich vor dem kleinsten Segment "Consumer Health Products", das 17 Prozent zum Umsatz beisteuert mit Produkten für die Baby-, Haut-, Mund- und Wundpflege, sowie spezielle Pflegeprodukte für Damen.

Die Pharmasparte ist dabei nicht nur die gewichtigste, sondern traditionell auch die mit dem volatileren Geschäftsverlauf. Hier bewegen sich die Umsätze und Gewinne nicht wie an der Perlenschnur aufgereiht nach oben, sondern schwanken bisweilen stark. Denn die Ausgaben für die Forschung nach neuen Wirkstoffen sind ziemlich kostspielig und wenn endlich ein neues Medikament zugelassen wird und die Krankenkassen auch noch die Erstattung übernehmen, wirkt sich dies auf einige Jahre positiv aus. Das Gegenteil ist entsprechend der Fall, wenn Konkurrenten ein wirksameres Produkt auf den Markt bringen oder wenn der Patentschutz für bisherige Blockbuster-Präparate ausläuft und der Markt mit Generika geflutet wird.

Und dann gibt es da noch ein weiteres, nicht zu unterschätzendes Risiko. Denn auch nach den vielen Tests und Zulassungshürden können Unverträglichkeiten oder bisher unbekannte Nebenwirkungen auftreten und gesundheitliche Probleme verursachen. Und hier kennt sich Johnson & Johnson aus, denn mit Paracetamol hatte man in den 1980er Jahren große Schwierigkeiten mit Todesfällen zu beklagen und auch in jüngster Vergangenheit steht Johnson & Johnson wieder vermehrt in der Kritik. Und das zieht bisweilen Millionen- oder sogar Milliardenzahlungen an Strafen nach sich. Und im Opiodid-Skandal nimmt JNJ eine traurige Führungsrolle ein. Dieser Wirkstoff hat eine zehnfach so starke Wirkung wie Heroin und ist daher bei Drogensüchtigen sprunghaft zu einer führenden Droge geworden. Die negative Wirkung wurde untersucht und Johnson & Johnson steht vor Gericht, weil das Unternehmen wohl die Studienergebnisse manipulieren ließ. Dabei geht es um Milliarden an Umsätzen und auch um Milliardenforderungen seitens vieler US-Bundesstaaten, die seit Jahren mit den Folgen der Opiodid-Schwemme zu kämpfen haben.

Schaut man auf den Kursverlauf der letzten drei Jahre, bewegt sich Johnson & Johnson in einer Range zwischen 120 und 150 Dollar. Das ist vor allem den negativen Schlagzeilen geschuldet und der Unsicherheit über die Höhe möglicher Strafzahlungen.

Geruhsamer geht es in der zweiten Sparte zu, den Konsumgütern. Johnson & Johnson ist einer der führenden Anbieter von Gesundheits- und Hygieneartikeln, wie Listerine Mundwasser, o.b. Tampons, Carefree Slipeinlagen, Nicorette, Regaine Haarstimulanzien oder Bebe Badypuder. Diese Artikel werden immer gekauft, in guten und in angespannten Wirtschaftszeiten, und daher sorgen sie für verlässliche Einnahmeströme – was bei Anlegern mindestens so angesagt ist wie die Produkte bei den Kunden. Allerdings ist Johnson & Johnson auch in diesem Bereich nicht von Skandalen und schlechten Entscheidungen frei, denn 2018 wurde man verurteilt, weil man jahrzehntelang Asbest verseuchten Babypuder verkaufte und keinerlei Warnungen aussprach oder etwa das Problem beseitigte, obwohl es dem Unternehmen bekannt war. Auch dieses Verfahren zog hohe Strafen nach sich, zu Recht.

Corona ändert den Blickwinkel der Anleger

In Zeiten der Virus-Ausbreitung sind Baby- und Hygieneprodukte stark gefragt und verhelfen Johnson & Johnson zu verlässlichen Einnahmeströmen. Im ersten Quartal stieg der weltweite Umsatz der Sparte Consumer Health aufgrund der Stärke des gesamten OTC-Produktportfolios, um rund 11 Prozent, was auch auf die erhöhte Nachfrage aufgrund von Corona zurückzuführen ist.

Bei Pharmaceuticals wurde mit 10 Prozent ebenfalls ein hohes Umsatzwachstum generiert, was auf wichtige Medikamente wie Stelara, Darzalex und Imbruvica zurückzuführen ist. Das Wachstum wurde teilweise durch eine erhöhte Wettbewerbsintensität im Bereich Biosimilar und Generika ausgeglichen, insbesondere bei internationalen Produkten wie Velcade, Remicade und Procrit.

Weniger erfolgreich lief es im Segment Medical Devices, wo die Umsätze um 4,8 Prozent zurückgingen. Grund ist, dass weltweit der Fokus auf Intensivbetreuung von Corona-Patienten gelegt wird und medizinisch nicht unbedingt notwendige Operationen verschoben werden. Und auch wenn viele dieser Operationen nur aufgeschoben sind, ist momentan nicht abzusehen, wann die Krankenhäuser und Ärzte wieder in den Normalbetrieb übergehen können.

Aus diesem Grund hat Johnson & Johnson auch seine Jahresprognosen reduziert. Der Umsatz soll im Jahr 2020 nun im Bereich von 77,5 bis 80,5 Milliarden Dollar liegen (bisher zwischen 85,4 und 86,2 Milliarden) und der bereinigte Gewinn je Aktie liegt im Bereich von 7,50 bis 7,90 Dollar (bisher zwischen 8,95 und 9,10 Dollar).

Die gesenkten Erwartungen spiegeln weitgehend die signifikanten Auswirkungen von COVID-19 auf das Medtech-Segment wider, die um 4 bis 7 Milliarden Dollar niedriger ausfallen sollen als bisher angenommen; die beiden anderen Segmente sollen allerdings wenig bis gar nicht beeinträchtigt sein.

Der Haupteinschlag wird im zweiten Quartal erwartet und ab dem vierten Quartal sollen sich die Effekte ausgelaufen haben.

Quelle: Johnson & Johnson

Die Anhebung der Dividende passt insofern ins Bild, als dass man einerseits die sehr guten Ergebnisse aus 2019 würdigt als auch das erwartete Wiedererstarken ab dem Herbst. Für Anleger, die bei der Aktienauswahl auch stärker auf solide und verlässliche Dividendenzahler setzen, sind das jedenfalls beruhigende Aussichten und insgesamt zeigen die Zahlen und der Ausblick, dass Johnson & Johnson insgesamt gut gerüstet ist, auch für schwierige Krisenzeiten.

Johnson & Johnson dürfte daher nicht nur in Jeremy Granthams Portfolio ein Stabilisierungsfaktor gewesen sein in den vergangenen turbulenten Wochen, auch wenn die Aktie ihre mehrjährige Bandbreite zwischen 120 und 150 Dollar voll ausgenutzt hat. Aktuell schickt sie sich an, diese nach oben zu verlassen und neuen Höchstständen entgegen zu klettern. Zuverlässigkeit und Beständigkeit sind in unsicheren Zeiten sehr gesuchte Tugenden, nicht nur an der Börse…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von