Portfoliocheck: Mit Intuit setzt Frank Sands auf den Gewinner der Steuer-Digitalisierung

Der klassische Konflikt zwischen Value und Groth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, beschäftigt Frank Sands nicht; wie Warren Buffett sieht er hier keinen Zwiespalt mehr. "Das Orakel von Omaha" ist inzwischen der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor. Vielmehr müsse man jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist kein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Und auch in einem weiteren Punkt folgt Sands Warren Buffett, denn auch er konzentriert seine Investments auf die besten Werte und verzichtet auf eine zu breite Streuung. Und hier schließt sich der Kreis zu einer weiteren Börsenlegende: Philip A. Fisher.

"Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

1. nachhaltiges überdurchschnittliches Gewinnwachstum

2. Marktführerschaft in ihrer jeweiligen Branche

3. Burggraben: starke Wettbewerbsvorteile, einzigartiges Geschäftsmodell

4. eine klare Philosophie sowie einen wertschöpfenden Fokus

5. Finanzstärke

6. angemessene Bewertung im Hinblick auf Markt- und Geschäftsaussichten

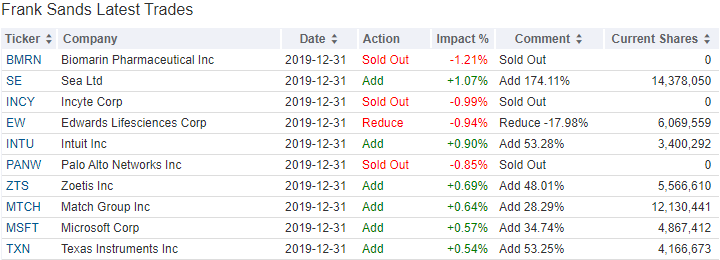

Wichtigste Käufe und Verkäufe

Im vierten Quartal 2019 hielt Frank Sands 75 Werte im Portfolio im Gesamtwert von 34,5 Milliarden Dollar und seine Turnover-Rate lag bei überschaubaren 7 Prozent. Bei seinen hoch gewichteten Technologiewerten überwiegten die Käufe und ihr Anteil stieg auf knapp 27 Prozent, während der zweitplatziert Gesundheitssektor leicht auf rund 19,6 Prozent zulegte. Dahinter folgen Communications Services mit 19,3 Prozent und zyklische Konsumwerte mit 18,7 Prozent.

Biomarin Pharmaceuticals und Incyte aus dem Biotechsektor verkaufte Sands vollständig, ebenso den Cybersecurity-Spezialisten Palo Alto Networks. Edwards Lifesciences reduzierte er um knapp ein Fünftel.

Massiv ausgebaut hat Sands seinen Anteil an Sea Ltd, einem Internetunternehmen, das in den drei Segmenten Digital Entertainment, E-Commerce und digitale Finanzdienstleistungen tätig ist. Daneben hat er seine Anteile beim Buchführungs- und Steuersoftwarekonzern Intuit um weitere 50 Prozent ausgebaut und ebenso um 48 Prozent bei Zoetis Group, um 28 Prozent beim Singlebörsenbetreiber Match Group, um fast 35 Prozent bei Microsoft und um gut 53 Prozent bei Texas Instruments aufgestockt.

Top-Werte im Portfolio

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Frank Sands fokussiert sein Portfolio und mit gut acht Prozent nimmt der Finanzdienstleister VISA die Spitzenposition ein vor den beiden Onlinegiganten Alibaba und Amazon, die auf jeweils über 6 Prozent kommen. Trotz der Reduzierung folgt auf dem vierten Platz der Gesunheitskonzern Edwards Lifesciences vor ServiceNow, der Google-Mutter Alphabet und dem Streamingpionier Netflix.

Illumia als weiterem Vertreter des Healthcare-Sektors folgen unter den Top-Positionen mit Facebook, Adobe, Match Group, Workday und Intuit nur noch Software- bzw. Onlineunternehmen, was Sands Fokussierung auf diesen Sektor weiter unterstreicht.

Aktie im Fokus: Intuit Inc.

Beim Spezialisten für Steuersoftware Intuit hat Frank Sands seinen Anteil weiter ausgebaut und dieser konnte sich somit inzwischen auf den dreizehnten Rang vorarbeiten.

Intuit bietet verschiedene Arten von Finanzsoftware an und seine wichtigsten Produktlinien sind QuickBooks, TurboTax und Quicken, die sowohl von Privatpersonen, aber vor allem von Kleinunternehmen, Buchhaltungs- und Prüfungsexperten sowie Finanzdienstleistern genutzt werden. Für Buchhalter werden zusätzlich die Steuerprogramme ProSeries und Lacerte angeboten und sämtliche Produkte unterstützen ihre Anwender bei den alltäglichen Anforderungen wie Rechnungen bezahlen, Guthaben überprüfen, Gehaltslisten erstellen und Steuererklärungen und -prüfungen.

Das Geschäftvolumen von Intuit ist zwischen Steuer- und Unternehmensführungssoftware etwa hälftig verteilt. Insbesondere im Bereich der Steuersoftware weist Intuit allerdings noch einen relativ hohen Anteil an Lizenzverkäufen auf, die gegenüber Abonnements den Nachteil haben, dass sie nicht regelmäßig fließen und weniger planbar sind. Ein Problem, das sich mit der Zeit stetig verkleinern wird, da immer mehr Kunden auf die Abos umstellen und der SaaS-Anteil (Software-as-a-Service) bei Intuit damit kontinuierlich wächst. Auf der anderen Seite bietet gerade Steuersoftware den Vorteil bei Lizenzprodukten, dass die Aktualisierungen regelmäßig erfolgen müssen, da sich ja die Steuergesetze ständig ändern und man mit veralteter Software keine korrekte Steuererklärung abgeben kann.

Nun ist Intuit nicht der einzige Anbieter solcher Softwarepakete und da kann und muss man sich schon die Frage stellen, wo Frank Sands hier die Burggraben-Qualitäten ausmacht, auf dessen Grundlage er profitable, dominierende Wachstumsunternehmen aussucht. Intuits großer Vorteil ist, dass sie den First Mover Advantage aufweisen: sie waren die ersten im Markt und haben daher einen breiten Kundenstamm. Und der ist sehr treu, denn das bringt das Geschäft mit sich. Privatleute und kleine Unternehmen geben nur einmal im Jahr ihre Steuererklärung ab und daher ist ihre Bereitschaft, die Software zu wechseln, vergleichsweise hoch. Intuit adressiert aber überwiegend größere Unternehmen und professionelle Dienstleister, die für Mandanten die Buchführung und Steuererklärung anfertigen. Diese müssten also nicht nur ihre eigenen Konten zu einem anderen Anbieter transferieren, sondern jedes einzelne Konto von jedem einzelnen Mandanten. Ob die Unternehmensbuchführung, die Steuererklärung oder die Personalkostenabrechnungen.

An dieser Stelle treffen wir auf eine andere Form des ökonomischen Burggrabens, nämlich hohe Wechselkosten. Für die meisten Kunden von Intuit wäre der Wechsel zu einem anderen Anbieter mit erheblichen Kosten und enormen Aufwand verbunden. Und der ginge teilweise sogar bis zu den eigenen Mandanten, denn die müssen Unterlagen für die Buchführung und Steuererklärung ja zusammenstellen und gegebenenfalls aufbereiten. Um also von Intuit zu wechseln, müssten schon sehr schwerwiegende Gründe vorliegen, so dass man hier von einer erzwungenen Kundentreue sprechen kann. Es liegt im eigenen Interesse der Kunden, nicht den Anbieter zu wechseln. Und dem entsprechend findet Intuit auch für zusätzliche Angebote schnell Abnehmer, denn Intuits Kunden können so den Aufwand für Service und Personal reduzieren, wenn sie Software von Drittanbietern durch Add-on-Pakete von Intuit austauschen.

Wachstumsraten von 12 Prozent pro Jahr, noch erhebliches Potenzial, um den Anteil von Abonnements im Bestand zu erhöhen, die garantierte Steuergesetzänderungsmaschinerie der US-Regierung sowie kaum überwindbare Wechselkosten und damit verbundene Kundentreue des First Movers, das sind die genau die Eigenschaften, die Frank Sands die Dollarzeichen in die Augen zaubern und so ist nachvollziehbar, dass er seinen Bestand stetig ausbaut.

Credit Karma-Zukauf für 7,1 Milliarden Dollar

Doch Intuit ruht sich nicht auf seinen Erfolgen aus, sondern erweitert sein Angebotsspektrum auch durch Übernahmen. Und eine sehr große hat man mit dem Kauf von Credit Karma eingetütet, einer Verbrauchertechnologieplattform mit mehr als 100 Millionen Mitgliedern in den USA, Kanada und Großbritannien.

Credit Karma ist ein kostenloses Angebot, das unter anderem auf bei der Abgabe der Steuererklärung hilft. Für Intuit ist dies also eine Gelegenheit, seine Buchhaltungssoftware und Steuervorbereitungs-Tools an mehr Verbraucher zu verkaufen. Umgekehrt besteht allerdings auch ein gewisses Risiko, dass sich Intuit-Kunden fragen, weshalb sie für die Software zahlen sollen, wenn sie einen vergleichbaren Service auf demselben Haus kostenlos angeboten bekommen.

Doch zwei Gründe sprechen dafür, dass die Chancen die Risiken deutlich überwiegen. Zunächst sind Intuits Kunden überwiegend keine Privatkunden, sondern professionelle Dienstleister, die wohl kaum auf kostenlose Services setzten werden. Zum Zweiten erhält Intuit mit diesem Zukauf Zugriff auf die Finanzdaten jedes einzelnen Credit Karma-Kunden. Und diese Daten sind sehr wertvoll, weil sie einen Einblick in die Finanzen und Kaufgewohnheiten der Kunden geben. Die Erkenntnisse aus diesem kostenlos generierten Datenschatz kann Intuit seinen zahlenden Kunden anbieten bzw. darauf aufsetzende Services und Dienstleistungen. Deshalb ist der Credit-Karma-Kauf so ein großer Wurf für Intuit.

Corona ändert – nicht - alles

Allerdings wirbelt die Corona-Pandemie und der daraus resultierende Shutdown der Wirtschaft auch das Geschäft von Intuit durcheinander. Die Mehrzahl der Unternehmen ist geschlossen oder versucht sich in Heimarbeit; sie befinden sich im Überlebenskampf und da sind die Steuerzahlungen und Bilanzbuchungen weit nach hinten gerückt auf der Prioritätenliste. Und auch der Staat bremst an dieser Stelle, denn er hat die Fristen zur Abgabe der Steuererklärungen um drei Monate nach hinten verschoben.

Es ist abzusehen, dass auch Intuits Businesskunden nicht ungeschoren durch die Krise kommen und wenn sich dort Pleiten häufen, wird dies auch die Einnahmen von Intuit treffen. Andererseits spannt die Regierung eine Art Rettungsschirm für Unternehmen auf und auch während und nach der Krise werden die Unternehmen und Privatleute ihre Bücher führen und Steuern bezahlen müssen. Intuit dürfte hier mittel- und langfristig zu den Gewinnern zählen, weil Social Distancing als wirkungsvollstes Mittel gegen die Pandemie dazu führen wird, dass sich der Trend zu digitalen Angeboten weiter zunimmt und Intuit als Marktführer ist hier in einer ausgezeichneten Position.

Intuits Burggraben wird sich als funktionstüchtig erweisen und die Credit-Karma-Übernahme und die Corona-Pandemie werden ihn noch verstärken. Und das sind genau die Argumente, die Frank Sands von einem Investment überzeugen.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von