Dividendenstarke Aktien: 12 Cashflow-Maschinen mit guten Kurschancen in Stagflations-Zeiten

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Nach einem Jahrzehnt mit vergleichsweise geringer Performance sind Dividenden-zahlende Aktien jüngst wieder verstärkt in den Anlegerfokus gerückt. Dafür sorgen Faktoren wie Inflation, steigende Zinsen, Marktvolatilität und eine flache Renditestrukturkurve. Denn alles das begünstigt Aktien, die Dividenden abwerfen. So gesehen ist es viel versprechend, dass Analysten bei europäischen Aktien mit steigenden Zahlungen rechnen. Jefferies setzt in diesem Umfeld unter anderem auf ertragsstarke Cash-Maschinen. TraderFox berichtet, welchen dividendenstarken Aktien mit der Fähigkeit, üppige Cashflows zu erwirtschaften, der US-Finanzdienstleister speziell in Stagflations-Zeiten gute Kurschancen zubilligt.

Dividenden sind laut der US-Investmentbank Jefferies seit jeher ein wichtiger Schwerpunkt in Europa, was auf den auf dem alten Kontinent wichtigen Kreis jener Anleger zurückzuführen ist, die beim Investieren ein regelmäßiges Einkommen suchen.

Die moderaten Wachstumsaussichten und das ausgereifte Profil der Unternehmen machen Europa außerdem zu einem Dividendenparadies, so das Urteil in einer aktuellen Studie. Ein Renditeanalysemodell von Jefferies zeigt jedenfalls, dass reinvestierte Dividenden in den vergangenen 50 Jahren fast 85 % zur Gesamtrendite beigetragen haben.

Während die Argumente für ein ertragsorientiertes Investieren überzeugend sind, hat sich die Konzentration auf die Unternehmen mit den höchsten Renditen als nicht so lohnend erwiesen, heißt es in der zitierten Publikation weiter. Angesichts des reifen Profils vieler Unternehmen sei aber dafür beispielsweise das Dividendenwachstum in Europa ein viel wichtigeres Anlagethema geworden.

Ganz allgemein stuft man bei Jefferies das aktuelle Umfeld als vorteilhaft für einkommensorientierte Anleger ein, da eine Reihe von Faktoren wie eine rasche Erholung der Dividenden nach den Ausschüttungsstreichungen während der COVID-19-Pandemie, eine Abwertung von Wachstumswerten angesichts steigender Zinsen und eine starke Gewinndynamik in Value-/Rendite-Sektoren zusammenkommen. Für Dividendenaktien sollte sich alles das als günstig erweisen.

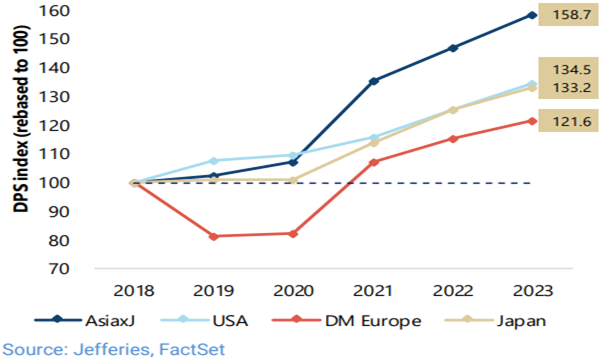

Die Erholung bei den Dividendenzahlungen dürfte sich 2022 fortsetzen

Die Dividenden erlitten Anfang 2020 aufgrund von COVID-19 einen erheblichen Einbruch, aber die Gesamtdividenden in Europa liegen inzwischen bereits wieder über dem Niveau vor dem Coronavirus-Ausbruch. Der Konsens erwartet auch für 2022-2023 ein stetiges Wachstum (rund 6 % CAGR) und der Trend bei den Dividendenschätzungen falle weiterhin positiv aus

Die Dividendenzahlungen liegen wieder über dem Niveau vor dem COVID-19-Ausbruch

Dividendenerhöhungen dürften auch 2022 weit verbreitet sein, so Jefferies. Der Konsens geht zumindest davon aus, dass 60 % der europäischen Unternehmen ihre Dividenden im Jahr 2022 erhöhen werden. Weitere 29 % der Gesellschaft dürften zudem ihre Ausschüttungen konstant halten.

Der Analystenkonsens erwartet zudem, dass die Dividenden in Europa um 7,5 % steigen werden, angeführt von Technologieunternehmen (32 %), Nicht-Basiskonsumgütern (20 %) und Industrieunternehmen (18 %). Fast 70 % der Unternehmen werden bis 2022 ihre Dividenden wieder vollständig auf das Niveau von vor dem Ausbruch der COVID-19-Pandemie anheben.

Von jenen Unternehmen, die ihre Dividenden 2019/2020 gekürzt haben, dürften Infotech, Werkstoffe, Industriewerte und zyklische Konsumgüter bis Ende 2022 die besten Erholungsraten aufweisen, während die Erholung der Energie- und Immobiliendividenden hinterherhinken dürfte.

Der freie Cashflow unterstützt die Dividenden weiterhin in hohem Maße

Die Deckung der Dividenden (und der Aktienrückkäufe) durch den freien Cashflow in Europa lag 2018 über dem Faktor 1 und ist seither hoch geblieben. Selbst im Jahr 2021 lag die Deckung des freien Cashflows nach Jefferies-Angaben deutlich über der in den USA und Asien, was darauf hindeutet, dass die Dividenden nachhaltig sind.

MSCI Regionen (ohne Finanzsektor) – Freier Cashflow/(Dividenden + Aktienrückkäufe)-Deckung

In einem von der quantitativen Lockerung geprägten Niedrigzinsumfeld stieg der Verschuldungsgrad in Europa weit über den Höchststand der Finanzkrise hinaus. Wenn die Zinsen steigen, könnte sich der aktuelle Trend zum Schuldenabbau fortsetzen, auch wenn die Cash-to-Market-Kapitalisierung (ein Maßstab für die Liquidität und finanzielle Stabilität eines Unternehmens) in Europa solide ist und mehr als doppelt so hoch wie in den USA ausfällt.

Während die Deckung des freien Cashflows insgesamt solide ist, haben etwa 19 % der Unternehmen einen freien Cashflow, der unter der Dividende liegt, so Jefferies. Unter den Sektoren sind Versorger, Grundstoffe und Immobilien am stärksten gefährdet, während HPC (household and personal care - Haushalt und Körperpflege), Verbraucherdienste und Halbleiter solide dastehen.

Unternehmen mit extrem hohem Verschuldungsgrad sind gemäß Jefferies ebenfalls gefährdet: Etwa 34 % der Unternehmen haben einen Nettoverschuldungsgrad von mehr als 100 %, was das Risiko potenzieller Dividendenkürzungen erhöht. Die meisten dieser Unternehmen gehören jedoch zu den defensiven Sektoren wie HPC, Versorger und Telekommunikation.

Die Auswahlkriterien beim Fahnden von Dividenden-zahlenden Cashflow-Maschinen

Bei der Suche nach dividendenzahlenden Aktien mit guten Kursaussichten setzt Jefferies unter anderem auf Cash-Maschinen, weil diese auch dabei zu helfen versprechen, dem Stagflationsrisiko zu begegnen.

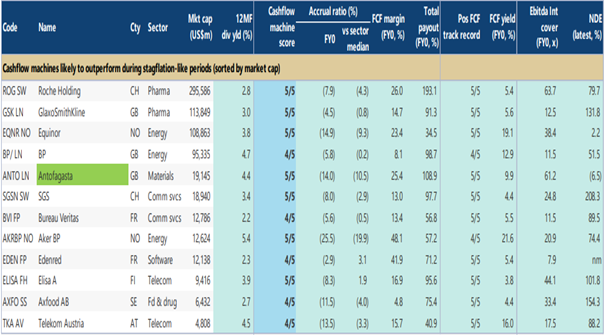

Beim Fahnden nach solchen Aktien hat sich der US-Finanzdienstleister in einem Universum mit den entwickelten europäischen Märkten mit einer Marktkapitalisierung von über 4 Mrd. USD umgesehen.

Zu den Auswahlkriterien zählten eine hohe geschätzte Dividendenrendite von mehr als 2,5 %. Zudem musste es sich für eine Berücksichtigung in der entsprechenden Favoritenliste um Unternehmen aus den beiden besten Quintile im Bereich der Cashflow-Maschinen handeln. Um diese Stellung zu erreichen, war eine Punktzahl von 4/5 oder 5/5 basierend auf niedrigen Rückstellungen (im Vergleich zu anderen Unternehmen), hoher freier Cashflow-Marge und hoher Gesamtausschüttung erforderlich. Hinzu kamen als Anforderungen eine freie Cashflow- Rendite von über 2 % sowie ein positiver freier Cashflow in mindestens vier der letzten fünf Jahre.

Darüber hinaus gehörte eine solide Bilanz zu den Kriterien. Davon ist die Rede bei einer über fünf-fachen EBITDA-Zinsdeckung sowie bei einer Nettoverschuldung zum EBITDA (earnings before interest, taxes, depreciation, and amortization - Ergebnis vor Zinsen, Steuern, Abschreibungen auf Sachanlagen und auf immaterielle Vermögensgegenstände) von weniger als dem zweifachen.

Die nachfolgende Tabelle zeigt jene 12 Aktien, die basierend auf der skizzierten Vorgehensweise als Favoriten hängengeblieben sind.

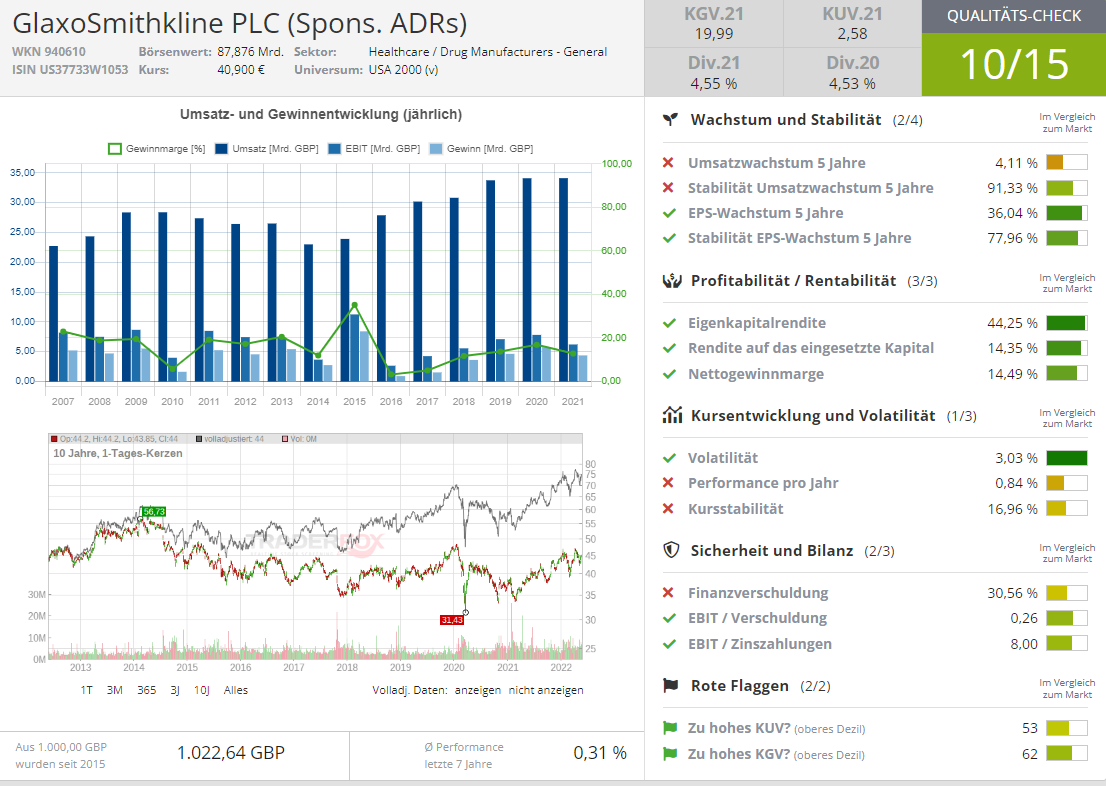

Quelle: Qualitäts-Check TraderFox

Dividenden-zahlende Cashflow-Maschinen, die sich in stagflationsähnlichen Zeiten besser entwickeln sollten als der Gesamtmarkt (sortiert nach Marktkapitalisierung)

Quellen: Jefferies, FactSet

& Profi-Tools von

& Profi-Tools von