Halbleiterbranche – Vier Wachstumsaktien für die Watchlist!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

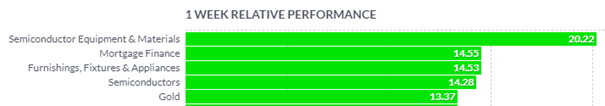

Unternehmen aus der Halbleiterbranche (Semiconductor) haben sich letzte Woche von ihrer ganz starken Seite gezeigt. Mit 20,22 % bzw. 14,28 % sind sie auf Wochensicht unter den Top 5 Industrien (siehe folgende Abbildung). Dies ist sehr erfreulich zu sehen. Denn ohne Halbleiter geht es nicht. Wir dürfen nicht vergessen, dass Chips im Grunde überall beinhaltet sind: Auto, Kaffeemaschine, Laptop, Smartphone, Waschmaschine u.v.m. Wenn sich also die Chipwerte gut entwickeln, dann macht der Markt eine klare Ansage für Investoren und Trader.

Quelle: https://finviz.com/groups.ashx?g=industry&v=210&o=name

Der Halbleitersektor hat es in diesem Jahr nicht einfach gehabt: Steigende Zinsen, Wertzuwachs des US-Dollars, Rezessionsängste, Verwerfungen an den Kryptomärkten und zu guter Letzt Exportrestriktionen von US-Halbleitern nach China etc. Der VanEck Semiconductor ETF (SMH) hat sich von 319 USD Anfang 2022 auf 167 USD Mitte Oktober 2022 fast halbiert (siehe folgende Abbildung). Seit dem Tief am 13.10.2022 zeigt der ETF erste Stärkesignale verbunden mit überdurchschnittlichem Volumen. Gestern wurde dann noch bekannt gegeben, dass Warren Buffetts Berkshire Hathaway Aktien im Wert von 4,1 Mrd. USD von Taiwan Semiconductor (TSMC) gekauft habe. TSMC ist der weltweit größte Auftragsfertiger der Chipindustrie und verzeichnete im abgelaufenen Quartal ein Gewinnwachstum von 80 %. Kunden von TSMC sind u.a. Apple, Nvidia und Qualcomm. All das könnte nach einem schwierigen Jahr ein Licht am Ende des Tunnels für die Halbleiterindustrie bedeuten.

Quelle : https://www.tradingview.com/chart/iqNbVKFD/?symbol=AMEX%3ASPY

Welche Unternehmen sollte man sich aus der Halbleiterbranche nun auf die Watchlist setzen? Es sind diejenigen, die mit relativer Stärke und guten Fundamentalwerte hervorstechen. Schauen wir uns vier dieser Unternehmen genauer an.

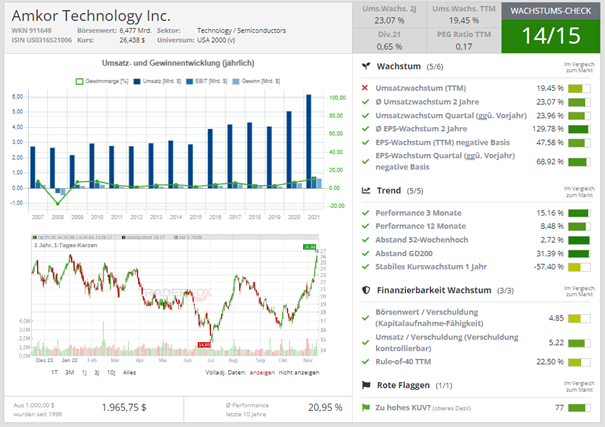

Amkor Technology

Amkor Technology (AMKR) macht heute den Auftakt. Das Unternehmen bietet ausgelagerte Halbleiterverpackungs- und Testdienste sowie IC-Packaging-Dienste an. In der Elektronikfertigung ist mit IC (integrated circuit) das Verpacken integrierter Schaltungen als letzte Stufe der Herstellung von Halbleitervorrichtungen gemeint, womit physische Beschädigungen und Korrosionen verhindert werden. Weitere Dienstleistungen sind Design, Gehäusecharakterisierung und Wafer-Testsysteme. Das Unternehmen hat sich zu einem strategischen Fertigungspartner für die weltweit führenden Halbleiterunternehmen, Foundries (d.h. Halbleiterunternehmen mit eigenen Fabriken) und Elektronik-OEMs (Original Equipment Manufacturers) entwickelt. Amkor Technologies besitzt Produktionsstätten, Produktentwicklungszentren sowie Vertriebs- und Supportbüros in Asien, Europa und den USA. Das Unternehmen wurde 1986 gegründet und hat seinen Hauptsitz in Arizona. Mit 14 von 15 Punkten im Traderfox Wachstums-Check ist Amkor Technology eine echte Perle der Halbleiterbranche.

Quelle: Wachstums-Check TraderFox

Die letzten Zahlen wurden am 31.10.2022 vorgelegt. Die Aktie verlor zunächst unter erhöhtem Volumen an Wert, konnte sich dann jedoch wieder schnell erholen. Der Umsatz stieg im dritten Quartal im Jahresvergleich um 24 % auf 2,08 Mrd. USD. Der Gewinn je Aktie belief sich auf 1,24 USD. Dies entspricht einem Wachstum von 68 % gegenüber dem Vorjahr.

Die Aktie zeigt aktuell ein sehr bullisches Chartbild. Erst gestern konnte das letzte 52 Wochenhoch von Anfang Januar 2022 herausgenommen werden. Sie zeigt damit eine markante Stärke zum S&P 500 und zum gesamten Halbleitersektor. Sie liegt über allen wichtigen gleitenden Durchschnitten, die allesamt steigend sind. Nun wäre eine Seitwärtskonsolidierung wünschenswert.

Globalfoundries

Als zweiter Kandidat soll GlobalFoundries (GFS) vorgestellt werden. Das Unternehmen ist der drittgrößte Auftragsfertiger für die Halbleiterindustrie (nach Umsatz), hinter Taiwan Semiconductor Manufacturing und Samsung Electronics. GFS ist weltweit einer von fünf sogenannten "foundries". Hierbei handelt es sich um Halbleiterunternehmen mit eigenen Fabriken. Der Kundenstamm setzt sich zusammen aus u.a. AMD, Bosch, Broadcom, Cisco, Nvidia und Samsung.

Aus makroökonomischer Sicht gibt es vier Hauptargumente für GFS:

Erstens gibt es weltweit lediglich fünf große Halbleiter-Foundries, drei davon in China/Taiwan. Hier gibt es somit ein geopolitisches Risiko.

Zweitens befinden wir uns am Beginn eines neuen goldenen Zeitalters für Halbleiter: seit 2015 sehen wir die allgegenwärtige Durchdringung von Halbleitern (Cloud-Services, iWatches, vernetzte Mobilität etc.). Während der Halbleitermarkt zwischen 2010 und 2020 um 4 % p.a. gewachsen ist, schätzen Experten ein Wachstum von 12 % bis 2030, also drei mal so schnell. Globalfoundries ist hierfür sehr gut positioniert. Das Unternehmen bedient u.a. die Sektoren "Smart Mobile Devices", "Home and Industrial IoT", "Automotive" und "Communications Infrastructure and Datacenter". So soll zwischen 2020 und 2030 der adressierbare Markt für "Communication Infrastructure and Datacenter" um das 2,5-fache wachsen und der für "Automotive" sogar um das 3,5-fache wachsen.

Drittens ist GFS ein großer Profiteur des CHIPS Acts, der erst im Sommer von der Biden-Regierung verabschiedet wurde. Dieser sieht u.a. Folgendes vor: staatliche Subventionen in Höhe von knapp 53 Mrd. USD zur Finanzierung von Erweiterung von "foundries" auf US-amerikanischem Boden, eine vierjährige Steuergutschrift von 25 % (schätzungsweise 24 Mrd. USD) und eine große, längerfristige Investition von 200 Mrd. USD für Forschung und Entwicklung, um Belegschaft für US-Chipherstellung zu fördern.

Viertens sind die kürzlich verordneten Exportrestriktionen von Halbleitern für China zu nennen. Dies stellt einen bedeutsamen Veränderungsprozess der Lieferketten dar. GFS ist nicht in China präsent, sondern vor allem in den USA und Europa. Somit profitiert das Unternehmen von einem strategischen Standortvorteil.

Quelle: Wachstums-Check TraderFox

Globalfoundries ist ein junger IPO (daher kann noch kein Wachstums-Check vorgelegt werden). Der Börsengang fand am 28.10.2021 zu einem IPO-Preis von 47 USD statt. Das Unternehmen wurde gegründet, als Mubadala (Abu Dhabi's staatlicher Investment Fund) im Jahr 2009 die Produktionsstätten von Advanced Micro Devices kaufte und später mit Chartered Semiconductor Manufacturing Ltd. aus Singapur fusionierte. Der Hauptsitz des Unternehmens befindet sich in New York.

Die letzten Quartalszahlen wurden am 08.11.2022 vorgelegt. Die Aktie schoss im Hoch um knapp 12 % nach oben unter hohem Volumen. Der Quartalsgewinn wurde mit 0,67 USD beziffert gegenüber 0,07 USD vor einem Jahr. Was für ein Wachstum! Die Konsensschätzung lag bei 0,62 USD. In den letzten vier Quartalen hat das Unternehmen die Konsensschätzungen beim Gewinn viermal übertroffen. Der Umsatz wurde mit 2,07 Mrd. angegeben gegenüber einem Umsatz von 1,7 Mrd. USD vor einem Jahr. Die Konsensschätzung lag bei 2,05 Mrd. USD. Das Management legte auch eine Prognose für das vierte Quartal vor. Beim Gewinn je Aktie wird mit 1,16 USD bis 1,39 USD gerechnet. Der Analystenkonsensus ging von 1,05 USD aus. Der Umsatz soll sich auf 2,05 Mrd. USD bis 2,10 Mrd. USD belaufen. Analysten erwarteten 2,09 Mrd. USD.

Die Aktie steht aktuell gut 20 % unter ihrem 52 Wochenhoch. Dies ist definitiv ein Manko. Die relative Stärke zum S&P 500 befindet sich jedoch bereits nahe ihres 52 Wochenhochs. Dies ist sehr positiv. GFS könnte als junger IPO ein ganz großer Profiteur von den aktuell stattfindenden makroökonomischen Transformationsprozessen sein.

ON Semiconductor

Das dritte Unternehmen heißt ON Semiconductor (ON). Es bietet branchenweit intelligente Sensor- und Leistungslösungen. Die intelligenten Energietechnologien des Unternehmens ebnen den Weg für die Elektrifizierung der Automobilindustrie, die leichtere Elektrofahrzeuge mit größerer Reichweite hervorbringt, effiziente Schnellladesysteme ermöglicht und nachhaltige Energie für die Effizienz von Solarstrings, Industriestrom und Speichersystemen vorantreibt. Die intelligenten Sensortechnologien unterstützen die Industrie der nächsten Generation, ermöglichen intelligentere Fabriken und Gebäude und verbessern gleichzeitig das automobile Mobilitätserlebnis mit Bildgebung und Tiefenerkennung, die fortschrittliche Fahrzeugsicherheit und automatisierte Fahrsysteme ermöglichen.

Das Business-Segment Power Solutions Group bietet eine breite Palette analoger, diskreter, modularer und integrierter Halbleiterprodukte, die mehrere Anwendungsfunktionen ausführen, darunter Leistungsschaltung, Leistungsumwandlung, Signalkonditionierung, Schaltungsschutz, Signalverstärkung und Spannungsregelungsfunktionen.

Das Segment Advanced Solutions Group entwirft und entwickelt Analog-, Mixed-Signal-, fortschrittliche Logik-, anwendungsspezifische Standardprodukte und anwendungsspezifische integrierte Schaltungen, Hochfrequenz- und integrierte Stromversorgungslösungen für eine breite Basis von Endbenutzern in verschiedenen Endmärkten.

Das Unternehmen wurde 1999 gegründet und hat seinen Hauptsitz in Arizona. Das Unternehmen erreicht 14 von 15 Punkten im Traderfox Wachstums-Check. Dies ist beachtlich!

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 31.10.2022 vorgelegt. Die Aktie verlor zunächst -8 % an Wert, obwohl die Umsatz- und Ergebniserwartungen geschlagen werden konnten. Der bereinigte Gewinn je Aktie wurde mit 1,45 USD angegeben gegenüber 0,87 USD vor einem Jahr. Dies entspricht einem Wachstum von 67 % (!). Der Analystenkonsens lag bei 1,31 USD. Beim Umsatz wurden 2,19 Mrd. USD erwirtschaftet gegenüber 1,74 Mrd. USD vor einem Jahr. Der Konsens erwartete 2,12 Mrd. USD. Somit konnte der Umsatz um 26 % zulegen. Der Grund für den Abverkauf der Aktie könnte am Ausblick liegen. Für das laufende Quartal gab das Management einen bereinigten Gewinn pro Aktie von 1,18 USD bis 1,34 USD und einen Umsatz von 2,01 Mrd. USD bis 2,14 Mrd. USD an. Diese Zahlen lagen "nur" in etwa in der Mitte des vorherigen Ausblicks des Managements. Analysten hatten für das vierte Quartal einen Gewinn von 1,25 USD pro Aktie und einen Umsatz von 2,09 Mrd. USD prognostiziert.

Der Präsident und CEO des Unternehmens zeigte sich sehr erfreut mit den Zahlen. Das Unternehmen hat ein weiteres Quartal mit Rekordergebnissen geliefert, die auf kontinuierliches Wachstum in den Fokusmärkten der Automobilbranche und der Industrie zurückzuführen sind. Die langfristigen Aussichten sind weiterhin sehr erfreulich. Denn das Unternehmen gewinnt weitere Marktanteile in denjenigen Bereichen, in denen sich das Wachstum von Halbleiterinhalten für die Fahrzeugelektrifizierung, Energieinfrastruktur, fortschrittliche Sicherheit und Fabrikautomatisierung beschleunigt.

Die Aktie steht am 52-Wochenhoch. Damit zeigt sie eine markante relative Stärke zum S&P 500 und zu den meisten Aktien aus der Halbleiterbranche. Seit Ende August bildet sie eine schöne Tassenformation aus. ON Semiconductor könnte einer der Leader-Aktien aus der Halbleiterbranche für den nächsten Bullenmarkt sein.

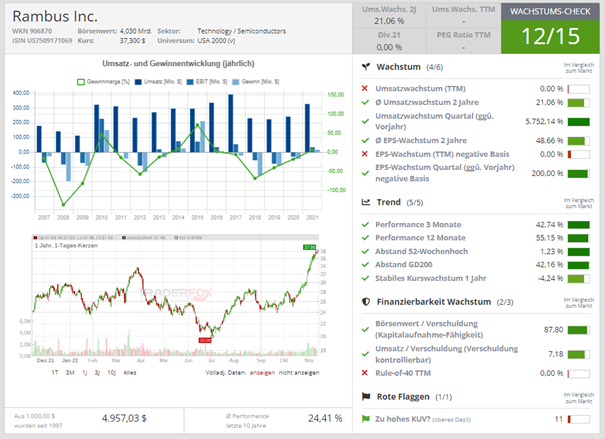

Rambus

Als letzten vielversprechenden Kandidaten möchte ich Rambus (RMBS) vorstellen. Das Unternehmen ist spezialisiert auf die Bereitstellung hochmoderner Halbleiter- und Internetprotokollprodukte, die von hocheffizienten Speichern und Schnittstellen bis hin zu Sicherheit, intelligenten Sensoren und Beleuchtung reichen. Zu den Produkten gehören Memory Interface Chips, Interface IP und Security IP. Fokus liegt auf hocheffizienten Lösungen für Rechenzentren. Das Unternehmen wurde 1990 gegründet und hat seinen Hauptsitz in Kalifornien. Megatrends, von denen das Unternehmen profitiert, sind vor allem 5G, künstlicher Intelligenz, maschinelles Lernen und The Internet of Things.

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 31.10.2022 vorgelegt. Sie pulverisierten die Märkte. Die Aktie schoss um 10 % unter hohem Volumen nach oben. Der Quartalsgewinn wurde mit 0,46 USD je Aktie beziffert gegenüber 0,34 USD vor einem Jahr. Dies entspricht einem Wachstum von 35 %. Die Konsensschätzung lag bei 0,41 USD je Aktie. Der Umsatz lag bei 144,5 Mio. USD gegenüber 114,3 Mio. USD vor einem Jahr. Die Konsensschätzung der Analysten wurde damit leicht übertroffen.

Insgesamt zeigt die Aktie ein beachtliches Leadership-Verhalten. Sie steht am 52-Wochenhoch. Nach der Veröffentlichung der Quartalszahlen kam es zu einem Gap-up und dann zu Anschlusskäufen an den Folgetagen. Die relative Stärke zum S&P 500 und zum Rest der Halbleiterbranche ist markant. Dies ist alles sehr bullisch. Die Aktie ist aktuell jedoch überkauft. Eine Seitwärtskonsolidierung wäre hilfreich.

Aufklärung über Eigenpositionen: Der Autor hält Anteile an Apple, Nvidia und dem S&P 500 (SPY).

& Profi-Tools von

& Profi-Tools von