Investieren in Zeiten der Rezessionsangst: 40 US-Qualitätsaktien, bei denen ein hohes Rezessionsrisiko eingepreist erscheint

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

An den Weltbörsen grassiert die Rezessionsangst. Inmitten von stark anziehenden Preisen, steigenden Leitzinsen und Kriegs-Treiben ist dies auch kein Wunder. Teilweise sind die Kurse in den vergangenen Monaten deshalb so stark gefallen, so dass sich die Frage stellt, ob es dabei nicht auch zu vielen Übertreibungen nach unten gekommen ist. Die UBS hat dazu die US-Börse nach Qualitätsaktien durchforstet, bei denen basierend auf den aktuellen Bewertungskennzahlen eine Rezession längst eingepreist scheint. TraderFox berichtet und nennt die 40 Favoriten.

Das Thema Rezession ist derzeit in der Anlegerschaft eines der am meisten diskutierten Themen. Das ist wenig verwunderlich, nachdem viele Volkswirte in den vergangenen Wochen ihre BIP-Prognosen deutlich gesenkt haben. Mit angeschoben hat diese Entwicklung eine hohe Inflation, welche die Realeinkommen schmälert. Zudem führen die hohen Teuerungsraten zu einer aggressiven Straffung der Leitzinsen, was ebenfalls das Vertrauen von Verbrauchern und Unternehmen in die weiteren wirtschaftlichen Aussichten belastet.

Inmitten von diesen Inflations- und Wachstumssorgen hat der S&P 500 Index jüngst die fünftgrößte KGV-Reduktion seit den 1960er Jahren erlebt. Das Markt- KGV hat sich dadurch den historischen Durchschnittswerten angenähert.

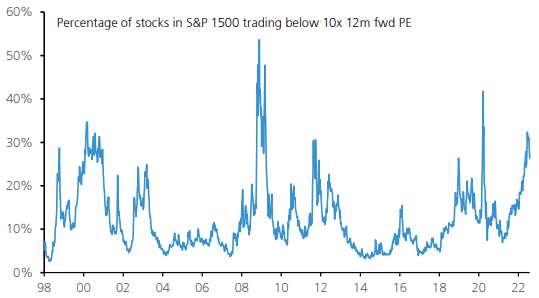

Doch unter der Oberfläche gibt es Anzeichen für eine größere Notlage. Fast 30 % der S&P 1500-Index-Aktien werden laut UBS mit einem geschätzten KGV von unter zehn gehandelt. Das entspricht dem 97-Percentil seit 1998. Oder anders ausgedrückt: In 97 % der Fälle war dieser Anteil mit Aktien mit einem einstelligen KGV geringer und nur in 3 % aller Fälle sogar noch höher. Noch konkreter ausgedrückt war der Anteil der Aktien, die auf einem derart niedrigen Bewertungsniveau gehandelt werden, nur in den Jahren 2020, 2008 und 2001 noch höher.

Prozentualer Anteil der Aktien im S&P 1500 Index, die unter dem zehnfachen geschätzten KGV gehandelt werden

Quellen: Factset, UBS

Viele Einzeltitel hat der Markt auch im historischen Vergleich arg abgestraft

Auch die durchschnittliche Aktie im S&P 1500 Index wurde nach Angaben der Schweizer Großbank jüngst mit einem Multiplikator gehandelt, der sich im Vergleich zur eigenen Historie im 40. Perzentil bewegte. Zudem zeigt ein hausintern eingesetztes Machine Learning-Berechnungsmodell zum fairen Kurs-Buchwert, dass das unterste Quintil der Aktien im Vergleich zu den Fundamentaldaten um durchschnittlich 12 % unterbewertet ist. Das ist ein höherer Anteil als beim COVID-19-Ausverkauf.

Die UBS-Analysten sind vor diesem Hintergrund der Meinung, dass es sinnvoll ist, ein selektives zyklisches Engagement in Sektoren aufzubauen, die ein günstiges Chancen-Risiko-Verhältnis aufweisen. Selbst hat man das mit einer Übergewichtung von zyklischen Konsumgütern und Energie umgesetzt.

Auf Aktienebene bieten sich nach Einschätzung der Schweizer Großbank aufgrund der großen Streuung und der teilweise extremen Bewertungsabschläge attraktive Chancen in Bereichen, in denen Rezessionsrisiken weitgehend eingepreist scheinen.

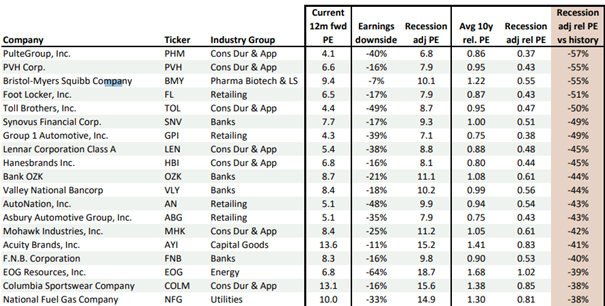

Angesichts dieser Einschätzung hat die UBS auf dem US-Kurszettel nach Aktien gesucht, deren Bewertung eine Rezession vermutlich übermäßig eingepreist hat. Das heißt, es geht um die günstigsten Aktien nach einem eigens erstellten rezessionsbereinigten KGV-Maß. Dabei handelt es sich um das KGV gemessen an den Ergebnisschätzungen für die nächsten zwölf Monate, wobei man die Gewinnschätzungen je Aktie um das potenzielle Minus in einem Rezessionsszenario gekürzt hat.

Die Details zur Suche nach den besten US-Qualitätsaktien mit Rezessionsabschlag

Die UBS-Basisannahme dabei lautet, dass das rezessionsbereinigte KGV eines Titels im Vergleich zum S&P 1500 Index und seiner eigenen Zehnjahres-Historie ein besseres Gefühl dafür vermittelt, wo Rezessionsrisiken stark eingepreist sein könnten. Für einen Einzug in die Auswahlliste muss ein Wert einen hohen Abschlag im Vergleich zur Vergangenheit beim skizzierten rezessionsbereinigten KGV aufweisen.

Die herausgefilterten Titel sind, wie es heißt, aber auch nicht teuer gemessen an dem vom hauseigenen Machine-Learning-Modell implizierten "fairen Wert" auf der Grundlage der Fundamentaldaten. Dabei wird ein als XGBoost bekannter Algorithmus verwendet, um den "fairen Wert" von Aktien auf der Grundlage fundamentaler Variablen vorherzusagen. Dieses Modell umfasst 20 verschiedene Variablen, darunter Eigenkapitalrendite, Verschuldungsgrad, Ausschüttungsquote, Gewinnrendite, Gewinnwachstum und Volatilität. Für eine Qualifikation kommen Aktien im obersten 70. Perzentil der günstigsten Unternehmen in Frage.

Um die Aktien jener Unternehmen herauszufiltern, die am anfälligsten für einen konjunkturellen Abschwung sein dürften, haben die verantwortlichen Analysten auch noch übergelagerte Qualitätskriterien verwendet. Diese basieren auf neun Faktoren aus den Bereichen Rentabilität (Cashflow/Vermögenswerte, Gesamtkapitalrentabilität (ROA - Return on assets), finanzielle Gesundheit (Verschuldung/Vermögenswerte), Effizienz (Bruttomargen) und Management-Signale (Aktienemissionen). Chancen auf eine Berücksichtigung in der Empfehlungsliste haben nur Titel im obersten 65. Perzentil auf der Grundlage der Qualitätsbewertung.

Hängen geblieben sind anhand dieses Auswahlprozesses am Ende 40 US-Qualitätsaktien mit einer Marktkapitalisierung von mindestens zwei Mrd. USD, deren Namen der untenstehenden Tabelle zu entnehmen sind. Diese Aktien handeln nach Angaben der UBS im Median mit einem KGV von neun und sie verfügen auf der Grundlage des rezessionsbereinigten relativen KGVs gegenüber dem Durchschnitt ein Aufwärtspotenzial von 35 %.

Die 40 Favoriten im Überblick

Quellen: Factset, UBS

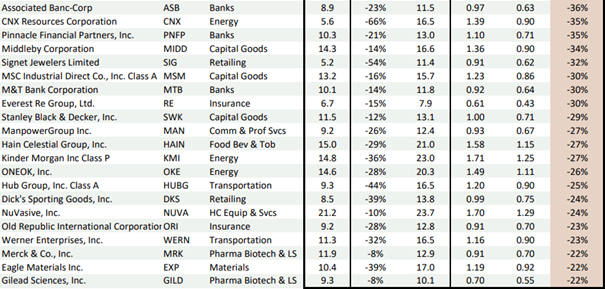

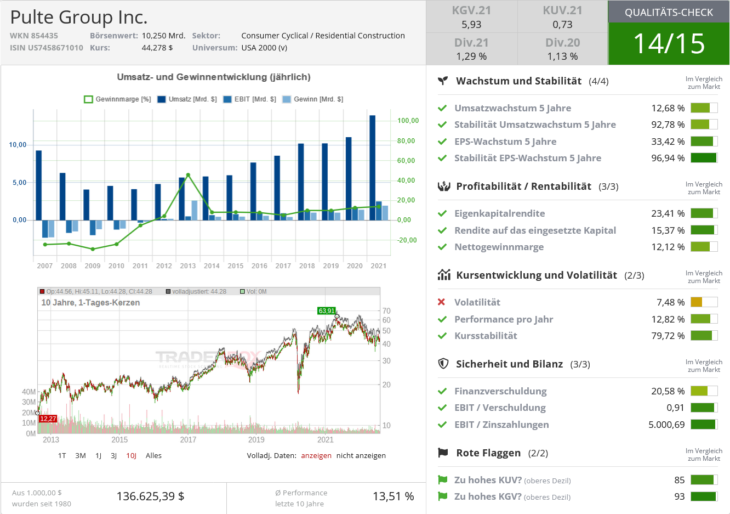

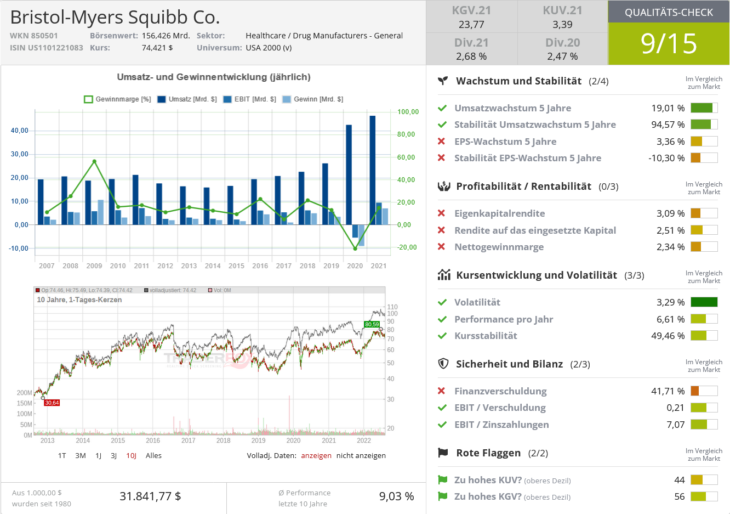

Bei der Vorlage der UBS-Studie am 03. August wiesen die Aktien von Pultegroup (Hausbauer), PVH (Bekleidungskonzern) und Bristol-Myers Squibb (Pharmakonzern ) mit 57 % und zwei Mal 55 % den größten Abschlag beim rezessionsbereinigten KGV im Vergleich zur eigenen Zehnjahres-KGV-Historie. Nachfolgend noch einige Informationen zu diesem Trio aus unserer Datenbank.

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

& Profi-Tools von

& Profi-Tools von