Warum laut BofA Merrill Lynch-Charttechniker die Kurs-Party beim S&P 500 Index erst noch so richtig losgeht

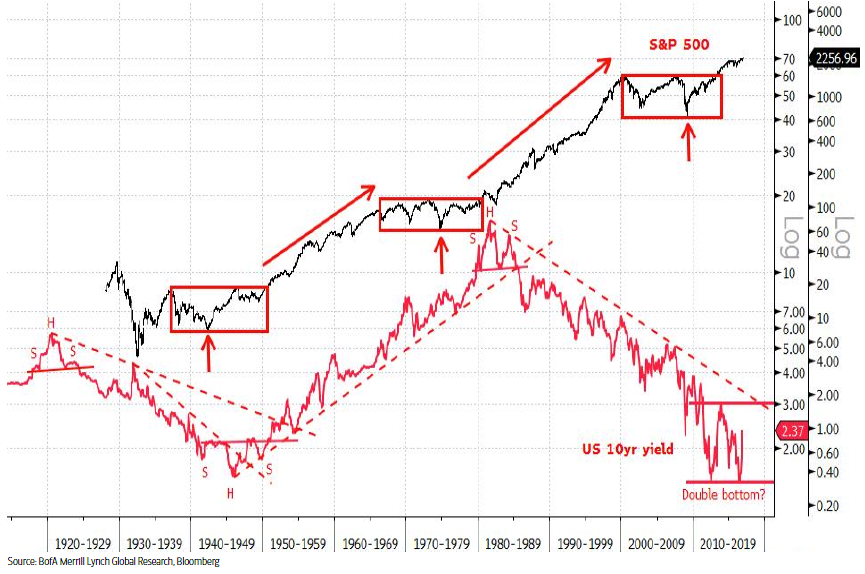

Durch den Mitte 2016 erfolgten Ausbruch nach oben und dem im Verlauf des vierten Quartals 2016 im Zuge einer Konsolidierung erfolgten erfolgreichen Tests dieser Aufwärtsbewegung habe sich der S&P 500 Index für 2017 in eine günstige Ausgangslage gebracht. Zunächst dürfte der zum Wochenauftakt bei 2.263 Punkten aus dem Handel gegangene S&P 500 Index in einem ersten Schritt relativ kurzfristig noch bis auf 2.285-3.000 Zähler zulegen, so Suttmeier. Anschließend sei dann bis April ein Vorstoß bis auf 2.400-2.425 Punkte denkbar. Als wichtige Unterstützungsmarke, um dieses Szenario nicht zu gefährden, werden 2.083 Punkte genannt. Das heißt, diese Haltemarke sollte besser nicht mehr unterschritten werden. Das zuletzt genannte Kursziel von bis zu 2.425 Punkten lasse sich auch historisch aus den Entwicklungen nach 1950 und nach 1980 ableiten. Laufe es zeitlich wie damals ab, könnte diese Vorgabe zwischen Februar und November 2017 erreicht werden.

S&P 500 Index – Wochenchart mit gleitenden Kursdurchschnitten So weit, so gut! Richtig spannend wird die Prognose aber erst mit Blick auf die Erwartungshaltung auf Sicht von zwei Jahren. Hält Suttmeier doch zwischen Ende 2017 und Ende 2018 einen Anstieg beim S&P 500 Index auf 3.000 Zähler für möglich. Damit er mit dieser Vorhersage Recht behält, musste dieser US-Leitindex gemessen am aktuellen Stand immerhin um fast 33% zulegen. Suttmeier geht fest davon, dass es wie beschrieben kommen wird und der von ihm diagnostizierte säkulare Bullenmarkt seine besten Tage noch vor sich hat. In diesem Zusammenhang erinnert er auch daran, dass säkulare Haussebewegungen wegen der zunächst noch weit verbreiteten Skepsis unter den Anlegern nur langsam an Fahrt gewinnen, im Laufe der Zeit dann aber immer mehr an Dynamik zulegen würden.

Eine allgemeine Akzeptanz des im April 2013 aufgenommenen säkularen Bullenmarktes könnte sich aus seiner Sicht im Laufe des kommenden Jahres durchsetzen. Gestützt sieht Suttmeier seinen Optimismus übrigens auch durch das US-Konsumentenvertrauen, das in Form des Conference Board Consumer Confidence Index jüngst ebenfalls einen Ausbruch nach oben vollzogen habe.

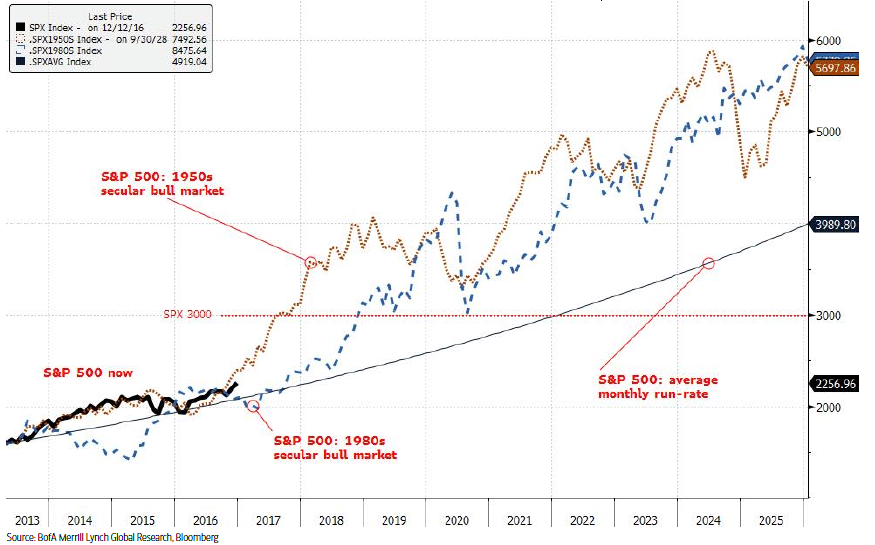

Vergleich des säkularen Bullenmarkt-Ausbruchs im Jahr 2013 mit den Ausbrüchen 1950 und 1980

So weit, so gut! Richtig spannend wird die Prognose aber erst mit Blick auf die Erwartungshaltung auf Sicht von zwei Jahren. Hält Suttmeier doch zwischen Ende 2017 und Ende 2018 einen Anstieg beim S&P 500 Index auf 3.000 Zähler für möglich. Damit er mit dieser Vorhersage Recht behält, musste dieser US-Leitindex gemessen am aktuellen Stand immerhin um fast 33% zulegen. Suttmeier geht fest davon, dass es wie beschrieben kommen wird und der von ihm diagnostizierte säkulare Bullenmarkt seine besten Tage noch vor sich hat. In diesem Zusammenhang erinnert er auch daran, dass säkulare Haussebewegungen wegen der zunächst noch weit verbreiteten Skepsis unter den Anlegern nur langsam an Fahrt gewinnen, im Laufe der Zeit dann aber immer mehr an Dynamik zulegen würden.

Eine allgemeine Akzeptanz des im April 2013 aufgenommenen säkularen Bullenmarktes könnte sich aus seiner Sicht im Laufe des kommenden Jahres durchsetzen. Gestützt sieht Suttmeier seinen Optimismus übrigens auch durch das US-Konsumentenvertrauen, das in Form des Conference Board Consumer Confidence Index jüngst ebenfalls einen Ausbruch nach oben vollzogen habe.

Vergleich des säkularen Bullenmarkt-Ausbruchs im Jahr 2013 mit den Ausbrüchen 1950 und 1980

Fazit: Klingt alles durchaus plausibel, Suttmeier ist angesichts seiner klaren Ansagen aber auch zu wünschen, dass er damit Recht behält. Denn falls nicht, werden ihn die anderen Experten, die sich mit ihren eigenen Prognosen am Einheitsbrei orientieren, in der Luft zerreißen. Diese Gefahr ist letztlich auch der Grund, warum sich so wenige Marktexperten bei ihren Prognosen aus der Deckung wagen.

Fazit: Klingt alles durchaus plausibel, Suttmeier ist angesichts seiner klaren Ansagen aber auch zu wünschen, dass er damit Recht behält. Denn falls nicht, werden ihn die anderen Experten, die sich mit ihren eigenen Prognosen am Einheitsbrei orientieren, in der Luft zerreißen. Diese Gefahr ist letztlich auch der Grund, warum sich so wenige Marktexperten bei ihren Prognosen aus der Deckung wagen.

Hinweis: Sie wollen mit 100 % regelbasierten Strategien von einer möglichen Rally an den Aktienmärkten profitieren? Dann informieren Sie sich bitte auf www.qix.capital über unsere regelbasierten Anlagestrategien. Wir erforschen Börsenerfolg und stellen die erfolgreichsten Strategien als börsennotierte Indizes bereit. Transparent und nachvollziehbar.

Beispiel. Der Index "TraderFox Dividenden-Champions Defensive" konnte seit Börsennotiz im Oktober 2015 um 32,81 % zulegen. Damit gehört unser Index zu den besten Börsen-Indizes weltweit. Neben der klassischen Dividende berücksichtigen wir bei der Auswahl der Indexkomponenten mit unserer eigenentwickelten Kennzahl "Adjustierte Dividendenrendite" neben ausgeschütteten Dividenden auch Aktienrückkäufe und Kapitalerhöhungen.

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

Neues vom Paten: Wie die KI-Revolution laut Nvidia-Chef Jensen Huang die Welt verändert und (Anlage-)Chancen eröffnet

& Profi-Tools von

& Profi-Tools von