Fundamentale Unternehmensanalyse: Welcher Neo-Darvas Wert könnte euer Depot vergolden - Alamos oder Kirkland Lake?

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Als erstes will ich euch zeigen, wie ich auf die Unternehmen aufmerksam wurde. Dazu gehe ich auf www.traderfox.de und öffne dort unser Tool "Paper." Dabei handelt es sich um einen digitalen Kiosk auf dem wir börsentäglich PDF-Dokumente zur Verfügung stellen, die alle wichtigen Infos zu einer Trading- und Anlagestrategie beinhalten.

Da wir uns heute den Trendfolgeaktien aus den USA zuwenden, gehe ich bei den aktien Reports auf das Kästchen "NEO_Darvas."

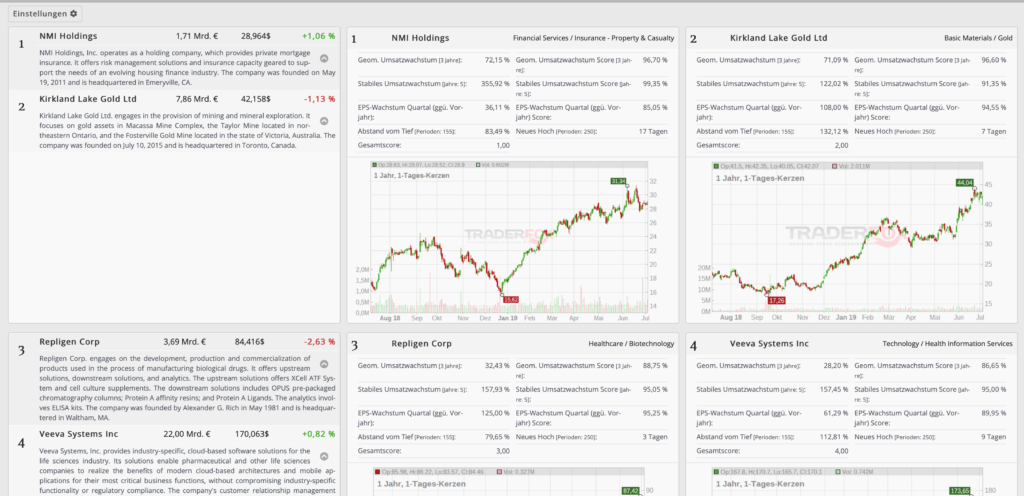

Schon werden mir die 121 NEO-Darvas Aktien graphisch übersichtlich angezeigt. Natürlich ist es bei 121 Titeln nicht einfach einen auszuwählen, da es viele attraktive Unternehmen gibt. So spielt bei der Auswahl natürlich auch immer eine gewisse Subjektivität eine Rolle. Da der Goldpreis in den letzten Wochen ziemlich gut angezogen hat und aus dem Goldproduzentenbereich gleich zwei Aktien an vorderster Stelle stehen, habe ich mich für eine Wettbewerbsanalyse zwischen Alamos und Kirkland Lake Gold entschieden.Die Aktien befinden sich auf Rang 2 und Rang 5.

Schauen wir uns also gleich an, was die Unternehmen machen.

Alamos Gold (AGI) ist ein kanadisches Unternehmen welches in den Bereichen Erwerb, Entwicklung, Exploration und Gewinnung von Gold tätig ist. Das Unternehmen wurde in 2003 gegründet und hat seinen Sitz in Toronto / Kanada. Derzeit hat das Unternehmen 1700 Mitarbeiter. Die Marktkapitalisierung beträgt aktuell 2,34 Mrd. US-$. Es betreibt vier Goldminen und sechs Explorationsprojekte in verschiedenen Entwicklungsstadien. Die Goldproduktion betrug in 2018 505.000 Unzen Gold. Zu beachten ist, dass Alamos ein reiner Goldproduzent ist.

Alamos hat einen Streubesitz von 87,36 %. Van Eck als langfristiger Teilhaber besitzt 12,64%. Franklin Resources besitzt 7,90 % und die Vanguard Group 2,60 %. Zudem besitzen Insider Aktien von insgesamt 0,27 %.

Bei Kirkland Lake Gold (KL) handelt es sich ebenfalls um ein in Toronto sitzendes Unternehmen welches in den Bereichen Erwerb, Entwicklung, Exploration und Gewinnung von Gold tätig ist. Es beschäftigt 2000 Mitarbeiter und die Marktkapitalisierung beträgt 9,04 Mr. US-$. Das Unternehmen betreibt vier Goldminen in Kanada und Australien. Darüber hinaus hat es mit Crocodile Inc. eine Tochtergesellschaft worüber in Barbados und Australien abgebaut wird. Die Goldproduktion von Kirkland Lake betrug in 2018 742.633 Unzen Gold. Das Unternehmen ist wie Alamos ein reiner Goldproduzent.

Bei Kirkland Lake Gold beträgt der Streubesitz 75,20 %. Auch hier besitzt Van Eck Anteile: Nämlich 7,60 %. FMR besitzt 6,40 % und die Royal Bank of Canada besitzt 2,75 %. Insider besitzen Postionen von 10,29 %. Dabei ist zu beachten, dass der erst kürzlich zurückgetretene Vorstand Eric Sprott einen Großteil seiner Aktien verkauft hat.

Segmente und Regionen

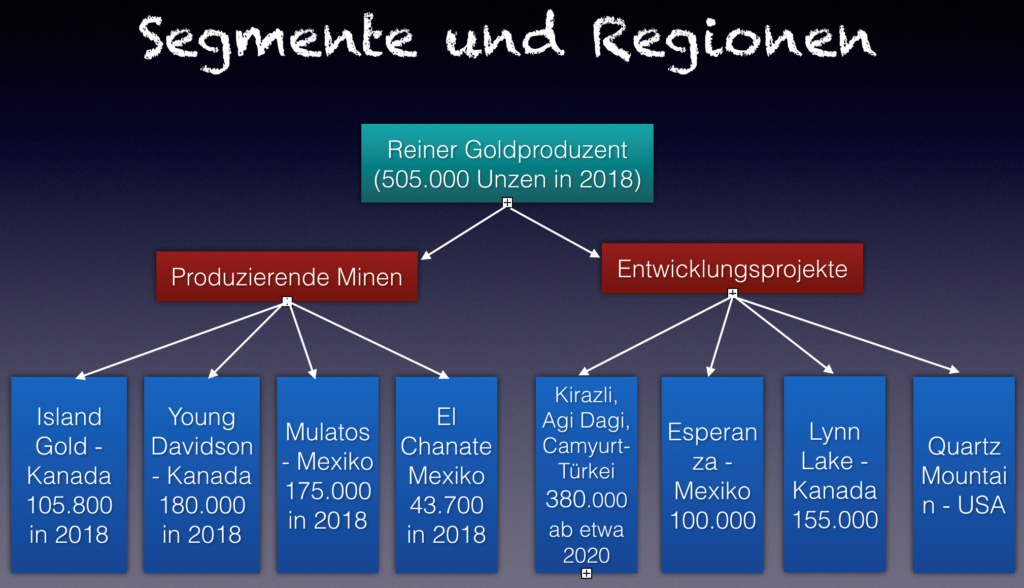

Wie in der unteren Abbildung zu sehen, wurden in 2018 505.000 Unzen Gold produziert und damit etwas mehr als die erwarteten 500.000 Unzen. Es gibt vier produzierende Minen. Die größte mit 180.000 Unzen produziertem Gold in 2018 ist die Young Davidson Mine in Kanada. Sie wird gerade ausgebaut und soll noch mindestens 13 Jahre abbaufähig sein, ebenso wie die Island Gold Mine ,ebenfalls in Kanada, mit einem Abbauvolumen von 105.800 Unzen in 2018. In Mexiko haben wir ebenfalls zwei Minen: Mulatos wo 175.000 Unzen produziert wurden in 2018 und El Chanate mit 43.700 Unzen.

Da Minen irgendwann ausgebeutet sind, ist es wichtig, sich nach neuen Quellen umzusehen. Alamos hat dabei drei Projekte in der Türkei: Kirazli, Abi Dagi und Camyurt. Dabei ist Kirazli am weitesten fortgeschritten. Hier kann womöglich bereits Mitte 2020 mit dem Abbau begonnen werden. Laufen erst mal alle drei Projekte, so können jährlich etwa 380.000 Unzen Gold abgebaut werden. Weiterhin kommt hinzu, dass bei den Projekten auch Silber mit abgebaut werden könnte. Dies würde zu erheblichen Umsatzzuwächsen führen.

In Mexiko gibt es mit Esperanza ein Projekt. Hier könnten etwa 100.000 Unzen pro Jahr abgebaut werden. Wann das Projekt in Produktion gehen soll, ist aber noch ungewiss. In Kanada gibt es mit Lynn Lake ebenfalls ein Projekt. Hier könnten etwa 155.000 Unzen pro Jahr abgebaut werden. Allerdings ist hier ebenso wie in dem Quartz Mountain Projekt in den USA das bisher am wenigsten weit fortgeschritten ist, noch unklar wann hier mit dem Abbau begonnen werden kann.

Abbildung: Segmente und Regionen von Alamos Gold

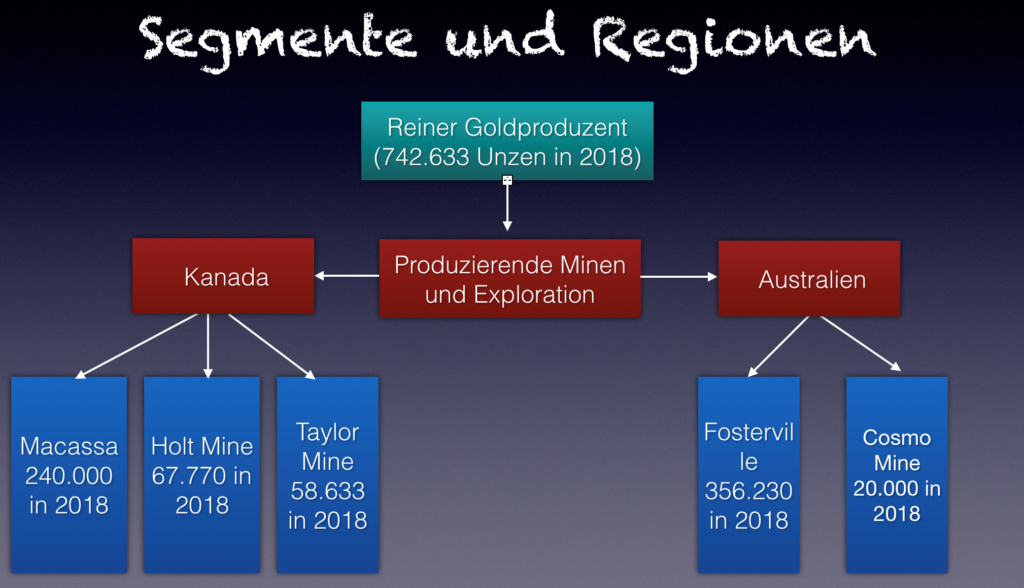

Bei Kirkland Lake Gold wurden in 2018 742.633 Unzen produziert. Dabei gibt es fünf produzierende Minen die zum Teil durch fortschreitende Explorationsarbeiten noch weiter ausgebaut werden dürften. In Kanada hat man mit der Macassa Mine die größte Mine in kanadischem Besitz mit einer Produktion von 240.000 Unzen in 2018. Durch neue Explorationen will man in den nächsten Jahren 400.000 Unzen jährlich dort produzieren, bei einer Laufzeit von etwa noch 7 Jahren. Die Holt und die Taylor Mine kamen durch die Übernahme von St. Andrew Goldfields in 2015 zum Unternehmen. Von diesen beiden Minen erhofft man sich in den nächsten Jahren mit das größte Potential.

In Australien hat man mit der Fosterville Mine die größte Mine im Bestand. Es wurden in 2018 356.230 Unzen gefördert. Neue Studien gehen davon aus, dass hier noch etwa 1,7 Millionen Unzen verarbeitet werden können. In der Cosmo Mine, die im Moment nur 20.000 Unzen bringt, hat man in den letzten Jahren mit größeren Explorationsarbeiten begonnen, weil man davon ausgeht, dass hier noch große Goldresourcen zu finden sind. Allerdings sollen im australischen Bundesstaat Victoria in dem Kirkland Lake Gold tätig ist, für Goldproduzenten Lizenzgebühren von 2,75 % erhoben werden. Kirkland Lake Gold wird am meisten von den Lizenzgebühren betroffen sein, da die Fosterville-Mine das wichtigste Abbaugebiet in Victoria ist.

Abbildung: Segmente und Regionen von Kirkland Lake Gold

Wichtige Kennzahlen

Während der Umsatz bei Alamos Gold in den letzten Jahren stets gesteigert werden konnte, ging das EBIT und der Gewinn stets zurück und befindet sich im negativen Bereich, genauso wie das EPS. Was wir hier nicht sehen, worauf ich aber kurz eingehen will ist der Free Cashflow. Auch dieser ist negativ. Das Minus vor EPS, Gewinn und Cashflow ist darauf zurückzuführen, dass die Investitionskosten in den letzten Jahren außerordentlich hoch waren. Die Projekte machen aber große Fortschritte und sollten sich in den nächsten Jahren positiv auszahlen. So soll die Kirazlı Mine in der Türkei Ende 2020 an den Start gehen. Mit der Mine hat man eine bedeutende Quelle für eine kostengünstige Produktion. Dabei sollen die All-in Sustaining Costs (AISC) bei nur 373 $ für diese Mine liegen. Der Begriff AISC wurde vom World Gold Council eingeführt um Produktionskosten, und somit letztlich auch die Rentabilität von Goldförderunternehmen besser vergleichen zu können. Im Moment liegen die AISC von Alamos bei 940 $. Durch die Produktion in der Türkei könnten diese erheblich gesenkt werden.

Wie das Management auf der letzten Konferenz sagte, sollen zwar die Investitionskosten in der Türkei auch in 2019 hoch sein. Dennoch sollte berücksichtigt werden, dass das Unternehmen fleißig Aktien zurückkauft (allein in Q1 2019: 2.565.752 Aktien) und dass die Dividende kürzlich von 0,02 USD auf 0,04 USD verdoppelt wurde. Der Vorstand geht davon aus, dass sowohl das Free Cashflow als auch der Gewinn ab Mitte 2020 kräftig anziehen werden.

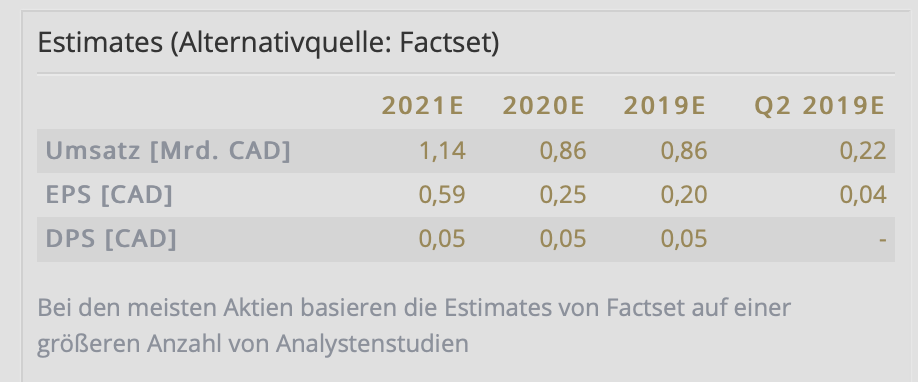

Die Analysten sehen dies ähnlich: Der Umsatz und das EPS sollen bis 2021 kräftig steigen.

Der Umsatz von 650 Millionen in 2018 auf 1,14 Milliarden in 2021. Das wäre beinahe eine Verdoppelung. Beim EPS stand in 2018 ein Verlust von 190 Millionen an. Die EPS sollen aber bald ins positive laufen und bis 2021 590 Millionen USD betragen.

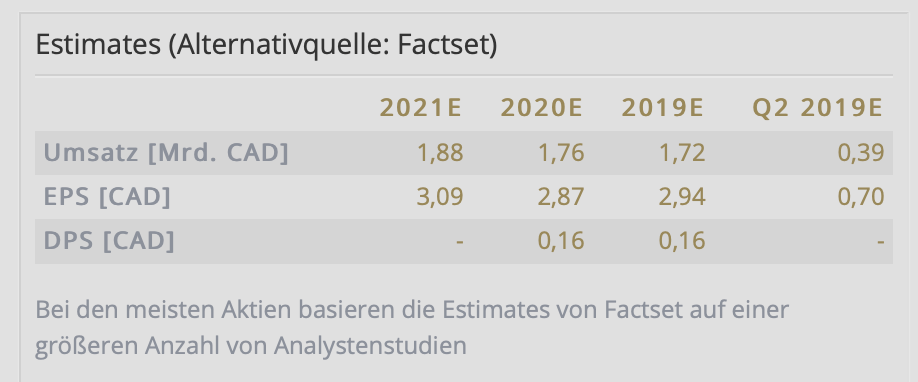

Bei Kirkland Lake Gold sehen die Zahlen vergleichsweise spektakulär aus: Mit über 700.000 produzierten Unzen konnte man in 2018 die eigene Prognose von 670.000 Unzen übertreffen. Sowohl der Umsatz als auch das EBIT, der Gewinn und die Nettogewinnmarge konnten in den letzten Jahren permanent gesteigert werden. Auch der Free Cashflow konnte von 170 Mio. US-$ in 2017 auf 270 Mio. US-$ in 2018 gesteigert werden.

Und laut Analystenschätzungen soll es, was den Umsatz und die EPS betrifft, so weitergehen. Im ersten Quartal 2019 gab es eine Rekordproduktion von 231.900 Unzen. Laut Management soll in 2019 zum ersten Mal die magische Marke von 1.000.000 Millionen Unzen bei der Produktion geknackt werden. Dabei sollen die AISC zwischen 520 US-$ und 560 US-$ liegen, was durchaus beeindruckend ist.

Der Cashbestand hat ebenfalls einen Rekordwert mit 416 Mio. US-$ erreicht. Dies ist aber auch nötig, da sich Kirkland Lake beständig nach neuen Übernahmezielen umsieht. Weiterhin wurde Kirklands Aktienrückkaufprogramm verlängert.

Was sagt der Piotroski F-Score?

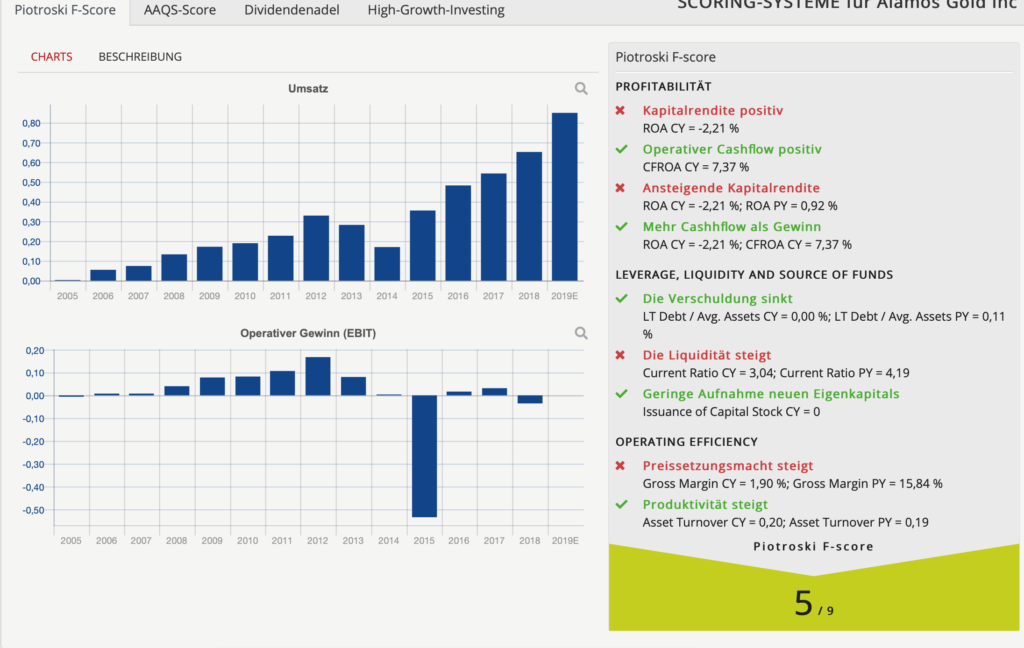

Mit dem Piotroski F-Score betrachten wir die Profitabilität, die Verschuldung bzw. Liquidität und die operative Effizienz. Nach dem Piotroski F-Score erhält Alamos Gold 5 von 9 Punkten und damit viermal null Punkte. Zum einen gibt es null Punkte weil die Kapitalrendite mit -2,21 % im letzten Jahr negativ war. Außerdem ist die Kapitalrendite rückläufig, also auch hierfür null Punkte. Weiter gibt es null Punkte, weil die Liquidität gesunken ist. Letztlich gibt es null Punkte, weil die Preissetzungsmacht gefallen ist.

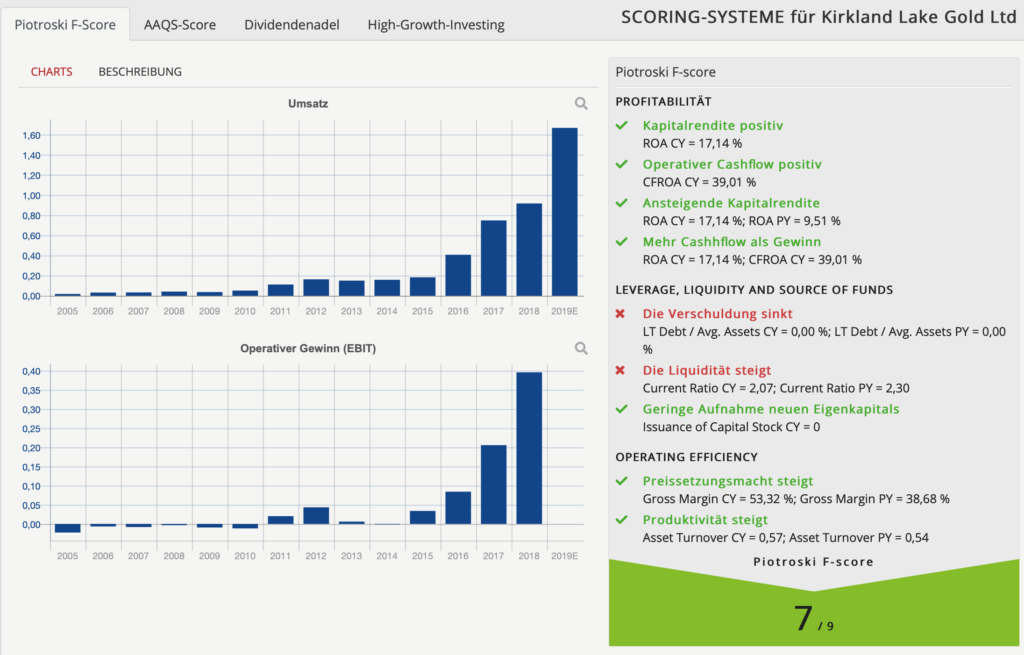

Kirkland Lake Gold erhält nach dem Piotroski F-Score e7 von 9 Punkten. Null Punkte gibt es, weil die Liquidität gesunken ist. Weiter gibt es null Punkte, weil die Verschuldung nicht sinkt. Da das Unternehmen aber keine Schulden hat, kann die Verschuldung nicht sinken. Somit würde ich diesen Punktabzug nicht gelten lassen.

Was bringt die Zukunft?

Mit der Young Davidson Mine hat Alamos Gold eine Mine die noch mindestens 13 Jahre stabile Erträge erwirtschaften sollte. Dabei soll die Produktion in den nächsten Jahren stabil bleiben. Durch Expansionsvorhaben der Island Gold Mine soll hier die Produktion gesteigert werden und die Produktionskosten langfristig gesenkt werden. Ebenso sollte hier noch mindestens 10 Jahre bei mindestens gleichbleibenden Erträgen produziert werden können. Die Minen in der Türkei haben zwar nur eine durchschnittliche Ausbeutedauer von etwa sechs Jahren, basierend auf den Machbarkeitsstudien von 2017, aber diese sollen nach und nach ins Laufen kommen und mit einem durchschnittlichen AISC von etwa 400 US-$ könnte die Gesamtrentabilität noch einmal enorm erhöht werden. Die Risiken liegen neben den potentiellen technischen Betriebsstörungen in den politischen Risiken (man denke vor allem an die Türkei, wenngleich hier die Risiken sicher geringer sind als in afrikanischen Ländern). Risiken sind aber auch durch die Geschäfte in Fremdwährungen zu finden.

Bei Kirkland Lake Gold hat man mit der Fosterville und Macassa Mine zwei große Minen, die durch die aktuellen Explorationsarbeiten noch viel Potential bieten. Dabei lag der AISC Wert der Fosterville Mine in 2018 bei 442 US-$ je Unze. Damit ist diese Mine momentan die Mine mit den zweiniedrigsten Produktionskosten weltweit. Auf Platz eins befindet sich mit einem AISC-Wert 425 US-$ die Svetloye Mine von Polymetal. Neben den beiden großen Minen bieten auch die etwas kleineren noch viel Explorationspotential. Der hohe Cashbestand von aktuell 417 Mio. US-$ dürfte zu weiteren Übernahmen führen und die Produktionskapazitäten sind über beide Länder hinweg noch ausbaubar.

Chartanalyse

Im langfristigen Chart, konnte Alamos bisher nicht überzeugen. Die Aktie befindet sich in einem langfristigen Abwärtstrend. Allerdings zeigt sich seit Dezember 2018 ein kurzfristiger Aufwärtstrend. In diesem Zeitraum hat die Aktie knapp 100 % zugelegt. Sollte hier der Abwärtstrend schwungvoll nach oben durchbrochen werden, könnte Alamos durchaus Kirkland Lake Gold in der Aktienentwicklung folgen.

Bei Kirkland Lake Gold finden wir ein komplett anderes Bild vor. Stand die Aktie Ende 2017 noch bei etwas unter 5 USD stieg sie seitdem ohne Unterbrechung um über 700 %, also innerhalb von 1,5 Jahren! Solange sie nicht durch den Trendkanal nach unten ausbricht (aktueller Trigger etwa 34 USD) , sehe ich hier keine Gefahr der Trendwende.

Beide Aktien befinden sich momentan kurzfristige gesehen in einem fallenden Dreieck. Zwei Einstiegssignale kann ich mir hier vorstellen. Entweder warte ich bei beiden Aktien den Ausbruch auf ein neues Jahreshoch ab, oder ich steige ein, wenn der Kurs das Dreieck nach oben durchbricht. Das Risiko würde ich begrenzen, wenn der Kurs das Dreieck nach unten durchbricht. Im ersten Fall ergibt das ein Risiko von etwa jeweils 10 %. Im zweiten Fall handelt es sich um ein Risiko von etwa 6 %. Selbstverständlich könnte man bei Alamos mit dem Einstieg auch warten, bis der langfristige Abwärtstrend gebrochen wird. Bei Kirkland Lake würde ich das Durchbrechen des oberen Trendkanals stattdessen eher für Gewinnmitnahmen nutzen.

Die Trendstärke ist bei beiden Aktien mit 1,8% und 2,2% sehr positiv. Die Trendstabilität auf Jahressicht ist mit 1,08 bei Alamos negativ zu werten, während sie bei Kirkland mit 12,59 sehr stabil ist. Beide Unternehmen haben seit dem letzten Quartalsbericht über

30 % zugelegt und befinden sich keine 5 % unter ihren Jahreshochs.

Gegenüberstellung

Zum Schluss schauen wir uns noch an was für und gegen die Unternehmen spricht.

? Gemeinsam haben beide Unternehmen, dass ihr Geschäftsmodell sehr leicht zu verstehen ist, dass beide schuldenfrei sind und dass beide Unternehmen aktuell Aktienrückkäufe durchführen.

Was spricht sonst noch für Alamos Gold?

? Alamos hat beträchtliche Vermögenswerte im Wert von 2,81 Mrd. US-$ zur Verfügung.

? Es stehen aussichtsreiche neue Projekte an.

? Die laufenden Minen können noch lange produzieren

? Der Chartverlauf ist seit Anfang 2019 positiv.

Und für Kirkland Lake Gold?

? Bei Kirkland Lake gibt es ein mittelfristiges Wachstumspotential durch Explorationen und Übernahmemöglichkeiten.

? Der Piotroski F-Score ist sehr gut.

? Es bestehen langlaufende sehr renditenstarke Projekte.

? Der Chartverlauf ist seit 2017 positiv.

Und was spricht dagegen?

⚡️Der Sektor bringt gewisse Risiken mit sich. Unter anderem sind hier technische Betriebsstörungen zu nennen. Da beide Unternehmen nur Gold produzieren und vom Goldpreis abhängig sind, stellt die fehlende Diversifizierung ebenfalls ein Problem dar.

Was spricht noch gegen Alamos Gold?

⚡️ Fremdwährungsrisiken, insbesondere wegen den Standorten Türkei und Mexiko.

⚡️ In diesen Ländern sind auch die politischen Risiken nicht zu unterschätzen.

⚡️ Der Free Cash-flow ist negativ und ebenso die Gewinnentwicklung.

⚡️ Der Chart befindet sich im langfristigen Abwärtstrend.

Und was spricht gegen Kirkland Lake Gold?

⚡️Einmal eingeführte Lizenzgebühren, können auch in Zukunft weiter erhöht werden.

Nun interessiert mich eure Meinung. Welche Aktie würdet ihr eher kaufen? Seht ihr noch weiteres Aufwärtspotential bei Kirkland Lake obwohl die Aktie schon sehr stark gestiegen ist? Und glaubt ihr, Alamos könnte früher oder später ein ähnliches Potential wie Kirkland Lake aufweisen? Im folgenden Videobeitrag könnt ihr euch die Analyse noch einmal ansehen und eure Meinung hinterlassen.

Ich wünsche euch einen erfolgreichen Handelstag.

Bis bald

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

TraderFox Paper: https://paper.traderfox.com

TraderFox Aktien-Terminal: https://aktie.traderfox.com/

Alamos Gold: https://www.alamosgold.com

Kirkland Lake Gold: https://www.klgold.com

& Profi-Tools von

& Profi-Tools von