Portfoliocheck: Dieser Fahrdienstleister hat Selfmade-Milliardär Stanley Druckenmiller Uber-zeugt

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Dass seine Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uni-Abbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 4,5 Milliarden Dollar schätzt.

Druckenmiller startete seine Karriere an den Finanzmärkten bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte und sein ausgeprägtes makroökonomisches Talent schnell positiv auffiel. Binnen eines Jahres stieg Druckenmiller vom Trainee zum Chef der Research-Abteilung auf und bereits 1981 gründete der damals 28-jährige seinen eigenen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Größere Aufmerksamkeit erlangte Druckenmiller als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang. Soros verdiente hierbei Milliarden, was seinen Ruf als Star-Investor begründete.

Wie Soros auch, verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Seit 2012 managt Druckenmiller ausschließlich sein eigenes Kapital und schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

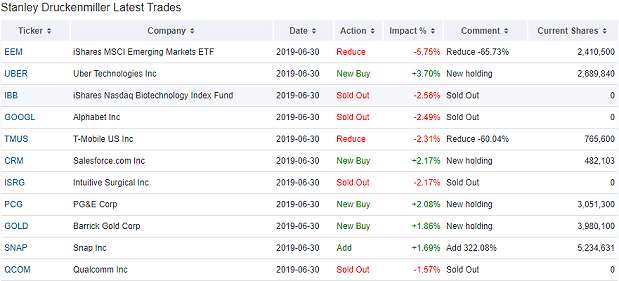

Top Transaktionen im zweiten Quartal

Im zweiten Quartal 2019 hat Druckenmiller sein stark fokussiertes Portfolio erneut erheblich umgekrempelt und kam auf eine Turnoverrate von 22 Prozent.; unter den 61 Werten finden sich gleich 19 neue Aktien.

Nachdem er bereits im ersten Quartal den Technologiesektor um 15,6 Prozent ausgebaut hatte, stockte Druckenmiller hier um weitere 9 Prozent auf, so dass Technologiewerte nun 47 Prozent seines Portfolios ausmachen. Also jener Sektor, der am Ende einer Hausse besonders gut performt.

Bei den zyklischen Konsumwerten baute er ebenfalls weiter Bestände auf und der Sektor kommt dankeines Zuwachses von 3 Prozent nun auf einen Depotanteil von 26 Prozent. Es folgen mit großem Abstand Healthcare mit 5,83 Prozent, Financial Services mit 5,25 Prozent und Industrials mit 4,24 Prozent.

Etwas wankelmütig könnte man Stanley Druckenmillers Verhalten gegenüber salesforce.com einstufen, denn diese ehemals sehr große Position hatte er über mehrere Quartale hinweg komplett abgebaut. Im ersten Quartal hatte er seinen Restbestand mit immerhin 8,5 Prozent Depotanteil restlos glattgestellt – um im zweiten Quartal wieder neu einzusteigen mit 2,17 Prozent Depotanteil.

Seinen Biotechnologie-Indexfonds hat er komplett verkauft und auch seinen Emerging Markets-ETF um zwei Drittel reduziert; diesen hatte er im ersten Quartal noch massiv auf das Vierfache aufgestockt. Bei T-Mobile US, die vor der Fusion mit Wettbewerber Sprint stehen, verkaufte er 60 Prozent seiner Position, die er erst im Vorquartal aufgebaut hatte. Und bei Qualcomm ist er vollständig ausgestiegen, ebenso bei Alphabet, wo er ebenso wankelmütig vorgeht wie bei salesforce.com. Denn Alphabet hatte er im Schlussquartal 2018 halbiert und dann im ersten Quartal 2019 wieder deutlich aufgestockt, um sie nun komplett abzustoßen. Swing-Trading… aber Druckemiller hatte noch nie Probleme damit, auch große Depotpositionen konsequent und schnell auf- oder abzubauen, auch wenn es dabei um Positionen im Wert von hunderten Millionen Dollar geht.

Auf der Kaufseite hatte sein neues Uber-Investment mit 3,7 Prozent Depotanteil die größte Auswirkung. Daneben hat er sich bei dem skandalträchtigen Energieversorger PG&E erstmals eingekauft und auch bei Barrick Gold eine neue Position eröffnet. Die steigende Krisengefahr und der wirtschaftliche Abschwung lassen den Goldpreis steigen und damit auch die Aussichten der Goldproduzenten, mehr Geld zu verdienen. Und die haben es nötig nach der jahrelangen Krise in ihrem Sektor.

Nach Quartalsschluss baute Druckenmiller noch seine Position bei General Electric aus. Dort gab es eine Short-Attacke mit der Behauptung, GE würde Milliardenrisiken in seiner Bilanz verschleiern. GE-CEO Larry Culp widersprach und verwies darauf, dass der "Ermittler" mit einem Hedge Fonds zusammen arbeite, der auf fallende GE-Kurse spekuliere und ihm die Hälfte der Profite versprochen hätte. Druckenmiller erklärte auf CNBC, er glaube den Ausführungen Culps und hätte daher in den zweistelligen Kursabsturz hinein seinen GE-Bestand aufgestockt.

Top Portfolio-Positionen Ende des zweiten Quartals

Im zweiten Quartal hat Stanley Druckenmiller erneut einige Aktien von Microsoft erworben, die inzwischen 20,78 Prozent seines Depots ausmachen. Auch bei Amazon, seiner zweitgrößten Position, hat er weitere 12.000 Aktien zugekauft, während er 5.000 Netflix-Aktien veräußerte. Alibaba kletterte auch dank des Kaufs weiterer 110.000 Aktien auf den vierten Rang vor Adobe, die er um weitere 125.000 Aktien vergrößert hat.

Des Weiteren hat er MercadoLibre um 11.0 Aktien aufgestockt, so dass sie nun mit 3,54 Prozent auf dem siebten Rang seines Depots liegen. Und direkt davor rangiert der Fahrdienstleister Uber, den Stanley Druckenmiller sich ganz frisch an Bord holte - und das gleich mit 3,7 Prozent Depotanteil bzw. knapp 125 Millionen Dollar.

Aktie im Fokus: Uber Technologies

Uber ist ein Fahrdienstvermittler. Das Unternehmen aus San Francisco bietet in vielen Städten der Welt Online-Vermittlungsdienste an, anfangs nur zur Personenbeförderung. Inzwischen werden auch Warentransporte angeboten und weitere Dienste.

So werden über UberX sowie UberBlack Fahrgäste an Mietwagen mit Fahrer vermittelt und via UberPop an private Fahrer mit eigenem Auto. UberTaxi wiederum vermittelt reguläre Taxis, UberJump vermietet E-Tretroller und E-Fahrräder und nun soll ein eigenes Fahrradverleihsystem hinzukommen. Uber versucht auch, zwischen den einzelnen Diensten Synergien und Crosssellingpotenziale zu heben und so werden über UberEat Essenslieferungen angeboten.

Die Vermittlung erfolgt über eine mobile App oder eine Website und Uber erhebt für die Vermittlung eine Provision von mehr als 25 Prozent des Fahrpreises.

Das Potenzial ist riesig, sowohl was die regionale Verbreitung angeht, als auch die noch zu erschließenden zusätzlichen Dienste und Waren. Vor allem junge, urbane Leute setzen auf die Vermittlunsgdienste von Uber oder des kleineren Konkurrenten Lyft.

Uber war erst vor kurzem an die Börse gegangen und der Ausgabepreis von 45 Dollar erschien reichlich ambitioniert für ein Unternehmen, das sein Wachstum mit enormen Verlusten erkauft. Und so lag bereits der Eröffnungskurs mit knapp 42 Dollar um rund 7 Prozent unter dem Ausgabepreis. In der Folge lief es auch nichts besser und nach Vorlage der letzten Quartalszahlen fielen die Aktien auf neue Tiefststände auf sogar deutlich unterhalb von 35 Dollar. Wo Uber noch immer mit 56 Milliarden Dollar bewertet wird.

Den Schock hatte ein Quartalsverlust von 5,2 Milliarden Dollar ausgelöst und ein eher moderates Umsatzwachstum von nur zwölf Prozent. Auf Jahressicht nahm der Umsatz mit Fahrdiensten lediglich um zwei Prozent auf rund 2,35 Milliarden Dollar zu, während das Geschäft mit Essenszustellungen im Jahresvergleich um 72 Prozent auf 595 Millionen Dollar hochschnellte.

Uber-CEO Dara Khosrowshahi versuchte die Anleger zu beruhigen und bezeichnete den Verlust als einen "once-in-a-lifetime-hit", also einen einmaligen Schlag. Und bei genauerem Hinsehen hat er Recht, denn der größte Teil des Verlusts ist auf Aktienvergütungen zurückzuführen, die Uber seinen Angestellten gewährte und die Teil ihrer Entlohnung sind; ein bei Startups durchaus übliche Verfahren.

Kann Uber jemals Geld verdienen?

Ältere Anleger fühlen sich angesichts solcher Zahlen an die Dot-Com-Blase vor 20 Jahren erinnert, wo reihenweise "heiße" Unternehmen an die Börse kamen, die niemals Aussicht hatten, jemals auch nur einen Cent Gewinn zu machen. "Umsatz war der neue Gewinn, dachte man, die New Economy" schien die Grundgesetze der Wirtschaftswissenschaften aus den Angeln zu hebeln. Aber es kam anders und zwar genau so, wie es kommen musste: die New Economy entpuppte sich – wie auch alle ihre Vorgänger – als riesige Blase und als die US-Notenbank 1999 anfing, die Zinssätze anzuheben, platzte die Blase im März 2000 mit einem lauten Knall. Und die vielen Firmen, die auf immer neue Geldzufuhren angewiesen waren, weil sie in rasantem Tempo Geld verbrannten, waren schlagartig vom Geldstrom abgeschnitten und eine Vielzahl von ihnen verendete kläglich.

Die fünf teuersten Worte an der Börse sind "dieses Mal ist alles anders", mahnt uns Börsenlegende Sir John Templeton. Also sollte man diesem Irrtum nicht aufsitzen. Doch es gibt durchaus Anzeichen dafür, dass es dieses Mal anders läuft. Jedenfalls sind die Bedingungen und Voraussetzungen nicht gänzlich vergleichbar mit denen im Jahr 1999. Auch wenn wir wieder am Ende eines langen Wirtschaftsaufschwungs stehen und die Notenbank die Zinsen angehoben hat, während die Konjunktur sich merklich abschwächt.

Anders ist heute, dass die Notenbanken zurückgekehrt sind auf den Pfad der Zinssenkungen und damit der Börse eine Extraportion Sauerstoff zuführen. Anders ist, dass der momentane weltweite Konjunkturabschwung vor allem auf die Handelskriegspolitik von Donald Trump zurückzuführen ist, der mittels Strafzöllen und Sanktionen die Handelspartner oder aus seiner Sicht eher Handelsgegner "auf Linie" bringen will. Diese Handelshemmnisse, die zu einem erheblichen Teil sich auch auf psychologischer Ebene manifestieren, können genauso schnell wieder beiseite geräumt werden, wie sie errichtet worden sind.

Und dann ist da noch ein deutlicher Unterschied zwischen 1999 und 2019. Während man vor 20 Jahren davon sprach, dass die neuen Technologien wie Internet und Mobilfunk die Welt verändern würden, tun sie es heute wirklich. Nicht nur die Welt der Konsumenten, sondern auch die der Unternehmen untereinander. Die Menschen nutzen nicht nur neue Produkte, sondern die Technologien verändern unser Leben, unsere Verhaltensweisen. Und das schafft zusätzlichen Raum für neue, innovative Anbieter jenseits der bekannten Größen.

Uber ist so ein Anbieter, aber auch andere Unternehmen in anderen Bereichen. "Plattformen" sind eines der Zauberworte. Eine Onlinehandelsplattform wie Amazon oder Ebay, eine Reiseplattform wie Expedia oder Booking.com oder eine Bezahlplattform wie PayPal oder eine Dating-Plattform wie Tinder. Wer die Kunden hat, hat die Macht, wo die Kunden sind, wollen die Anbieter hin und wo die Anbieter mit den interessantesten Produkten sind, finden sich immer mehr Interessenten ein. Das Geschäftsmodell lässt sich wunderbar skalieren und auf angrenzende Bereiche ausweiten; Amazon macht es seit 25 Jahren vor, aus dem Online-Buchhändler ist eine Handelsplattform geworden, wo man so gut wie alles kaufen kann.

Uber ist auch so eine Plattform und als größter und aggressivster Anbieter versucht man, so schnell wie möglich zu wachsen und neue Märkte zu erobern. Das kostet viel Geld und der Erfolg ist nicht sicher, denn auch die Konkurrenz schläft nicht. Doch Uber hat einen Trumpf im Ärmel, den die anderen nicht haben: die Softbank Group.

Softbank ist ein Venture Capital-Spezialist, der seinerseits das Platzen der Internetblase überlebt hat. Gründer und CEO Masayoshi Son witzelte sogar einmal: "Ich war mal der zweitreichste Mensch der Welt. Dann verlor ich 70 Milliarden Dollar". Heute ist er wieder obenauf und seine Softbank Group an vielen sog. Einhörnern beteiligt, also Startups, die die Bewertung von einer Milliarde Dollar durchbrochen haben.

Die Softbank Group stattet viele Startups mit großen Geldbeträgen aus, aber seitdem Softbank vor zwei Jahren den "Softbank Vision Funds" mit einem Volumen von 100 Milliarden Dollar an den Start brachte, haben sich die Rahmenbedingungen komplett verändert. Diese 100 Milliarden Dollar wurden innerhalb von zwei Jahren komplett investiert und spielten ihren Investoren bisher mehr als 25 Prozent Rendite ein. Deren Begeisterung ist so groß, dass Softbank kürzlich den "Vision Funds 2" ins Leben rief und zwar mit mindestens 108 Milliarden Dollar Volumen. An Bord sind u.a. Microsoft, Apple und Foxconn.

Die Softbank Vision Funds sind ein Game-Changer

Es gibt weltweit eine ganze Reihe von Incubatoren und Venture Capital-Finanziers. Man kann es aber nicht anders sagen, keiner kann Softbank und seinen Vision Funds das Wasser reichen. Analysen zeigen, dass die üppigen Geldmittel von Softbank einer Vielzahl von Startups die Möglichkeit gegeben hat, in höchster Geschwindigkeit zu expandieren und Märkte zu besetzen und zu dominieren, wobei viele Konkurrenten schlicht auf der Strecke blieben. Geld öffnet Tore und Märkte. Und Uber ist einer der großen Profiteure, denn Softbank ist über die SB Investment Advisors UK Ltd. mit 29,88 Prozent an Uber beteiligt und somit einer der größten Finanziers von Uber und Uber ist eines der größten Investments des Vision Funds 1. Und nun steht der Vision Funds 2 in den Startlöchern, daher dürfte es für Uber auch künftig kein Problem sein, an weitere Geldmittel zu kommen. Ob über Kredite, ob über Kapitalmaßnahmen oder eben über weitere Finanzierungsrunden, das weitere Wachstum wird mit Geld unterfüttert. Dieses Geld stünde auch bereit, wenn die üblichen Kanäle über Banken und Börse versiegen sollten und das ist grundsätzlich anders als 1999.

Natürlich ist den Investoren nicht egal, ob Uber nur Geld verpulvert oder eine Perspektive hat, auch mal Geld einzuspielen. Uber ist das auch bewusst und man hat angekündigt, 2021 operativ Geld verdienen zu wollen. Was ambitioniert klingt angesichts des bisherigen expansiven Kurses. Andererseits tritt man bereits etwas auf die Kostenbremse und stellt keine neuen Entwickler mehr ein und senkt die Marketingausgaben. Da auch Hauptkonkurrent Lyft einen ähnlichen Kurs fährt, dürfte Uber hier nicht unbedingt ins Hintertreffen kommen.

Das meiste Geld kostet die Expansion. Allerdings verdient Uber auch ohne diese Investitionen bisher operativ kein Geld an den vielen Vermittlungen und es muss sich erst noch zeigen, ob Uber seine Betriebskosten wieder einspielen und eine auskömmliche Marge einfahren kann. Der frühere Uber-Investor Bradley Tusk erklärte gegenüber CNBC, Uber müsse "das A-bis-Z für den Transport sein. Ob man von A nach B kommt mit einem Fahrrad, Roller, Auto oder Bus, ob Möbel auf einem LKW verschickt werden, oder ein Burrito von einem Kurier gebracht wird, sie müssen der Standard für all das sein." Uber müsse in mehr Bereichen als bei UberEats und den Fahrdiensten dominieren, um profitabel sein zu können.

Bis dahin ist es noch ein langer Weg doch Uber hat die große Chance, ihn erfolgreich zu gehen. Weil sie einen starken Ankerinvestor haben, der über – fast – unbegrenzte Mittel verfügt, und Uber deshalb so gut wie jeden Wettbewerber aus dem Markt drücken kann. Denn Größe zählt, Kunden zählen, Marktmacht zählt. Und diese Faktoren sprechen für Uber, was letztlich auch Stanley Druckenmiller überzeugt hat, sich ordentlich Uber-Aktien ins Depot zu legen. Bisher allerdings noch ohne großen Kurserfolg…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

& Profi-Tools von

& Profi-Tools von