Der Aktienscreener: Diese Konsumgüteraktie entzieht sich der Marktschwäche und steht vor neuen Hochs - Ich bin investiert!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor ich euch heute einen spannenden oder vielleicht doch eher langweiligen Trendfolger vorstelle, in dem ich selbst investiert bin, könnt ihr entscheiden, ob ihr den Beitrag lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht. Und wie immer will ich darauf hinweisen, dass ich keine Empfehlung zum Kauf oder Verkauf einer Aktie oder eines anderen Finanzinstruments gebe. Ich gebe hier lediglich meine eigene Meinung wider. Es handelt sich um keine Anlageberatung.

Die Strategie der "konservativen Trend-Folge" zielt darauf ab, sichere und konservative Aktien zu finden, die bei geringer Volatilität nach oben laufen. Bei dem Screening-Ansatz wird das Aktien-Universum um die 50 % der relativ schwächsten Aktien auf 52-Wochensicht reduziert. Damit wird die Börse als Frühwarnindikator genutzt, die potenzielle Probleme in den Geschäftsmodellen meist frühzeitig erkennt. Die 50 % relativ stärksten Aktien werden nach den Kriterien der geringen Volatilität und der adjustierten Dividendenrendite gerankt. Aufgrund dieser Eigenschaften eigenen sich die gefundenen Aktien gut für gehebelte Trades und für Langfristinvestoren. Dabei besteht natürlich immer die Möglichkeit, solche Unternehmen einerseits über Aktien abzubilden und diese gleichzeitig mit einem Hebelprodukt zu begleiten.

Unser "Conservative Trend-Following"-Screener orientiert sich an dem Buch "High Returns from Low Risk" von Pim Van Vliet und Jan de Koning, das ich jedem Langfristanleger empfehlen kann. Dabei beschäftigt sich das Buch mit dem Low-Risk Phänomen, das besagt, dass höhere Gewinnchancen nicht unbedingt mit höheren Risiken einhergehen müssen. Und dass ganz im Gegenteil, zumindest langfristig gesehen, risikoarme Aktien eine wesentlich höhere Rendite bringen, als risikoreiche Aktien. Unter diesem Aspekt ist es natürlich verwunderlich, warum sich viele Anleger, vor allem auf die risikoreichen Aktien stürzen. Allerdings liegt dies auf der Hand: Risikoarme Aktien sind normalerweise wenig spannend und geben einem nicht das Gefühl, dass man mit ihnen schnell und einfach Geld verdienen kann. Allerdings stimmt dies genau nicht, was wir auch sehen werden, wenn wir uns den langfristigen Kurs der heute zu besprechenden Aktie ansehe.

Meine Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, öffne ich das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat. Infos dazu findet ihr unter folgendem Link: https://traderfox.de/software/#aktien-screener.

Grundlage sind die 500 größten US-Unternehmen. Nachdem ich das Template "Conservative Trend-Following" geladen habe, werden mir die voreingestellten Kriterien angezeigt. Wenn ich jetzt auf "scannen" gehe, dann wird mir die Liste mit allen verbleibenden Aktien angezeigt. Grundsätzlich konzentriere ich mich dabei auf die 30 Aktien der vorderen Ränge. Allerdings hat sich in den letzten Monaten die Liste ausgedünnt. Es kommen nur noch sechs Aktien in Frage. Das Interessante dabei ist, dass die vordersten Plätze mit Aktien aus dem defensiven Konsumgütersektor belegt sind. Auf Platz sechs befindet sich McKesson, das ich in diesem Jahr bereits besprochen habe. Ich konzentriere mich heute auf General Mills (Platz 2), in das ich selbst investiert bin.

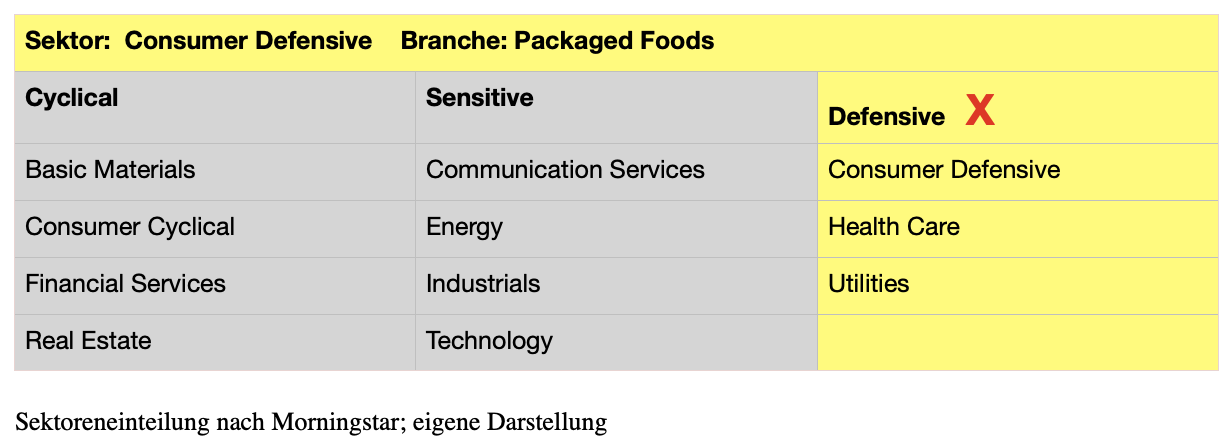

General Mills [GIS | WKN 853862 | ISIN US3703341046] zählt zu den weltweit führenden Nahrungsmittelkonzernen. Das Unternehmen produziert und vertreibt Zerealien, Backwaren, Fertiggerichte, Snacks und Milchprodukte. Zu den bekanntesten Marken gehören Cheerios, Häagen Dazs und Pillsbury. Des Weiteren produziert das Unternehmen über Joint Ventures mit Nestlé Produkte wie Cine Minis oder Fitness Cornflakes. Das Unternehmen wurde bereits 1928 gegründet. Die Marktkapitalisierung liegt bei 43,60 Mrd. USD. General Mills ist dem Sektor "Consumer Defensive" und der Branche der "Packaged Foods" zuzuordnen.

Geschäftsmodell und Segmentierung

Das Geschäftsmodell von General Mills ist leicht zu verstehen. Das Unternehmen stellt Nahrungsmittel her und vertreibt diese über den Einzelhandel. Neben Snacks, Cornflakes, Fertiggerichten und Backwaren ist General Mills auch ein führender Hersteller im Bereich Tiernahrung. Die Produkte werden in 13 Ländern produziert und in mehr als 100 Ländern vermarktet. Zu den Hauptkunden zählen Lebensmittelläden, Großhändler, Naturkostketten, Tierfachgeschäfte und Drogeriemärkte.

Im Geschäftsjahr 2021 entfielen 20 % des konsolidierten Nettoumsatzes in Nordamerika auf Walmart, wobei das Unternehmen sein E-Commerce-Geschäft zuletzt deutlich ausgebaut hat. Wurde in 2019 noch 4 % über E-Commerce generiert belief sich der E-Commerce-Umsatz in diesem Jahr bislang auf 11 %. Die große Abhängigkeit von Walmart stellt aber natürlich ein gewisses Risiko dar.

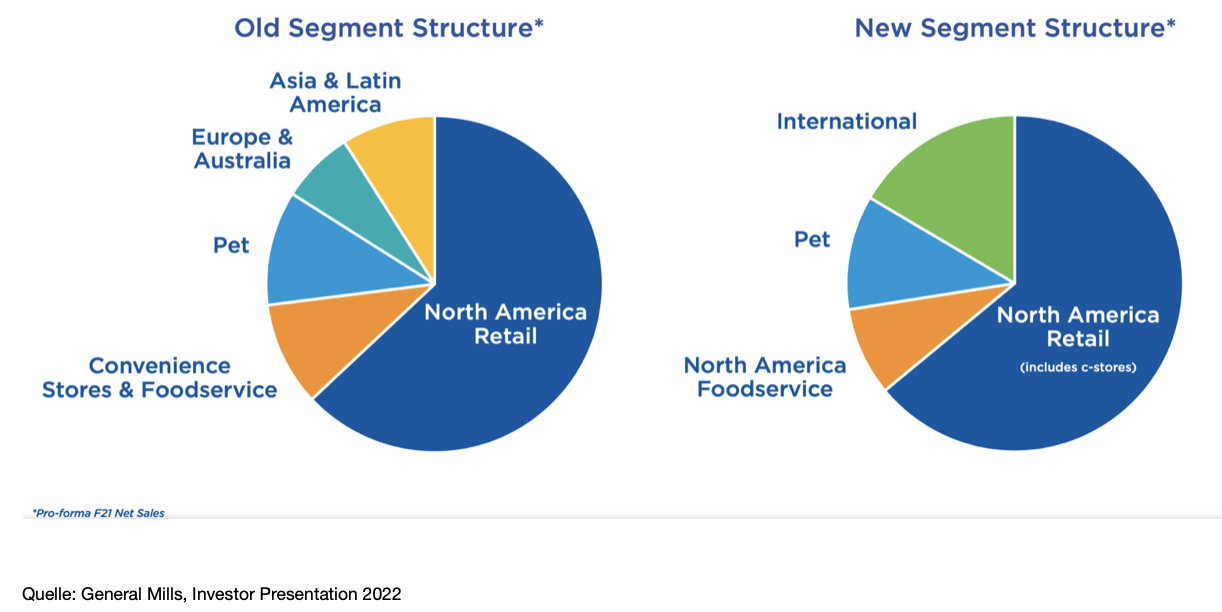

74,6 % des Umsatzes, der sich in 2021 auf 18,13 Mrd. USD belief, werden in den USA erzielt. 9,6 % entfielen auf das Tiernahrungsmittel-Segment. Im letzten Jahr wurde der Geschäftsbetrieb umgestaltet, indem verschiedene Funktionen innerhalb des Unternehmens neu organisiert wurden, um die Komplexität zu verringern und die Entscheidungsfindung zu straffen, wobei aus fünf Segmentes zunächst vier wurden.

In diesem Zusammenhang gab das Management bekannt, dass das Unternehmen seit dem Geschäftsjahr 2018 etwa 15 % seiner Umsatzbasis erfolgreich umgestellt und das Wachstum des Unternehmensumsatzes um etwa einen Prozentpunkt gesteigert hat. Auch wenn dies in dem genannten Zeitraum nicht wie ein signifikanter Fortschritt erscheinen mag, ist es wichtig, sich die Größe und Komplexität des Unternehmens vor Augen zu führen und zu bedenken, was die Verjüngung des Geschäfts wirklich bedeutet.

Kennzahlen

Einige der herbeigeführten Veränderungen haben sich im letzten Quartal bereits ausgezahlt. Zwar verfehlte das Unternehmen Ende März die Umsatzprognose um 10 Mio. USD, aber Tatsache ist, dass General Mills nun ein stärkeres Wachstum für das gesamte Jahr prognostiziert. Zuvor war das Management von einem organischen Umsatzwachstum zwischen 4 % und 5 % für das Jahr ausgegangen. Diese Zahl wurde nun auf solide 5 % nach oben korrigiert. Das gesamte Umsatzwachstum wird natürlich etwas geringer ausfallen, da die kombinierten Veräußerungen und Übernahmen sich mit 1 % negativ auf den Umsatz des Unternehmens auswirken.

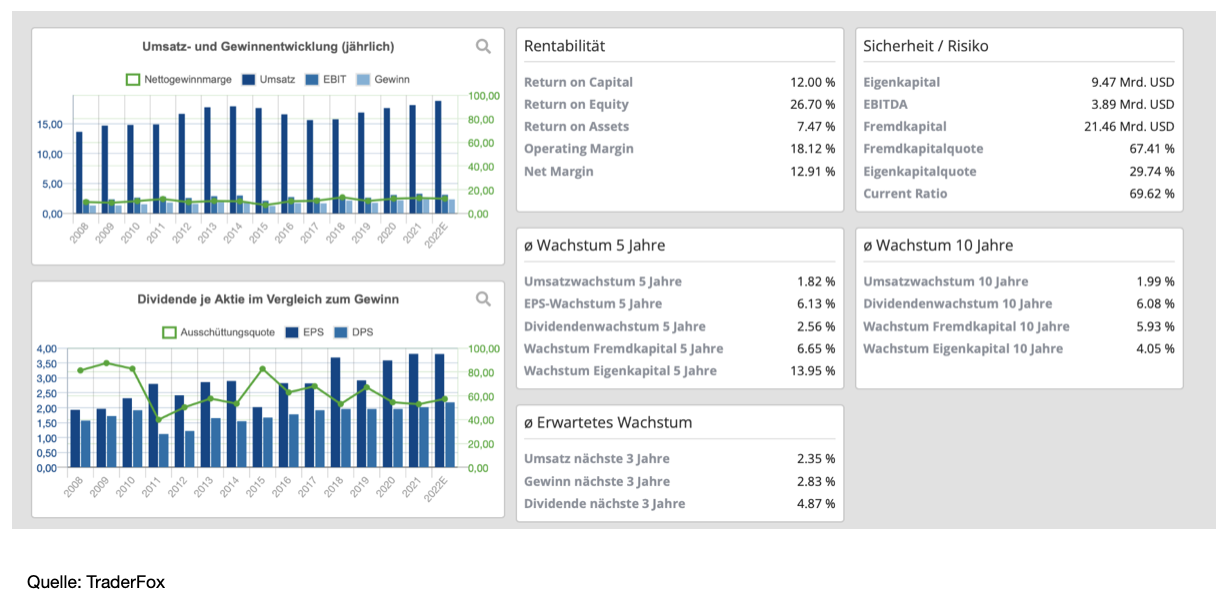

In der Vergangenheit hat das Management stets gute Arbeit geleistet, um den Umsatz des Unternehmens zu steigern. Der Umsatz ist zumindest in den letzten fünf Jahren jedes Jahr gestiegen, von 15,62 Mrd. USD im Jahr 2017 auf 18,13 Mrd. USD im Jahr 2021. Und auch der Gewinn konnte in den letzten fünf Jahren um durchschnittlich 6,13 % gesteigert werden, was für die Branche durchaus einen guten Wert darstellt.

Im letzten Quartal wurde die Gewinnspanne durch höhere Inputkosten beeinträchtigt, wobei diese durch höhere Preise verhältnismäßig gut ausgeglichen werden konnten. Während das Unternehmen über eine starke Nettomarge von fast 13 % verfügt und der operative Cashflow in 2021 2,98 Mrd. USD betrug, war in den letzten Jahren eine verhältnismäßig hohe Unstetigkeit beim Cashflow zu beobachten. Das muss man im Auge behalten; eine leichter jährlicher Rückgang im Cashflow in diesem Jahr sollte aber zunächst nicht verunsichern. Die Aktie wird aktuell mit einem KGV von 19 bewertet. Der Mittelwert der letzten 20 Jahre liegt bei 20. Hinsichtlich des KGV ist die Aktie damit fair bewertet.

Dividenden-Check

General Mills ist eine starke Dividendenaktie. Die Dividendenkontinuität liegt bei 26 Jahren, wobei seit 2014 die Dividende erhöht oder konstant gehalten wurde. Auf das Jahr hochgerechnet ergibt sich aktuell eine Ausschüttung von 2,18 USD je Aktie, was einer Rendite von knapp 3 % entspricht. Die Ausschüttungsquote liegt bei etwa 58 %, wobei Schätzungen von einer durchschnittlichen Dividendenerhöhung auf Sicht der nächsten fünf Jahre von 3 % ausgehen. Erwähnenswert ist, dass das Unternehmen auch weiter eine sehr Investoren freundliche Strategie fahren will. So ist man langfristig bestrebt, zwischen 80 % und 90 % des freien Cashflows durch eine Kombination aus Dividenden und Aktienrückkäufen an die Aktionäre zurückzugeben. In den ersten neun Monaten des Geschäftsjahres 2022 kaufte das Unternehmen für 550 Mio. USD Aktien zurück. Nach dem TraderFox Dividenden-Check bekommt die Aktie 14 von 15 Punkten.

Neuigkeiten

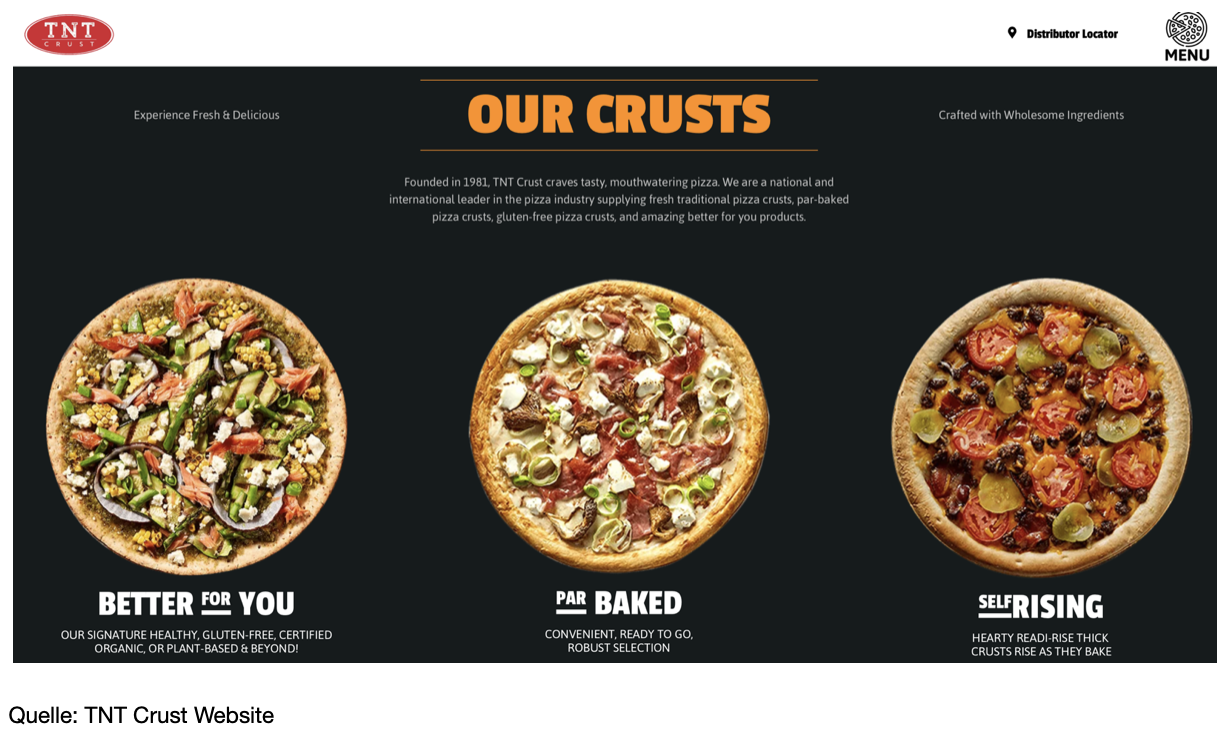

Erst an diesem Mittwoch verkündigte General Mills TNT Crust, ein Unternehmen, das sich auf Tiefkühlpizza spezialisiert hat, zu kaufen. Details zum Kaufpreis wurden nicht genannt. Jedoch dürfte die Übernahme eine interessante Möglichkeit darstellen, um anorganisch zu wachsen. Der Umsatz von TNT Crust belief sich zuletzt auf etwa 100 Mio. USD im Jahr. Da das Tiefkühlgeschäft ein Wachstumsmarkt ist, hat General Mills hier gute Chancen sein Wachstum etwas auf Vordermann zu bringen. In den USA ist das Tiefkühlgeschäft während der Pandemie um satte 20 % gewachsen und obgleich dieses hohe Wachstum wieder zurückgehen dürfte, ist TNT Crust ein kleines und sehr innovatives Unternehmen auf starkem Expansionskurs. Zwar wird durch die Übernahme erst einmal nur ein Wachstumspotenzial von 0,5 % gesehen. Dennoch zeigen solche kleinen, sehr fokussierten Zukäufe auf, dass das Management hinsichtlich Übernahmen einen guten Job macht, da kleine und profitable Nischenplayer im Lebensmittelmarkt oftmals durchaus das Potenzial haben, zu durchaus bedeutenden Anbietern heranzuwachsen.

Es ist durchaus zu befürchten, dass die Margen, die sich bislang gute gehalten haben, aufgrund der rasanten Rohstoffpreis-Inflation kurzfristig leiden werden. Insgesamt aber sehe ich das Unternehmen, aufgrund seiner starken Produkte und der schrittweisen Umstellung seine Strategie gut positioniert, um im mittleren einstelligen Bereich weiter zu wachsen. Letztlich ist General Mills, meines Erachtens eine klassische "Sleep-Well-Aktie" mit einem rezessionssicheren Geschäftsmodell und einer soliden Dividende. Wenn man sich die Performance der letzten Jahrzehnte anschaut, hat es sich die Aktie in Rezessionen und Bärenmärkten immer besser entwickelt als der Gesamtmarkt. Somit sehe ich die Aktie als gute Beimischung in einem diversifizierten Depot.

Kursentwicklung

Die Aktie von General Mills ist eine absolute Dauerläufer-Aktie und stieg seit 1980, rechnet man die Splits und Dividenden heraus, von 0,02 USD auf 74 USD. Dabei steigt die Aktie zwar nicht sonderlich schnell und die durchschnittliche Aktienperformance der letzten 10 Jahre ist mit 7 % auch nicht hoch. Doch dafür steigt sie stetig, wobei auch immer wieder längere Verschnaufpausen eingelegt werden. So ging die Aktie in 2016 in eine stärkere Konsolidierung über und hat erst in diesem Jahr das Hoch aus dem Jahr 2016 bei 73 USD wieder erreicht. Die Base, die sich in den letzten sechs Jahren gebildet hat ist gewaltig, wobei die Aktie nun gute Chancen hat, endlich nach oben auszubrechen.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch ein schönes Wochenende.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: General Mills

& Profi-Tools von

& Profi-Tools von