Der Aktienscreener: Diese Qualitätsaktie befindet sich nach unserem Value-Check aktuell auf Platz 1 - und in unserem Realgeld-Depot!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor ich euch heute eine attraktiv bewertete Aktie mit guten Wachstumsaussichten vorstelle, könnt ihr entscheiden, ob ihr den Beitrag lieber lesen wollt oder ob ihr ihn euch lieber auf You-Tube anseht.

Wer sich ein stabiles Depot aufbauen will und Pleitekanditen genauso wie hoch bewertete Aktien vermeiden will, der muss auf mehrere Faktoren bei seinen Aktien achten. Ein stabiles Depot lässt sich aufbauen, wenn wir uns nach Aktien umsehen, die eine attraktive Rendite, bei einem Risiko, das unter dem Marktrisiko liegt, versprechen. Wichtig ist es dabei, sogenannte Value-Trap´s weitgehend zu vermeiden. Davon spricht man, wenn beispielsweise die Dividendenrenditen sehr hoch sind, aber das Geschäft des Unternehmens schrumpft. Value-Aktien bieten sich im Schnitt für eine bis drei Jahre an, um sie in einem diversifizierten Depot zu halten. Dabei handelt es sich bei Value-Aktien um Aktien mit niedrigen KGVs, niedrigen KUVs oder hohen Dividendenrenditen. Es gibt meist Unsicherheiten darüber wie sich das Geschäft in den nächsten Jahren entwickeln wird, aber genau deshalb bestehen auch große Kurschancen. Dabei ist es sinnvoll, nicht nur auf eine, sondern auf mehrere aussichtsreiche Value-Aktien zu setzen und diese dann zwei bis drei Jahre liegen zu lassen. Value und Qualität widerspricht sich oft. Beide Kriterien in einer Aktie zu finden ist nicht leicht. Doch bei der heute zu besprechenden Aktie treffen beide Kriterien aufeinander. Wie ich die Aktie gefunden habe, zeige ich euch jetzt.

Vorgehensweise

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS. Grundlage dieses Tools ist die Datenbank von Morningstar. Über 15.000 in Europa und den USA gelistete Aktien können damit untersucht werden. Das Tool ist Teil des Abopaketes "TraderFox Morningstar Datenpaket" und gibt es für 19 € im Monat.

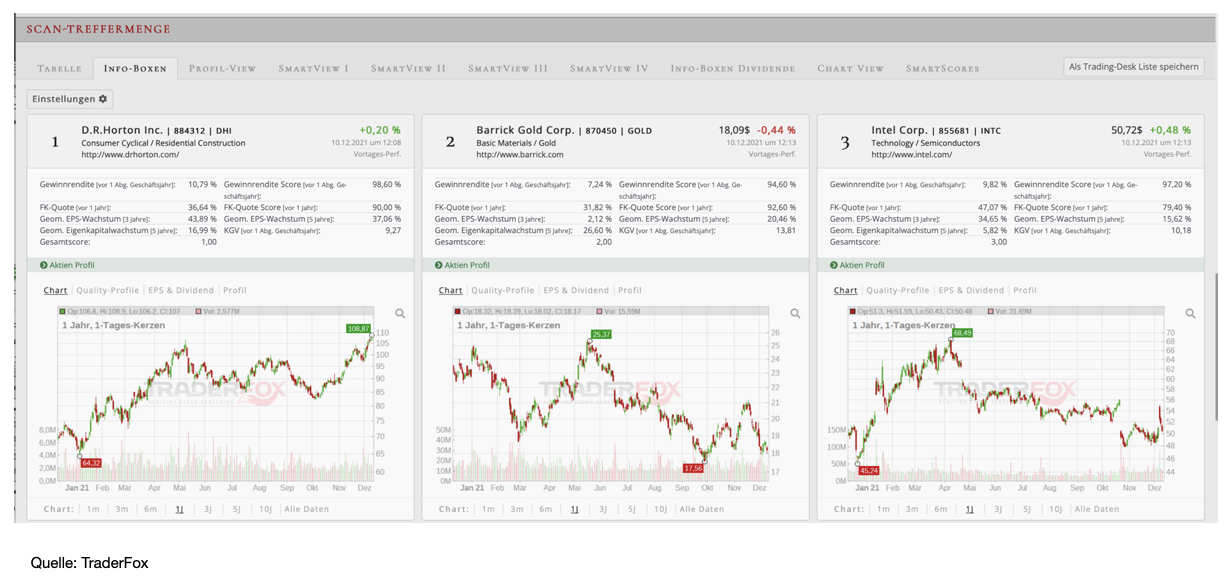

Nun gehe ich auf den Reiter "Templates" und wähle "Value-Aktien" aus. Dann lade ich das Template. Da ja bereits alles voreingestellt ist, muss ich im Anschluss nur noch auf "scannen" drücken, und dann werden mir noch 19 von insgesamt 500 Aktien angezeigt. Der Scan rankt die Aktien aufgrund einer niedrigen Fremdkapitalquote und einer starken Gewinnrendite. Zudem wird das EPS- und das Eigenkapitalwachstum berücksichtigt, und das KGV darf nicht über 14 liegen. Nach diesem Screen findet sich auf Platz 1 D.R. Horton wieder, das ich euch heute vorstellen möchte.

D.R. Horton (DHI) ist, nach der Anzahl der verkauften Einheiten, der größte Eigenheimbauer in den USA, wobei sich das Unternehmen auf den Bau und Verkauf von hochwertigen Häusern und Wohnungen spezialisiert hat. Daneben bietet das Unternehmen Hypotheken-Finanzierungen an und dringt immer stärker in den Smart-Home-Markt vor. Wir haben das Unternehmen auf unseren TraderFox Kanälen in diesem Jahr bereits öfter besprochen. Und das nicht ohne Grund. So ist die Aktie attraktiv bewertet, während die Wachstumsaussichten weiterhin hoch sind. D.R. Horton wurde 1978 gegründet und ist inzwischen in 31 US-Bundesstaaten vertreten. Bislang hat es insgesamt 81.965 Häusereinheiten verkauft. Das Unternehmen hat aktuell eine Marktkapitalisierung von 38 Mrd. USD. Es gehört dem Sektor "Consumer Cyclikal" und der Branche "Residential Construction" an. Die Aktie befindet sich übrigens bereits seit längerer Zeit in unserem Realgelddepot des Wachstumaktien-Magazins, wobei wir hier vor allem auf Unternehmen setzen, die zwar wachsen, aber noch nicht hoch bewertet sind. Infos zu unseren Magazinen findet ihr hier: https://aktien-mag.de/wachstumsaktien-magazin/archiv/

Segmentierung

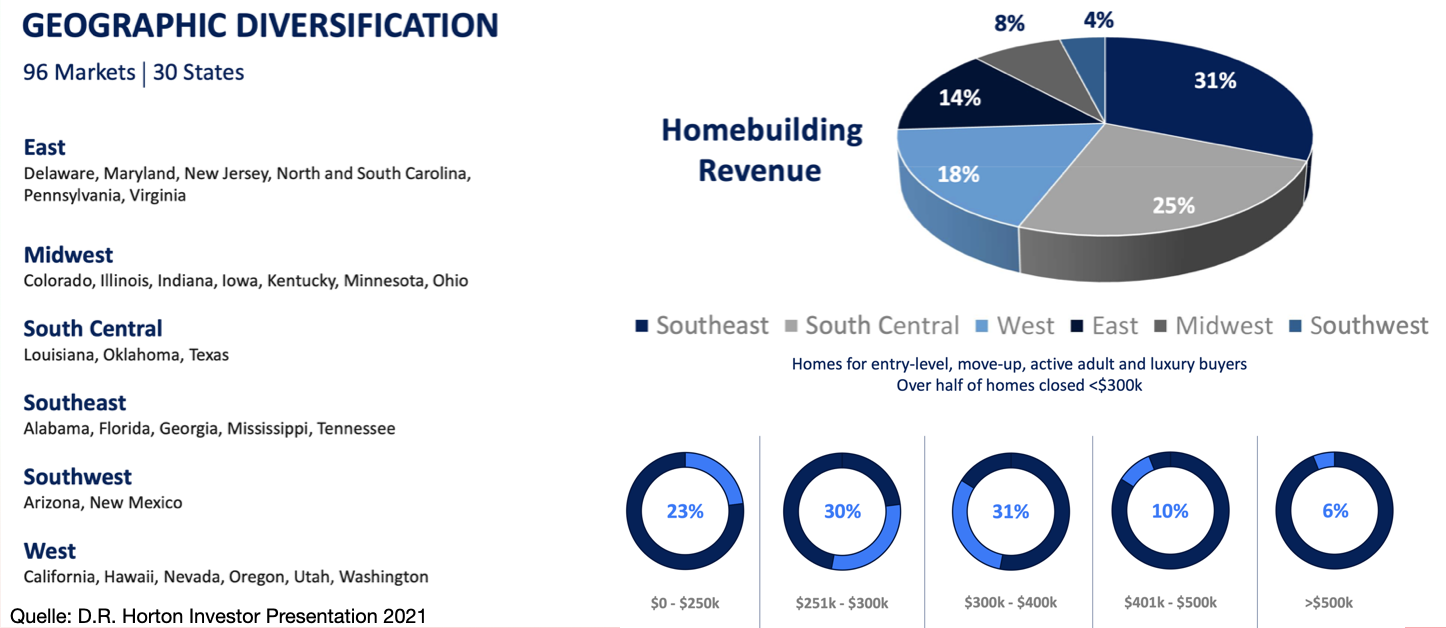

D.R. Horton ist seit 2002 Amerikas "Homebuilder" Nummer 1 und tätigt seine Geschäft ausschließlich in den USA. Hier ist das Unternehmen aber inzwischen bestens diversifiziert und deckt bereits zwei Drittel aller US-Bundesstaaten ab. Während der Marktanteil vor zehn Jahren noch bei etwa 5 % lag, konnte sich dieser auf aktuell 10 % glatt verdoppeln. Der Fokus des Unternehmens liegt ganz klar auf dem Bau von Einfamilienhäusern. Neben einer guten geographischen Diversifizierung ist das Unternehmen auch bei den Produkten breit aufgestellt. So werden über die vier Marken D.R. Horton, Express, Freedom und Emerald Häuser für Geringverdiener, für die Mittelschicht, aber auch für wohlhabende Menschen angeboten.

Interessenten können sich von Architekten vordesignte Häuser anschauen, ein Design auswählen und gegen einen Aufpreis das Haus noch personalisieren. Das Vordesign durch einen Architekten ist ein echter Wettbewerbsvorteil, denn so lässt sich der Hausbau standardisieren und einfacher skalieren. Steht der Architekturplan für ein Haus, kann das Haus tausendfach zu relativ niedrigen Kosten verkauft werden. Neben standardisierten Einfamilienhäusern sind auch Smart-Home-Häuser in Zusammenarbeit mit dem Smart-Home-Anbieter Alarm.com, in das ich übrigens investiert bin, und energieeffiziente Immobilien erwerbbar. Diese beiden Angebote dürfte in den kommenden Jahren stärker nachgefragt werden, da sie den Zeitgeist treffen. Die Häuser haben eine Fläche zwischen 92 m² und 370 m² und sind zu einem Preis von 150.000 USD bis über 1.000.000 USD zu erwerben. Im vergangenen Geschäftsjahr wurden rund 65.000 Häuser zu einem durchschnittlichen Preis von 299.100 USD verkauft.

Die Homebuilder-Branche

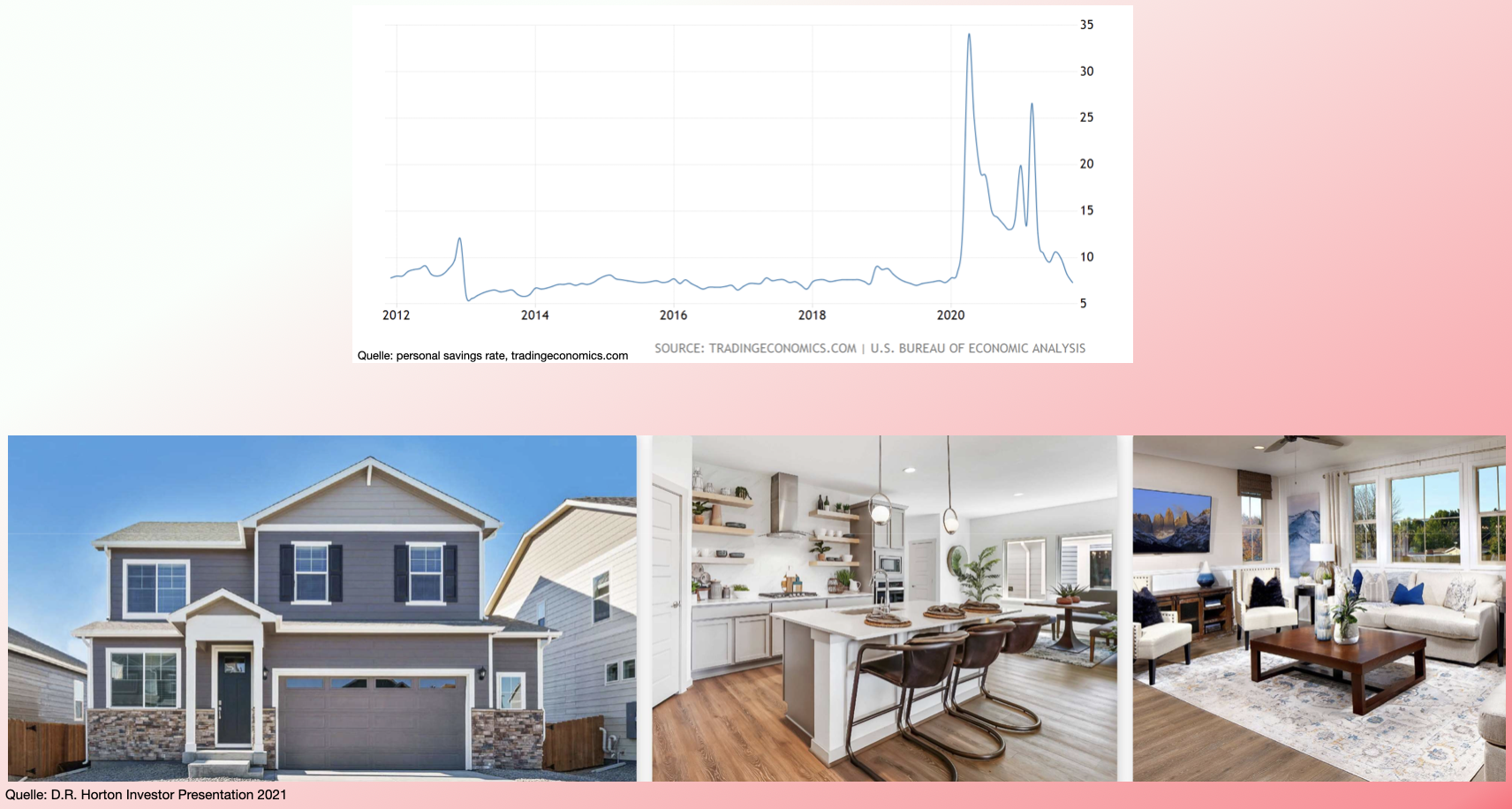

Wichtig zu verstehen ist, dass sich der Immobilienmarkt in Zyklen bewegt, da die meisten Menschen im Alter zwischen 25 und 35 Jahren ein Haus kaufen. In den USA sind für den Immobilienmarkt aktuell die Millenials die wichtigste Generation. Dabei stellen diese mit 95,8 Mio. Menschen in den USA eine noch größere Generation als die Baby Boomer dar. Für den Immobilienmarkt ist das natürlich sehr positiv, wobei mit einem Nachfragehöhepunkt nicht vor 2026 zu rechnen sein dürfte. Dies, und die Tatsache, dass, laut mehrere Studien, die Hauspreise in den USA bis Ende 2022 um weitere 10 % ansteigen werden, dürfe D.R. Horton noch einige Jahre eine hohe Nachfrage bescheren. Daneben haben wir ein niedriges Zinsniveau, welches auch in den kommenden Jahren anhalten dürfte, da unter anderem die Verschuldungsquote in den USA sehr hoch ist. Zudem dürfte, mittelfristig zumindest, die hohe Sparquote in den USA das Wachstum der Haubauer antreiben. Wenngleich die Sparquote in den USA in den letzten Monaten wieder deutlich zurückgekommen ist, lag sie doch zwischen Anfang 2020 und Mitte 2021 deutlich über dem historischen Durchschnitt. Goldman Sachs hat geschätzt, dass allein im Jahr 2020 rund 2 Bio. USD an Ersparnissen von US-Haushalten aufgebaut wurden.

Management

Ein starkes Management, das selbst Anteile am Unternehmen besitzt, hat den Vorteil für uns Aktionäre, dass es langfristig denkt und nicht nur auf den kurzen Profit aus ist. Bei D.R. Horton ist dies der Fall. So ist der Vorstandsvorsitzende des Unternehmens Donald R. Horton, der nach wie vor aktiv ist und das Unternehmen über viele Jahre hinweg aufgebaut hat. Die Horton-Familie hält etwa 7,8 % der ausstehenden Aktien. Auch der CEO und Präsident David V. Auld besitzt ein Aktienpaket im Wert von rund 40 Mio. USD. Die Mitarbeiterzufriedenheit ist hoch, was sich auch in der durchschnittlichen Betriebszugehörigkeit zeigt. Bei den City Managern liegt diese beispielsweise bei deutlich über zehn Jahren. Dass das Management langfristige Entscheidungen im Sinne des Aktionäre trifft, sehen wir auch an der langfristigen Umsatz- und Gewinnentwicklung, die sich permanent nach oben entwickelt hat.

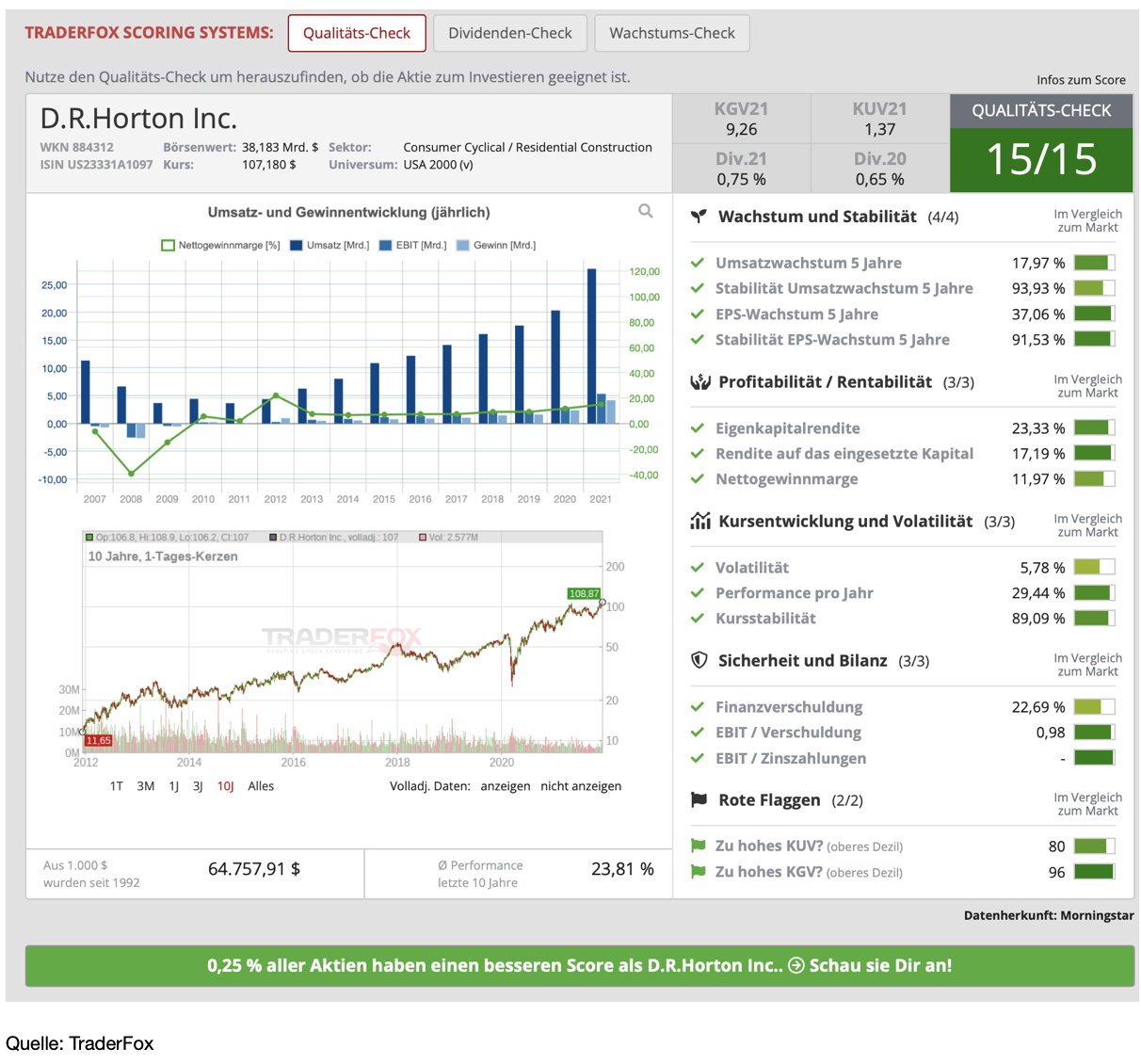

Qualitäts-Check

Allein seit 2017 konnte der Umsatz von 14 Mrd. auf 27,8 Mrd. USD nahezu verdoppelt werden, während im selben Zeitraum der Gewinn pro Aktie um 250 % auf aktuell 11,56 USD stieg. Die Eigenkapitalrendite lag im letzten Quartal bei satten 31,6 % und auch die Nettomargen können sich mit 12 % durchaus sehen lassen. Mit einer Eigenkapitalquote von 62 % ist das Unternehmen konservativ finanziert. Das Unternehmen profitiert von einem äußerst umsichtigen und konservativen Management, das sowohl die Finanzen genauestens im Blick hat, aber auch eine aktionärsfreundliche Politik betreibt. Im letzten Jahr wurden 2 Mrd. USD in Aktienrückkäufe gesteckt und die Dividendenrendite liegt bei knapp 0,75 %. Das mag nicht viel erschienen, doch die Ausschüttungsquote liegt nur bei gut 10 %, was durchaus Spielraum nach oben zulässt. In den letzten fünf Jahren betrug das Dividendenwachstum zudem im Schnitt 20 %. Aktuell gehen die Analysten für 2022 von einer Dividendenrendite von 0,82 % aus. Der Umsatz soll dabei auf 33 Mrd. USD klettern, wobei für die kommenden drei Jahre mit einem durchschnittlichen Umsatzwachstum von 18 % gerechnet wird, was sich letztlich durchaus als zu konservativ herausstellen könnte. In diesem Zusammenhang könnte die Aktie mit einem aktuellen KUV von 1,4 und einem KGV von nur 9 deutlich zu günstig bewertet sein.

Kursentwicklung

Werfen wir nun noch einen Blick auf den Chart, dann sehen wir, dass sich die Aktie in den letzten Monaten in einer ausgedehnten Konsolidierung befand. Seit dem Tief im März letzten Jahres konnte sie aber immerhin um gut 200 % zulegen. Aktuell handelt es sich bei D.R. Horton um einen spannenden Chart, da die Konsolidierung mit dem Ausbruch über die Marke von 105 USD beendet werden konnte, nachdem sich seit Mai ein doppelter Boden ausgebildet hat. Eine prozyklische Positionierung kann hier, meines Erachtens, nun ins Auge gefasst werden.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch ein schönes Wochenende!

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt, und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Alarm.com

& Profi-Tools von

& Profi-Tools von