Diese 5 Hidden-Champions Dauerläufer-Aktien aus den USA bedienen Zukunftsmärkte!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Hidden Champions sind heimliche Gewinner oder unbekannte Weltmarktführer, die in ihrer Branche oft eine führende Rolle spielen. Die enge Spezialisierung führt bei globaler Vermarktung zu tragfähigen Stückzahlen und dient somit als Motor des Wachstums. Viele Hidden Champions haben ihr Hauptprodukt als Innovation selbst eingeführt, wodurch sie ihre Position als Einziger im Markt behauptet oder in eine lange andauernde Überlegenheit verwandeln konnten. Sie zeichnen sich dadurch aus, dass sie häufig einen technischen Vorsprung gegenüber dem Wettbewerbsfeld innehaben.

Dauerläuferaktien wiederum sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

Spannend wird es, wenn man Hidden Champions- mit Dauerläuferqualitäten verknüpft. Wir bei TraderFox bieten verschiedene Möglichkeiten, um mittels der TraderFox Software Hidden-Champions-Dauerläufer zu identifizieren. Eine Möglichkeit besteht darin, das Template "Hidden-Champions-Dauerläufer" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

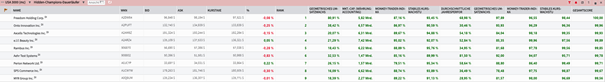

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Hidden-Champions-Dauerläufer anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Hidden-Champions-Dauerläufer". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Hidden-Champions-Dauerläufer Rangliste zu den 3000 größten Unternehmen aus den USA gemäß Marktkapitalisierung. Diese kann beliebig sortiert werden.

Im Folgenden stelle ich Ihnen 5 spannende Hidden-Champions Dauerläufer vor!

Freedom Holding– Eine führende Investmentbank in Zentralasien und Osteuropa

Freedom Holding ist ein in den Vereinigten Staaten nach dem Recht des Staates Nevada gegründetes Unternehmen und die Muttergesellschaft mehrerer operativer Tochtergesellschaften, die in erster Linie in einem breiten Spektrum von Tätigkeiten in der Wertpapierbranche tätig sind, darunter Wertpapiermaklerdienste für Privatkunden, Research, Anlageberatung, Wertpapierhandel, Market Making, Investmentbanking für Unternehmen, Versicherungen und ein reiner Maklerhändler, der auf dem Parkett der NYSE tätig ist. Der Hauptsitz des Unternehmens befindet sich in Almaty, Kasachstan, mit unterstützenden Verwaltungsbüros in Zypern und den Vereinigten Staaten. Über seine Tochtergesellschaften ist das Unternehmen professioneller Teilnehmer an der kasachischen Börse (KASE), der ukrainischen Börse und der Republikanischen Börse von Taschkent (UZSE) sowie Mitglied der NYSE und der NASDAQ-Börse.

Freedom Holdings verfolgt die Strategie, ein führendes Unternehmen in der Finanzdienstleistungsbranche zu werden, das Einzelpersonen und Institutionen, die einen verbesserten Zugang zu den internationalen Kapitalmärkten wünschen, mit Hilfe modernster Technologieplattformen für ihre Brokerage- und Bankgeschäfte bedient. Ziel ist es, sich als führendes Unternehmen in der Finanzdienstleistungsbranche zu etablieren, das Privatpersonen und Institutionen einen effizienten Zugang zu nationalen und internationalen Kapitalmärkten und marktführende Finanzdienstleistungen bietet.

In der Vergangenheit hat das Unternehmen aktiv nicht-organisches Wachstum durch Fusionen und Übernahmen angestrebt. Auf diese Weise konnte das Wachstum durch den Erwerb von talentiertem und erfahrenem Personal und wichtigen technologischen Ressourcen beschleunigt werden. Freedom Holdings plant, auch weiterhin auf opportunistischer Basis finanzdienstleistungsbezogene Unternehmen, ergänzende Geschäftsbereiche sowie Finanz- und ergänzende Technologien zu erwerben. Im Rahmen dieser Akquisitionsstrategie konzentriert man sich primär auf den Ausbau der Präsenz auf dem US-Markt.

In Kasachstan hat das Unternehmen bereits innovative, integrierte Finanztechnologien eingeführt, die nun auf andere Märkte und schließlich auf die ganze Welt ausgeweitet werden sollen. So ist beispielsweise digitale Hypothek das Vorzeigeprodukt in Kasachstan. Sie ist mit staatlichen Datenbanken verbunden, um effizient auf relevante Informationen zuzugreifen, mit denen sich Kunden für staatlich geförderte Hypothekenprogramme und andere von Freedom Holdings angebotene Kreditprogramme qualifizieren zu können. Die hauseigene Technologieplattform integriert viele der Dienstleistungen in eine Reihe von sich ergänzenden IT-Lösungen. Das Angebot komplementärer Dienstleistungen erhöht die Markentreue und die Möglichkeiten zum Cross-Selling der angebotenen vielfältigen Dienstleistungen. Da diese Dienstleistungen alle digital abgerufen und erbracht werden, ist das Unternehmen in der Lage, sie kostengünstig zu vermarkten und in neue Regionen zu übertragen. Das Management plant, diese Plattform auf weitere Märkte auszudehnen, wenn die regulatorischen und marktspezifischen Bedingungen dies hergeben.

Grundsätzlich wächst Freedom Holdings weiterhin organisch und profitiert von den günstigen Markt- und Wirtschaftsbedingungen in den meisten Regionen, in denen man tätig ist. Das jüngste Wachstum wurde durch die Ausweitung des Netzwerks von Finanzberatern für Privatkunden und die Zunahme des Volumens der dem Kundenstamm zur Verfügung gestellten Analystenberichte sowie durch ein deutlich höheres Handelsvolumen und eine höhere Kundenaktivität infolge von Regierungs- und Bankeninterventionen, die zu einer erhöhten Marktvolatilität und wirtschaftlichen Unsicherheit geführt haben, vorangetrieben. Neben der Ausweitung des Geschäfts in den Kernmärkten hat das Unternehmen in jüngster Zeit seine Tätigkeitsgebiet auf neue Länder wie Usbekistan, Aserbaidschan, Armenien, die Vereinigten Arabischen Emirate, Deutschland, das Vereinigte Königreich, Griechenland, Spanien, Frankreich und Polen ausgedehnt. Es ist geplant, weiterhin in zusätzliche Länder zu expandieren.

Im August fielen die Aktien des Unternehmens einem Hindenburg-Leerverkaufsangriff zum Opfer. Der Shortseller hat dem Konzern vorgeworfen, weiterhin mit sanktionierten russischen Oligarchen zusammenzuarbeiten. Der Konzern bestritt jedoch die Vorwürfe. Das Unternehmen hat formell alle Verbindungen zu Russland abgebrochen und sein Russlandgeschäft veräußert.

Im letzten Geschäftsjahr ist der Umsatz von Freedom Holding von 564,7 Mio. USD auf 795,7 Mio. USD um 40,9 % gestiegen. Dabei fiel der Gewinn von 217,9 Mio. USD auf 205,1 Mio. USD um 5,9 %. Die Nettogewinnmarge lag damit bei 25,8 % ggü. 38,6 % im Vorjahr. Am 04.08.2023 meldete Freedom Holding seine Q3-Zahlen. Der Umsatz lag im Ergebniszeitraum bei 229,0 Mio. USD und der Gewinn bei 54,9 Mio. USD (Vorjahr: -89,6 Mio. USD).

In den letzten 52 Wochen hat die Aktie von Freedom Holding Corp. eine Rendite von 77,9 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 23,2 %. Die Aktie markierte das 52-Wochenhoch am 29.08.2023 bei 102,40 USD.

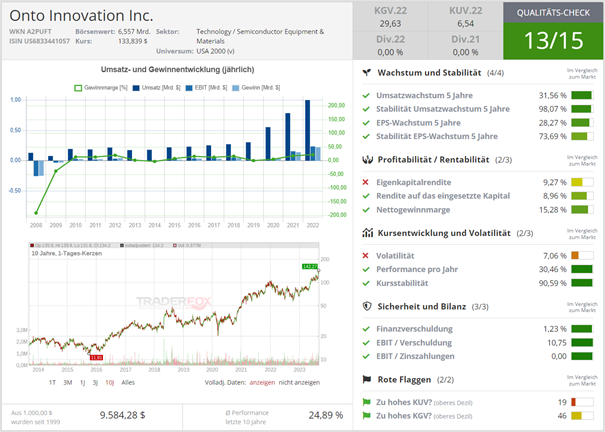

Onto Innovation – ein verborgenes Juwel in der Welt der Halbleiter

Onto Innovation entwickelt und fertigt Prozesssteuerungswerkzeuge, die von Herstellern von Halbleiter-Wafern und Advanced Packaging verwendet werden, und gilt als führend auf diesem Markt. Die Produkte des Unternehmens werden auch in anderen Hochtechnologiemärkten wie der Herstellung von LEDs, HF-Filtern und -Modulen sowie in anderen industriellen und wissenschaftlichen Anwendungen eingesetzt.

Die Art und Weise, wie Onto Innovation seinen Kunden einen Mehrwert bietet, besteht darin, die Zeit zu verkürzen, welche die Kunden benötigen, um ihre neuen Produkte und Geräte auf den Markt zu bringen, und gleichzeitig die Ausschusskosten zu senken. Daher ist es für die Produkte von Onto Innovation von zentraler Bedeutung, dass sie wichtige ertragssteigernde und umsetzbare Informationen liefern, die von den Kunden genutzt werden können, und dass sie Lösungen zur Produktivitätssteigerung und Kostenreduzierung enthalten.

Onto Innovation ist das Ergebnis einer Fusion zwischen Nanometrics und Rudolph Technologies im Jahr 2019. Die Fusion führte dazu, dass das fusionierte Unternehmen, Onto Innovation, zu den 16 größten Anbietern von Waferfab-Ausrüstung gehört und von einer verbesserten Skalierung sowie einem hochgradig komplementären Produktportfolio profitieren kann. Das fusionierte Unternehmen verfügt über eine umfassendere End-to-End-Prozesssteuerungslösung, die von der Waferherstellung über die Waferfertigung bis hin zum Advanced Packaging reicht.

Es wird erwartet, dass der allgemeine Markt für Wafer-Fertigungsanlagen bis 2025 eine steigende Nachfrage verzeichnen wird, angetrieben von mehreren säkularen Wachstumstreibern, die alle eine jährliche Wachstumsrate von mehr als 25 % aufweisen dürften. Zu diesen Treibern gehören Cloud Computing, künstliche Intelligenz, Elektrofahrzeuge und 5G. Onto Innovation hat mehr als 200 Kunden, die seine Geräte oder Software gekauft haben. Dazu gehören unter anderem TSMC, Samsung, Micron und Intel sowie Kunden aus dem Bereich Spezial- und Advanced Packaging wie Infineon und Shin-Etsu.

Ende August hat Onto Innovation Aufträge im Wert von über 100 Mio. USD für Systeme zur Unterstützung von Advanced Packaging für KI angekündigt. Im Kern handelt es sich um das Dragonfly® G3-Inspektionssystem, dessen Auslieferung bis zum ersten Quartal 2024 geplant ist. Dies stellt einen Anstieg gegenüber der zuvor geschätzten Kundennachfrage dar und spiegelt die entscheidende Rolle wider, die das Dragonfly® G3-System bei der Unterstützung des fortschrittlichen Packaging für den expandierenden Markt für KI-Geräte spielt. Die Aufträge stammen von führenden Logik- und Speicherherstellern für heterogene integrierte (HI) Gehäuse, die einen Grafikprozessor (GPU) und zahlreiche HBM-Bausteine (High Bandwidth Memory) kombinieren, um eine KI-GPU in einem einzigen Gehäuse zu schaffen. Das Unternehmen rechnet mit zusätzlichen Aufträgen im Jahr 2024, um die Expansion des KI-GPU-Marktes zu unterstützen, der laut International Data Corporation und JP Morgan in den nächsten vier Jahren mit einer durchschnittlichen jährlichen Wachstumsrate von 40 % wachsen dürfte.

In diesem Jahr haben mehrere Unternehmen eine verstärkte Nachfrage nach KI-GPUs angekündigt, um sowohl Hyperscaler als auch Unternehmen mit spezialisierten Rechenplattformen zu versorgen, um die wachsende Nachfrage nach großen Sprachmodellanwendungen zu befriedigen.

Onto Innovation meldete für das zweite Quartal, das im Juni 2023 endete, einen Gewinn von 0,79 USD pro Aktie bei einem Umsatz von 190,66 Mio. USD. Die Konsensschätzung für den Gewinn lag bei 0,83 USD pro Aktie bei einem Umsatz von 203,01 Mio. USD. Das Unternehmen erwartet für das dritte Quartal einen Gewinn von 0,85 bis 1,05 USD pro Aktie bei einem Umsatz von 205,0 bis 225,0 Mio. USD.

Im letzten Quartal entfielen 90 % des Umsatzes auf 5- bis 2-nm-Technologieknoten. Laut Gartner belegt das Unternehmen im Prozessmanagement den dritten Platz hinter den Marktführern KLA und Applied Materials. Wir haben zahlreiche Auszeichnungen von Kunden wie Samsung, Micron und zuletzt von TSMC für die Weiterentwicklung von Front-End- und Back-End-Prozessleitsystemen erhalten.

Betrachtet man die Aktienperformance der letzten Jahre, stellt man fest, dass Onto Innovation eine beeindruckende Rendite von 75,14 % in den letzten 12 Monaten erzielt hat. Die durchschnittliche Rendite der vergangenen 5 Jahre liegt bei 30,38 % und in den letzten 3 Jahren bei 52,72 %.

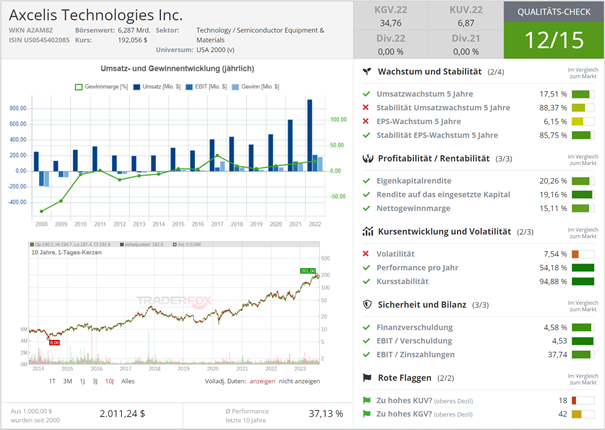

Axcelis Technologies – aufstrebender Player im boomenden SiC-Markt

Das Unternehmen aus Beverly, Massachusetts, entwickelt, baut und betreut Fertigungsanlagen für die Halbleiterindustrie. Im Kern fokussiert man sich auf die Herstellung von Maschinen zur Ionenimplantation. Man beschäftigt rund 1.400 Mitarbeiter. Zu den Produkten gehören Hoch- und Mittelstrommaschinen sowie Photolithographie-Lackaushärtungssysteme, die alle bei der Herstellung von Halbleiterchips verwendet werden. Das Unternehmen steht mit seinen Produkten an der Spitze der Wertschöpfungskette für schnelle Speicherchips, die für die KI-Revolution erforderlich sind. Axcelis kann demnach die Leistung, Zuverlässigkeit und letztlich die betriebliche Effizienz eines Halbleiterherstellungsprozesses beeinflussen kann. Das Unternehmen beliefert Chiphersteller weltweit. Im Jahr 2022 machte das Ionenimplantationsgeschäft 97,6 % des Umsatzes aus. Darüber hinaus bietet Axcelis auch Schulungen, Wartungsdienste und Kundensupport an.

Die Produktfamilie des Unternehmens ist den heißesten Märkten wie KI, EV, 5G und IoT beheimatet. Die beeindruckende Diversifizierung der Endmärkte macht das Unternehmen auch gut positioniert, um von diversen säkularen Rückenwinden zu profitieren. Das Unternehmen setzt stark auf seine Purion-Produktfamilie und ist damit gut positioniert in der boomenden Elektrofahrzeugindustrie, wo SiC Devices in den nächsten fünf Jahren sehr gefragt sein werden. Angesichts der großen Nachfrage nach der Elektrifizierung von Automobilen und der raschen Einführung fortschrittlicher Fahrerassistenzsysteme (''ADAS'') würde Axcelis eine massive Nachfrage nach Ionenimplantationsverfahren erwarten.

Da auch der Halbleitermarkt weiter expandiert, ist Axcelis gut aufgestellt, um die Chancen zu nutzen, die sich aus seinem Early-Mover-Vorteil und seiner Fähigkeit zur effizienten Skalierung des Betriebs ergeben. Der weltweite Wettlauf um die Halbleiterdominanz und die wachsende Bedeutung dieser Technologie für die nationale Sicherheit stärken das Potenzial des Unternehmens weiter.

Das Jahr 2022 war für Axcelis ein sehr gutes. Obwohl es logistische Schwierigkeiten und die Nachwehen der Corona-Pandemie gab, sahen die Zahlen solide aus. Aufgrund der Stärke des gesamten Elektronikmarktes und des anhaltenden Wachstums der Purion-Produktfamilie wird es wahrscheinlich weiter aufwärts gehen. Am 23. Mai gab das Unternehmen bekannt, dass es einige Purion-Maschinen an führende Chiphersteller in Europa und Asien geschickt habe. Die Maschinen werden verwendet, um Stromteile für Elektrofahrzeuge herzustellen. CEO Russell Low kommentierte: "Der Markt für Stromversorgungsgeräte wächst weiterhin rasant und ist ein wichtiger Treiber unseres globalen Wachstums. Wir freuen uns, die Erweiterung der Fabrikkapazitäten unserer Kunden weiterhin mit unseren marktführenden Ionenimplantationen der Purion Power-Serie zu unterstützen."

Der Umsatz stieg im Jahr 2022 um 39 % auf 920 Mio. USD. Etwa 88 % mehr als im Vorjahr betrug der Gewinn je Aktie mit 5,54 USD. Axcelis hat eine hohe Eigenkapitalrendite von mehr als 30 % und wirtschaftet somit sehr rentabel. In den letzten Jahren wurden die Brutto- und Gewinnmargen weiter erhöht. Am 02.08.2023 wurden die Zahlen zum 2. Quartal vorgestellt. Zum sechsten Mal in Folge konnte man die Erwartungen beim Umsatz und Gewinn schlagen. Die Umsatzerlöse zeigten mit einem Wachstum von fast 24 % im Jahresvergleich eine hervorragende Wachstumsdynamik. Der bereinigte Gewinn je Aktie folgte dem Umsatz und stieg deutlich von 1,32 USD auf 1,86 USD. Nach einem Umsatz von 920 Mio. USD im Jahr 2022 erwartet man für 2023 nun mind. 1,1 Mrd. USD.

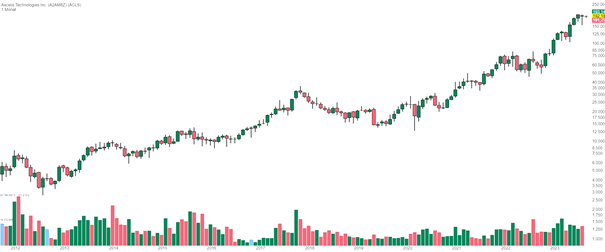

Die Aktie hat sich in den letzten Monaten glänzend entwickelt und läuft seit dem letzten Jahr wie an der Schnur gezogen nach oben. Die Rendite der letzten 12 Monate belief sich auf 169,94 %, während die durchschnittliche Rendite über die letzten 5 Jahre bei 55,42 % lag. Beeindruckend ist auch die durchschnittliche Rendite der letzten 3 Jahre mit 87,98 %.

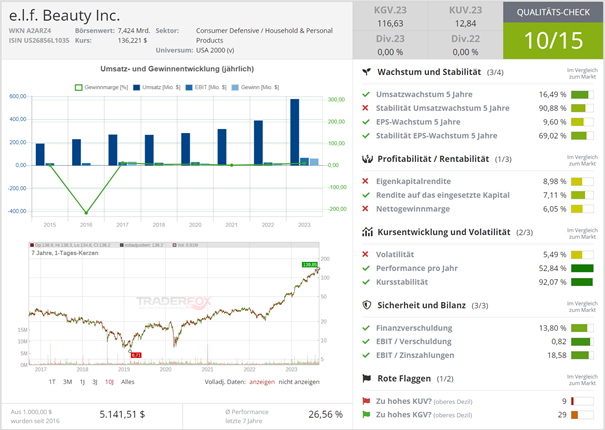

e.l.f. Beauty – Der Kosmetikkonzern setzt auf vegane Produkte und die Gunst der Influencer

Als Marktführer ist e.l.f. Beauty dafür bekannt, seinen Kunden hochwertige Kosmetik zu vernünftigen Preisen anzubieten. Die Kunden widmen sich der Marke aufgrund ihrer hochwertigen Produkte und ihrer robusten Präsenz in den sozialen Medien.

Das Unternehmen wurde 2004 gegründet und ging 2016 an die Börse. Die Mission des Unternehmens ist es, qualitativ hochwertige Kosmetik zu vernünftigen Preisen anzubieten. Das Unternehmen konnte sich von der Konkurrenz abheben und damit die Loyalität seiner Kunden gewinnen. e.l.f. Cosmetics, W3ll People und Keys Soulcare sind die drei Geschäftsbereiche, in denen das Unternehmen tätig ist. Die Flaggschiffmarke e.l.f. Cosmetics bietet eine Vielzahl von Beauty-Artikeln, von Hautpflege bis Make-up. Das Unternehmen ist bekannt für seine nachhaltigen und veganen Produkte.

Das Unternehmen vertreibt seine Produkte in den USA vor allem über Einzelhandels-, Drogeriemarkt-, Lebensmittel- und Facheinzelhandelskanäle. Walmart, Target und Ulta Beauty machten im Geschäftsjahr 2022 jeweils 26%, 23% und 12% des Umsatzes aus. Außerdem werden die Produkte auch über eine eigene E-Commerce-Website verkauft. Darüber hinaus ist e.l.f. Beauty auch auf mehreren internationalen Märkten, darunter Großbritannien, Deutschland, Kanada und Australien vertreten.

Das Unternehmen betreibt keine herkömmliche Fernseh- oder Printwerbung. Stattdessen setzt man stark auf Social Media und Influencer. Das Unternehmen behauptet, es war eine der ersten Beauty-Marken auf TikTok, und es hat auch viele Befürworter auf anderen Social-Media-Sites wie Twitter, Instagram, YouTube und Facebook. Das Unternehmen bezieht und produziert einen Großteil seiner Produkte in China über verschiedene Dritthersteller.

Von 2023 bis 2030 wird die weltweite Kosmetikindustrie Studien zufolge von einem Marktvolumen von 262,21 Mrd. USD jährlich um rund 4,2% wachsen. Die Nachfrage nach Bio- und Naturkosmetik, das wachsende Interesse an Körperpflege sowie die Verbreitung des Online-Handels tragen maßgeblich dazu bei. Die Verschiebung hin zu Natur- und Naturkosmetik hat den Beauty-Markt maßgeblich beeinflusst. Die Nachfrage nach nachhaltigen, gesunden Waren steigt. Daher sind Unternehmen, die Clean-Beauty-Methoden anwenden, auf eine rasche Expansion vorbereitet. E.l.f. Beauty ist hier bestens positioniert.

Vertrieb und Innovation bleiben zwei Schwerpunkte des Unternehmens. E.l.f. Beauty hat sich bei den Einzelhandelsriesen Walmart und Target sehr gut etabliert. Dennoch gibt es noch Potenzial, hier präsenter zu werden und bei weiteren Einzelhandelsunternehmen ins Sortiment aufgenommen zu werden. Auch Innovation bleibt ein Schlüsselfaktor für das Unternehmen. Das Unternehmen verwendet ein Fast-Follower-Modell, bei dem es oft beliebte Produkte von Prestige-Marken kopiert und dann zu einem Bruchteil des Preises anbietet. Das ist eine sehr erfolgreiche Strategie, die sie seit Jahren gut funktioniert. Wachstumspotenzial hat das Unternehmen in den Bereichen rundum Mascara, Lippenfarbe und Hautpflege ausfindig gemacht. Dies sind alles große Märkte, auf denen das Unternehmen neue Produkte einführen wird, um Marktanteile zu gewinnen. E.l.f. Beauty hat auch die Möglichkeit, die demografische Präsenz auf ältere Kunden auszuweiten. Die Marken haben einen großen Bekanntheitsgrad bei der Generation Z, während die Millennials und die Generation X noch Aufholpotenzial bieten.

e.l.f. Beauty orientiert sich langfristig an Megatrends wie Veganismus und Nachhaltigkeit. Außerdem hat das Kosmetikunternehmen als eines der ersten Unternehmen den Eintritt in den Gaming-Markt unter dem Motto "Gaming meets Make-Up" begonnen und sich auf das kommende Metaverse vorbereitet. e.l.f. startete im Oktober 2021 ihren ersten Beauty-Markenkanal auf Twitch, um Gaming-Fans und Frauen insbesondere anzusprechen. Die 8-teilige limitierte Kollektion "Game Up" wurde im Juli 2022 präsentiert.

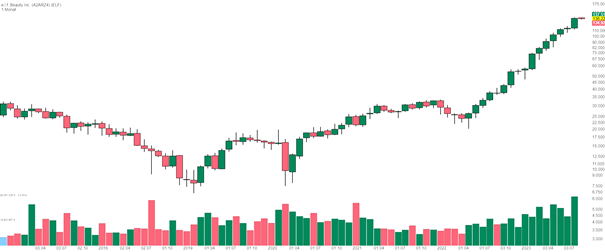

e.l.f. Beauty hat in den letzten Jahren eine kontinuierliche Umsatzsteigerung verzeichnet. Im Vergleich zum Vorjahr erhöhten sich die Umsätze im letzten Geschäftsjahr um 23 %. Zuletzt beschleunigte sich das Wachstum weiter, und das Management erhöhte erneut die Prognosen, was die Aktie mit kontinuierlichen Anstiegen belohnte. Insbesondere das internationale Umsatzwachstum betrug im letzten Quartal 79 %. Im Vereinigten Königreich und Kanada konnte man davon besonders profitieren. Das Management sieht in diesen Märkten ein enormes Potenzial für weiteres Wachstum, weil es seine preisbasierte Verkaufsstrategie fortsetzt.

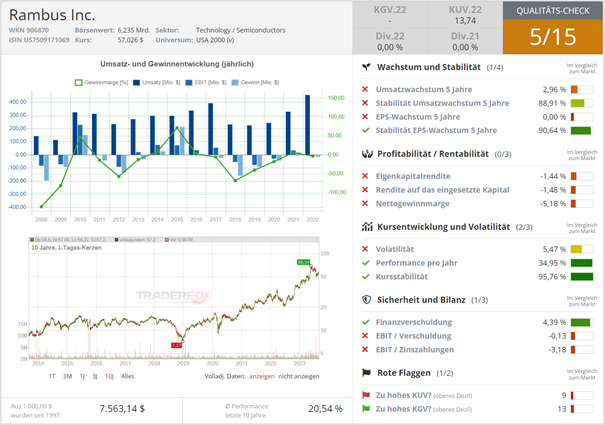

Rambus - Die explodierenden Datenmengen müssen schnell bewegt werden!

Die Halbleiterfirma Rambus produziert Hochgeschwindigkeits- und Hochsicherheits-Chips. Die Produkte bieten eine hohe Bandbreite, Kapazität und Sicherheit, um schnelle und sichere Datenverbindungen zu gewährleisten. Rambus-Produkte werden in Datencentern und anderen datenintensiven Märkten nachgefragt. Das Unternehmen setzte auf die Auslagerung seiner Chipherstellung an Gießereien von Drittanbietern. So können sie sich ausschließlich auf die Design- und Vertriebsaspekte der Halbleiterindustrie konzentrieren, ohne dass für den Betrieb ihrer Fertigungsanlagen erhebliche Kapitalinvestitionen erforderlich sind Das Unternehmen erzielt seine Einnahmen hauptsächlich in den USA und Asien.

Rambus ist in einer Vielzahl von Branchen tätig, darunter Unterhaltungselektronik, Rechenzentren und Mobilgeräte. Die Produkte im Zusammenhang mit Rechenzentren machen rund 75% des Unternehmensumsatzes aus. Das Unternehmen ist auch in der Automobilindustrie stark vertreten, da seine Technologie in einer Reihe von Fahrerassistenzsystemen (ADAS) und autonomen Fahrzeugen zum Einsatz kommt. Das Unternehmen profitiert von starken Wettbewerbsvorteilen und verfügt über fundiertes Know-how in den Bereichen Speicherschnittstellen und Sicherheit, ein starkes IP-Portfolio und enge Partnerschaften mit international renommierten Halbleiter- und Systemunternehmen wie Apple, Advanced Micro Devices, Broadcom, Amazon und Alphabet.

Die Speicherschnittstellenlösungen von Rambus gehören zu den schnellsten und effizientesten in der Branche, mit patentierten Signal- und Schaltungstechnologien, die zur Optimierung der Speicherleistung und Energieeffizienz beitragen, was heutzutage zu einem zentralen Thema geworden ist. Die Sicherheits- und Kryptographie-Lösungen von Rambus sind flexibel und skalierbar und verfügen über eingebettete Sicherheitstechnologien, die für eine Vielzahl von Anwendungen angepasst werden können. Das IP-Portfolio von RMBS umfasst über 1000 Patente und Patentanmeldungen, die eine Reihe von Halbleitertechnologien und -anwendungen abdecken.

KI und Rechenzentrum sind gegenwärtig wichtige Treiber. Das Unternehmen profitiert von wichtigen Katalysatoren und Trends, die sein Wachstum unterstützen. Der Anstieg von KI-Lösungen und Rechenzentrumsbedarf in den kommenden Jahren wird entscheidend sein. Das Aufkommen neuer Technologien wie KI stellt neue Chancen für die Halbleiterindustrie dar, insbesondere im DRAM-Segment, in dem Rambus tätig ist. Um die wachsenden Bandbreiten- und Kapazitätsanforderungen der generativen KI und anderer fortschrittlicher Workloads auf lange Sicht zu erfüllen, wird es entscheidend sein, die Speicherleistung des Rechenzentrums zu verbessern. Rambus ist gut positioniert, um die moderne Speicherleistung zu ermöglichen, die für diese anspruchsvollen Anwendungen erforderlich ist.

Das Wachstumspotenzial von KI in der Halbleiterindustrie wird statistisch belegt, wie McKinsey berichtet. Allein auf dem US-Markt wird die Nachfrage – gemessen am Stromverbrauch, der die Anzahl der Server widerspiegelt, die ein Rechenzentrum beherbergen kann – bis 2030 voraussichtlich 35 Gigawatt erreichen, gegenüber 17 GW im Jahr 2022. Man beachte, dass die Vereinigten Staaten etwa 40 % des Weltmarktes ausmachen. Darüber hinaus wurden laut der U.S. Chamber of Commerce Foundation 90 % der weltweiten Daten allein in den letzten zwei Jahren erstellt. Dies zeigt, dass der Bedarf an Rechenzentren und effizienten Produkten von entscheidender Bedeutung ist. Rambus wird davon stark profitieren wird, da 75 % des Umsatzes im Geschäft mit Rechenzentren erzielt werden.

Das Managementteam von Rambus ist sich dieser Möglichkeit bewusst. CEO Luc Seraphin nannte KI mehrfach als wichtigen Wachstumstreiber für das Unternehmen. So entwickelt das Unternehmen gemeinsam mit IBM neue Speicherlösungen für KI, insbesondere für den Einsatz in KI-Beschleunigern. Ziel dieser Partnerschaft ist es, hybride Speicherlösungen zu entwickeln, die die hohe Bandbreite von DRAM mit der hohen Kapazität von Flash-Speichern kombinieren, um eine schnellere und effizientere KI-Verarbeitung zu ermöglichen. Die innovativen Produkte von Rambus bieten erhöhte Bandbreite, Kapazität und Sicherheit.

Rambus meldete für das zweite Quartal, das im Juni 2023 endete, einen Gewinn von 0,44 USD je Aktie bei einem Umsatz von 119,83 Mio. USD. Das Unternehmen übertraf die Erwartungen um 10,0 %, während der Umsatz im Vergleich zum Vorjahresquartal um 1,07 % sank. Das Unternehmen erwartet im dritten Quartal einen Umsatz von 123 Mio. bis 141 Mio. USD.

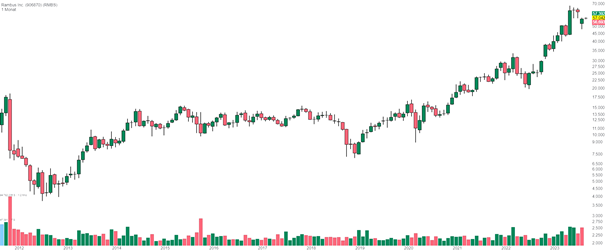

Die Aktien-Performance der vergangenen Jahre ist beeindruckend, mit einer Rendite von 95 % im letzten Jahr und durchschnittlichen Renditen von über 30 % in den letzten fünf Jahren.

Liebe Grüße und vorab schonmal ein schönes Wochenende!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

& Profi-Tools von

& Profi-Tools von