3 Industriewerte mit spannender Story und relativer Stärke

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

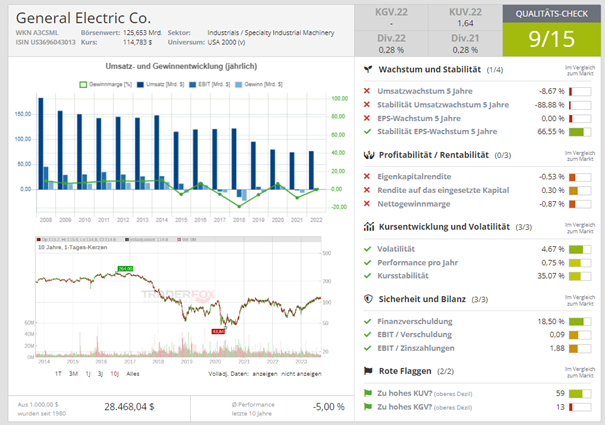

General Electric – großer Profiteur der Luft- und Raumfahrindustrie mit neuen Potenzialen nach Aufspaltung

Bei General Electric handelt es sich um ein multinationales Unternehmen, das 1892 gegründet wurde und seinen Hauptsitz in Boston hat. Das Unternehmen hat mehrere Geschäftsbereiche, darunter Luftfahrt, Energie, erneuerbare Energien und digitale Industrie. GE ist auch in der Forschung und Entwicklung von künstlicher Intelligenz (KI) aktiv und nutzt sie für verschiedene Anwendungen, wie zum Beispiel die Verbesserung der Effizienz von Industrieanlagen, die Erkennung von Anomalien in medizinischen Bildern, die Optimierung von Flugrouten und die Vorhersage von Wartungsbedarf.

GE hat in den letzten Jahren mehrere Umstrukturierungen durchgeführt, um sich auf seine Kerngeschäfte zu konzentrieren und seine Schulden zu reduzieren. In 2021 kündigte GE an, sich in drei öffentliche Unternehmen aufzuteilen: GE Aerospace, GE HealthCare und GE Vernova. Diese neuen Unternehmen haben sich auf Luftfahrt, Gesundheitswesen und Energie (erneuerbare Energie, Strom und Digital) spezialisiert.

GE Aerospace ist der rechtliche Nachfolger des ursprünglichen General Electric Konzern. Anfang des Jahres wurde der HealthCare-Bereich ausgegliedert. Er wird unter GEHC (GE HealthCare Technologies) an der Nasdaq Börse gehandelt. GE hält knapp 20% an GEHC. Anfang des kommenden Jahres soll planerisch der Geschäftsbereich GE Vernova ausgegliedert werden. Diese Aufspaltung von GE führt zu einer Verschlankung des Konzerns. Dies sollte letztlich die Effizienz steigern und neue Potenziale freisetzen.

Nach vielen Jahre der Durststrecke hat sich General Electric (GE) dieses Jahr von seiner ganz starken Seite gezeigt. Die Aktie weist eine Performance von 76% auf. Zwischen Anfang März und Mitte Juli befand sich die Aktie in einem intakten Aufwärtstrend. Seitdem konsolidiert sie seitwärts, während die Gesamtmärkte nachgeben.

Historisch gesehen hat GE eine bemerkenswerte Geschichte. Das Unternehmen entstand aus der Fusion von Edison General Electric Company und Thomson-Houston Electric Company im Jahr 1892, die beide von Thomas Edison und J. P. Morgan gegründet wurden. GE war eines der ersten Unternehmen, das an der New Yorker Börse notiert wurde, und war lange Zeit Teil des Dow Jones Industrial Average. Das Unternehmen war an vielen technologischen Innovationen beteiligt, wie zum Beispiel der Entwicklung der ersten industriellen Turbine, der ersten US-amerikanischen Düsentriebwerke, der ersten Kernreaktoren und der ersten künstlichen Diamanten.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 25.07.2023 vorgelegt. Die Aktien schoss im Hoch um 7,5 % nach oben. Das Volume war bemerkenswert. Der Umsatz und der Gewinn lagen über den Erwartungen der Analysten. Der Umsatz legte um knapp 15 % zu, im Flugzeugbereich stieg der Umsatz sogar um knapp 30 %. Der Gewinn ging gegenüber dem Vorjahr zurück. Außerdem hob das Management die Umsatz- und Gewinnprognose für 2023 an. Der Luft- und Raumfahrtsektor könnte infolge des boomenden Tourismus nach Covid, weltweit steigender Verteidigungsbudgets (aufgrund des Krieges in der Ukraine) und der Fantasie rund um das Thema Raumfahrtindustrie/-tourism eine Blütezeit erleben.

Seit den Zahlen läuft die Aktie seitwärts. Sie arbeitet aktuell daran, eine Base auszubilden. Das sieht sehr konstruktiv aus. Die Marke um 118 USD (52 Wochenhoch) gilt es auf dem Radar zu haben, um bei einem möglichen Breakout einzusteigen. Die Aktie befindet sich lediglich 2,5% unterhalb des 52 Wochenhochs. Die relative Stärke zum S&P 500 steht bereits am 52 Wochenhoch. Das ist sehr bullisch.

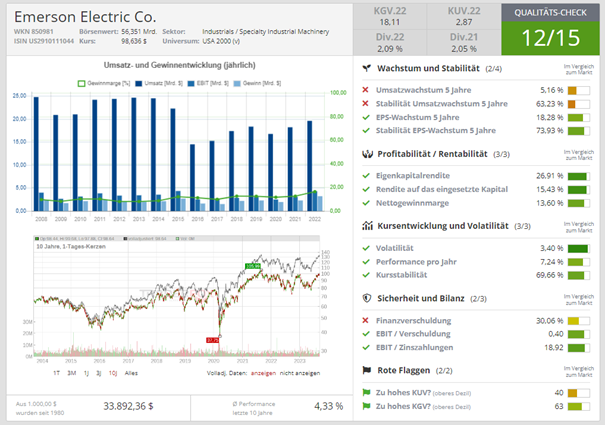

Emerson Electric Company – Profiteur des US-Infrastrukturprogramms mit einem umfangreichen Produktsortiment für die Industrie

Emerson Electric Company (EMR) ist ein US-Unternehmen mit Hauptsitz in Missouri. Das Unternehmen beschäftigt etwa 86.700 Mitarbeiter und hat 170 Produktionsstandorte weltweit.

Emerson Electric Company bietet ein umfangreiches Dienstleistungs- und Produktportfolio an. Hierunter fallen Antriebstechnologien, Bohrmaschinen, Industrieautomatisierungen, Klimaanlagen, Lüftungen, Prozesssteuerungssysteme, Stromversorgungslösungen, Speichersystemen, Sensoren und Ventile. Zu dem Kundenstamm gehören u. a. Bau- und Bergbauunternehmen, Chemieunternehmen, Hausbesitzer, Kraftwerke und Öl- und Gasunternehmen.

Damit spielt das 1,2 Billionen US-Dollar schwere US-Infrastrukturprogramm Emerson Electric direkt in die Karten. Denn das Programm sieht Investition für Straßen, Brücken, Häfen, Flughäfen, Breitband, Wasser- und Energiesysteme vor.

Des Weiteren profitiert Emerson Electric vom Inflation Reduction Act. Dies ist ein 1,75 Billionen US-Dollar schweres Gesetz, das die US-Wirtschaft ankurbeln soll. Der Fokus liegt vor allem im Bereich grüner Technologien. Das Gesetz soll hauptsächlich über Steuervergünstigungen, Zuschüsse und Darlehensbürgschaften für nahezu alle erdenklichen Klimaschutzmaßnahmen fließen, beispielsweise den Ausbau der erneuerbaren Energien, den Kauf von Elektrofahrzeugen und umweltfreundlichen Technologiegütern. Emerson Electric sollte davon profitieren, indem es seine Produkte und Dienstleistungen für verschiedene Branchen anbietet, die von den Steuervergünstigungen und Anreizen für grüne Technologien profitieren. Hierunter falle zum Beispiel erneuerbare Energien, Wasserstoff, Elektromobilität und Emissionsreduzierung.

Zu den Hauptwettbewerber von Emerson Electric Company gehören Johnson Controls International, Mitsubishi Electric und Schneider Electric. Ersterer hat sich auf die Entwicklung, Herstellung und Inbetriebnahme von Gebäudeprodukten und -systemen spezialisiert hat. Mitsubishi Electric beschäftigt sich mit der Herstellung und dem Verkauf von elektrischen und elektronischen Geräten. Schneider Electric ist ein Unternehmen, das industrielle Automatisierungs- und Energiemanagementprodukte, -software und -dienstleistungen anbietet.

Quelle: Qualitäts-Check TraderFox

Am 02.08.2023 präsentierte das Unternehmen seine letzten Quartalszahlen. Die Aktie schoss im Hoch um knapp 8 % nach oben. Der Umsatz und der Gewinn lagen über den Erwartungen der Anleger. Zusätzlich wurde die Umsatz- und Gewinnprognose für 2023 angehoben.

Die Aktie kann sich trotz der allgemeinen Marktschwäche knapp unter ihrem 52 Wochenhoch halten. Die relative Stärke zum S&P 500 steht bereits am 52 wochenhoch. Das ist sehr bullisch.

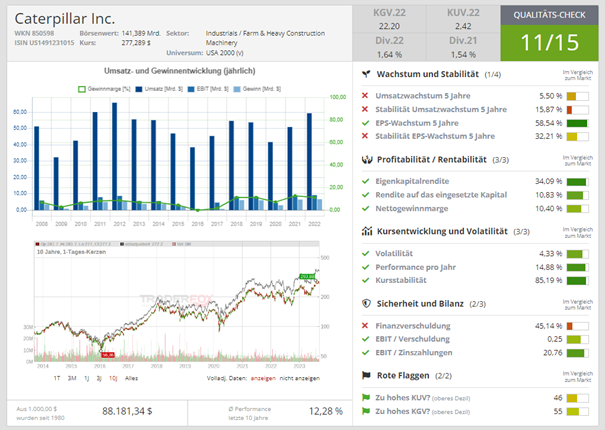

Caterpillar - weltweit führender Hersteller von Baumaschinen und großer Profiteur des US-Infrastrukturprogramms

Caterpillar (CAT) ist ein multinationales Unternehmen, das 1925 gegründet wurde und seinen Hauptsitz in Illinois hat. Das Unternehmen ist einer der weltweit führenden Hersteller von Baumaschinen, Bergbaumaschinen, Dieselmotoren, Gasmotoren, Industrieturbinen und Diesel-Elektro-Lokomotiven. Caterpillar hat mehr als 100.000 Mitarbeiter in über 190 Ländern.

Caterpillar bietet Produkte und Dienstleistungen für verschiedene Branchen an. Hierunter fallen u. a. Bauwesen, Bergbau, Landwirtschaft, Forstwirtschaft, Transport, Energie, Öl & Gas, Abfallwirtschaft und Recycling. Caterpillar verkauft seine Produkte unter verschiedenen Markennamen, wie Cat®, Perkins®, FG Wilson®, Solar Turbines® und Progress Rail®. Mit seinen Produkten und Dienstleistungen ist Caterpillar ein großer Profiteur des über eine Billion US-Dollar schweren US-Infrastrukturprogramms (siehe dazu auch Erläuterungen weiter oben).

Caterpillar ist auch in der Forschung und Entwicklung von künstlicher Intelligenz aktiv. Sie wird für verschiedene Anwendungen, wie zum Beispiel die Verbesserung der Produktivität von Maschinen, die Erkennung von Fehlern in Komponenten, die Optimierung von Kraftstoffverbrauch und Emissionen sowie die Vorhersage von Wartungsbedarf genutzt.

Caterpillar entstand im Jahr 1925 aus der Fusion von Holt Manufacturing Company und C. L. Best Tractor Company. Beide Unternehmen wurden von Pionieren der Raupentechnologie gegründet. Daher auch der Name Caterpillar (=Raupe). Caterpillar war im Laufe seiner Geschichte an vielen Projekten beteiligt. Hierunter fallen u. a. der Bau der Golden Gate Bridge, der Panamakanal und die Apollo-Mondlandungen.

Quelle: Qualitäts-Check TraderFox

Am 01.08.2023 präsentierte Caterpillar seine letzten Quartalszahlen. Die Aktie schoss um 9 % nach oben unter hohem Volumen. Umsatz und Gewinn toppten die Erwartungen des Marktes. Auf Jahressicht legte der Umsatz um 22 % zu. Beim Gewinn konnte ein Wachstum von 74 % erzielt werden!

Seit den Zahlen konsolidiert die Aktie seitwärts, während die Gesamtmärkte nachgeben. Diese relative Stärke ist ein sehr bullischer Indikator. Die Aktie befindet sich ca. 5,5% unterhalb ihres 52 Wochenhochs.

Aufklärung über Eigenpositionen: Der Autor hält Aktien von GE.

& Profi-Tools von

& Profi-Tools von