Anlagetrend Construction-Stocks: Amerika braucht mehr Infrastruktur - diese Stocks sind Top-Profiteure!

Liebe Leser,

die US-amerikanischen Hausbauer wie Lennar, D.R. Horton, Toll Brothers und Co. profitierten in diesem Jahr von einem sehr ungewöhnlichen Immobilienmarkt, da die Käufer angesichts des Mangels an Bestandsimmobilien in Kombination mit gestiegenen Preisen am Sekundärmarkt verstärkt nach Neubauten suchten. Im Vordergrund stand wohl der Gedanke: ", wenn man schon mehr Geld für Haus ausgibt, dann lieber neu als gebrauch!" Damit bestätigt sich die zuletzt aufgestellte These, dass US-Verbraucher die neue Realität inkl. Preise etc. trotz der hohen Inflation, wirtschaftlicher Probleme und eines höheren Hypothekenzinses akzeptiert haben. Doch nun nähert sich die Zeit einer Lockereren Zinspolitik der FED und so kommt die Annahme ins Spiel, dass bald sinkende Hypothekenzinsen noch mehr Interesse am Häuserkauf wecken könnten.

Die Nachfrage übersteigt das Angebot

Trotz der jüngsten Stärke dürfte der Wohnungsneubau im November zurückgegangen sein. Doch die Novemberzahlen könnten diesmal weniger aussagekräftig sein als üblich: Die Hypothekenzinsen, einer der wichtigsten Hebel für die Wohnkosten, sind ja im Dezember deutlich gesunken. Und dies könnte zu einem Anstieg der Nachfrage - und damit auch des Wohnungsbaus - führen. Dazu kommt die Meldung, dass die Bauunternehmen laut der monatlichen Vertrauensumfrage der National Association of Home Builders im Dezember eine positive Veränderung festgestellt haben. Da die Hypothekenzinsen im letzten Monat um etwa 50 Basispunkte gesunken sind, berichten die Bauunternehmen von einem Anstieg des Verkehrsaufkommens, da einige potenzielle Käufer, die sich zuvor vom Markt ausgeschlossen fühlten, einen zweiten Blick auf den Markt werfen. Und somit haben wir es mit einer weiteren potenziellen Nachfragesteigerung zutun, wobei sich das Angebot zuletzt signifikant verringerte.

Amerika braucht mehr Wohnraum

Was man an dieser Stelle wissen sollte, ist zunächst die Tatsache, dass die Nachfrage in den kommenden Monaten vorerst, saisonal bedingt, schwach bleiben dürfte, da viele Käufer zunächst urlaubsbeding verreisen und nach der Rückkehr eine typische Budget-Neu-Planung für 2024 machen werden. Daher wäre ihre Rückkehr zur Frage über den Kauf eines Hauses verzögert. Aber die Investoren in Baugesellschaften haben das Engagement bereits erhöht, da sie auf Nachfrageboom infolge eines niedrigeren Hypothekenzinses 2024+ spekulieren. Dieses Verhalten sieht man sehr deutlich an der Entwicklung von börsengehandelten Fonds wie SPDR S&P Homebuilders und iShares U.S. Home Construction, die Hausbauer und verwandte Branchen aus dem Construction-Trend abbilden. Beide Fonds sind in diesem Jahr um mehr als 50 % bzw. 60 % gestiegen und sind auf dem besten Weg zu ihrer Bestleistung seit 2012.

Die Nachfrage nach neu gebauten Immobilien wird boomen

Es gibt Grund zu der Annahme, dass Käufer weiterhin nach neu gebauten Immobilien suchen werden, sobald mehr bestehende Häuser auf den Markt kommen, sagte bspw. der Co-CEO von Lennar (LEN) - eines der größten Bauunternehmen des Landes – als das Unternehmen am 15. Dezember besser als erwartete Quartalszahlen vorgelegt hat. Was auf dem Markt also bis zuletzt gefehlt hat, war der traditionelle Wiederverkaufskäufer, der nach dem richtigen Haus sucht, aber auch der Käufer eines neugebauten Hauses, wobei beide bei einer weiteren Hypothekenzinssenkung zurückkehren dürften. Und so gelangen wir auch schon zu unserer Übersicht der Unternehmen, die von dem bevorstehenden Bauboom im Immobiliensegment profitieren dürften. Denn Bauboom bedeutet sowohl Häuserbau als auch die dazugehörige Infrastruktur Errichtung und Innenausstattung. Legen wir also los.

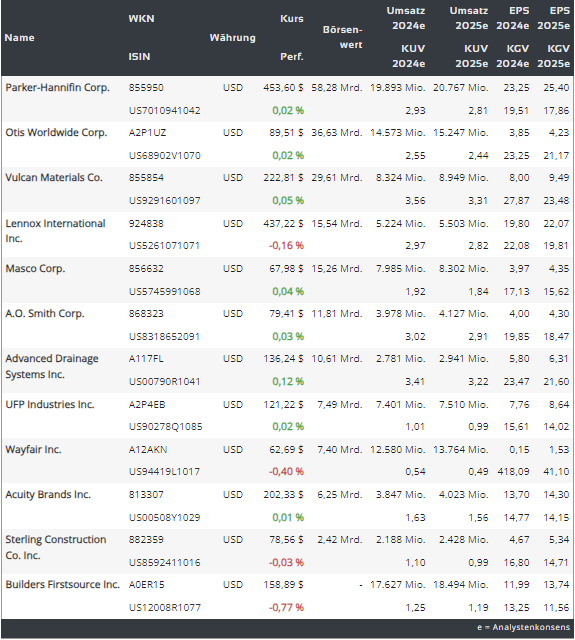

https://viz.traderfox.com/peer-group-tabelle/US12008R1077/DI/builders-firstsource-inc/aktien-416736-416820-416825-3339110-68149-14555170-68074-12866534-68172-417149-4440008

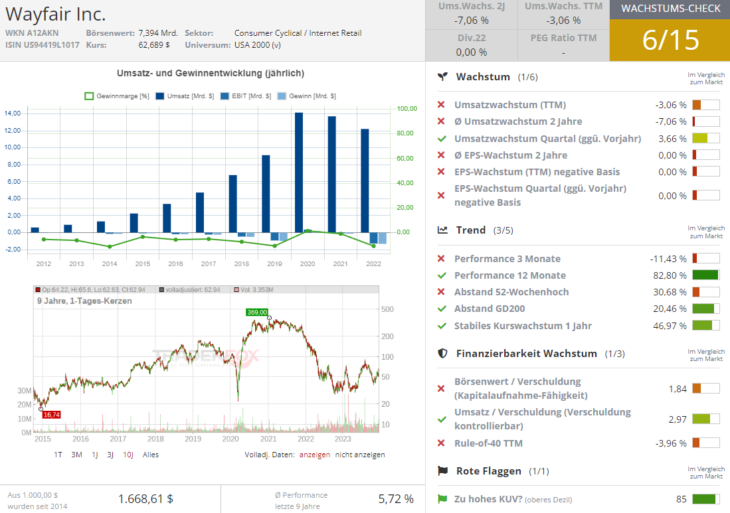

Wayfair (W) - Der Online-Möbelhändler

Denn Anfang macht heute eine sehr spekulative Story des Online-Möbelanbieters Wayfair (W), mit einem sehr guten CRV. Wayfair wurde im vergangenen Jahr von der Inflation und anderen makroökonomischen Faktoren sehr hart getroffen. Die Aktie notiert derzeit rund 70 % unter dem Allzeithoch vom Ende 2021. Wayfair bietet eine große Auswahl an Qualitätsprodukten wie Möbel und Inneneinrichtungsgegenstände zu erschwinglichen Preisen und gilt im Großen und Ganzen als Profiteur der konsumstärke, weswegen man sich in dieser Hinsicht noch etwas (bis zur Wirtschaftserholung) gedulden sollte. Das Unternehmen steigert den Wert des Einkaufserlebnisses zusätzlich durch einen "White Glove"-Lieferservice und eine schnelle Lieferung. Ein weiterer Grund für die günstigen Preise bei Wayfair ist die Größe des Marktes. Laut Statista gibt der Durchschnittshaushalt mehr als 2.500 USD im Jahr für Einrichtungsgegenstände aus, und das Marketing von Wayfair hat das Unternehmen als Top-Online-Marke positioniert. Die spekulative Story, die man hier spielen könnte, basiert auf der Annahme eines Baubooms infolge des niedrigeren Hypothekenzinses, wobei sehr viele Neuhauser gebaut werden. Und neue Häuser werden garantiert viel Möbel und weitere Inneneinrichtung brauchen, was Wayfair Umsatz- und Gewinnsituation schnell verbessern dürfte.

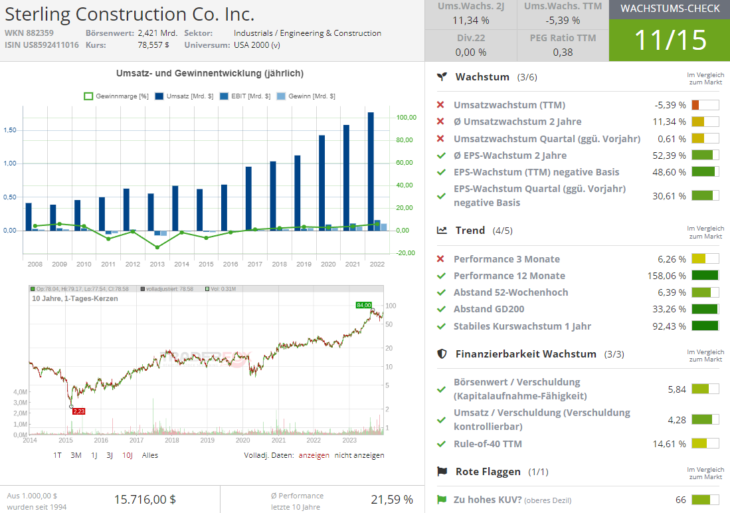

Sterling Construction (STRL) - Spezialist für Transport-, E-Infrastruktur- und Gebäudelösungen

Der Konzern ist über eine Reihe von Tochtergesellschaften in drei Segmenten tätig, die sich auf Transport-, E-Infrastruktur- und Gebäudelösungen in den USA spezialisiert haben. Und damit haben wir im Wesentlichen einen klassischen Profiteur des US-Amerikanischen Construction-Trends. Denn das zivile Infrastrukturunternehmen hat einen massiven Auftragsbestand zu erfüllen. Dieser Umstand hat es dem Unternehmen zuletzt auch ermöglicht, seine Prognose für das Gesamtjahr 2023 zu erhöhen. Der Auftragsbestand erreichte 2,01 Mrd. USD, was einem Anstieg von 42 % gegenüber Beginn des Kalenderjahres entspricht. Der kombinierte Auftragsbestand lag bei noch höheren 2,39 Mrd. USD. Grundsätzlich ist also die Annahme zulässig, dass Sterling Infrastructure darauf ausgerichtet ist, im Jahr 2024 schnell zu wachsen. Dafür spricht auch eine nette geographische Diversifikation. Das Unternehmen verfügt über eine starke Präsenz im Südosten, insbesondere bei Fertigungs- und Rechenzentrumsprojekten, was weitere Wachstumschancen offenbaren könnte.

Was weitere Geschäftsbereiche angeht,

…so umfasst das Segment Transportation Solutions Infrastruktur- und Sanierungsprojekte für Autobahnen, Straßen, Brücken, Flughäfen, Häfen, Stadtbahnen, Wasser- und Abwassersysteme sowie Regenwasserableitungen. Projekte im Bereich E-Infrastructure Solutions entwickeln fortschrittliche, groß angelegte Standortentwicklungssysteme und Dienstleistungen für Rechenzentren, E-Commerce-Vertriebszentren, Lagerhaltung, Transport, Energie u.v.m. Zu den Projekten im Bereich Building Solutions gehören Betonfundamente für Ein- und Mehrfamilienhäuser, Parkhäuser, erhöhte Decken und andere Betonarbeiten. Damit ist man auch gut positioniert, um vom kommenden Bauboom bei Wohnimmobilien zu profitieren.

Builders First Source (BLDR) - Trendfolge-Player

Ein Top-Trendfolge-Long-Player ist nach wie vor die sehr gut bekannte Aktie von Builders First Source (BLDR), die mittlerweile auf ein neues Allzeithoch zog. Im Wesentlichen gilt hier nach wie vor die Taktik, wo man eine jede signifikante Korrektur als eine bessere Entry-Chance sehen sollte. Der Konzern ist ein US-amerikanischer Baustoffhersteller und -händler. BLDR verfügt über zahlreiche Standorte und produziert sämtliche für den Hausbau nötige Produkte, wie z.B. Holzbalken, Dachstühle, Spanplatten, Türen, Fenster, Treppen, etc. Als Wachstumstreiber fungiert hier der Bauboom, denn BLDR bietet gerade den Bauunternehmen eine breite Palette an Produkten und Service-Leistungen, speziell für den Bau von Ein- und Mehrfamilienhäusern an. Und die Bestätigung der starken Nachfrage sahen wir bei den starken Q3-Zahlen, wobei der Konzern auch seine FY23-Prognose erneut erhöht hat. Die Analysten haben das erreichte Resultat honoriert und ihre Kursziele auf bis zu 165 USD (Truist) angehoben.

Parker-Hannifin (PH) – Verkörperung der Trendstabilität seit 1986

Schließlich ist es heute die Aktie von Parker-Hannifin (PH) die seit Mitte der 1980er Jahren ganz einfach Richtung Norden zieht und vor Kurzen ein neues Allzeithoch markierte, womit ein frisches Trendfolge-Long-Signal generiert wurde. Das Unternehmen zählt zu den weltweit führenden Herstellern von Komponenten und Systemen in der hydraulischen, elektromechanischen und pneumatischen Antriebstechnik. Damit gilt man als wichtiger Zulieferer der Bauindustrie. Das Produktsortiment der Gesellschaft erstreckt sich von Antriebssystemen, Verbindungen für Fluidsysteme und Rohrverschraubungen über Schnellkupplungen und Adapter sowie Gummi- und Kunststoffschläuche bis hin zu Werkzeugen, Hydraulikkomponenten sowie elektrischen und pneumatischen Zylindern, Wegeventilen und Wartungsgeräten in allen Baugrößen. Damit ist der Konzern in Mobil-, Industrie-, Luft- und Raumfahrtmärkten aktiv, wobei die Presenz in 50 Ländern der Welt für eine aussichtsreiche geografische Diversifikation sorgt.

Zusammenarbeit mit Militär

Des Weiteren bietet Parker-Hannifin hydraulische, kraftstoffbetriebene und pneumatische Systeme, die in kommerziellen wie auch militärischen Flugzeugen und Triebwerken zum Einsatz kommen sowie Produkte aus dem Bereich Klima- und Regelungstechnik. Ende März hat PH einen Vertrag mit dem U.S. Army Aviation and Missile Command (AMCOM) über die Überholung und Aufrüstung der Hydraulikpumpe UH-60 Blackhawk und der Flugsteuerungsbetätigung abgeschlossen. Die finanziellen Bedingungen des Vertrags wurden jedoch unter Verschluss gehalten. Damit ist der Konzern wohl bestens positionier, um ggf. weitere Umsatzquellen anzuzapfen. Auch die Analysten zeigten sich zuletzt bzgl. PH zuversichtlich und haben nach einem starken Q1 ihre Kursziele auf bis zu 525 USD (BofA) angehoben.

Weitere Bau-Stocks für die Watchlist

Abschließend bleibt es zu erwähnen, dass die Construction-Trend-Watchlist auch weitere interessante Stocks aus dem Bau-Trend enthalten sollte. Dazu gehören v.a. Aktien der Top-US-Hausbauer wie D.R. Horton (DHI), Lennar (LEN), Pulte (PHM), Toll Brothers (TOL) etc. aber auch Aktien wie:

- A. O. Smith (AOS): Der Konzern ist im Geschäft mit Belüftungsanlagen, Wasserfilter- und Boiler für Wohnhäuser aktiv und bietet entsprechende Installationsservices an. So kann das Unternehmen dank der starken lokalen Präsenz in Nordamerika, Europa und Asien schnell auf die Nachfrage vor Ort reagieren und den Vertrieb entsprechend intensivieren.

- Lennox (LII) entwickelt und fertigt Produkte für das Heizen, Kühlen und Belüften von Gebäuden. Aber auch die Industrie, wie der Einzelhandel, Datacenterbetreiber, Lebensmittel-Verarbeiter sowie Hotels gehören zum Kundenkreis.

- Advanced Dreinage Systems (WMS) beschäftigt sich mit der Herstellung von thermoplastischen Wellrohren und bietet eine Reihe von Wassermanagementprodukten und Entwässerungslösungen für den Einsatz auf dem Bau- und Infrastrukturmarkt.

- Acuity Brands (AYI) verkauft Leuchten, Lichtsteuerungen, Steuerungen für verschiedene Gebäudesysteme, Stromversorgungen, prismatische Oberlichter und Treiber sowie integrierte Systeme für verschiedene Innen- und Außenanwendungen. Ein Trend ist die Umrüstung auf energieeffiziente Beleuchtungen, wie bei Straßen und in Gebäuden, mit dem Ziel den Stromverbrauch zu reduzieren. Und dies könnte AYI zukünftig in die karten spielen.

- UFP Industries (UFPI) beschäftigt sich bereits seit mehr als einem halben Jahrhundert mit Holz und zählt inzwischen zu einem der bedeutendsten Holzhersteller der Welt. Bedient werden neben Kunden aus dem Wohn- und Baugewerbe auch Einzelhändler und die Industrie. Neben Betonschalungen und Spezialkisten, Terrassen und Dachstühlen werden inzwischen ganze Hochhäuser von UFP Industries aus Holz gebaut. Und so wäre es möglich, dass man auch vom Trend hin zu den ökologischen Baumaterialien profitieren wird.

- OTIS Worldwide (OTIS) beschäftigt sich mit der Herstellung, Installation und Bereitstellung von Aufzügen, Fahrtreppen und Rolltreppendiensten. Gleichzeitig ist man in den Segmenten New Equipment und Service tätig. Und damit ist der Konzern ein direkter Profiteur des kommenden Baubooms in den USA, wo man ohnehin eine starke Tendenz Richtung Hochhausbau beobachtet.

- Masco (MAS) verkauft seine Armaturen-, Bade- und Duschprodukte an Einzelhändler in Baumärkten, Online-Händler, Großhändler und Distributoren, die sie wiederum an Installateure, Bauunternehmer, Renovierer sowie an Verbraucher und Bauherren weiterverkaufen. Zudem verkauft das Unternehmen Farben, Grundierungen, Speziallacke u.v.m. an Heimwerker und professionelle Kunden über Baumärkte und andere Einzelhändler.

Fazit

Was mich persönlich angeht, so bin ich zu Zeitpunkt eher konservativ eingestellt und zumindest das Ende einer weiteren Berichtssaison abwarten möchte, um ggf. eine explizite Tendenz im Bausektor (Holz, Stahl, Materialien, Bau-Equipment etc.) auszumachen. Grundsätzlich geht aber der Blick eher Richtung großkapitalisierter Konzerne, wie Vulcan Materials (VMC), denn sobald die Zeit der Großaufträge kommt, würden sie aufgrund ihrer jahrelangen Expertise sehr wahrscheinlich zu den Top-Profiteuren gehören. Doch damit diese Storys tatsächlich in Schwung kommt, benötigen wir eine echte Soft-Landing und (im BestCase) den Anfang einer wirtschaftlichen Erholung, begleitet von der Zinssenkung durch FED, was in deutlich größere Investitionen Richtung Bau-Industrie münden dürfte.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von