Anlagetrend FinTechs: Ist die PayPal-Aktie endlich ein Buy? Tracking von PagSeguro, StoneX, Block und StoneCo!

Liebe Leser,

um die Entwicklung im Fintech-Trend vorerst abzuschließen, tracken wir im aktuellen Update zunächst die Situation bei der stark angeschlagenen Aktie von PayPal (PYPL) und versuchen herauszufinden, ob sich der charttechnische Einstieg bei diesem Wert mittlerweile lohnt. Des Weiteren thematisieren wir anschließend noch Paar andere interessante FinTechs, die Richtung Ende 2024/25 vor dem Hintergrund einer wahrscheinlichen wirtschaftlichen Stabilisierung eine sehr schöne Entwicklung zeigen könnten. Grund für diese Annahme ist das Wiederaufwachen des Konsumtrends, was wir anhand von starken Zahlen bei Reiseunternehmen wie Booking, Despegar; einigen Retail-Konzernen wie Target, Dollar General und Restaurants-/Fast-Food-Ketten wie Cava, SweetGreen, Chipotle Mexican Grill etc. beobachtet haben. Legen wir also los.

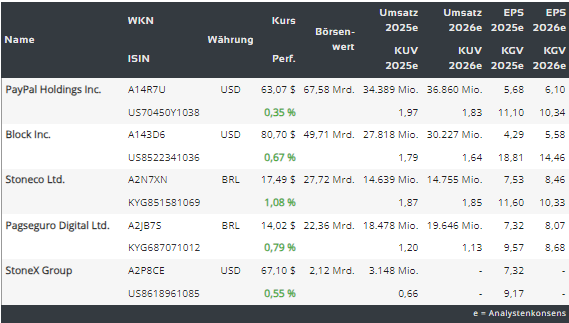

https://viz.traderfox.com/peer-group-tabelle/KYG687071012/XNYS/pagseguro-digital-ltd/aktien-8263123-14119699-1375526-2904285

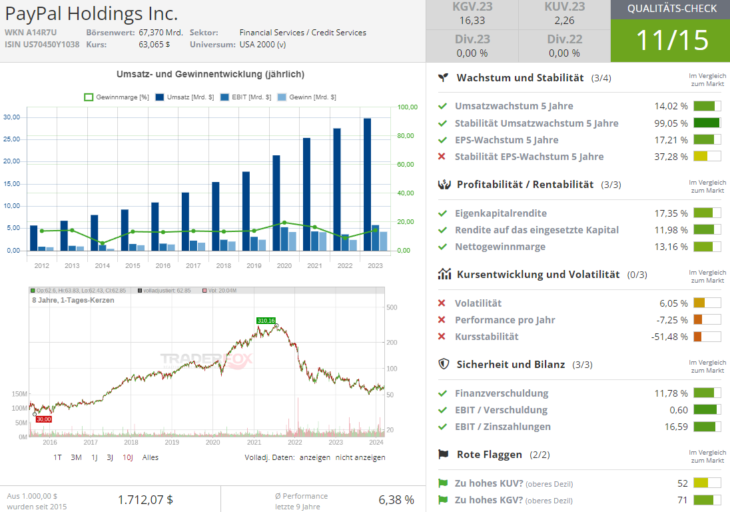

PayPal – Rise & Fall

Die Entwicklung rund um PayPal (PYPL) Aktie, war in den vergangenen Jahren sehr stürmisch. Der Wert hat sich schlicht hin von einer der teuersten Aktie (Ende 2021) zu einer der billigsten Aktie im Sinne der Bewertung entwickelt. PayPal hat v.a. in den Pandemie-Jahren die FinTech-Landschaft dominiert und überzeugte v.a. im Segment der Online-Zahlungen mit einem sehr schnellen Wachstum bei sehr hohen Margen. Besonders die Venmo-App erfreute sich in der damaligen Zeit einer sehr großen Beliebtheit und trug dazu bei, dass PayPal immer mehr jüngere Nutzer und Kunden hinzugewann. Gleichzeitig war PayPal im Online-Bereich quasi die Standardwahl vieler Menschen weltweit, was logischerweise in das sehr schnelle Wachstum bei Hohen Margen mündete. Alles änderte sich, als das Pandemieende in Kombination mit der wirtschaftlichen Krise und einer hohen Inflation zur signifikanten Abkühlung des Online-Shoppings führte. Gleichzeitig bekam PayPal immer mehr Konkurrenz seitens Großkonzerne wie Alphabet, Apple, Samsung, aber auch Online-Banken zu spüren, als diese damit begannen, eigene Online- und Mobile-Payment-Lösungen zu entwickeln. Und so verschwand auch das schnelle Wachstum bei PayPal, was in Kombination mit der sinkenden Marge die Aktie immer weiter nach unten brachte.

Die Zeiten des schnellen Wachstums sind bei PayPal vorbei

Ab etwa 2022 war der Fintech dazu gezwungen, sich auf weniger profitable Produkte zu konzentrieren, wie z.B. die Bereitstellung von White-Label-Zahlungsdiensten für Online-Unternehmen, was weitere Margeneinbuße bedeutete. Diese sank in den vergangenen drei Jahren von über 55 % im Jahr 2020 auf mittlerweile 45,8 % in Q4/23. Und an dieser Stelle muss man sofort anmerken, dass dies keine temporäre Entwicklung ist. Dies ist eine logische Fortsetzung der Situation im globalen FinTech-Trend, wo PayPal sein First-Mover-Vorteil gegenüber anderen Konzernen verloren hat. Jetzt muss das Unternehmen sich umorientieren und verschlanken, damit man die Situation mit der sinkenden Marge endlich in Griff bekommt. Zum schnellen Wachstum der Pandemie Jahre wird man aber wohl nie zurückkehren.

Ist die PayPal-Aktie endlich ein Buy?

Diese Frage kann man schon mit einem "JA" beantworten, v.a. dann, wenn man sich das KGVe24 von etwa 11,1 vor Augen hält. Doch der Wert bleibt weiterhin eine sehr spekulative Angelegenheit. Was man hier in der kommenden Zeit spielen könnte, wäre etwa nicht eine bessere fundamentale Situation, revolutionärer Vorstoß Richtung einer neuen Technologie, oder die Rückkehr zum starken Wachstum, sondern eher die Kombination aus einer günstigen Bewertung und der Erwartung von positiven Nachrichten zur Margen-Stabilisierung, oder im Best Case -Verbesserung. Die Annahme dieser Entwicklung basiert auf dem jüngsten Führungswechsel beim Konzern. Mit einem neuen CEO, Alex Chriss, an der Spitze, steht ein Wandel bevor. Das Unternehmen wird schlanker und fokussierter, mit neuen Initiativen, die darauf abzielen, den Rückgang der Gewinnmargen einzudämmen und die Erträge zu steigern. Und das ist genau das, was PayPal zunächst braucht.

Der PYPL-CEO hat zuletzt auch explizite Initiativen genannt…,

um die großen Probleme von PayPal anzugehen, einschließlich der Erleichterung der Nutzung für Einkäufe, der Steigerung der Gewinne bei seinen White-Label-Angeboten und der Konzentration auf Innovationen bei Kernprodukten. Daher wäre es sehr gut möglich, dass das Unternehmen im Mai zumindest mit besser als erwarteten Zahlen und positiven News zu der Margenentwicklung aufwarten wird, was der Aktie vor dem Hintergrund einer sehr günstigen Bewertung tatsächlich Schwung verleihen könnte. Zumal das Unternehmen im vergangenen Februar bekannt gab, dass das man plant, im Jahr 2024 rund 5 Mrd. USD seiner eigenen Aktien zurückzukaufen. Ausgehend von der Markkapitalisierung von 67 Mrd. USD sind es fast 8 %. Angesichts der schwierigen fundamentalen Situation ist es ein sehr riskantes Unterfangen, doch in Erwartung von positiven News zur aktuellen Margenentwicklung und neuen Initiativen, die hoffentlich in besser als erwartete Zahlen im Mai münden, könnte sich diese Wette tatsächlich auszahlen. So oder so bleibt die Aktie von PayPal trotz einer sehr günstigen Bewertung weiterhin eine sehr riskante und spekulativen Trading-Option.

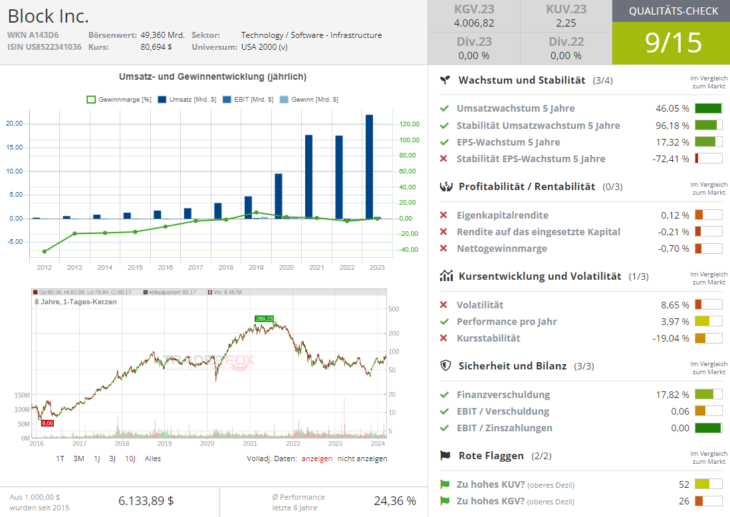

Block (SQ) – Steht die Aktie kurz vor Anfang einer Erholungsbewegung?

Deutlich spannender sieht die aktuelle charttechnische, aber auch fundamentale Situation bei der Aktie von Block (SQ) aus. Dies ist die Muttergesellschaft der Geschäftszahlungsplattform Square und des mobilen Zahlungsdienstes Cash App, der in den vergangenen Jahren stark an Popularität gewonnen hat. Und ja, die Aktie ist zuletzt Ende Februar angesprungen als das Unternehmen bei der Vorlage seiner Zahlen auch die Prognose für das bereinigte EBITDA für das Gesamtjahr 2024 angehoben hatte. Gleichzeitig hat das Unternehmen auch auf das enorme Wachstumspotenzial verwiesen. Laut Block war man in den vergangenen Jahren in der Lage, seinen Marktanteil im adressierbaren Gesamtmarkt mit einer Größe von 205 Mrd. USD (130 Mrd. für Square und 75 Mrd. für Cash App) auf 5 % zu steigern, doch dies dürfte erst der Anfang einer langen Reise zu sein.

Internationale Expansion als Schlüssel zum Erfolg

Grund für diese Annahme ist eben das schnelle Wachstum des FinTech-Trends. Immerhin ist der gesamte adressierbare Markt seit 2020 um 28 % gewachsen und befindet sich nach wie vor in der Wachstumsphase. Block, das derzeit über 90 % seines Umsatzes in Nordamerika erwirtschaftet, sieht also eine große Chance, international zu expandieren. Dies bestätigen auch die Aussagen des Konzernmanagements, wie des Block-CFOs Amrita Ahuja, der zuletzt genau davon sprach. Dieser Meinung ist aber auch der Konsens, der davon ausgeht, dass Block in den kommenden Jahren 2024/25/26 in der Lage sein wird, sein Gewinn jährlich um 30 % zu steigern. Und damit kommt die plausible Annahme ins Spiel, dass sich Block vor dem Hintergrund einer globalen wirtschaftlichen Stabilisierung Richtung Ende 2024+ als Top-Fintech-Stock entpuppen könnte.

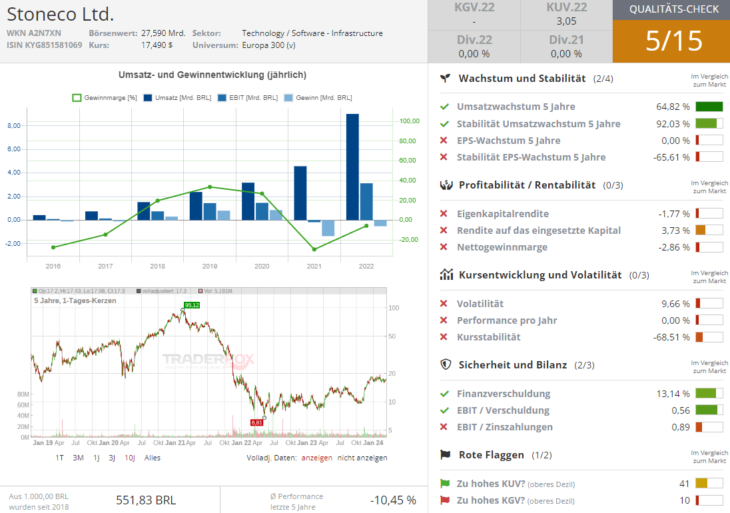

StoneCo (STNE)

StoneCo (STNE) ist im Vergleich zu Block (SQ) eine relativ (5,2 Mrd. USD) kleinkapitalisierte Story aus dem FinTech-Trend. Es ist ein Anbieter von integrierten Fintech-Dienstleistungen für kleine und mittlere Unternehmen, E-Commerce-Plattformen und integrierte Softwareanbieter. Man bietet explizit Finanztechnologie und Softwarelösungen für Händler und integrierte Partner an, um elektronischen Handel über In-Store-, Online- und mobile Kanäle in Brasilien zu betreiben. Und damit ist das Unternehmen mit dem Sitz auf den Kaimaninseln einer der Top-Fintech-Playern auf dem lateinamerikanischen Kontinent. Und in dieser Hinsicht muss man wirklich abwarten, bis die globale Wirtschaft sich endlich stabilisiert, wobei die ganze Welt inkl. Brasilien die hohe Inflation endlich in Griff bekommt. Das Unternehmen bietet ja eine Cloud-basierte Technologieplattform mit elektronischen Zahlungen und der Automatisierung von Geschäftsprozessen am Point-of-Sale an. Und gerade diese Händler bleiben derzeit weiterhin stark unter Druck, weil sich die gesellschaftliche Kaufkraft weiterhin auf einem Tiefpunkt befindet.

PagSeguro Digital (PAGS) – die zweitgrößte Neobank Brasiliens

Schließlich ist es die Aktie von PagSeguro Digital (PAGS), die Richtung Ende 2024 gute Rebound-Chancen haben sollte. Das Unternehmen bietet Finanztechnologielösungen und -dienstleistungen für Verbraucher und Unternehmen an und ist nach der zuletzt explizit Thematisierten Nubank (NU) die zweitgrößte Neobank in Brasilien. Der Konzern zielt darauf ab, Transaktionen für Händler zu vereinfachen und das allgemeine Zahlungserlebnis zu verbessern. Zu erwähnen bleibt lediglich die Tatsache, dass obwohl PagBank einer der Marktführer auf dem Markt für digitales Banking ist, ist seine Rolle im brasilianischen Bankensektor im Vergleich zu den Big-Playern wie Itau Unibanco, Banco do Brasil und Bradesco immer noch klein, was allerdings auf erheblichen Spielraum für weiteres Wachstum hindeuten könnte.

StoneX (SNEX) – der Trendfolge-Kandidat

Wer allerdings auf Trendfolge-Stocks steht, schaut nun Richtung StoneX (SNEX), denn diese Aktie notiert nur wenige Prozentpunkte unter dem neuen Allzeithoch. Das Unternehmen beschäftigt sich mit der Bereitstellung von Brokerage- und Finanzdienstleistungen. Das StoneX-Netzwerk besteht aus allen Plattformen, Produkten und Dienstleistungen, die Kunden Zugang und Unterstützung während des gesamten Lebenszyklus der Handelsaktivitäten bieten. Dazu zählen der Zugang zu 36 Derivatebörsen, 185 Devisenmärkten, fast allen globalen Wertpapiermärkten und einer Reihe von bilateralen Liquiditätsplätzen sowie Zugang zu den Privatkundenmärkten, u.a. über FOREX.com und City Index. Das Angebot reicht von der Beratung, über die Ausführung von Finanzgeschäften bis hin zu Post-Trade-Clearing, Verwahrung und Abwicklung. Dieses aufgebaute Ökosystem soll dabei weiter ausgebaut werden. Und da wir im Digitalen Zeitalter leben könnte diese Story zukünftig deutlich mehr Schwung bekommen.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von