Portfoliocheck: United Health ist Jeremy Granthams gesündestes Investment

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Jeremy Grantham ist einer der erfolgreichsten Investoren der Welt. Er ist überzeugt davon, dass Gewinnmargen und dem entsprechend auch Preise langfristig immer zu ihrem Mittelwert zurückkehren. Im Kapitalismus ziehen überdurchschnittliche Gewinnmargen zwangsläufig Wettbewerber an, so dass diese Margen durch die zunehmende Konkurrenz unter Druck geraten. Sinkende Margen lassen perspektivisch die Gewinne sinken und hierdurch reduziert sich der Wert des Unternehmens in der Zukunft. Was die Bewertung des Unternehmens an der Börse und damit seinen Aktienkurs unter Druck setzt. Dieser Mechanismus funktioniert in umgekehrt auch für ehemalige Underperformer, wenn diese ihre Wettbewerbssituation verbessern und steigende Margen und Gewinne aufweisen können.

Dem Konzept des ökonomischen Burggrabens misst Grantham daher hohe Bedeutung zu. Denn dauerhafte und starke Wettbewerbsvorteile sich ein Garant für hohe Margen und Gewinne und je länger diese Wettbewerbsvorteile aufrechterhalten werden können, desto länger kann sich das Unternehmen über dem Mittelwert halten und der Kurs weiter steigen.

Vom Value zum Quality Investor

Für Aufsehen sorgte Jeremy Grantham, als er sich 2017 vom Deep Value-Ansatz nach Benjamin Graham abwandte, dem Investoren wie Seth Klarman oder Howard Marks anhängen, und sich stattdessen dem Quality Investing zuwandte, dem auch Philip A. Fisher, Warren Buffett, Charlie Munger und Tom Russo folgen.

Grantham erklärte, das KGV läge seit 20 Jahren signifikant oberhalb seiner langjährigen Durchschnittswerte. Anstelle der früher üblichen 14 notiere es seit mehr als 20 Jahren im Mittel bei 23. Daher sei die Zeit reif für eine Anpassung der eigenen Überlegungen getreu dem Leitsatz John Maynard Keynes, der sagte: "Wenn sich die Fakten ändern, ändere ich meine Meinung".

Und die Hauptursache der neuen Wirklichkeit ist schnell gefunden. Neben dem schnellen technologischen Wandel ist es vor allem das dauerhaft niedrige Zinsniveau, denn es ließ und lässt die Gewinnmargen der Unternehmen dauerhaft ansteigen; sie liegt seit 1997 bei durchschnittlich sieben Prozent, während sie vorher bei fünf Prozent lag. Und ein nachhaltiges Umkehren von den niedrigen Zinsniveaus ist nicht abzusehen, so dass sich Anleger an die neue Wirklichkeit anpassen müssten, um erfolgreich zu bleiben.

"Du wirst nicht dafür belohnt, Risiken einzugehen. Du wirst dafür belohnt, günstige Vermögenswerte einzukaufen."

(Jeremy Grantham)

Jeremy Grantham vertritt daher die Auffassung, auch Value Investoren sollten nicht sklavisch nach KGVs im niedrigen zweistelligen oder gar einstelligen Bereich suchen, sondern auch höhere KGVs bis 20 in Kauf nehmen. Er zielt vielmehr auf dominierende Geschäftsmodelle ab, auf die marktbeherrschende Stellung der Unternehmen im Wettbewerb, auf ihren ökonomischen Burggraben ("Moat"). Marktdominanz bietet die Aussicht auf steigende Gewinnmargen und daher sollten Anleger auch bereit sein, diesen Unternehmen höhere Bewertungen zuzugestehen.

Der Prophet der Blasen

Grantham gewann große Popularität, weil er das Platzen von Blasen korrekt vorausgesagt hat. So prophezeite er den Zusammenbruch am japanischen Aktien- und Häusermarkt in den späten 1980er Jahren, das Platzen der Internetblase in den späten 1990ern, sowie das Platzen der Blase am Häusermarkt 2007 und der sich anschließenden weltweite Kreditkrise 2007.

Zuletzt warnte Grantham wieder verstärkt vor einer "epischen Blase", in der sich die Märkte befänden, weitaus schlimmer als 1929. Praktisch jede Assetklasse sei in einer Spekulationsblase gefangen, die unweigerlich platzen werde. Seine Empfehlung, um diesen Crash halbwegs gut zu überstehen: Grüne Investments und Venture Capital.

"Das Problem in einer breit gefächerten, überteuerten Welt wie dieser ist die Frage, was zum Teufel man besitzen soll. Ich würde versuchen, mich ein wenig in der grünen Welt und der VC-Welt zu engagieren - nicht, dass sie komplett unbeschadet bleiben werden, aber sie werden sich so viel stärker und besser erholen als fast alles andere. Die grüne Seite des Universums hat einen unglaublichen Rückenwind, also sollten Sie etwas davon besitzen und die USA ansonsten meiden wie die Pest... Risikokapital ist bei weitem der gesündeste Teil des modernen Kapitalismus. Es macht wirklich etwas Sinnvolles. Es ist in vollem Gange, überall werden Unternehmen gegründet."

(Jeremy Grantham im September 2021)

Bisher zeigen sich die Märkte allerdings recht robust, doch die Aussichten trüben sich merklich ein. Die weltweiten Lieferketten sind weiterhin stark angespannt und führen zu Liefer- und Produktionsausfällen und damit einhergehenden Preissteigerungen. Die Inflation schießt parallel zu den sich deutlich verteuernden Energiepreisen in die Höhe und die Notenbanken leiten die Zinsende ein und reduzieren ihre Anleihekäufe. Gleichzeitig hält die Corona-Pandemie die Welt und unser Leben noch immer im Würgegriff. Die Börsen blicken daher in ein unsicheres Jahr 2022.

Jeremy Granthams Käufe und Verkäufe im 3. Quartal 2021

Im letzten Quartal schichtete Grantham 10 Prozent seines Portfolios um und hielt am Ende 673 Werte, darunter 93 Neuaufnahmen.

Die größte Auswirkung auf Granthams Depot hatte die Übernahme von Slack durch salesforce.com, die Ende Juli vollzogen war. Völlig verabschiedet hat sich Jeremy Grantham von Alexion Pharmaceuticals und Maxim Integrated Products sowie Charles Schwab. Beim führenden US-Broker hatte Grantham bereits im Vorquartal mehr als zwei Drittel seines Bestands veräußert.

Bei Accenture, Alibaba, American Express, Baidu und Netease reduzierte Grantham seinen Bestand teilweise deutlich, während es mit der 45-prozentigen Aufstockung bei Xilinx lediglich eine Kauftransaktion unter die größten Veränderungen schaffte. Auch das ist ein Statement hinsichtlich seiner Marktskepsis.

Jeremy Granthams Portfolio zum Ende des 3. Quartals 2021

Der Wert der von Jeremy Grantham bei GMO verwalteten Kundenportfolios lag Ende des Quartals nahezu unverändert bei 20,2 Milliarden Dollar. Mit 28,2 Prozent gewichtet er Technologiewerte weiterhin am stärksten vor Gesundheitsaktien mit 18,4 und Finanzwerten mit 14,5 Prozent.

Seine drei Spitzenwerte Microsoft, Apple und United Health blieben auch in diesem Quartal top; dabei konnte sich Apple um einen Platz verbessern. Die beiden wertvollsten Unternehmen der Welt steigerten auch beide weiter ihren Depotanteil.

Es folgen dahinter Oracle und U.S.: Bancorp, die die Plätze getauscht haben vor Coca Cola und Wells Fargo; bei der Großbank hatte Grantham weiter aufgestockt.

Alphabet ist neu in seiner Top 10, was dem deutlichen Kursanstieg zu verdanken ist, während Accenture wegen des Teilverkaufs vom sechsten auf den neunten Rang zurückgefallen ist. Meta Platforms (Facebook) rutschte um zwei auf den zehnten Platz ab.

Aktie im Fokus: United Health Corp.

Corona hat auf alle Lebensbereiche Auswirkungen, auch auf die Entwicklung der Lebenserwartung. Es gibt immer mehr Menschen auf der Welt und die Lebenserwartung steigt, nicht nur in den Industrieländern. Jedenfalls unter Ausblendung der Coronaeffekte. Die deutlich erhöhte Sterblichkeit in den letzten zwei Jahren senkt auch die durchschnittliche Lebenserwartung, doch auf den langfristigen Trend wird dies kaum Auswirkungen haben.

Parallel zu dieser Entwicklung nehmen die sogenannten Zivilisationskrankheiten weiter rasant zu, also Übergewicht, Herz-Kreislauf-Erkrankungen, die als Folge von Bewegungsmangel und ungesunder Ernährung immer dramatische Ausmaße annehmen. Hier hat Corona einen beschleunigenden und das Problem vergrößernden Trend.

Diese Entwicklungen laufen dem Wunsch der Menschen zuwider, die nicht einfach nur alt werden, sondern möglichst lange angenehm und selbstbestimmt ihr Leben genießen können wollen. Doch das ist ohne Hilfsmittel immer seltener möglich.

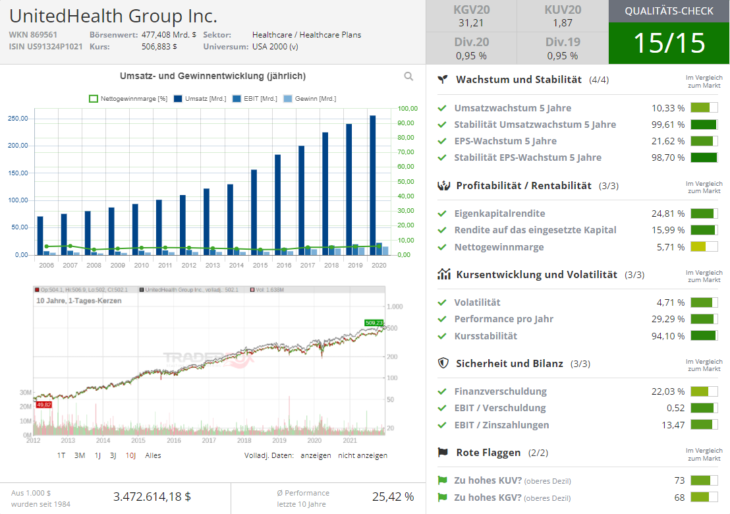

Quelle: Qualitäts-Check TraderFox

Von dieser Entwicklung profitiert auch United Health, ein führender privater Krankenversicherungskonzern der USA. Denn die tendenziell steigende Lebenserwartung bei zunehmendem Lebensstandard und immer besserer Gesundheitsversorgung hat natürlich auch eine Kehrseite: steigende Kosten.

Die Gesundheitskosten explodieren überall auf der Welt, so dass eine Krankenversicherung zur Beibehaltung der Lebensqualität für viele Menschen inzwischen essenziell ist. Doch anders als in Deutschland gibt es in den USA keine verpflichtende gesetzliche Krankenversicherung, so dass man entweder eine private Krankenversicherung abschließen muss, oder die Behandlungs- und Krankenhauskosten selbst zu tragen hat. Für junge Menschen klingt das durchaus verlockend, denn es spart natürlich viel Geld. Bis man die ärztlichen Leistungen in Anspruch nehmen muss, dann kommen schnell sehr hohe Kosten zusammen, die nicht selten in die Insolvenz führen. Die staatlichen medizinischen Hilfsprogramme sind hier nur eine bedingte Hilfe.

Und noch etwas ist anders als in Deutschland, denn hierzulande unterliegen auch die Angebote der privaten Krankenversicherungen der staatlichen Aufsicht und so können die Versicherer nicht wahllos Leistungen ausschließen oder sich hinter unverständlichen Klauseln verstecken und vor der Leistung drücken. In den USA haben die Krankenversicherer eine viel größere Freiheit und je nachdem, welchen Anbieter man wählt, bekommt man nur Produkte von Pharmafirmen, mit denen die Versicherung Verträge abgeschlossen hat und kann auch nur Ärzte und Krankenhäuser in Anspruch nehmen, die Vertragspartner der Krankenkassen sind. Diese größeren Freiheiten bieten den US-Krankenkassen erhebliche Möglichkeiten zur Gewinnoptimierung und da immer mehr Menschen bereit sind, mehr für ihre Gesundheit auszugeben und es sich auch leisten können, waren die US-Krankenkassen bisher ein großer Profiteur der Entwicklung.

Doch das Thema wird auch in den USA immer mehr zu einem politischen. Und das begann nicht erst mit Obamacare, sondern fand darin lediglich seinen zwischenzeitlichen Höhepunkt. Im Präsidentschaftswahlkampf rückte die Gesundheitspolitik immer stärker ins Blickfeld, vor allem im Lager der Demokraten.

Corona und die Folgen

Corona zeigt einerseits die Schwächen des Gesundheitswesens gnadenlos auf, andererseits erkennen immer mehr Amerikaner, dass sie Jugend und gesundes Leben nicht vor hohen Krankheitskosten und damit oft dem Absturz in die Armut schützen. Eine Krankenversicherung hingegen kann das und erfährt damit eine unerwartete Welle der Beliebtheit.

Die Regierung unter Joe Biden gibt kein gutes Bild ab, was vor allem an der Zerstrittenheit der Demokraten untereinander liegt. Nicht nur, aber auch in der Gesundheitspolitik. So verfolgt die demokratische Senatorin Elisabeth Warren ein "Medicare für Alle"-Programm, das nichts weniger als die Abschaffung der privaten Krankenversicherungen fordert und eine Einführung einer staatlichen Pflichtversicherung für alle. Forderungen, die vielen Amerikaner, auch unter den Demokraten viel zu weit gehen. Denn der Amerikanische Traum wird noch immer gespeist aus Selbstverantwortung und dem Vertrauen auf die eigene Stärke.

Diese Eigenverantwortung zeigt sich darin, dass immer mehr Amerikaner eine private Krankenversicherung abschließen und das Thema Gesundheitsversorgung einen höheren Stellenwert genießt. Noch hat die Corona-Pandemie die Welt im Griff, aber es ist absehbar, dass auch nach ihrem Abflauen weltweit mehr Geld in das Gesundheitssystem fließen wird. Bis vor zwei Jahren war eine globale Pandemie kaum vorstellbar, nun ist sie Realität. Und die Staaten werden sich auf eine neue Pandemie vorbereiten. Wie sich aktuell zeigt, entstehen die hohen Kosten ohnehin, da erscheint es ratsamer, sie lieber in Prävention, Forschung und Entwicklung zu investieren als später in die Behandlung der Infizierten in einem überlasteten Gesundheitswesen. Prävention kostet früher Geld als Reaktion, aber unterm Strich liegen die Kosten auf lange Sicht niedriger.

Für die US-Krankenversicherer, aber auch die Apotheken, dürfte diese neue Wertschätzung beachtliche Möglichkeiten bieten. Sie haben ihren Wert in der Krise unter Beweis gestellt und das Bedürfnis der Amerikaner nach Unterstützung dürfte auch die politischen Diskussionen weiter befeuern. Anstelle von Kostensenkungen wird auf absehbare Zeit vor allen die Leistungsverbesserung auf der Agenda stehen. Was nicht nur die heutigen und künftigen Versicherten freuen dürfte, sondern auch die Aktionäre.

Der Aktienkurs von United Health steigt seit vielen Jahren. Alleine in den letzten fünf Jahren hat er sich mehr als verdreifacht, trotz einer zweijährigen Seitwärtsbewegung zwischen 2018 und 2020. Die Börsenkapitalisierung liegt inzwischen bei 465 Milliarden Dollar und da sollte der Zukauf des kleineren Wettbewerbers Change Healthcare nicht so stark ins Gewicht fallen. Doch es gibt regulatorische Bedenken und so hatte United Health mit dem Justizministerium vereinbart, den bereits im Januar verkündeten 13-Milliarden-Deal nicht vor dem 22. Februar 2022 abzuschließen. Diese Frist wurde nun gerade auf den 5. April verlängert. Keine positive Nachricht, aber auch kein Beinbruch. Den Aktienkurs hat sie jedenfalls nur kurz aus dem Tritt gebracht und er strebt bereits weiter Richtung neuer Allzeithochs.

Nach einem Kursanstieg von mehr als 40 Prozent im laufenden Jahr ist die Bewertung keine günstige mehr. Andererseits liegen große Wachstumschancen vor United Health und daher billigt der Markt dem Unternehmen eine entsprechend höhere Bewertung zu.

Jeremy Grantham hat United Health bereits seit 2005 im Portfolio. Damals hielt er 18 Mio Aktien, die bis 2007 auf über 20,5 Mio Aktien anwuchsen. Zwischen 2014 und 2019 veräußerte er nahezu 75 Prozent seiner Anteile zu Kursen zwischen 102 und 296 Dollar. In den letzten sieben Quartalen passte er seinen Bestand nur wenig an und hält seitdem relativ konstante 1,55 Mio Anteile. Kaum auszumalen, wenn er über die letzten 15 Jahre alle seine ursprünglichen Anteile bis heute gehalten hätte…

& Profi-Tools von

& Profi-Tools von