Portfoliocheck: Alibaba ist Jeremy Granthams Top-Wette auf den Boom im Onlinehandel. Und mehr…

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Jeremy Grantham ist einer der erfolgreichsten Investoren der Welt. Er ist überzeugt davon, dass Gewinnmargen und dem entsprechend auch Preise langfristig immer zu ihrem Mittelwert zurückkehren. Im Kapitalismus ziehen überdurchschnittliche Gewinnmargen zwangsläufig Wettbewerber an, so dass diese Margen durch die zunehmende Konkurrenz unter Druck geraten. Sinkende Margen lassen perspektivisch die Gewinne sinken und hierdurch reduziert sich der Wert des Unternehmens in der Zukunft. Was die Bewertung des Unternehmens an der Börse und damit seinen Aktienkurs unter Druck setzt. Dieser Mechanismus funktioniert in umgekehrt auch für ehemalige Underperformer, wenn diese ihre Wettbewerbssituation verbessern und steigende Margen und Gewinne aufweisen können.

Kaum verwunderlich ist daher, dass Grantham dem Konzept des ökonomischen Burggrabens hohe Bedeutung zumisst. Denn dauerhafte und starke Wettbewerbsvorteile sich ein Garant für hohe Margen und Gewinne und je länger diese Wettbewerbsvorteile aufrechterhalten werden können, desto länger kann sich das Unternehmen über dem Mittelwert halten und der Kurs weiter steigen.

Der Prophet der Blasen

Grantham gewann große Popularität, weil er das Platzen von Blasen korrekt vorausgesagt hat. So prophezeite er den Zusammenbruch am japanischen Aktien- und Häusermarkt in den späten 1980er Jahren, das Platzen der Internetblase in den späten 1990ern, sowie das Platzen der Blase am Häusermarkt 2007 und der sich anschließenden weltweite Kreditkrise 2007.

Vom Value zum Quality Investor

Für Aufsehen sorgte Jeremy Grantham, als er sich 2017 vom Deep Value-Ansatz nach Benjamin Graham abwandte, dem Investoren wie Seth Klarman oder Howard Marks anhängen, und sich stattdessen dem Quality Investing zuwandte, dem auch Philip A. Fisher, Warren Buffett, Charlie Munger und Tom Russo folgen.

Grantham erklärte, das KGV läge seit 20 Jahren signifikant oberhalb seiner langjährigen Durchschnittswerte. Anstelle der früher üblichen 14 notiere es seit mehr als 20 Jahren im Mittel bei 23. Daher sei die Zeit reif für eine Anpassung der eigenen Überlegungen getreu dem Leitsatz John Maynard Keynes, der sagte: "Wenn sich die Fakten ändern, ändere ich meine Meinung".

Und die Hauptursache der neuen Wirklichkeit ist schnell gefunden. Neben dem schnellen technologischen Wandel ist es vor allem das dauerhaft niedrige Zinsniveau, denn es ließ und lässt die Gewinnmargen der Unternehmen dauerhaft ansteigen; sie liegt seit 1997 bei durchschnittlich sieben Prozent, während sie vorher bei fünf Prozent lag. Und ein nachhaltiges Umkehren von den niedrigen Zinsniveaus ist nicht abzusehen, so dass sich Anleger an die neue Wirklichkeit anpassen müssten, um erfolgreich zu bleiben.

"Du wirst nicht dafür belohnt, Risiken einzugehen. Du wirst dafür belohnt, günstige Vermögenswerte einzukaufen."

(Jeremy Grantham)

Jeremy Grantham vertritt daher die Auffassung, auch Value Investoren sollten nicht sklavisch nach KGVs im niedrigen zweistelligen oder gar einstelligen Bereich suchen, sondern auch höhere KGVs bis 20 in Kauf nehmen. Er zielt vielmehr auf dominierende Geschäftsmodelle ab, auf die marktbeherrschende Stellung der Unternehmen im Wettbewerb, auf ihren ökonomischen Burggraben ("Moat"). Marktdominanz bietet die Aussicht auf steigende Gewinnmargen und daher sollten Anleger auch bereit sein, diesen Unternehmen höhere Bewertungen zuzugestehen.

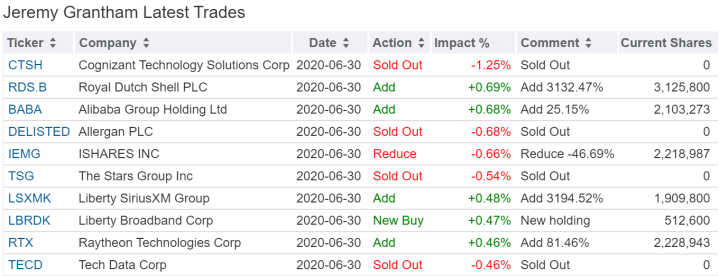

Jeremy Granthams Käufe und Verkäufe im 2. Quartal 2020

Im zweiten Quartal schichtete Grantham 12 Prozent seines Portfolios um; eine hohe Quote, aber deutlich unter den 20-Prozent aus dem Vorquartal. Er hielt Ende Juni 736 Positionen, darunter 122 neue.

Komplett verkauft hat Grantham Cognizant Technology, The Stars Group und Tech Data, während Allergan ausgebucht wurde; hier wurde die lange bekannte Übernahme durch AbbVie vollzogen. Größeren Einfluss auf sein Depot hatte auch die annähernde Halbierung seiner Position bei iShares.

Massiv aufgestockt hat Grantham antizyklisch beim Öl-Multi Royal Dutch Shell um 3.100 Prozent, bei Liberty SiriusXM um 3.200 Prozent und seine Position bei Raytheon Technologies, nachdem die Fusion von Raytheon und United Technologies vollzogen ist. Darüber hinaus hat er beim chinesischen Internetgiganten Alibaba Group seinen Bestand um weitere 25 Prozent erhöht.

Jeremy Granthams Portfolio zum Ende des 2. Quartals 2020

Der Wert der von Jeremy Grantham bei GMO verwalteten Kundenportfolios lag Ende Juni bei knapp 13,5 Milliarden Dollar und damit um 1,5 Milliarden höher als Ende März - aber genauso viel tiefer als zum Jahresende 2019.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Auf den vorderen Plätzen gab es wenig Bewegung in Granthams Portfolio. Microsoft und Apple führen souverän, während sich Alibaba vom fünften auf den dritten Rang vorgearbeitet hat. Es folgt United Health, der zuvor noch drittstärkste Wert, vor Accenture, die sich vom zehnten auf den fünften Rang verbessert haben. Es folgen Oracle, US Bancorp, Johnson & Johnson und Medtronic, die zuvor bereits in den Top 10 waren, nun jedoch Plätze eingebüßt haben. Lediglich Facebook als neuntstärkster Wert hat sich neu in die Spitzengruppe hineingeschoben, während Coca Cola hier die Segel streichen musste.

Aktie im Fokus: Alibaba Group

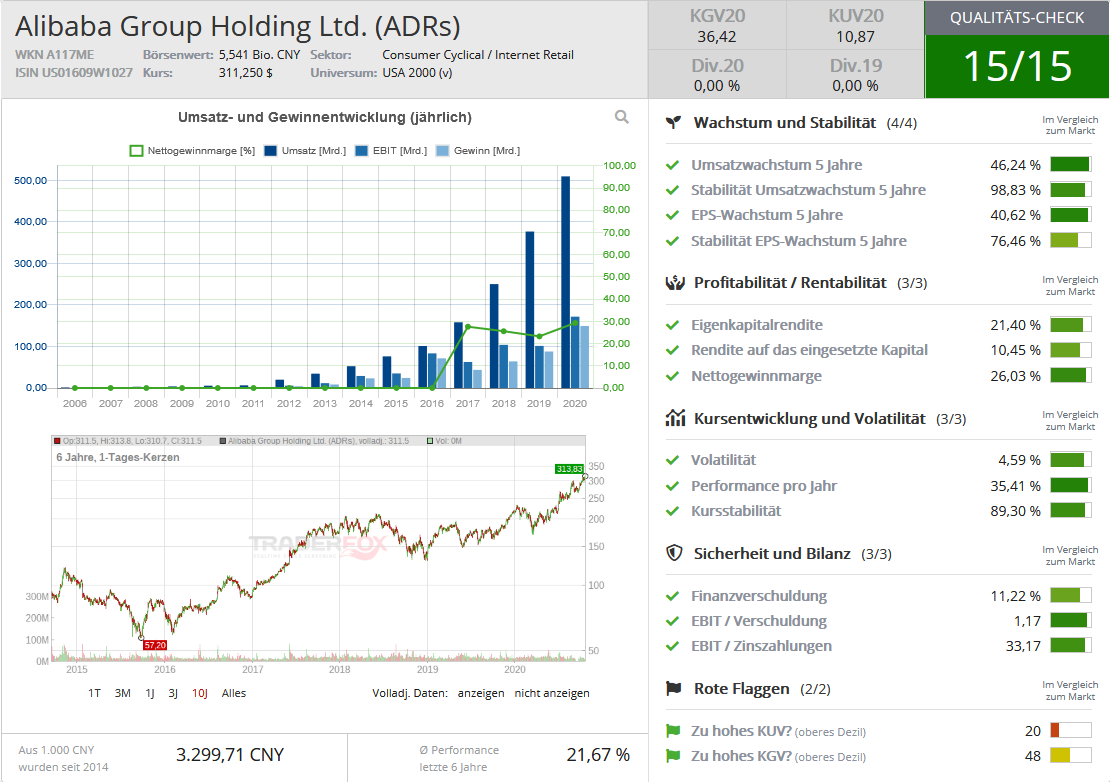

Quelle: Qualitäts-Check TraderFox

Alibaba wird gerne mit Amazon verglichen, doch das trifft es nicht wirklich. Zwar weisen beide eine Reihe von Parallelen auf bei ihren Geschäftsaktivitäten, aber eben auch deutliche Unterschiede. Und in ihrer Struktur und Ausrichtung ohnehin. Es ist also nicht ganz gleichgültig, ob man auf den Dominator aus den USA oder den aus China setzt. Zumal Alibaba auch einen umtriebigen und nicht ganz unumstrittenen Großaktionär hat. Und das ist nicht Gründer Jack Ma…

Die Alibaba Group trägt diesen Namen zu Recht. Sie untergliedert ihr Geschäft in vier Hauptsegmente, von denen das Segment Core Commerce wiederum in einzelne Segmente aufgebrochen wird und zwar regional (China und International) sowie in Käufergruppen (gewerblich/wholesale und priva/retail).

Dabei bündelt Alibaba seine vielen Angebote nicht unter einer zentralen Marke, sondern betreibt in unterschiedlichen Märkten verschiedene Plattformen. Unter Alibaba ist ausschließlich das internationale B2B-Business aktiv, also das Geschäft zwischen Händlern. In China betreibt man hierzu 1688.com.

Endverbraucher (B2C) hingegen werden über die regionalen Plattformen bedient, wie Tmall oder die von Rocket Internet erworbene Lazada. Diese werden ergänzt um Taobao, bei dem Endverbraucher an Endverbraucher verkaufen (C2C), vergleichbar mit Ebay.

Die Cloud

Im Hintergrund schafft die Alibaba Group eine gewaltige Infrastruktur. Wie die Alibaba Cloud, mit der man mit fünf Prozent Weltmarktanteil auf dem fünften Rang logiert. Führend ist hier Amazon mit AWS bei rund 33 Prozent vor Microsofts Azure mit knapp 18 Prozent, gefolgt von Google und IBM.

Betrachtet man das GMV, also das Gesamte Handelsvolumen über alle Plattformen und Märkte hinweg, ist Alibaba deutlich größer als Amazon. Es ist daher perspektivisch nicht unwahrscheinlich, dass die Alibaba Cloud irgendwann AWS von der Spitze verdrängen wird. Zumindest wird man hier weiter Marktanteile hinzugewinnen.

Infrastruktur/Logistik

Daneben baut Alibaba internationale Logistikzentren auf, um die Waren nicht nur in China schnellstens an den Mann (oder die Frau) zu bringen. Hier sind durchaus große Parallelen zu Amazon zu erkennen, die sich ja auch immer unabhängiger von Logistikpartnern wie DHL, FedEx oder UPS machen. Zudem bietet Amazon das sogenannte Fulfillment an, bei dem man die Lagerhaltung und -logistik für "seine" Händler übernimmt und inzwischen auch den Versand. Zu Konditionen, die kaum zu unterbieten sind und mit der gleichen Zustellgeschwindigkeit, wie sie Prime-Kunden kennen. Auch hier zieht Alibaba nach.

Finanzen

Der Finanzbereich steht bei Amazon nicht so sehr im Fokus, während er bei Alibaba für Schlagzeilen sorgt. Was auch daran liegt, dass diese Sparte separat unter "Ant-Financial" firmiert und als eigenständiges Unternehmen an die Börse strebt. Alibaba hält noch gut ein Drittel der Anteile und neben der Börse Shanghai soll auch in Hong Kong ein Listing erfolgen. Dabei könnte Ant Financial mit rund 280 Milliarden Dollar bewertet werden.

Spätestens hier kommt Donald Trump ins Spiel und die US-Präsidentschaftswahl. Denn die großen chinesischen Technologiewerte sind ihm ein Dorn im Auge und er versucht seit einiger Zeit, ihr Vordringen zu stoppen. Durch Sanktionen im US-China-Handelskrieg, durch Verbote (wie bei TikTok), mit denen chinesischen Firmen das Agieren in den USA untersagt wird. Und dieses Störfeuer trifft auch den anstehenden Börsengang von Ant Financial, denn die USA erwägen, US-Investoren den Besitz von China-Aktien und/oder und deren Listing an US-Börsen zu untersagen (vereinfacht ausgedrückt).

Das wäre durchaus ein herber Schlag für die China-Unternehmen, denn die Amerikaner stellen noch immer die stärkste Finanzmacht dar und das dauerhafte Wegbrechen der US-Nachfrage wäre schon spürbar. Andererseits reagieren die Unternehmen auf die neuen Herausforderungen, indem sie in Shanghai, Hong Kong oder an europäischen Börsen ihre Aktien listen lassen.

Wie Amazon und auch ganz anders

Bei Amazon kommt alles aus einer Hand. Alles dreht sich um Prime, das Onlineshopping, das Video- und Musikstreaming. Neben der Website und der Cloud setzt Amazon auf seine Sprachsteuerung Alexa, die in seinen Smart-Speakern "Echo" eingesetzt wird.

Alibaba bietet ähnliche Produkte und Dienste an. Allerdings vieles unter dem Dach seiner Tochterunternehmen. Die Alibaba Group ist eher wie eine Holding organisiert und ihre Töchter agieren freier. Und Alibaba hält an ihnen auch nicht immer 100 Prozent, sondern zuweilen sogar nur noch – maßgebliche - Minderheitsbeteiligungen.

Für Amazon könnte das durchaus eine Vorlage sein, um angesichts der laufenden Kartellverfahren eine neue Struktur zu finden. AWS könnte separiert werden und der Onlinehandel zwischen Eigenmarken und Fremdanbietern auch organisatorisch getrennt werden. Dies ist nämlich ein zentraler Angriffspunkt der Klagen, dass Amazon seine eigenen Marken und Angebote bevorzugt gegenüber Dritthändlerangeboten. Und sowas kann Alibaba nicht passieren, da man ausschließlich als Marktplatz agiert und keine eigenen Angebote im Portfolio hat.

US-China-Handelskrieg

Ein Wort muss man noch zum Handelskrieg verlieren. Natürlich ist es eine gewaltige Einschränkung, wenn chinesischen Unternehmen der Zugang zum US-Markt versagt wird. Allerdings darf man auch nicht übersehen, dass es den US-Unternehmen (und auch europäischen Firmen) in China seit Jahrzehnten so ergeht. Weder Amazon, noch Google, VISA oder Mastercard konnten sich hier behaupten, weil sie jahrelang nicht die nötigen Genehmigungen bekamen. Die Chinesen schützen so ihren Markt und (nur) deshalb konnten die chinesischen Unternehmen sich so gewaltig entwickeln. Die US-Firmen mussten es über Joint-Ventures versuchen oder bekamen überhaupt keinen Zugang. Oder nur, wenn sie sich strikter Zensur unterwarfen, was Google und Facebook besonders traf und trifft.

Was die Abschottung der Chinesen angeht, ist Trumps Attacke gegen China voll berechtigt. Die Europäer haben hier gepennt. Nicht nur, was die Chinesen angeht, sondern auch hinsichtlich der US-Firmen – aber das bereits vor 20 Jahren. Vor allem deshalb gibt es heute eine Dominanz der US-Giganten und kaum europäische Herausforderer.

Europa im Visier

Europa sitzt zwischen den Stühlen. Die US-Firmen sind bereits hier und sie bestimmen den Markt. Die Chinesen halten sich allerdings schon lange nicht mehr zurück und versuchen ihrerseits, hier Fuß zu fassen. So hat Alibaba sein großes Logistikdrehkreuz im belgischen Lüttich errichtet.

Doch es geht nicht nur um organisches Wachstum, sondern auch um externes, also Übernahmen. Und so rücken hiesige Unternehmen in den Fokus, über die schnelles Wachstum generiert werden kann. Jenseits von Ebay, wo Alibaba seit längerem Interesse nachgesagt wird, könnte dies auch Zalando sein. Oder eine der Töchter der Global Fashion Group. Aber auch klassische Handelskonzerne, wie sich Amazon vor einigen Jahren Whole Foods einverleibt hat. Denn Onlinehandel und stationärer Einzelhandel wachsen enger zusammen.

Alibaba macht es nach und investiert aktuell gerade weitere 3,6 Milliarden Dollar in die Sun Art Retail Group, um seinen Anteil auf 72 Prozent zu bringen. Sun Art ist eine chinesische Lebensmittel-Kette, die zu den größten in dieser Region zählt.

Aktienverkäufe des Großaktionärs belasten – nur kurz

Alibaba steht für eines der besten Investmentgeschäfte aller Zeiten. Denn 1999 kaufte Masayoshi Son für seine Softbank Group 30 Prozent der Anteile und bezahlte dafür 20 Millionen Dollar. Aus heutiger Sicht ein absolutes Schnäppchen.

Inzwischen versilbert er dieses Aktienpaket stückweise, um damit andere Beteiligungen in Milliardenhöhe einzugehen. Wie bei Amazon, Facebook, Apple und vielen anderen. Des Weiteren reduziert die Softbank Group ihre Schulden und kauft massiv eigene Aktien zurück. Doch trotz der Verkäufe hält Softbank Group noch immer knapp ein Viertel der Alibaba-Anteile. Die fortgesetzten Verkäufe drücken allerdings immer nur kurzfristig den Kurs, weil sie einerseits bekannt sind und andererseits über Optionsgeschäfte mit interessierten institutionellen Investoren ausgeübt werden. An den operativen Aussichten ändern die Aktienverkäufe ohnehin nichts, zumal Son erklärte, er wolle die Softbank Group breiter diversifizieren und nicht mehr so einseitig von einem Unternehmen abhängig machen. Nebenher verkauft er auch seine T-Mobile-Anteile, den Chip-Designer ARM und weitere Anteile an der Softbank Corp. einem führenden Japanischen Telekomkonzern.

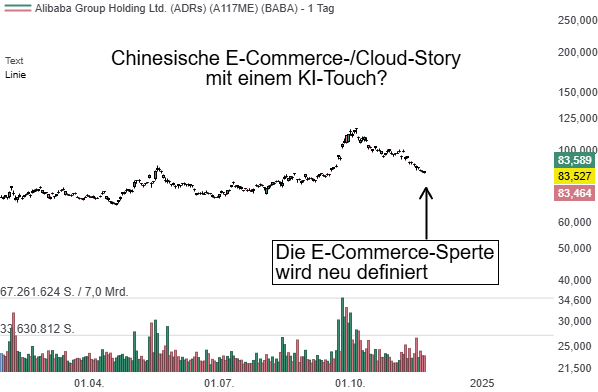

Die weiteren Aussichten für die Alibaba Group bleiben gut, nicht nur wegen des Rückenwinds durch Corona. Sie ist in diversen wachsenden Sektoren aktiv und in vielen unterschiedlichen Regionen und Märkten führend. Durch die Börsengänge von Tochterunternehmen erhält die Gruppe mehr Aufmerksamkeit und auch frische Finanzmittel, um ihre Expansion ungebremst fortzusetzen. Bisher konnte man mit der Aktie jedenfalls nichts falsch machen…

& Profi-Tools von

& Profi-Tools von