Fünf Golden Nuggets vom legendären Trader Jesse Livermore

Jesse Lauriston Livermore, einer der wohl berühmtesten Trader der Geschichte, bleibt eine faszinierende Figur in der Welt der Finanzmärkte. Geboren am 26. Juli 1877 in Massachusetts (USA), begann Livermore seine Karriere im jungen Alter von nur 14 Jahren, als er von zu Hause weglief und einen Job als sog. "Board Boy" bei Paine Webber in Boston annahm. Als "Board Boy" bezeichnete man damals einen Angestellten an der Börse, der dafür verantwortlich war, die aktuellen Aktienkurse auf großen Tafeln zu notieren. Dies geschah zu einer Zeit, bevor elektronische Anzeigetafeln und Computer weit verbreitet waren.

Mit 15 Jahren hatte er durch kleine Spekulationen bereits 1.000 USD verdient – eine beachtliche Summe für die damalige Zeit. Seine Fähigkeit, Marktmuster zu beobachten und zu analysieren, legte den Grundstein für seine spätere Karriere.

Livermores Ruhm erreichte seinen Höhepunkt während des großen Börsencrashs von 1929. Er erkannte die Anzeichen des bevorstehenden Crashs und setzte massiv auf fallende Kurse (Leerverkäufe). Seine Verkaufsstrategie brachte ihm schätzungsweise 100 Mio. USD ein, während viele andere Investoren enorme Verluste erlitten, pleitegingen und/oder sogar Selbstmord begingen. Diese Episode festigte seinen Ruf als einer der größten Bärenmarkt-Trader aller Zeiten.

Trotz seines enormen Erfolgs hatte Livermore auch dunkle Zeiten. Mehrere Male in seiner Karriere verlor er fast sein gesamtes Vermögen, was zu persönlichen und finanziellen Schwierigkeiten führte.

Tragischerweise nahm sich Jesse Livermore am 28. November 1940 das Leben. Sein Abschiedsbrief deutete auf tiefe persönliche und finanzielle Sorgen hin. Trotz dieser tragischen Wendung bleibt sein Einfluss auf die Finanzwelt ungebrochen.

Seine Prinzipien und Strategien sind weiterhin relevant und werden von Tradern und Investoren auf der ganzen Welt studiert und angewandt. Das wohl bekannteste Buch heißt "Reminiscences of a Stock Operator" von Edwin Lefevre, das lose auf Livermores Leben basiert. Weitere Bücher, die ich empfehlen kann, und die wertvolle Einblicke in seine Denkweise und Handelsansätze bieten, sind "How to trade in stocks" (von Jesse Livermore) und "Jesse Livermores’s methods on trading in stocks" (von Richard Wyckoff).

Es gibt extrem viele Weisheiten bzw. "Golden Nuggets" von Jesse Livermore. Schauen wir uns fünf genauer an.

Die Regel der Hundertermarke

Die Regel der Hundertermarke (auf Englisch: "century mark rule") bezieht sich auf Aktien, die zum ersten Mal einen Hunderterbereich überschreiten (z. B. 100 USD, 200 USD etc.). Nach dem Überschreiten haben sie die Tendenz, deutlich weiter anzusteigen.

Die intuitive Begründung dafür liegt darin, dass in der Theorie der technischen Analyse häufig die Idee des "psychologischen Widerstands" bei runden Zahlen betont wird. Hiermit sind Zahlen gemeint, bei denen nach der ersten Ziffer nur eine Null steht, wie etwa bei 40, 50, 60 USD usw. Bei einer Hundertermarke mit zwei Nullen nach der ersten Ziffer könnte der psychologische Widerstand bei solchen Preisniveaus noch größer sein.

Jesse Livermore wird in dem Buch "Reminiscences of a Stock Operator” mit den folgenden Worten zitiert: "Eine meiner alten Handelstheorien besagt, dass der Kurs einer Aktie, wenn sie zum ersten Mal die Marke von 100, 200 oder 300 USD überschreitet, nicht stehen bleibt, sondern noch ein ganzes Stück höher steigt. Wenn man also eine Aktie kauft, sobald sie diese Marke überschreitet, ist es wahrscheinlich, dass man schnell in die Gewinnzone kommt."

Natürlich funktioniert diese Regel nicht immer, vor allem nicht in Bärenmärkten.

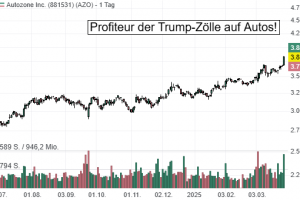

Wenn wir uns Super Micro Technology anschauen, kann man gleich mehrfach die Regel der Hundertermarke erkennen (siehe folgende Abbildung). Am 19.01.2024 nimmt die Aktie zum ersten Mal in der Unternehmensgeschichte die Marke von 400 USD heraus. Anschließend schießt sie um über 150 % auf über 1.000 USD nach oben und nimmt dabei weitere Hundertermarken heraus.

Quelle: www.traderfox.com

Quelle: www.traderfox.com

Man muss nicht jeden Tag traden

Das Marktumfeld war für Jesse Livermore ein ganz kritischer Faktor. So rät er klar davon ab, jeden Tag zu traden.

Es gibt Marktsituationen, in denen man auf der Käuferseite unterwegs sein sollte ("long" sein). Dann gibt es Marktsituationen, in denen man den Markt leerverkaufen sollte ("short" sein). Und letztlich gibt es Marktsituationen, in den man "angeln" gehen sollte. Mit letzteren meinte Livermore, dass man sich komplett vom Markt zurückziehen und seine Energie und Aufmerksamkeit etwas anderem widmen sollte, z. B. angeln zu gehen (eine Anspielung von Livermore bezogen auf eines seiner Lieblingshobbys).

In diesem Kontext wird Jesse Livermore in dem Buch "Reminiscences of a Stock Operator” mit den Worten zitiert: "Es gibt Zeiten, in denen man "long" sein sollte, es gibt Zeiten, in denen man "short" sein sollte und es gibt Zeiten, um angeln zu gehen." (Auf Englisch: "There is time to go long, time to go short and time to go fishing.”)

Mentales Kapital ist wichtiger als finanzielles Kapital

Jesse Livermore ist der Auffassung, dass der Erhalt des mentalen Kapitals wichtiger sei als der Erhalt des finanziellen Kapitals.

Im Wesentlichen unterstreicht Jesse Livermores Ansatz zum Trading, dass der Schutz des eigenen mentalen Kapitals für den langfristigen Erfolg auf den Märkten von grundlegender Bedeutung ist. Emotionale Stabilität kann die Fähigkeit eines Traders, sich in den Komplexitäten der Finanzmärkte zurechtzufinden, erheblich verbessern.

Wenn man beispielsweise nachts nicht schlafen kann, weil man ständig an eine große Trading-Position (oder Positionen) denken muss, die man über Nacht hält, dann ist das extrem nachteilig für das mentale Kapital. Livermore spricht davon, Positionen so weit zu reduzieren, dass man nachts erholsam schlafen kann.

Ein weiterer Ansatz, um das mentale Kapital aufrechtzuhalten bzw. um einen "klaren Kopf" zu behalten bzgl. einer offenen Position, ist, diese Position zu schließen, die Aktie ein paar Tage nicht zu beobachten und im Anschluss, den Trade in Ruhe zu analysieren, ohne eine Position zu halten.

Eine weitere von Livermores wichtigsten Praktiken bestand darin, Pausen vom Handel einzulegen. Er tat dies vor allem dann, wenn seine geistige Klarheit nachließ. Er erkannte, dass der Handel bei geistiger Erschöpfung oder Stress schädlich sein kann. Indem er sich vom Markt zurückzog, konnte er mit einer erfrischten Perspektive und neuem Fokus zurückkehren.

Die "Shakeout + 3"-Regel

in seinem Buch "How to trade in stocks by Jesse Livermore” geht Livermore auf seine "Shakeout + 3"-Regel genauer ein.

Wie bei der "Double Bottom"-Formation kommt es auch beim "Shakeout + 3" zu zwei Ausverkäufen, wobei der zweite das Tief des ersten unterschreitet. Dadurch werden etliche Trader, die ihre Stopps unter das Tief des ersten Ausverkaufs platziert haben, ausgestoppt. Es kommt also zu einem Shakeout. Nach dem Unterschreiten des ersten Tiefs kommen die fundamental-orientierten Investoren und kaufen in den Shakeout hinein. Die Aktie dreht und kann unter Umständen stark ansteigen.

Die "Shakeout + 3"-Regel besagt nun: Wenn die Aktie nach dem Shakeout auf das Preisniveau des ersten Tiefs zurückkehrt, dann soll man entsprechend der "Shakeout + 3"-Regel drei Punkte über diesem Preisniveau eine Position eröffnen.

Beispiel: Nehmen wir an, dass das erste Tief einer Aktie bei 30 USD liegt. Weniger Tage später unterschreitet die Aktie dieses Tief und bildet ein zweites tieferes Tief bei 28 USD. Hier dreht die Aktie und kommt zur 30-USD-Marke zurück. Nun muss man drei Punkte zu 30 USD addieren, also 33 USD. Das Preisniveau von 33 USD entspricht dem Einstiegspunkt für die "Shakeout + 3"-Regel.

Wichtig ist hierbei zu beachten, dass das Addieren von drei Punkten im Allgemeinen nur für Aktien gilt, die im Bereich von 20 USD bis 40 USD gehandelt werden. Die Mehrheit der Aktien zu Livermores Zeiten wurde in diesem Bereich gehandelt.

Heutzutage gibt es viele Aktien, die deutlich oberhalb von 20 USD bis 40 USD gehandelt werden. Daher ist es bei höherpreisigen Aktien ratsam, mehr als drei Punkte zu addieren. Als Faustregel gilt, dass man etwa 10 % zum Aktienkurs hinzufügen sollte.

Schauen wir uns ein weiteres "Shakeout + 3"-Beispiel an und zwar konkret anhand der Aktie Pure Storage. Am 19 März 2024 hat Pure Storage ein lokales Tief bei 48,89 USD gebildet (siehe folgende Abbildung). Dieses wurde am 19. April 2024 herausgenommen. Dadurch kam es zu einem Double Bottom. Diejenigen Trader, die ihre Stopps knapp unter 48,89 USD platziert haben, wurden vermutlich ausgestoppt. Die Aktie drehte noch am gleichen Tag und stieg wieder an.

Da das Preisniveau über 40 USD liegt, nehmen wir für den Einstiegspunkt 10 % von 48,89 USD (anstelle der drei Punkte). Somit haben wir einen Einstiegspunkt bei 53,78 USD (= 48,89 + 4,89). Am 06. Mai erreicht die Aktie diesen Kurs, und der Trade kann gemäß der "Shakeout +3"-Regel eröffnet werden. Quelle: www.traderfox.com

Quelle: www.traderfox.com

"Anstatt zu fürchten, sollte ein Trader hoffen, und statt zu hoffen, sollte er fürchten"

Im Buch "Reminiscences of a Stock Operator” wird Jesse Livermore mit den Worten "Anstatt zu fürchten, sollte ein Trader hoffen, und statt zu hoffen, sollte er fürchten" zitiert.

Diese paradoxe Aussage erfasst die Essenz des konträren Handels, einer Strategie, die Livermore oft mit großem Erfolg anwandte. Beim Trading können Emotionen, wie Hoffnung und Angst, das Urteilsvermögen trüben und zu schlechten Entscheidungen führen.

Wenn Trader hoffen, halten sie oft an Verlustpositionen fest und erwarten eine Trendwende, die vielleicht nie eintritt. Diese Hoffnung kann gefährlich sein, da sie einen daran hindern kann, die Verluste zu begrenzen und das Kapital zu schützen.

Livermores Ratschlag, in Zeiten der Hoffnung/Euphorie eher Angst zu haben, ist eine Erinnerung daran, vorsichtig zu bleiben und sich bei der Entscheidungsfindung nicht vom Optimismus blenden zu lassen. Er schlägt vor, dass man kritisch beurteilen sollte, ob die eigenen Erwartungen auf soliden Analysen oder bloßem Wunschdenken beruhen.

Umgekehrt könnten Trader in Panik verkaufen, wenn die Angst dominiert, und so mögliche Erholungen verpassen. Livermores Ratschlag, in Zeiten der Angst zu hoffen, ermutigt Trader, widerstandsfähig zu bleiben und nach Gelegenheiten zu suchen, die sich ergeben, wenn die Märkte im Keller sind. Er impliziert, dass Zeiten weit verbreiteter Angst oft Kaufgelegenheiten bieten, da die Preise unterbewertet sein können.

Livermores Weisheit unterstreicht die Bedeutung emotionaler Kontrolle und konträren Denkens beim Trading. Durch ein angemessenes Gleichgewicht zwischen Angst und Hoffnung können Trader rationalere Entscheidungen treffen, Marktineffizienzen ausnutzen und häufige, durch emotionale Extreme verursachte Fallstricke vermeiden. Dieser Ansatz ist für langfristigen Erfolg in der volatilen Welt des Tradings von entscheidender Bedeutung.

Quellen:

Traderfox, Trading-Desk, https://desk.traderfox.com/, 09. Juni 2024.

Edwin Lefevre, "Reminiscences of a Stock Operator: The Classic Novel Based on the Life of Legendary Stock Market Speculator Jesse Livermore”, Petersfield, Harriman House, 2019.

Richard Wyckoff, "Jesse Livermores’s methods of trading in stocks", Connecticut, Martino Fine Books, 2014.

Jesse Livermore, "How to trade in stocks", Maidenhead, McGraw Hill, 2006.

Ken Shreve, 21. März 2016, "The Shakeout + 3: Jesse Livermore Was Big Fan Of This Chart Pattern”, https://www.investors.com/how-to-invest/investors-corner/jesse-livermore-was-a-big-fan-of-this-chart-pattern/ , 08. Juni 2024.

David Saito-Chung, "When To Buy Growth Stocks: Why The Shakeout + 3 Pattern Makes Money”, 19. November 2019, https://www.investors.com/how-to-invest/investors-corner/chart-reading-202-why-the-shakeout-3-pattern-makes-money/ , 08. Juni 2024.

& Profi-Tools von

& Profi-Tools von