Sechs Aktien mit Leadership-Verhalten, die jetzt durchstarten könnten

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Letzte Woche konnten wir endlich eine Gegenbewegung an den Aktienmärkten sehen. Es war die erste positive Woche nach sieben negativen Wochen in Folge. Der Der Russel 2000 konnte um 6,2% zulegen, der S&P 500 um 6,5% und bei der Nasdaq waren es sogar 6,8%. Endlich also eine große grüne Kerze in den Charts der Indizes. Anfang der vergangenen Woche gab es einen sogenannten Rally-Day, also einen Tag, an dem mindestens ein Index stärker zulegen konnte. Am Donnerstag folgte dann die Bestätigung durch einen sogenannten Follow Through Day (FTD). Hierbei handelt es sich um einen Handelstag, der an mindestens einem der US-Indizes mit einem höheren Volumen als der Vortag schließen konnte. Das sieht nun zunächst vielversprechend aus, obgleich alle FTDs in 2022 stets abverkauft wurden. Risikomanagement sind also für Trader weiterhin das höchste Gebot der Stunde.

Welche Aktien zeigen nun erste charttechnische Leadership-Verhalten in ihrem jeweiligen Sektor? Hier kann man verschiedene Faktoren heranziehen, wie beispielsweise relative Stärke zum S&P 500, Abstand zum 52 Wochenhoch, befindet sich der jeweilige Aktienkurs über den wichtigen 20-, 50- und 200 Tage-Durchschnitten, welche Aktien zeigen vielversprechende charttechnische Formationen wie Cup&Handle.

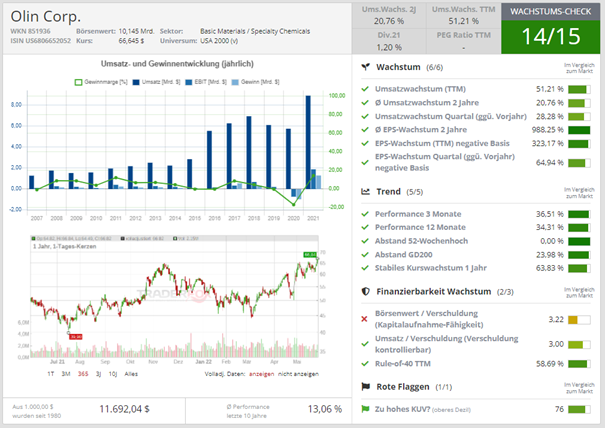

Chemie – Olin Corp.

Ohne Chemie läuft unsere Wirtschaft nicht. Ob Autoindustrie, Bauwesen, Kosmetik, Kunststoffe oder Plastik, überall werden chemische Produkte benötigt. Chemie-Werte aus der zweiten Reihe zeigen seit Wochen eine beeindruckende relative Stärke. Olin Corp. (OLN) ist einer dieser Werte. Das Unternehmen produziert und vertreibt u.a. Chlor, Natronlauge, Salzsäure, Wasserstoff, Bleichprodukte und Kaliumhydroxid. Außerdem werden Epoxidmaterialien hergestellt und verkauft, die Einsatz in Bereichen wie Windräder und der Autoindustrie, vor allem elektrisch betrieben Autos, finden. Das Segment Winchester produziert und vertreibt Sportmunition, Wiederladekomponenten, kleinkalibrige militärische Munition und Komponenten sowie Industriepatronen. Damit profitiert das Unternehmen von der weltweiten Aufrüstungsdynamik in Folge des Ukraine-Krieges. Das Unternehmen wurde 1892 gegründet und hat seinen Hauptsitz in Missouri.

Quelle: Wachstums-Check TraderFox

Olin hat am 28.04.2022 die Quartalszahlen vorgelegt. Hier hat man u.a. ein Joint Venture mit Plug Power angekündigt hat, um grünen Wasserstoff in einer Anlage mit einer Kapazität von 15 Tonnen pro Tag für Nordamerika zu produzieren. Hinsichtlich der Quartalszahlen konnte das Unternehmen Gewinn und Umsatz steigern und die Erwartungen der Analysten übertreffen. Der Quartalsgewinn je Aktie belief sich auf 2,48 USD gegenüber 1,53 USD vor einem Jahr. Die Konsensschätzung lag bei 2,33 USD. Der Umsatz belief sich auf 2,46 Mrd. USD gegenüber 1,92 Mrd. vor einem Jahr. Der erzielte Umsatz lag knapp 5% über der Konsensschätzung. Die Aktie schoss unter hohem Volumen im Hoch um 15% nach oben. Seitdem kam es trotz des Abverkaufs der Märkte zu Anschlusskäufen. Am vergangenen Freitag brach die Aktie auf ein neues 52 Wochenhoch aus. Auch die relative Stärke steht am 52 Wochenhoch. Außerdem hat die Aktie eine schöne Tassenformation ausgebildet. Letztlich sind auch alle relevanten gleitenden Durchschnitte am Steigen, wobei der 20 Tagedurchschnitt über dem 50 Tagedurschnitt und der 50 Tagedurschnitt über dem 200 Tagedurchschnitt liegen. Dies ist in der aktuellen Phase sehr bullisch. Neben Olin befinden sich aus diesem Sektor auch The Chemours Company (CC) und Ashland Global Holding (ASH) auf meiner Watchlist.

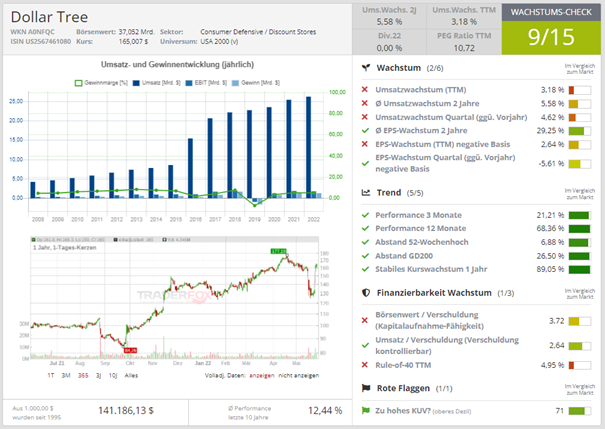

Einzelhändler – Dollar Tree

Was für eine Volatilität im Retail-Sektor. Nach den schlechter als erwarteten Zahlen von Walmart und Target (Link: https://aktien-mag.de/blog/strategien/debakel-bei-einigen-us-einzelhandlern-aber-wie-schlimm-ist-die-lage-wirklich/p-77846) wurden alle Einzelhändler massiv in Mitleidenschaft gezogen. So gab der Discount-Händler Dollar Tree (DR) am Tag der Bekanntgabe der Target-Zahlen um über 15% nach. Dies ist bemerkenswert für einen Einzelhandler, der eigentlich etwas Konservatives im Portfolio darstellen sollte. Der Schrecken des Target-Zahlen sollte aber nicht lange anhalten. Letzte Woche hat Dollar Tree erfreuliche Zahlen gemeldet. So lag der Umsatz bei 6,9 Mrd. USD gegenüber 6,5 Mrd. USD im Vorjahr. Die Analystenprognose belief sich auf 6,8 Mrd. Der bereinigte Gewinn je Aktie belief sich auf 2,37 USD gegenüber 1,61 USD im Vorjahr. Ein Wachstum von 47%, was für einen Discounter-Händler sehr beachtlich ist. Analysten hatten 2,00 USD erwartet. Das Unternehmen profitiert davon, dass in wirtschaftlichen schwierigeren Zeiten Konsumenten verstärkt auf Schnäppchenjagd gehen und allgemein gesprochen versuchen, auf günstigere Produkte umzusteigen.

Quelle: Wachstums-Check TraderFox

Gleichzeitig sieht sich aber auch eine Dollar Tree mit steigenden Frachtkosten in Folge der Inflation konfrontiert. So stellte der CFO Kevin Wampler im Earnings Call fest, dass eine Erhöhung der Kosten für eine Gallone (= 3,8l) Dieselkraftstoff um 1 USD auf Jahresbasis zu einem Gegenwind von 63 Mio. USD für Dollar Tree führe. Heute kostet eine Gallone Diesel 5,53 USD. Vor einem Jahr kostete Dieselkraftstoff 3,18 USD pro Gallone; in 2020 waren es 2,39 USD pro Gallone. Trotzdem hat Dollar Tree seinen Ausblick für das aktuelle Jahr angehoben. Der Gewinn soll sich nun zwischen 7,80 USD pro Aktie und 8,20 USD pro Aktie belaufen (vorher: 7,60 USD pro Aktie bis 8 USD pro Aktie). Die Aktie sprang unter hohem Volumen um über 22% nach oben. Sie befindet sich nun weniger als 7% unter ihrem 52 Wochenhoch und scheint sich als der Leader im Retail-Sektor herauszukristallisieren.

Abschließend noch kurz zum Geschäftsfokus von Dollar Tree. Das Unternehmen besitzt und betreibt verschiedene Discounter, die Waren zu Festpreisen anbieten. Bis zum 31.12.2021 kostete alles 1 USD oder weniger. Ab 2022 wurden die Preise für einzelne Produkte von 1 USD auf 1,25 USD angehoben. Das Unternehmen ist mit Läden in den USA und in Kanada vertreten. Der Fokus liegt auf dem US-Markt. Das Unternehmen wurde 1953 gegründet und hat seinen Hauptsitz in Virgina.

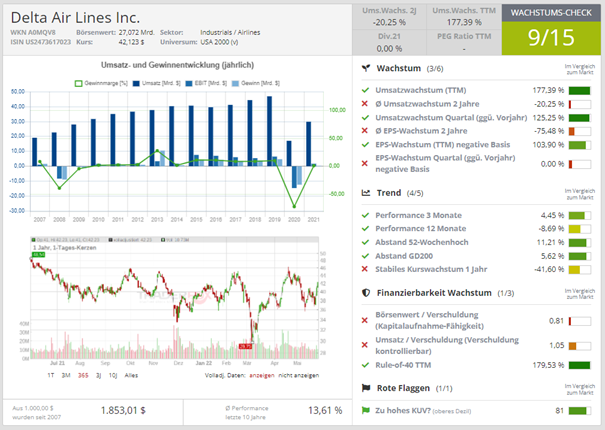

Fluggesellschaften – Delta Airline

Die Story des Reise-/Flugsektors ist klar. Nach zwei Jahren des Lockdowns wollen die Menschen endlich wieder reisen. Charttechnisch zeigt Delta Airlines (DAL) das wohl konstruktivste Bild der vier großen US-Fluggesellschaften auf. Obwohl die Aktie sich noch 13% unter ihrem 52 Wochenhoch befindet, ist die relative Stärke zum S&P 500 auf ein lokales Hoch gestiegen. Dies ist bullisch. Die 45 USD-Marke gilt es nun zu beobachten. Insgesamt könnte sich DAL als Leader unter den großen US-Fluggesellschaften herauskristallisieren.

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen, die am 13.04.2022 vorgelegt wurden, beflügelten die Märkte. Die Aktie schoss unter hohem Volumen über 6% nach oben. Der Verlust je Aktie fiel mit 1,23 USD geringer aus als Analysten erwarteten (-1,26 USD). Der Umsatz belief sich auf 9,35 Mrd. USD und schlug damit die Erwartungen der Analysten in Höhe von 8,77 Mrd. USD. In 2019 lag der Umsatz des ersten Quartals bei 10,47 Mrd. Für Q2 sieht DAL den Umsatz auf einem Niveau zwischen 93% und 97% des Umsatzes aus 2019 (Vor-Pandemieniveau).

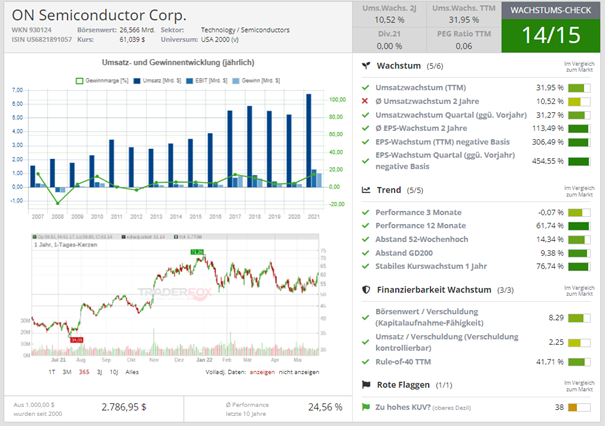

Halbleiter – ON Semiconductor

Viele Unternehmen aus dem Halbleiter-Sektor wurden in den letzten Wochen und Monaten stark abgestraft. Auch eine ON Semiconductor (ON) wurde hier nicht verschont. Aber das Unternehmen konnte sich als einige der wenigen aus diesem Sektor wieder stärker erholen. Obwohl die Aktie noch 15% vom 52 Wochenhoch entfernt ist, steht die relative Stärke bereits am 52 Wochenhoch. Dies ist sehr bullisch. Das Unternehmen stellt Chips für Sensoren für E-Autos, Industrieautomatisierung und erneuerbare Energien sowie für das Energiemanagement her. Hierunter fallen u.a. Bildsensoren, Leistungsmodule und Spannungswandler. Die relevanten Märkte für ON sind vor allem die Autoindustrie, Cloud-Computing, erneuerbare Energien und 5G.

Quelle: Wachstums-Check TraderFox

ON hat am 02.05.2022 die letzten Quartalszahlen vorgelegt. Die Aktie schoss um über 7,5% unter hohem Volumen nach oben. Der Quartalsgewinn lag bei 1,22 USD pro Aktie gegenüber 0,35 USD vor einem Jahr. Was für ein Wachstum! Die Konsensschätzung lag bei 1,05 USD pro Aktie. Der Umsatz belief sich auf 1,95 Mrd. USD gegenüber 1,48 Mrd. im Vorjahr. Die Konsensschätzung konnte um 2% getoppt werden. Auch die Aussichten für Q2 konnten die Erwartungen übertreffen. Das Unternehmen erwartet einen Umsatz von 1,97 bis 2,07 Mrd. USD, was über dem Konsens von 1,92 Milliarden USD liegt. Beim Gewinn je Aktie geht das Management von 1,20 bis 1,32 USD aus, was ebenfalls über dem Konsens von 1,05 USD liegt. Alle relevanten gleitenden Durchschnitte sind am Steigen, wobei der 20 Tagedurchschnitt über dem 50 Tagedurschnitt und der 50 Tagedurschnitt über dem 200 Tagedurchschnitt liegen. Dies ist in der aktuellen Phase sehr bullisch.

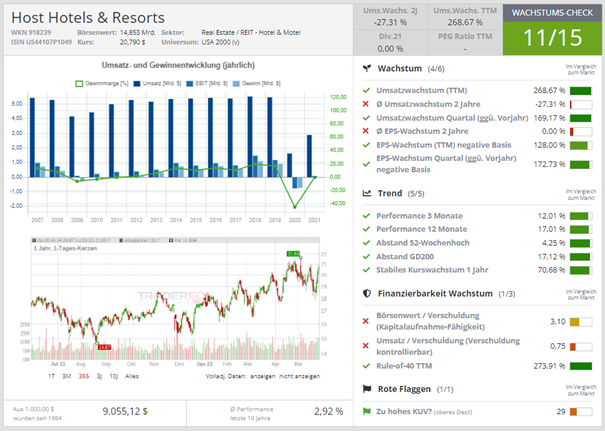

REITs (Hotel) – Host Hotels & Resorts Inc.

Die Story des Hotelsektors ist analog zu der des Flugsektors: endlich wieder reisen. Das Unternehmen Host Hotels & Resorts (HST) zeigt eine hohe relative Stärke auf. Die Aktie steht 4% unter ihrem 52 Wochenhoch, während die relative Stärke zum S&P 500 sich bereits am 52 Wochenhoch befindet. Dies ist sehr bullisch. Auch sind alle relevanten gleitenden Durchschnitte am Steigen, was in der aktuellen Marktphase ebenfalls als sehr konstruktiv angesehen werden kann. HST ist ein Immobilienfonds (REIT), der sich mit der Verwaltung von Luxushotels befasst. Die Liegenschaften befinden sich in den USA, Brasilien, Kanada und Mexiko. Das Unternehmen wurde 1927 gegründet und hat seinen Hauptsitz in Maryland.

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 04.05.2022 vorgelegt. Das Unternehmen erzielte im ersten Quartal 2022 besser als erwartete Ergebnisse in Bezug auf den bereinigten "Funds from Operations" (FFO) und den Umsatz. Dies ist hauptsächlich getrieben durch Urlaubsreisen mit hohen Buchungsraten in Resort-Immobilien. Der bereinigte FFO je Aktie lag bei 39 Cent und übertraf damit die Konsensschätzungen von 26 Cent. HST hatte im Vorjahresquartal einen bereinigten FFO je Aktie von lediglich 1 Cent gemeldet. Ein beträchtliches Wachstum! Der Quartalsumsatz belief sich auf 1,07 Mrd. USD und übertraf damit ebenfalls die Konsensschätzungen, welche bei 948 Mio. USD lagen. Im Vorjahr wurden 399 Mio. USD erzielt. Ein Umsatzwachstum von 150%. Im Jahresvergleich stieg der durchschnittliche Belegungsprozentsatz von 28,5% auf 54,6 %, während sich der durchschnittliche Zimmerpreis von 253,9 USD auf 305,6 USD verbesserte, was einem Anstieg von 20,4 % entspricht. Darüber hinaus kündigte HST die Verdoppelung der vierteljährlichen Dividende an.

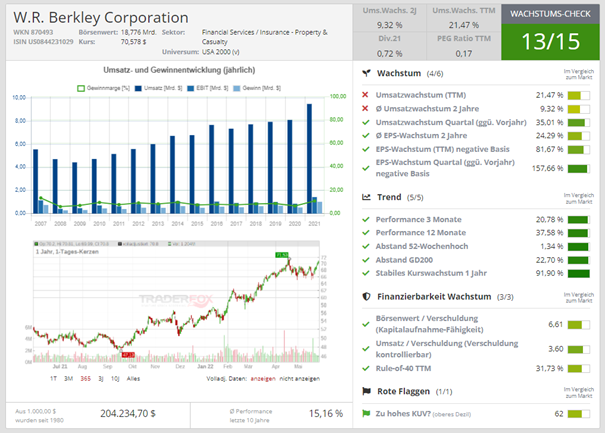

Versicherung – W.R. Berkley Corp.

W.R. Berkley Corp. (WRB) ist eine Versicherungsholdinggesellschaft, die im Schaden- und Unfallversicherungsgeschäft sowie im Rückversicherungsgeschäft tätig ist. Die Versicherungsprodukte werden in den Vereinigten Staaten, in Großbritannien, in Kontinentaleuropa, in Südamerika, in Kanada, in Mexiko, in Skandinavien, in Asien und in Australien angeboten. Das Unternehmen wurde 1967 gegründet und hat seinen Hauptsitz in Connecticut. Die WRB-Aktie zeigt seit Wochen ein sehr bullisches Verhalten. Sie steht am 52 Wochenhoch. Sie weist eine beachtliche relative Stärke auf und konnte sich den heftigen Abverkäufen der letzten Monate komplett entziehen. Seit einem guten Monat bildet sie eine schöne Tassenformation. Alle wichtigen gleitenden Durchschnitte sind steigend, wobei der 20 Tagedurchschnitt über dem 50 Tagedurschnitt und der 50 Tagedurschnitt über dem 200 Tagedurchschnitt liegen.

Quelle: Wachstums-Check TraderFox

Die letzten Quartalszahlen wurden am 25.04.2020 präsentiert. Der Quartalsgewinn je Aktie belief sich auf 1,10 USD gegenüber 0,72 USD im Vorjahr. Ein Gewinnwachstum von 53% (!). Die Konsensschätzung lag bei 0,92 USD. Der Umsatz belief sich auf 2,55 Mrd. USD gegenüber 2,12 Mrd. USD im Vorjahr. Die Konsensschätzung wurde jedoch um 1,5% verpasst. Steigende Zinsen, wie wir sie aktuell erleben, sind ein Segen für Versicherungsgesellschaften. Der "free float" (also die liquiden Mittel, die der Versicherungsgesellschaft für den Zeitraum zwischen der Zahlung der Versicherungsprämie und der möglichen Auszahlung beim Eintritt des Schadensfalls zur Verfügung stehen) kann mit einem erhöhten Zinssatz angelegt werden. Außerdem konnte WRB in den vergangenen Monaten höhere Prämienzahlungen mit den Kunden aushandeln. Die Versicherungsgesellschaft RLI Corp. (RLI) gehört in diesem Kontext ebenfalls mit auf meine Watchlist.

& Profi-Tools von

& Profi-Tools von