US-Wohnungsbau mit relativer Stärke trotz Preisinflation und steigender Zinsen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

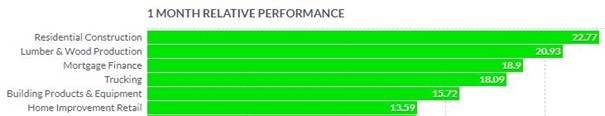

Der US-Industriezweig "Residential Construction" (Haus-/Wohnungsbau) hat im ersten Halbjahr 2022 mehr als 25 % an Wert verloren. Die Gründe dafür liegen vor allem an den steigenden Hypothekenzinsen und der Preisinflation der Baumaterialien. Nun scheint sich jedoch eine Wende anzudeuten. Denn der Bereich "Residential Construction" weist mit 22,77% die höchste einmonatige Performance aller US-Industriezweige auf (siehe Abbildung unten). Auf Sicht der vergangenen drei Monate weist er die zweitbeste Performance auf (+4,3%), während der S&P in diesem Zeitraum gut -10% an Wert verloren hat. Sehen wir einen Turnaround? Noch ist es zu früh, darüber eine Aussage zu treffen. Aber die Märkte spielen bekannterweise die wirtschaftliche Lage in sechs bis neun Monaten.

Quelle: https://finviz.com/groups.ashx?g=industry&v=210&o=name

Übrigens auch andere Industriezweige, die wichtig sind für den Haus- und Wohnungsbau, haben sich auf Sicht von einem Monat sehr gut entwickelt. Hierbei handelt es sich um vor- oder nachgelagerte Industrien (sogenannte "Cousin Industries"). So weist der Bereich "Lumber und Wood Production" eine Performance von 20,09% auf (siehe Abbildung oben). Der Industriezweig "Mortgage Finance" (Hypothekenfinanzierer) kommt auf 18,9%. De facto ist es so, dass fünf der sechs Industriezweige mit der besten einmonatigen Performance Bezug haben zum Wohnungsbau (siehe Abbildung oben). Dies ist bemerkenswert. Wenn diese "Cousin Industries" ebenfalls ein Leadership-Verhalten aufzeigen, könnten wir tatsächlich früher als gedacht einen Turnaround des gesamten Sektors sehen. Bewertungsseitig sind US-Bauunternehmen sehr attraktiv. Nun scheint sich auch langsam das Chartbild immer mehr aufzuhellen.

Wie ist es aktuell um die US-Immobilien bestellt?

Der aktuell noch überhitzte US-Immobilienmarkt beginnt sich abzukühlen. Einige in der Branche sprechen von einer Immobilienbereinigung. Laut der National Association of Realtors fielen die Verkäufe von Eigenheimen im Juni um -5,4 % (im Vergleich zum Vormonat) auf 5,12 Mio. Einheiten und waren -14,2 % niedriger als im gleichen Monat des Vorjahres. Hauptgründe sind, dass die steigende Inflation die Kaufkraft potenzieller Käufer beeinträchtigt, und steigende Zinsen Hypotheken teurer machen. Tatsächlich fielen die Hypothekenanträge in der ersten Juli-Woche auf ein 22-Jahres-Tief, wobei der 30-Jahres-Hypothekenzinssatz auf 5,82 % stieg, im Vergleich zu 3 % von Anfang Januar 2022. Dies ist ein Anstieg von fast 100% (!). Gleichzeitig stieg der mittlere Preis für bestehende Eigenheime aller Wohnungstypen von 407.000 USD im Mai auf 416.000 USD im Juni. Vor zwei Jahren lag der mittlere Preis noch bei 285.000 USD. Ein durchschnittlicher Preisanstieg von fast 50%. Die Anzahl an Baubeginnen für Einfamilienhäuser erreichte im Juni ein Zweijahrestief, ein Minus von fast 8 % gegenüber dem Vormonat und im Jahresvergleich etwa 16 % niedriger.

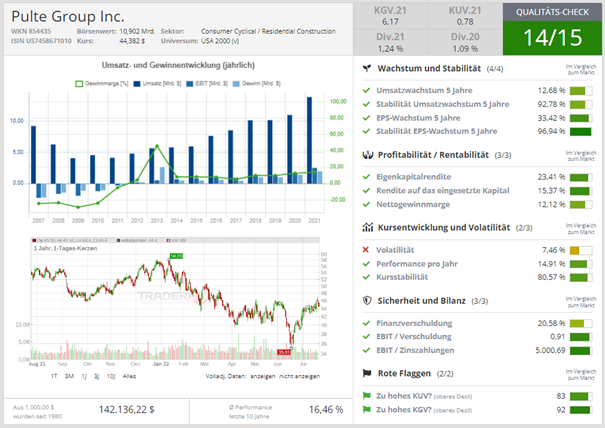

Pulte Group

Die Pulte Group (PHM) ist der viertgrößte Hausbauer in den USA. Das Unternehmen ist auch in den Bereichen Hypothekenbanken sowie Versicherungsvermittlung tätig. Das Segment Wohnungsbau umfasst Betriebe in etlichen US-Bundesstaaten (u.a. Florida, Kalifornien, New York und Texas). Das Unternehmen, welches 1950 gegründet wurde, hat mehr als 750.000 Häuser gebaut. Der Hauptsitz befindet sich in Georgia. Im Traderfox Qualitätscheck weist das Unternehmen 14 von 15 Punkten auf. Dies ist sehr gut. Der Gewinn je Aktie der vergangenen fünf Jahre liegt bei über 33%. Beim Umsatz sind es knapp 13%. Das KGV (2023) liegt bei lediglich 4,3.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 28.04.2022 präsentiert. Die Aktie konnte um 6% zulegen. Die PulteGroup meldete für das erste Quartal des Geschäftsjahres 2022 einen Umsatz von 3,19 Mrd. USD gegenüber 2,70 Mrd. USD vor einem Jahr. Ein Wachstum von 18%. Der Konsens lag bei 3,07 Mrd. USD. Die Umsätze aus Hausverkäufen wurden durch einen Anstieg des durchschnittlichen Verkaufspreises um 18 % auf 508.000 USD angetrieben. Der bereinigte Gewinn pro Aktie belief sich auf 1,83 USD gegenüber 1,28 USD vor einem Jahr. Ein Wachstum von 43%. Damit konnte der Konsens von 1,71 USD übertroffen werden. Das Unternehmen kaufte 10,3 Mio. Stammaktien für 500 Mio. USD (Durchschnittspreis von 48,59 USD pro Aktie) zurück. Die nächsten Zahlen werden am 26.07.2022 vorgelegt.

Charttechnisch befindet sich die Aktie an einem wichtigen Punkt. Am Freitag gelang es ihr bis an den 200 Tage Durchschnitt heranzukommen. Jedoch prallte sie von dort wieder nach unten ab. Wichtig wäre es, dass sie den 200 Tage Durchschnitt nachhaltig überschreitet. Positiv ist, dass sie sich aktuell über den wichtigen gleitenden 10-,20- und 50-Tage Durchschnitten befindet. Der Abstand zum 52 Wochenhoch beträgt 24%.

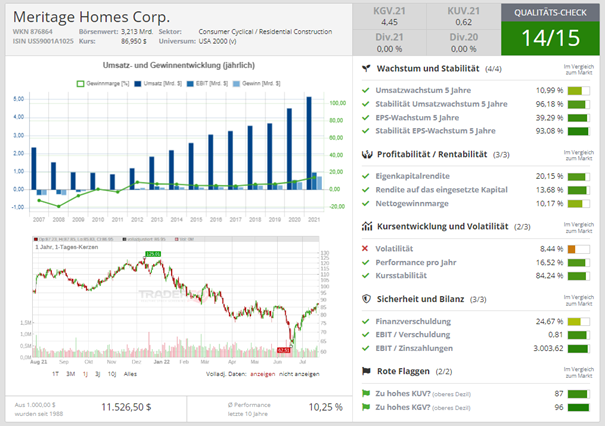

Meritage Homes Construction

Meritage Homes Construction (MTH) entwirft und baut Einfamilienhäuser. Es bietet eine Vielzahl von Einsteiger- und Erstbezugswohnungen an. Das Unternehmen ist in den folgenden Segmenten tätig: Wohnungsbau und Finanzdienstleistungen. Das Segment Wohnungsbau erwirbt, baut und vermarktet Einfamilienhäuser. Das Segment Finanzdienstleistungen umfasst Aktivitäten wie Finanzierung der Immobilie sowie Versicherungen. Das Unternehmen wurde 1985 gegründet und hat seinen Hauptsitz in Arizona. Es handelt sich um eine Qualitätsaktie. So weist sie im Traderfox Qualitätscheck 14 von 15 Punkten. Das Umsatzwachstum der letzten fünf Jahre liegt bei 11%, der Gewinn je Aktie ist in dem gleichen Zeitraum um knapp 40% gewachsen (!). Das KGV (2023) liegt bei lediglich 3,7.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 27.04.2022 präsentiert. Die Aktie konnte die Märkte mit den Zahlen elektrisieren. Sie schoss unter hohem Volumen um knapp 10% nach oben. Der Umsatz des ersten Quartals 2022 belief sich auf 1,25 Mrd. USD verglichen mit 1,08 Mrd. vor einem Jahr. Ein Wachstum von 15%. Der bereinigte Gewinn je Aktie lag bei 5,79 USD. Ende Januar 2022 hatte das Management lediglich eine Spanne für den Gewinn pro Aktie von 4,45 USD bis 4,85 USD in Aussicht gestellt. Das Unternehmen übertraf den Durschnitt dieser Spanne um 25% (!). Vor einem Jahr lag der bereinigte Gewinn bei 3,99 USD. Dies entspricht also einem Wachstum von 68% (!). Außerdem wurde der Ausblick für das Gesamtjahr nach oben angepasst. Der Umsatz soll nun zwischen 6,5 Mrd. USD und 6,9 Mrd. USD (vorher: 6,1 Mrd. USD bis 6,5 Mrd. USD). Der bereinigte Gewinn je Aktie soll nun zwischen 26,30 USD und 27,9 0 USD (vorher: 23,15 USD und 24,65 USD). Fundamental sind dies sehr bullische Zahlen. Die nächsten Quartalszahlen werden am 28.07.2022 vorgelegt.

Charttechnisch hat sich die Aktie dynamisch von den Tiefs Mitte Juni gelöst. Die wichtigen gleitenden 10-, 20- und 50-Tage Durchschnitte konnten zurückerobert werden. Alle sind nun auch steigend. Allerdings befindet sich die Aktie noch unter ihrem 200 Tage Durchschnitt. Ein wichtiges lokales Hoch liegt bei 89,5 USD. Das 52 Wochenhoch ist noch gut 40% entfernt.

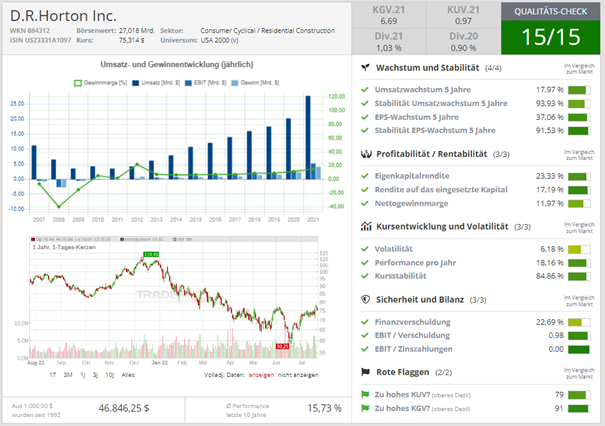

D.R. Horton

DR. Horton (DHI) ist im Bereich des Baus und Verkaufs von Einfamilienhäusern tätig. Das Unternehmen ist in folgende Segmente untergliedert: Wohnungsbau, Finanzdienstleistungen und Vermietung. Das Segment Wohnungsbau umfasst den Erwerb und die Erschließung von Grundstücken sowie den Bau und Verkauf von Wohnhäusern. Das Segment Finanzdienstleistungen verkauft Hypotheken und ist im Bereich Versicherungen tätig. Das Vermietungssegment besteht aus Mehrfamilien- und Einfamilienvermietungen. Das Unternehmen wurde 1978 gegründet und hat seinen Hauptsitz in Texas. Das Unternehmen ist eine wahre Qualitätsperle. Mit 15 von 15 Punkten im Traderfor Qualitätscheck weist das Unternehmen ein Top-Scoring auf. Das Umsatzwachstum der vergangenen fünf Jahre liegt bei 18%. Der Gewinn je Aktie ist in dem gleichen Zeitraum um 37% gewachsen. Das KGV (2023) liegt bei 5,1. Mit 27 Mrd. USD Marktkapitalisierung ist DR. Horton der größte Immobilienkonzern der USA. Das bringt den Konzern aufgrund der enormen Finanzkraft in eine vorteilhafte Lage in wirtschaftlich schwierigen Zeiten. Auch kann man bei Verhandlungen mit Zulieferern von Skaleneffekten profitieren.

Quelle: Qualitäts-Check TraderFox

Die letzten Quartalszahlen wurden am 21.07.2022.Die Aktie legte unter hohem Volumen um 4,5% zu. Das Unternehmen erzielte einen Quartalsgewinn von 4,67 USD pro Aktie gegenüber 3,06 USD vor einem Jahr. Ein Wachstum von über 50%. Gleichzeitig übertraf man damit die Konsensschätzung in Höhe von 4,51 USD. D.R. Horton verzeichnete für das im Juni 2022 endende Quartal einen Umsatz von 8,79 Mrd. USD gegenüber 7,28 Mrd. USD vor einem Jahr. Somit legte der Umsatz auf Jahressicht um 21% zu. Allerdings fehlte der Konzern die Konsensschätzung knapp. Das Unternehmen erwartet für das Geschäftsjahr 2022 einen Umsatz von 33,8 bis 34,6 Mrd. USD (vorher: 35,3 bis 36,1 Mrd. USD). Die Konsensschätzung liegt bei 34,86 Mrd. USD. Dies könnte der Grund dafür sein, dass die Aktie zunächst abverkauft wurde. Sie konnte sich dann aber intraday schnell fangen und beendete den Tag unter erhöhtem Volumen 4,5% im Plus.

Charttechnisch hat die Aktie durch die Zahlen einen positiven Impuls erhalten. Die wichtigen gleitenden 10-, 20- und 50-Tage Durchschnitte wurden wieder eingenommen und sind steigend. Allerdings prallte die Aktie am 200 Tage Durchschnitt nach unten ab. Wichtig wäre, dass der 200 Tage Durchschnitt nachhaltig überschritten wird.

US-Homebuilders / Home Construction ETFs

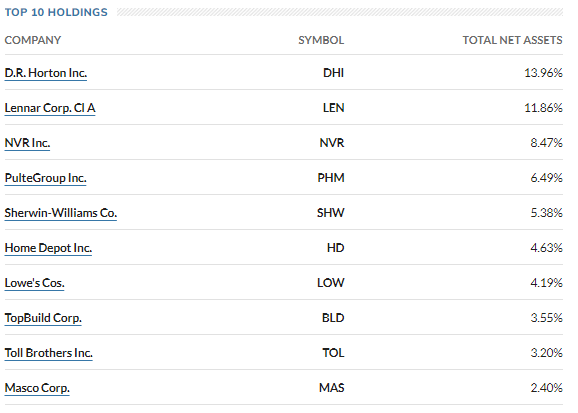

Wer einen konservativeren und breiter gestreuten Ansatz sucht, der könnte einen genaueren Blick auf sogenannte US-Homebuilders / Home Construction ETFs werfen. Der erste heißt US Home Construction ETF mit dem Tickersymbol ITB. Die folgende Abbildung zeigt die Top 10 Holdings per 31.05.2022. Die einmonatige Performance des Index liegt bei knapp +11%. Seit Jahresbeginn beläuft sich der Verlust auf -29%.

Quelle: https://www.marketwatch.com/investing/fund/itb?mod=search_symbol

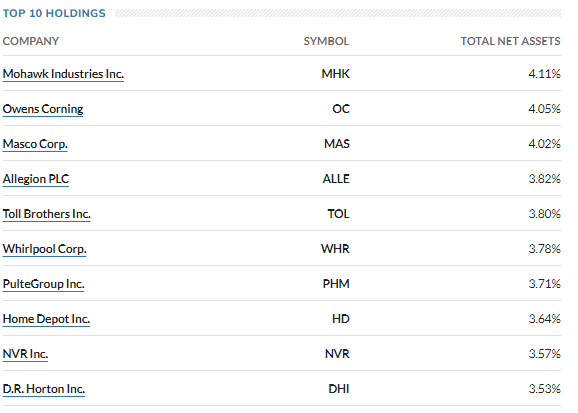

Der zweite heißt US Homebuilders mit dem TIckersymbol XHB. Die Top 10 Holding per 31.05.2022 können der folgenden Abbildung entnommen werden. Auch dieser Index konnte auf Sicht des letzten Monats zulegen und zwar um 12%. Seit Jahresbeginn beläuft sich der Verlust ebenfalls auf -29%.

Quelle: https://www.marketwatch.com/investing/fund/xhb?mod=search_symbol

& Profi-Tools von

& Profi-Tools von