Value +: 18 US-Aktien für 2024 mit niedriger Bewertung und guten Gewinnaussichten

Die Berenberg Bank setzt für 2024 in ihrer Basisannahme auf ein "Goldlöckchen"-Szenario, das eine gute Börsen-Performance verspricht. Gleichzeitig wittert die deutsche Privatbank aber auch zahlreiche Risiken, welche die Chancen schmälern könnten. Kunden rät man in diesem Umfeld zu einem Value +-Anlageansatz. Gemeint sind damit Aktien mit moderaten Bewertungen und soliden Ergebnisperspektiven. TraderFox berichtet und nennt die Namen der 18 Favoriten aus den USA.

In ihrem Ausblick auf das kommende Jahr wirft die Berenberg Bank zunächst einen Blick zurück in die jüngere Vergangenheit. Dabei erinnern die Studienautoren daran, dass man sich Anfang 2022 für einen "Crash-Schutz" bei Finanzanlagen ausgesprochen habe. In den letzten zwei Jahren haben US-Finanzanlagen (Aktien, Anleihen und Kredite) auch an Bewertungshöhe verloren - von einem effektiven KGV von 60 auf jetzt 23.

Zu Beginn des Jahres 2023 lautete der Titel eines Berichts der deutschen Privatbank über die Aussichten für die Aktienmärkte "Rallyes verkaufen und Dips kaufen" - dieser Ansatz hat sich zuletzt auf den meisten Märkten als recht erfolgreich erwiesen, mit Ausnahme der bemerkenswerten Performance der "glorreichen Sieben" in den USA.

Mit Blick auf das Jahr 2024 ist das makroökonomisches Basisszenario der Berenberg Bank ein "Goldlöckchen": eine weiche Landung in den USA, eine Verbesserung der wirtschaftlichen Dynamik im Vereinigten Königreich und in Europa im zweiten Halbjahr, eine weitere Inflationsmoderation, ein Höchststand der Zinssätze und ein weicher US-Dollar.

Ein "Goldlöckchen"-Ergebnis könnte 2024 eine Rendite von 20 % - 25 % für europäische Aktien ermöglichen. Wie es dazu aber einschränkend heißt, sind die Risiken erheblich und überwiegen nach unten. Die drei Bären sind: 1) Rezessionsrisiko in den USA, 2) politische/geopolitische Störungen und 3) ein Wiederaufleben der Inflation.

Die Studienautoren teilen "Goldilocks" und die drei Bären im Verhältnis 60:40 auf, was die von Goldilocks inspirierten Renditeziele für 2024 auf folgende Werte absenkt: Global +5 %, USA 0 % - 5 %, Europa +10 % - 15 % und Großbritannien +10 %.

Schöne neue Welt - Disruption, fiskalischer Aktivismus und Inflation

Die These von der "schönen neuen Welt" ist der Rahmen der Berenberg Bank für die Analyse der Finanzmärkte. Dieser beruht auf drei Säulen: 1) Störungen durch Politik und Geopolitik; 2) fiskalischer Aktivismus; und 3) höhere und länger anhaltende Inflation und Zinssätze.

Dies ist ein ganz anderes System als die Ära des "freien Geldes" nach der globalen Finanzkrise und erfordert unserer Ansicht nach einen anderen Ansatz bei der Allokation und Anlage, so das Urteil. Man achtet bei der Allokation auf mehr Ausgewogenheit, legt mehr Gewicht auf die Bewertung und sieht aktives Hedging als entscheidend an. Die wichtigsten Debatten der Anleger sollten sich weiterhin auf die globale Schuldenlast, die De-Globalisierung und die Rolle des US-Dollars konzentrieren, konstatieren die Analysten.

Hauptrisiken - 6Ps und die drei Bären:

Die drei Bären sind die Hauptrisiken, welche die Berenberg Bank im Jahr 2024 sieht. Man konzentriert sich jedoch weiterhin auf den so genannten "6P-Risikorahmen": Preise, Politik, Gewinne (profits), Menschen (people) und Pandemien - alle Risiken sind derzeit aktiv. Wie es weiter heißt, müssen auch die Risiken des "schwarzen Schwans" berücksichtigt werden: Nahrungsmittel-, Energie- und Gesundheitskrisen, Zusammenbruch des Immobilienmarktes, Staatsschuldenkrise, Zusammenbruch der Finanzmärkte, regionale Konflikte und Volksunruhen.

Vor diesem Hintergrund hat die Berenberg Bank im Zuge der Vermögensallokation 5 % von alternativen/realen Vermögenswerten (jetzt 10 %) in festverzinsliche Anlagen (jetzt 25 %) verlagert. Beibehalten wird eine Gewichtung von 40 % in Aktien und 25 % in Liquiditätsabsicherung (Gold, Bargeld und Bitcoin).

Value + - Ansatz soll sich laut Berenberg Bank 2024 auszahlen

Zu den favorisierten Traders für 2024 zählt eine Strategie, die man als Value + bezeichnet. Bei dem "Value+"-Screening wird nach Aktien gesucht mit einem im Vergleich zum Markt und zur Historie niedrigen KGV und PEG-Verhältnis (price-earnings-growth - Kurs-Gewinn-Wachstums-Verhältnis).

Zu sehen ist dieser Ansatz mit der Meinung, dass PEG-Kennzahlen und andere Wachstumskennzahlen (Growth at a reasonable price - GARP) ein integraler Bestandteil des Anlageprozesses sein sollten, wenn Anleger nach Möglichkeiten suchen, ihre Portfolios in einer Welt mit abnehmender Liquidität und erhöhtem Inflationsrisiko zu positionieren.

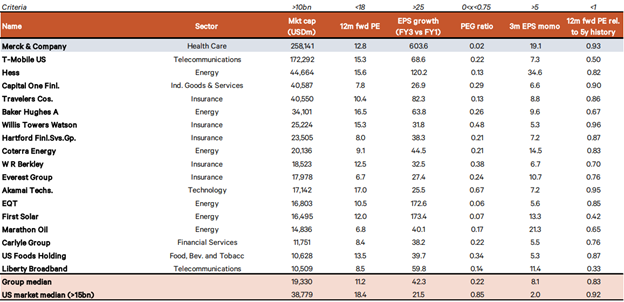

Die Analysten sind auch der Ansicht, dass das Screening nach PEG-Kennzahlen, kurzfristiges Momentum beim Ergebnis je Aktie (earnings per share – EPS) und mittelfristiges Gewinnwachstum den so ermittelten Aktien eine gewisse fundamentale Unterstützung bietet sollte. Die nachfolgende Liste zeigt die Namen der mit Hilfe dieser Methode ermitteln US-Standardtitel.

US-Standardaktien mit niedrigem Kurs-Gewinn-Verhältnis im Vergleich zum Markt und zur eigenen Historie, niedrigem PEG-Verhältnis, starkem mittelfristigem EPS-Wachstum und robuster EPS-Dynamik in jüngster Zeit

Quellen: Berenberg Research, Eikon. Anmerkung: Grau hinterlegte Titel werden von Berenberg Research abgedeckt.

& Profi-Tools von

& Profi-Tools von