Top vier Utility-Stock, die man 2024+ auf der Rebound-Liste haben sollte!

Liebe Leser,

In den Jahren 2018 bis 2022 mit ungewöhnlich niedrigen Zinsen und schwachem globalem Wachstum waren die Anleiherenditen auf Rekordtiefs. Gleichzeitig war dies auch die Zeit einer sehr hohen Liquidität auf den Finanzmärkten, ausgelöst durch zahlreiche quantitative Lockerungen und Hilfspakete infolge der COVID-Pandemie. Dies trieb die Märkte auf neue Hochs, wobei auch die Bewertungen für einige der konservativeren Dividendenaktien zu denen auch Utility-(Versorger)-Aktien gehören, regelrecht explodierten. Nach drei Jahren in der Bubble kam dann die Korrektur, die auch Utility-Stock sehr stark nach unten, Richtung fairen Bewertung brachte. Und genau diese Situation scheint nun sehr interessante Einstiegschancen mit einem guten CRV zu bieten.

Versorgeraktien waren im Jahr 2023 der Sektor mit der schlechtesten Performance

Aber genau das bietet nun eine sehr gute Gelegenheit für Anleger, die ihr Geld in diese dividendenzahlenden Unternehmen v.a. langfristig investieren wollen. Die durchschnittliche Dividendenrendite des Utility-Sektors liegt bei etwa 3,7 % und das ist das höchste Niveau seit 2013. Darüber hinaus bietet der Sektor ein attraktives Ertragspotenzial und ggf. interessante Wachstumschancen, die wir etwas später ansprechen werden. Zunächst werden wir jedoch eine schnelle Klassifizierung des Utility-Trends vornehmen, um eine bessere Vorstellung zu haben.

Klassifizierung des Utility-Trends

Der wichtigste Schritt, um eine Aktie im Versorgungssektor zu verstehen, besteht darin, die verschiedenen Arten von Unternehmen zu identifizieren. Versorgungsunternehmen, wie der Name schon sagt, versorgen Haushalte und Unternehmen mit Strom, Erdgas und Wasser. Diese stark regulierten Unternehmen gehören in der Regel zu den größten und stabilsten Aktienanlagearten, die es an der Börse gibt. Diese Stocks zeichnen sich meistens durch eine mehrjährige Trendstabilität aus, die sehr selten von globalen Krisen wie die Immobilienkrise von 2008/09 und der COVID-19-Pandemie gestört wird. Genau in diesen seltenen Fällen entstehen sehr gute Entry-Chancen mit sehr guten CRVs und genau ein solches Moment scheinen wir nun zu haben. Und so gelangen wir auch schon zu unseren Favoriten, die man 2024+ auf der Rebound-Watchlist haben sollte.

.png)

https://viz.traderfox.com/peer-group-tabelle/US26441C2044/DI/duke-energy-corp-new/aktien-68301-68196-68155

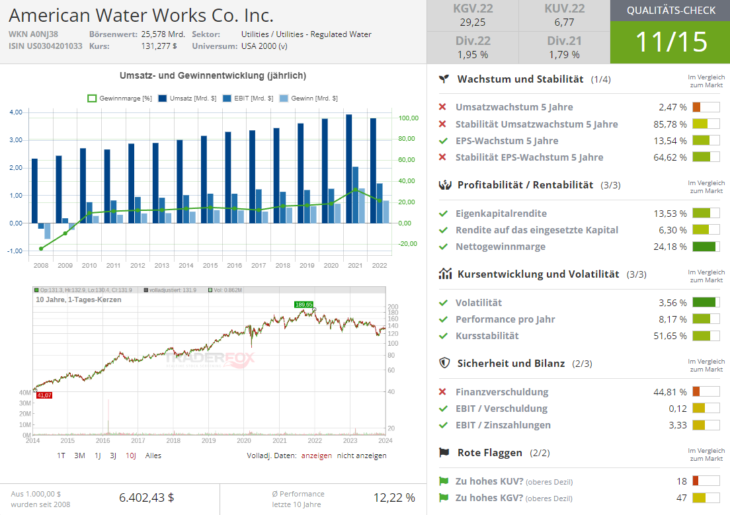

American Water Works (AWK) - der Wasserversorger

Diese Aktie kommt auf dem Untertrend Wasseraufbereitung. Zum Geschäft der Wasserversorgung lässt sich schon im Vorfeld anmerken, dass es ein wirklich zuverlässiges Geschäft ist, das praktisch kein zyklisches wirtschaftliches Risiko aufweist. Unternehmen, die in dieser Trendrichtung angesiedelt sich, zahlen normalerweise Dividenden und überzeigen mit einem kleinen stetigen Wachstum, was ihre Aktie kontinuierlich, über mehrere Jahre, Richtung Norden schiebt. Genau das war seit 2009 bis 2021 auch der Fall bei der Aktie von American Water Works, die sich in diesem Zeitraum mehr als verzehnfachte.

American Water Works ist der Größte Wasserversorger in den USA

Dieser spezielle Wasserversorger mit einer Marktkapitalisierung von 25,6 Mrd. USD versorgt viele US-Bundesstaaten, wobei New Jersey und Pennsylvania die wichtigsten Bundesstaaten sind. Adressiert werden sowohl private Haushalte und kommerzielle Objekte als auch die Vertreter der Industrie. Zu den Kunden des Konzerns gehören aber auch Militär- und Regierungseinrichtungen sowie Unternehmen, die sich auf die Erschließung von Erdöl- und Gasvorkommen und deren anschließender Förderung fokussieren. Das Businessmodell ist robust und basiert auf langfristigen Verträgen zur Erbringung der jeweiligen Dienstleistungen und Services, was für eine hohe Plansicherheit sorgt. Gleichzeitig strebt das Unternehmen ein langfristiges Wachstum des Gewinns je Aktie von 7 bis 9 % an, eine Dividendenausschüttungsquote von 55 bis 60 % und beabsichtigt, den Verschuldungsgrad unter 60 % zu halten, was insgesamt eine gute Grundlage für das stetige, nachhaltige Wachstum bilden sollte. Und so sieht diese Aktie nach Paar Jahren in einer Blase der Überbewertung mittlerweile attraktiv aus, wobei es mich persönlich nicht wundern würde, wenn der Stock erneut Richtung der Marke von 120-125 USD korrigieren wird.

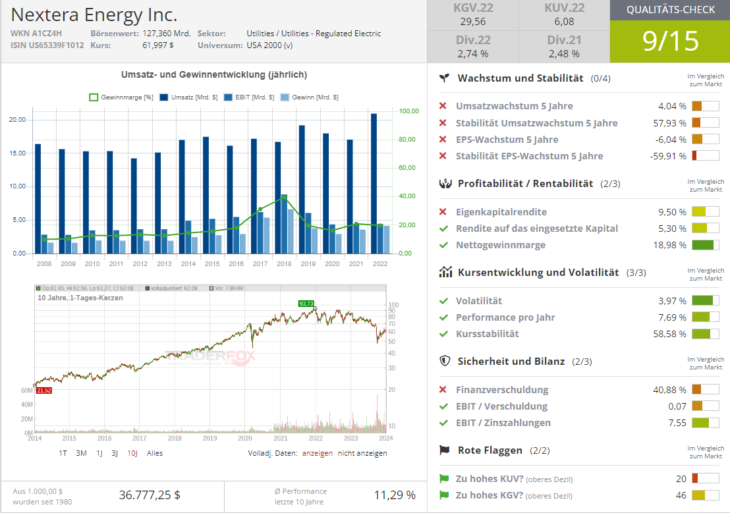

NextEra Energy (NEE) - der größte Energieversorger in den USA

Deutlich interessanter sieht für mich jedoch die Korrektur bei der Aktie des größten (nach Marktkapitalisierung) Energieversorger in den USA - NextEra Energy (NEE) aus. Das Unternehmen versorgt in erster Linie Kunden in Florida mit Strom. Zugleich ist man aber auch ein landesweiter Erzeuger von Solar- und Windenergie, vor allem durch seine Mehrheitsbeteiligung am Unternehmen NextEra Energy Partners (NEP). Kurstechnisch durchlief auch diese Aktie eine Bewertungsbereinigung und scheint sich nun dem Fair Value zu nähern. Die Korrektur fiel jedoch im Vergleich zu American Water Works deutlich schärfer aus und das nicht ohne Grund.

Gegenwind bei GreenEnergy-Projekten sorgt für scharfe Kurskorrektur bei NEE und NEP

Die Ursache dafür war der enorme Gegenwind bei den GreenEnergy-Projekten bei NEP, wobei man u. A. mit sehr stark gestiegenen Energie- und Materialkosten konfrontiert war. Und so war NEP dazu gezwungen, seine langfristige Prognose für das Vertriebswachstum drastisch zu senken, was sich in der Folge negativ auf das Kursverhalten sowohl bei NEE als auch bei NEP auswirkte. Zuversichtlich stimmt mich jedoch die Tatsache, dass der größte Teil des Vermögens von NEE an seine traditionellen Versorgungsbetriebe in Florida gebunden ist. Und daher besteht hier die Chance, dass die scharfe Kurskorrektur im Großen und Ganzen übertrieben sein könnte. Aus dieser Perspektive tendiere ich immer mehr dazu, die Aktie von NextEra Energy (NEE) auf diesem Niveau langfristig als eine erste plausible Entry-Chance mit einem guten CRV zu sehen.

NiSource (NI) - eine spekulative Story mit GreenEnergy-Touch

Die Nummer drei ist die Aktie von NiSource (NI), die seit mehreren Jahren in Folge in einer Seitenkonsolidierung verweilt. Was hier für Fantasie sorgt, ist der Angelaufene Umschwung hin zu GreenEnergy, was im BestCase in ein nachhaltiges und schnelleres Wachstum in den kommenden zehn Jahren münden könnte. Der Stromversorger plant ja, sein letztes Kohlekraftwerk im Jahr 2028 zu schließen und die Erzeugung durch Wind-, Solar- und Energiespeicher zu ersetzen. Der Kern des Geschäfts von NiSource besteht darin, Naturgas und Strom an Verbraucher und Unternehmen in den von ihnen bedienten Gebieten zu liefern. Dies umfasst die Gewinnung, den Transport, die Verteilung und den Verkauf von Energie an Endkunden. Dieser Teil des Geschäftsmodells ist das Fundament und generiert den Großteil der Einnahmen. Interessant ist hier auch die Tatsache, dass Der Director, President & CEO Lloyd M. Yates am 23. August 40.000 Aktien im Wert von 1.057.600 USD gekauft hat, was bei potenziellen Investoren für Zuversicht sorgen könnte. Die aktuelle Dividendenrendite liegt bei dieser Aktie bei etwa 3,5 %.

Duke Energy (DUK) - eine Rebound-Story mit einer rund 4,04%igen Dividendenrendite

Schließlich ist es heute die Aktie von Duke Energy (DUK), die mittlerweile eine Rebound-Bewegung versucht. Nach der Veräußerung des Geschäfts mit erneuerbaren Energien hat Duke einen klaren Weg, um das jährliche Gewinnwachstumsziel des Managements von 5 % bis 7 % zu erreichen. Der Investitionsplan des Unternehmens in Höhe von 65 Mrd. USD für 2023-27 konzentriert sich auf saubere Energie und Infrastrukturverbesserungen zur Reduzierung der Kohlenstoffemissionen. Duke Energy beschäftigt sich mit dem Vertrieb von Erdgas und energiebezogenen Dienstleistungen. Fördernd ist in dieser Hinsicht auch die neue Gesetzgebung in North Carolina, die den Übergang zu sauberer Energie unterstützt, wobei Florida weitere Chancen für Solar-Wachstum bietet. Und so ergibt diese Kombination aus der hohen Dividende und einer vorhandenen langfristigen Wachstumsstory ein plausibles Rebound-Szenario.

Der Institutionelle Support steigt

Das Brokerhaus KeyBanc Capital Markets geht davon aus, dass sich der Versorgersektor in diesem Jahr weiter erholt, nachdem er 2023 insgesamt unterdurchschnittlich abgeschnitten hat. "Wir sind der Meinung, dass der Sektor relativ günstig ist, eine attraktive Dividendenrendite und ein attraktives Wachstum von 4 % bietet und von einer nachlassenden Inflation, einem nachlassenden Rechnungsdruck und Zinsstabilität profitieren sollte", so das Brokerhaus. Es wird erwartet, dass sich das regulatorische Risiko in diesem Jahr in den meisten Bundesstaaten abschwächen wird, nachdem es im vergangenen Jahr in mehreren Bundesstaaten, wie z. B. Illinois, zu ungünstigen Ergebnissen gekommen war. Und so sieht man unter den Favoriten neben der Aktie von Duke Energy, auch Energy Group (WEC), Xcel Energie (XEL), DTE Energie (DTE), CenterPoint Energie (CNP) und CMS Energy (CMS), die wir bei einer günstigen Gelegenheit ebenfalls thematisieren werden.

Was mich persönlich angeht,

so sehe ich aktuell wohl die besten Chancen (langfristig) bei der Aktie von NextEra Energy (NEE), wobei ich ggf. auch bei der Aktie von American Water work (AWK) einsteigen würde, wenn sie ihre Korrektur Richtung 120-130 USD fortsetzen würde.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von