Investieren wie Graham & Co. - 5 Value-Aktien mit geringem KGV

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

Börsianer verfolgen die verschiedensten Anlagestrategien. Während Investoren-Stars wie Cathie Wood auf disruptive Wachstumsaktien setzen, hält sich Warren Buffett seit je her überwiegend an die Auswahl von Value-Aktien. Eine Value-Aktie hat im Gegensatz zu einer Wachstumsaktie die hohen Gewinne in der Gegenwart. Oftmals verfügen sie über eine hohe Dividendenrendite und ein geringes Kurs-Buchwert-Verhältnis. Die Aktien sind anhand ihres KGVs in der Regel geringer bewertet als ein Wachstumsunternehmen. Das KGV setzt den Aktienkurs zum Gewinn je Aktie ins Verhältnis. Zwar gibt es auch hier Unsicherheiten, wie sich das Geschäft in den nächsten Jahren entwickeln wird, aber genau das kann große Kurschancen mit einem Zeithorizont von ein bis drei Jahren mit sich bringen. Die Papiere sind zum Traden eher weniger geeignet, da sich die Aktien oft in Korrekturphasen bewegen, deren Tiefs nur schwer abschätzbar sind. Sinnvoller wäre es, einen Korb an aussichtsreichen Value-Titel zu kaufen und zwei bis drei Jahre abzuwarten. Zuletzt hatte in den Depots vieler Anleger eine Rotation weg von Wachstumsaktien hin zu Value-Werten stattgefunden. Denn die Erhöhung der Zinsen wirkt sich negativ insbesondere auf die sogenannten Growth-Stocks aus. Die Ankündigung der Fed am Donnerstag zu einer möglichen Verlangsamung bei den Zinsschritten ist nur ein schwacher Trost. Denn möglicherweise müssen die Zinsen mittelfristig auf ein höheres Niveau angehoben werden als ursprünglich angenommen. Denn es gilt die Inflation mit allen Mitteln zu bekämpfen. Die Auswahl einer Value-Aktie könnte vor diesem Hintergrund gar keine schlechte Wahl sein.

In unserem PDF-Report zu Value-Aktien stellen wir dir Papiere mit einem niedrigen KGV vor. Um dabei die Risiken einer "Value-Trap" zu minimieren, haben wir zudem ein Sicherheitskriterium eingebaut. Der Gewinn und das Eigenkapital müssen in den vergangenen fünf Jahren gestiegen sein. Zudem wird auch eine geringe Finanzverschuldung von 20 % Gewichtung im Ranking positiv berücksichtigt. In folgendem Artikel stellen wir dir fünf solche Aktien vor. Die Infoboxen enthalten dabei Kennzahlen wie die Gewinnrendite und die FK-Quote.

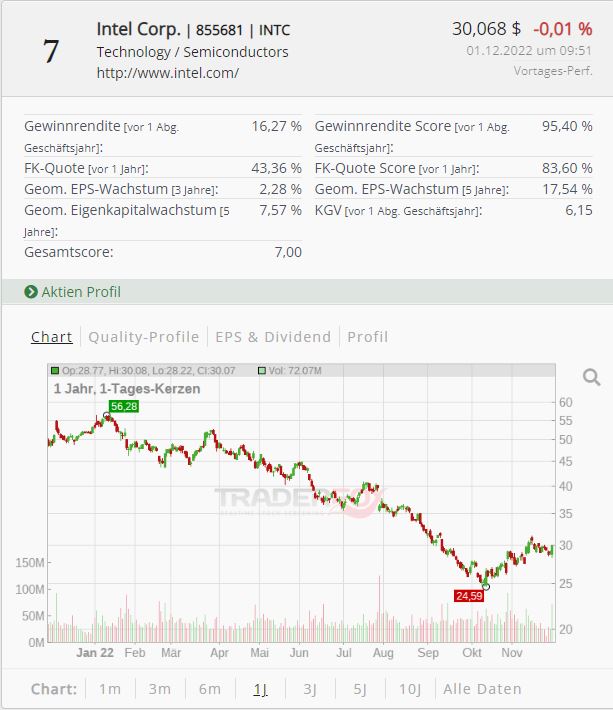

Intel (WKN: 855681): Deutlich günstigere Bewertung als Konkurrent AMD

Der Konzern ist weltweit im Bereich Halbleiter aktiv. Seit Jahrzehnten entwickelt Intel digitale Technologielösungen und versorgt die Computer und Kommunikationsbranche mit den nötigen Chips, Schaltkreisen und Speicherplatten. Zielgruppen sind Unternehmen verschiedener Größe als auch Privatkunden. Auch Produkte aus dem Bereich Security sind im Produkt-Portfolio vorhanden. Doch die Halbleiterindustrie hat gerade im Bereich der Lieferketten zu kämpfen.

Der weltweite Chipmangel belastet Konzerne und die Konjunktur trübt sich ein. Der Umsatz nach GAAP fiel bei Intel im 3. Quartal mit 15,3 Mrd. USD rund 20 % geringer aus als im Vorjahreszeitraum. Intel-Chef sieht aber das Positive: "Trotz der sich verschlechternden wirtschaftlichen Bedingungen haben wir solide Ergebnisse erzielt und bedeutende Fortschritte bei der Produkt- und Prozessumsetzung gemacht". "Um uns für diesen Konjunkturzyklus zu positionieren, gehen wir aggressiv die Kosten an und steigern die Effizienz im gesamten Unternehmen, um unser IDM 2.0 Schwungrad für die digitale Zukunft zu beschleunigen."

Doch das Wachstum im Chipmarkt könnte sich abkühlen. Jüngst hatte eine trübe Prognose der Marktforscher von Gartner für Verunsicherung gesorgt. So sollen die Halbleiterumsätze im Jahr 2022 nur um vier Prozent ansteigen und im darauffolgenden Jahr sogar um 3,6 % zurückgehen. "Die kurzfristigen Aussichten für den Halbleiterumsatz haben sich verschlechtert", erklärte Gartner-Vize Richard Gordon. "Die rapide Verschlechterung der Weltwirtschaft und die nachlassende Verbrauchernachfrage werden den Halbleitermarkt im Jahr 2023 negativ beeinflussen."

Derzeit polarisiere der Halbleitermarkt zwischen den verbraucherorientierten Märkten und den unternehmensorientierten Märkten. Die Schwäche der verbraucherorientierten Märkte ist weitgehend auf den Rückgang des verfügbaren Einkommens aufgrund steigender Inflation und Zinsen zurückzuführen. Aber auch auf die Umschichtung der Ermessensausgaben der Verbraucher auf andere Bereiche wie Reisen, Freizeit und Unterhaltung, was sich negativ auf die Technologiekäufe auswirkt. Insbesondere für Intel ist zudem auch die große Konkurrenz ein Thema. So konnte etwa der Chiphersteller AMD gegenüber dem größeren Konkurrenten aufholen.

Doch es gilt Intel nicht abzuschreiben. Unser Screening hebt die Stärken des Konzerns hervor. Der Gewinnrendite-Score überzeugt mit 95 %. Der Konzern hat zudem keinen zu hohen Bestand an Fremdkapital. Das KGV ist besonders hervorzuheben. Der Konzern wird auf Basis der Vorjahreszahlen mit einem KGV von lediglich 6,15 % bewertet. Das übertrifft einen Großteil aller weiteren Aktien insbesondere aber auch die Bewertung von Konkurrenten wie AMD. Denn der konkurrierende Chiplieferant wird, auf Basis der Zahlen aus 2021, mit einem KGV von 28,73 bewertet.

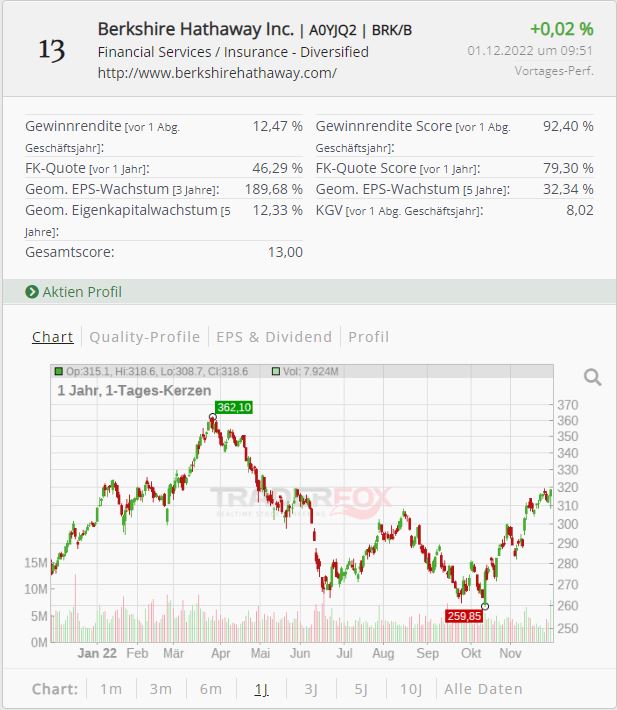

Berkshire Hathaway (WKN: A0YJQ2): Basis-Investment für Langfristanleger

Mit dem Portfolio seines Investmentvehikels Berkshire Hathaway erzielte Investor Warren Buffett eine solide Rendite für seine Aktionäre. Seit 2011 wäre eine ursprüngliche Investition von 1000 USD nun auf über 5800 USD angewachsen. Der US-Konzern ist eine Beteiligungsgesellschaft mit über 50 Tochtergesellschaften aus unterschiedlichen Bereichen. Der Konzern schafft einen langfristigen Mehrwert für Anleger durch Versicherungen, Rückversicherungen aber auch Medien (Buffalo News, Business Wire) oder einem des größten Schienennetzwerks Nordamerikas. Ende Januar 2016 hatte das Unternehmen auch etwa die Übernahme der Precision Castparts Corporation, einem weltweit führenden Hersteller von komplexen Metallkomponenten und -produkten bekannt gegeben. So betreibt der Konzern ein operatives Geschäft und reinvestiert auch Gewinne in Wertpapiere. Anleger sind zuweilen sehr daran interessiert welche Aktie neu in das Portfolio von Berkshire aufgenommen wird. Die größte Position im Depot ist weiterhin Apple mit knapp 39 % am Gesamtportfolio. Berkshire Hathaway bevorzugt Unternehmen, die aufgrund der Größe über einen Wettbewerbsvorteil verfügen. Zuletzt wagte der Milliardär einen weiteren Vorstoß in den Tech-Bereich. Für mehr als 4,1 Mrd. USD hat Berkshire Aktien des Chipherstellers Taiwan Semiconductor Manufacturing (TSMC) eingekauft.

Das Papier von Berkshire Hathaway hat sich im laufenden Jahr positiv entwickelt. Trotz der Belastung der Versicherungssparte durch Hurricane Ian. Wie die Tagesschau jüngst mitgeteilt hatte, würden Versicherer mit einem Schaden von 28 bis 47 Mrd. USD rechnen. Das Papier von Berkshire scheint das nicht besonders zu belasten. Im vergangenen Monat konnten sich die Anleger über ein leichtes Kursplus freuen. Seit Jahresbeginn belaufen sich die Kursgewinne sogar auf über 14,4 %.

Die Umsätze sind im abgelaufenen 3. Quartal nochmal gegenüber dem Vorjahresmonat gestiegen. In den ersten neun Monaten des laufenden Jahres kletterte der Umsatz so von 204 Mio. USD (Vorjahr) auf 224 Mio. USD.

Für langfristig orientierte Anleger könnte das Papier ein Kaufkandidat sein. Die Gewinnrendite und der FK-Score sind überzeugen. Vor allem aber lag das KGV 2021, ungeachtet der starken Kurszuwächse, bei nur 8,02. Sobald Buffett und Munger zurücktreten, könnte das die Aktie zwar belasten. Denn sicher sind gewisse Anleger auch als Buffett-Fans bei Berkshire investiert. Doch die Nachfolge ist bereits geregelt. Greg Abel soll die Führung bei der Beteiligungsgesellschaft übernehmen. Er hatte den Anlegern zudem versichert, dass sich auch in der Zeit nach Buffett nicht allzu viel bei Berkshire ändern wird.

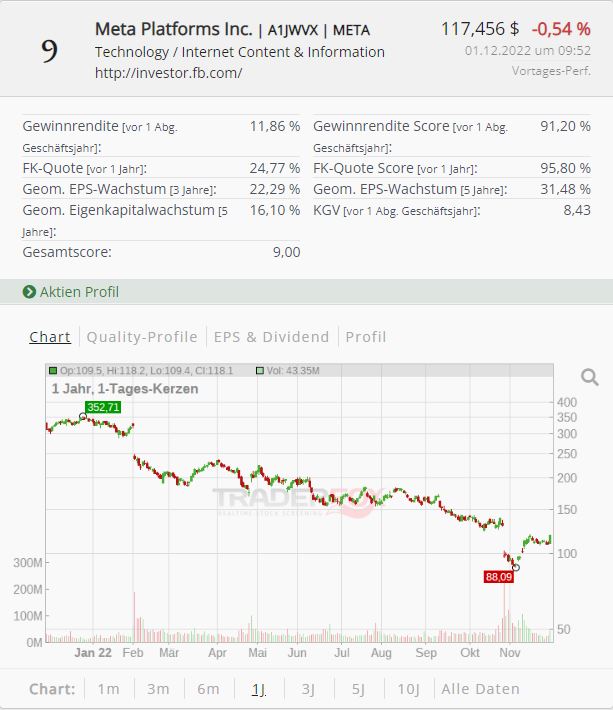

Meta Platforms (WKN: A1JWVX): Entwicklung des Metaverse verschlingt Unsummen

Der nächste Schritt von Meta sei es eine Plattform zu erschaffen, die weitaus immersiver ist als bisheriger Content und man das Internet "erleben" kann – das Metaverse. In dieser virtuellen Parallelwelt könnte zukünftig eine neue Art des Zusammenlebens oder des Arbeitens entstehen. Zuckerberg ist fest davon überzeugt, dass die Zukunft in den virtuellen Welten liegt. Doch seither investiert der Konzern Unsummen ohne spürbare Erfolge. Im 3. Quartal hatte der Social-Media-Konzern eine zweistellige Milliardensumme in die weitere Entwicklung der virtuellen Realität investiert. Allein in dem 3. Quartal hatte die Sparte Reality Labs einen operativen Verlust von rund 3,7 Mrd. USD ausgewiesen. Eine Entspannung sei in dem Bereich nicht in Sicht. Der Nachrichtensender ntv bezog sich dabei auf Angaben von Finanzchef Dave Wehner. Er sehe eine erhebliche Steigerung der Verluste bei Reality Labs im kommenden Jahr. Auch der Gewinn ist von über 9,1 Mrd. USD im Vorjahreszeitraum auf 4,4 Mrd. USD im dritten Quartal eingebrochen. Das Werbegeschäft ist angesichts der hohen Inflation und Ängsten bezüglich der sich verschlechternden Konjunktur unter Druck. Die Werbekunden dürften sich auch künftig zweimal überlegen, ob sie in eine Facebook-Anzeige investieren. Doch setzt sich das Metaverse durch und sollte der Meta-Konzern führend bei der Erstellung der virtuellen Welten sein, könnte sich hier ein großes Marktpotenzial auftun.

Eine weitere Möglichkeit wäre zudem die Monetarisierung der Messaging-App WhatsApp. Denn das Silicon-Valley träumt von der "everything-app". Der Meta-Chef hat hier mit WhatsApp eine gute Ausgangsposition, seither wurde noch nichts dergleichen eingeführt. Die Schwierigkeiten bei Meta spiegeln sich auch im Aktienkurs wider. Seit Jahresbeginn hat das Papier über 61 % an Wert verloren. Der Kursverlust drückt das KGV. Bereits auf Vorjahresdaten beläuft sich das KGV lediglich auf einen Wert von 9. Für einen Technologieriesen wie Meta ist das ein sehr geringer Wert. Auf Basis der Daten von Factset wird im laufenden Jahr zudem ein geringerer Umsatz erwartet. Nach 117,9 Mrd. USD im Vorjahr sollen nun mit 115,96 Mrd. USD weniger eingenommen werden.

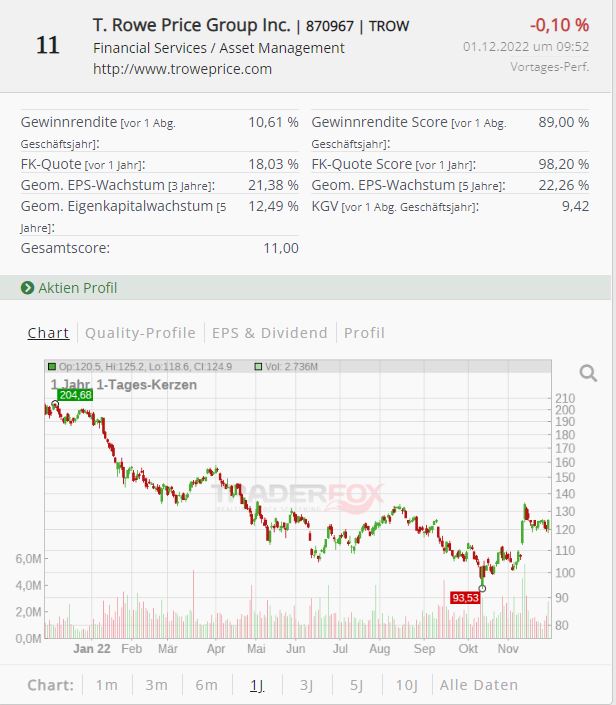

T. Rowe Price Group (WKN: 870967): Profitiert von einem neuen Bullenmarkt

Der US-amerikanische Finanzdienstleister ist einer der führenden Anbieter von Investment-Fonds, die direkt an die Anleger verkauft werden (no-load-funds). Zielgruppen sind Privatanleger und Pensionskassen von Unternehmen. Zudem bietet der Konzern die separate Verwaltung von Investment-Portfolios an. Institutionelle Kunden finden bei T. Rowe Price auch klar definierte Ertragspläne oder Benefit-Pläne.

Doch das Ergebnis des Konzerns ist an die Börsenverfassung gekoppelt. Rob Sharps, T. Rowe Price Group-Chef, kommentierte die Quartalszahlen folgendermaßen: "Die globalen Aktienmärkte waren im dritten Quartal schwächer. Die Renditen für US-Anleger in Übersee waren durch den steilen Rückgang der wichtigsten Währungen gegenüber dem Dollar unter Druck. Auch die Anleiherenditen waren negativ, der Bloomberg U.S. Aggregate Index hat das Quartal mit dem schlechtesten Monat seit 1980 beendet. Die Hoffnungen, dass die "Spitzeninflation eine "weiche Landung" zur Folge haben würde, schien sich jedoch in der Mitte des Quartals zu verflüchtigen, als ein Wiederanstieg der Kerninflation in den USA und einige schwache Wirtschaftsdaten, insbesondere in Übersee bekannt worden waren. So fiel der Gewinn im 3. Quartal des laufenden Jahres rund 50 % geringer aus als noch im Vorjahr. Seit Jahresbeginn beläuft sich der Kursverlust auf rund 30 %. Doch die Anleger haben inzwischen wieder vermehrt Interesse an der Börse gezeigt. Und künftig wird zwangläufig wieder ein frischer Bullenmarkt erwachen.

Unser ermittelter Score bezüglich der Gewinnrendite und der Fremdkapitalquote bewegen sich in einem hohen Bereich. Auch das KGV beläuft sich lediglich auf 9,42 %. Die solide Dividendenrendite von rund 3,78 % (Factset, geschätzt 2022) könnte zudem ein Kaufargument sein.

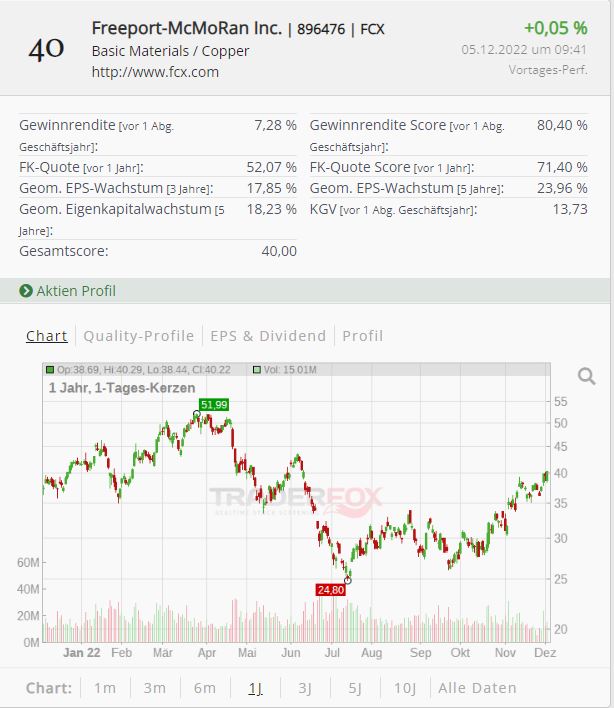

Freeport McMoRan Copper & Gold (WKN: 896476): Angespannte Situation auf Rohstoffmärkten

Börsianer sprechen zuweilen von einem neuen Superzyklus im Bereich Rohstoffe. Die Materialen werden nämlich auch etwa für die anstehende Energiewende stark benötigt. In den vergangenen Jahren wurde im Rohstoffbereich jedoch unzureichend investiert. Nun könnte die Zeit für Rohstoffaktien anbrechen. Aktien von Konzernen wie Albermarle und Rio Tinto haben seit Jahresbeginn bereits solide Kursanstiege verzeichnen können. Etwas schwächer entwickelte sich das Papier von Freeport McMoRan, bewegt sich jedoch auch im positiven Bereich. Der Konzern ist einer der weltweit führenden Gold- und Kupferproduzenten. Mitte des Jahres war der Preis für Kupfer deutlich abgerutscht. Doch auf dem physischen Markt dürfte sich in den kommenden Jahren nicht allzu viel ändern. Im August hatte das Anlegermagazin der Aktionär, Barrick Gold-Chef Mark Bristow zitiert. Er kommentierte, dass die Welt bei weitem nicht genug Kupfer habe um die ehrgeizigen Pläne, die Gesellschaft grüner zu machen, in die Tat umzusetzen.

Im 3. Quartal belief sich der konsolidierte Absatz auf 1,1 Mrd. Pfund Kupfer, 480.000 Unzen Gold und 17 Mio. Pfund Molybdän. Der Umsatz fiel mit 5 Mrd. USD jedoch etwas geringer aus als noch im Vorjahr (6 Mrd. USD). Im März des laufenden Jahres hatte der Kupferpreis einen Höchststand von 4,87 USD je Pfund erreicht. Gestützt war der Preis durch die immer wichtigere Rolle von Kupfer bei Dekarbonisierungstechnologien und dem begrenzten Minenangebot. Der Preissturz ab Juni 2022 war auf eine Reihe makroökonomische Faktoren zurückzuführen. Wie etwa auf Sorgen um die Weltwirtschaft, die chinesischen Wirtschaftsdaten, die europäische Energiekrise, steigenden Zinssätze und Wechselkurse.

Der Score bei der Fremdkapitalquote fällt bei Freeport McMoRan etwas schlechter aus. Denn die FK-Quote hat sich im Vorjahr auf 52,07 % belaufen. Bei der Gewinnrendite beträgt der Score 80,40 %. Zudem ist der Konzern anhand des KGVs nicht ganz so günstig bewertet wie die vorangegangenen Werte. Dennoch beträgt das Kurs-Gewinn-Verhältnis nur 13,73 und ist damit im Vergleich mit weiteren Referenzaktien positiv zu sehen.

Tipp: Die ausgewählten Aktien findet ihr in unseren PDF-Reports wieder. Hier kannst du passende Aktien finden, die zu deiner bevorzugten Anlagestrategie passen. Die PDFs werden nachts bis spätestens 8 Uhr aktualisiert und Du kannst sie dir per E-Mail zuschicken lassen. Die Reports sind abrufbar unter: https://paper.traderfox.com

& Profi-Tools von

& Profi-Tools von