Anlagetrend Social Media: Warum Elon Musk den Twitter-Kauf tatsächlich gestoppt hat?!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Liebe Leser,

die Marktstimmung bleibt weiterhin sehr verhalten. Die neue Berichtssaison wird erst in der kommenden Woche so richtig anlaufen. Die globale Marktstimmung ist auch alles andere als positiv. COVID-Shutdown-Sorgen aus China, wachsende Inflation weltweit, drohende Energiekriese in der EU, der Sturz in eine mögliche globale Rezession, der Ukraine-Konflikt, dessen Ausgang und die Folgen sowohl politisch als auch wirtschaftlich unbekannt sind,- all das belastet die Anleger. Das Risikoappetit ist in dieser Zeit der vollkommenen Ungewissheit ganz einfach nicht vorhanden und so verweilen die Märkte weiterhin in einer bärischen Stimmung. Für uns ist es eine sehr gute Gelegenheit Top-Stocks und -Stories aufzugreifen und etwas genauer anzuschauen.

Im Fokus steht heute der geplatzte Deal zum Kauf von Twitter (TWTR) durch Elon Musk / Tesla (TSLA). Die Fragen, die man hier primär beantworten müsste, lauten: warum hat Musk den TWTR-Kauf gestoppt und welche Folgen diese Entscheidung haben wird. So oder so ist diese Story nicht eindeutig und scheint im Großen und Ganzen noch nicht vorbei zu sein. Viel mehr sieht es nach einem interessanten strategischen Schritt aus, doch dazu kommen wir etwas später.

Im Fokus ist zunächst der formal gestoppte TWTR-Kauf. Und an dieser Stelle muss ich sagen, dass mich persönlich diese Entscheidung nicht überrascht hat, da ich von Anfang an keinen ernsthaften Business-Vorteil dieser Übernahme sehen konnte. Wachstumsstory-technisch und im Sinne der PR und Marketing wäre der TWTR-Kauf vollkommen Ok, doch wirtschaftlich gab es sehr viele Risiken. Und diese Risiken haben in den letzten drei Monaten sehr stark an Gewichtung gewonnen.

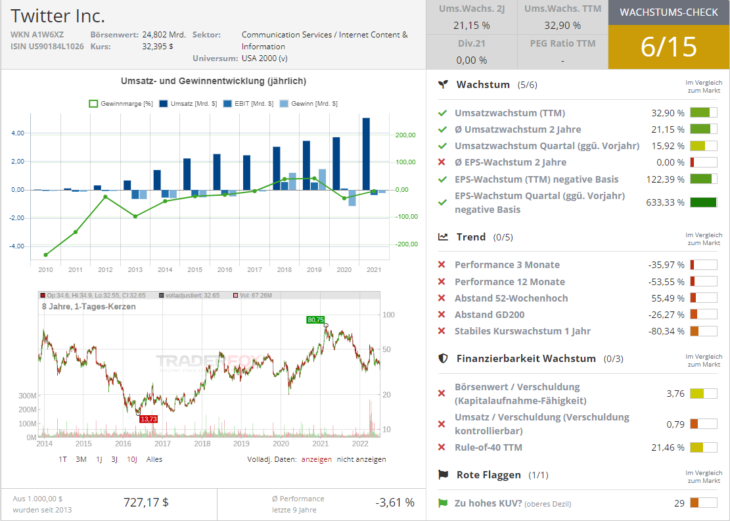

Das Problem ist beim Twitter selbst, da die Kurznachrichtenplattform schon immer sehr stark überbewertet war und es auch weiterhin bleibt. Dazu kommt eine seltsame Art, wie Twitter die Moderation von Kurznachrichten durchführt. Die Plattform missachtet dabei sehr oft Grundsätze der Rede- und Meinungsfreiheit und lässt meistens nur die Nachrichten und Kommentare durch, die im Einklang mit den aktuellen gesellschaftlichen, politischen und kulturellen Erscheinungen stehen. Die sog. Cancel Cultur, wobei TWTR-Aktivisten gezielt zum sozialen Ausschluss von einzelnen Personen und sogar Organisationen aufrufen, ist ein anderes Problem dieser Plattform, das weitgehend ungelöst bleibt. Und in diesem Sinne habe ich mir tatsächlich erhofft, dass die Übernahme von Musk TWTR grundlegend verändern, gar demokratisieren würde.

Ein weiteres Problem von Twitter ist seine Business-Struktur. Und diese ist unstabil. Dabei gelingt es dem Konzern schon seit Jahren nicht, nachhaltig in die Gewinnzone zu ziehen. Der wichtigste Wachstumstreiber ist hier, wie bei allen sozialen Netzwerken das Werbesegment. Und hier spürt man aktuell große Probleme. Das Wachstum im Online-Werbemarkt verlangsamt sich aufgrund von Ausgabenkürzungen vieler Werbetreibender. Gleichzeitig wächst auch die Konkurrenz seitens Social Media und Newsplattformen, die mit einer deutlich lockeren Moderation punkten können.

Für Twitter-Aktionäre wäre also der Kauf durch Musk auf jeden Fall ein gutes Geschäft. Doch für Elon Musk wäre dies aus wirtschaftlicher Sicht ein sehr riskantes und teures Unterfangen, v.a., wenn man bedenkt, dass selbst Musk ernsthafte Fragen an das TWTR-Management hatte. Seit ein paar Monaten streitet er mit ihnen über reale Nutzerzahlen, oder vielmehr über die übermäßige Anzahl von Bots auf der Plattform, die das Gesamtbild sehr stark verzehren. Das Management sagt dabei, dass Bots weniger als 5 % der Nutzer ausmachen, und Musk bittet darum, Daten zur Analyse freizugeben, damit er und sein Team die tatsächliche Situation bewerten können. Und so platzt der Deal letztendlich deswegen, weil TWTR-Management die Daten nicht freigibt und Musk sich formal genau darauf beruft.

Höchstwahrscheinlich gab es auch andere Überlegungen

Etwas weniger als die Hälfte der angebotenen 46,5 Mrd. USD für den TWTR-Kauf plante Musk sehr wahrscheinlich teilweise durch den Teilverkauf seiner TSLA-Aktien zu finanzieren. Dabei beträgt Musk-Vermögen rund 193 Mrd. USD. Und selbst für Musk ist es nun angesichts der aktuellen wirtschaftlichen Krise eine sehr bedeutende Summe, die man vllt. nicht riskieren möchte. Seit dem Deal-Angebot sind ja rund drei Monate vergangen und der Aktienkurs von Tesla ist inzwischen um rund 30 % gefallen, während die Kreditkosten zusammen mit dem Zinssatz der FED gestiegen sind. Und damit es sehr gut möglich, dass TSLA-Aktie ihre Abwärtsbewegung weiter fortsetzen könnte, zumal FED fest entschlossen ist, die hohe Inflation durch aggressive Zinserhöhungen zu bekämpfen.

Und so, vor dem Hintergrund einer globalen Krise, erscheint nun der TWTR-Kauf nicht als eine sehr spannende Wachstumsstory mit einer sehr coolen Wachstumsfantasie, sondern eher als eine, vllt. sogar gut gemeinte Wunsch-Tat, eines exzentrischen CEOs, die aber wirtschaftlich (mittelfristig) kein Sinn ergibt und dazu noch sehr teuer ist. Zumal Musks Idee war zunächst nicht das große Geld mit Twitter zu verdienen. Er wollte die Nachrichtenplattform reformieren, erweitern und vervollständigen, was eine ggf. lange Reorganisationszeit zur Folge hätte. Und dies ist nun angesichts einer drohenden Rezession gar kein guter Zeitpunkt dafür. Und aus dieser Perspektive ist es verständlich, warum man den Deal tatsächlich gestoppt hat.

Doch was passiert hier als Nächstes?

Nun, Musk versprach, eine Milliardenstrafe zu zahlen, wenn er keinen Kredit für den Deal bekommen wird, oder, wenn die Aufsichtsbehörden den Deal blockieren, doch der Verkauf wurde de facto wegen der Bots-Frage gestoppt. Und damit ist die Wahrscheinlichkeit eines Rechtsstreits sehr hoch. Dabei ist Musk teilweise selbst schuld: Er hat ja ein Kaufangebot unterbreitet, ohne eine gründliche Analyse des Geschäfts des Unternehmens und seiner Nutzerbasis durchzuführen. Das Gericht kann sich dabei also sowohl auf die Seite von Musk als auch auf die von Twitter stellen. Präzedenzfälle, die für eine oder andere Annahme gibt es ja mehr als genug.

Sehr wahrscheinlich wäre hier jedoch die Möglichkeit einer außergerichtlichen Einigung, wobei Musk TWTR eine Milliardenhohe Entschädigung zahlen wird. In diesem Fall würde Musk eine deutlich höhere Summe als 1. Mrd. USD zahlen müssen. Doch dies wäre signifikant kleiner als die teure Übernahme für 46,5 Mrd. USD zum Zeitpunkt, wachsender Zinsen, hoher Inflation und einer drohenden Rezession.

Nicht ausgeschlossen ist hier aber auch das versteckte Spiel von Musk, in dem er die Gunst der Stunde (Krisenzeit, drohende Rezession etc., wo TWTR genauso wie alle andere Unternehmen stark an Wert verlieren wird) ausnutzt, um das Management von Twitter zu zwingen, einem deutlich niedrigeren Preis zuzustimmen.

Sollte es sich tatsächlich bewahrheiten, dann würde Elon Musk noch eine interessante Seite seiner Persönlichkeit zeigen, die an echte Wall-Street-Haie erinnert. Und dafür spricht der Grund, weswegen Musk den TWTR-Deal gestoppt hat. Er hat dem Konzern quasi eine Nutzerzahlen-Manipulation vorgeworfen, ohne es dabei bei Worten zu nennen. Und da TWTR-Management den Vorwurf mit Offenlegung realer Daten nicht entkräften konnte, ist für TWTR bereits jetzt ein Image-Schaden entschwanden, weswegen die Aktie demnächst deutlich mehr an Kurs verlieren könnte. Denn viele TWTR-Investoren würden sich nun auch ggf. fragen, ob die tatsächliche Zahl von Bots auf der Kurznachrichtenplattform nur 5 % beträgt. In diesem Fall hätte Musk wirklich ein sehr leichtes Spiel, TWTR für eine deutlich kleinere Summe zu übernehmen.

Abschließend bleibt es zu erwähnen, dass die TWTR-Angelegenheit noch lange nicht vorbei ist. Dabei entstehen hier sehr interessante Chancen im Sinne von Trading, aber auch Investment.

Sollte man also an ein verstecktes strategisches Spiel von Musk glauben, das als Endziel den Kauft von Twitter zu einem günstigeren Preis vorsieht, so sollte man jeden signifikanten Kursverlust der TWTR-Aktie als eine potenzielle Einstiegsgelegenheit betrachten. Diese Annahme bleibt jedoch weiterhin sehr spekulativ, v.a., wenn man bedenkt, dass die Welt in den kommenden Jahren tatsächlich durch eine harte Rezession getroffen werden könnte.

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von