Anlagetrend Software-as-a-Service: Verint Systems, Braze, Smartsheet und DocuSign - diese Aktien muss man kennen!

Liebe Leser,

Software-as-a-Service (SaaS) ist ein Trend, der sich in den letzten Jahren immer intensiver durchgesetzt hat. SaaS bezeichnet ein Lizenz- und Vertriebsmodell, bei dem Software-Anwendungen über das Internet, d.h. als Service, angeboten werden. Die Nutzer zahlen in der Regel eine monatliche oder jährliche Gebühr, um auf die Software zuzugreifen, ohne sie installieren oder warten zu müssen. Und somit entsteht eine Win-Win-Situation, denn die Nutzer profitieren von zahlreichen Vorteilen wie Flexibilität, Skalierbarkeit, Sicherheit und Kosteneffizienz, wobei die SaaS-Anbieter v. A. eine größere Plansicherheit genießen können, denn eine größere Nutzerbasis zwangsweise zum Wachstum wiederkehrender Einnahmen führt. Auf diese Weise bekommt das Unternehmen eine solide Wachstumsbasis und kann u.U. die Entwicklung und Einführung neuer SaaS-Lösungen beschleunigen.

Trendspezifische Wachstumstreiber

SaaS-Aktien/Unternehmen profitieren im globalen Sinne von der Digitalisierung und primär von der digitalen Transformation, die durch die COVID-19-Pandemie beschleunigt wurde, sowie explizit von der Entwicklung neuer Technologien wie Künstliche Intelligenz, 5G oder Internet der Dinge. Zudem kommt die zunehmende gesellschaftliche, politische und wirtschaftliche Akzeptanz, wobei immer mehr Cloud-basierte Dienste entwickelt und auf allen Lebens- und Berufsebenen integriert werden. Und somit haben wir es mit einem langfristig-intakten Wachstumstreiber zutun, weswegen man den SaaS-Stocks eine besondere Beachtung schenken sollte. Was die SaaS-Auswahl angeht, so ist sie riesengroß und wächst weiter. Top-BigCaps, die man in dieser Hinsicht unbedingt beachten sollte, sind Salesforce, Adobe, Shopify, etc. Doch im aktuellen Trend-Update blicken wir über den Tellerrand und werden uns Paar spekulativere SaaS-Stocks anschauen, denn genau sie hätten im kommenden Jahr deutlich größere Chance, mit einer Outperformance zu überraschen.

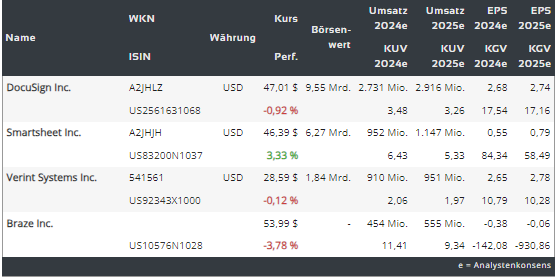

https://viz.traderfox.com/peer-group-tabelle/US2561631068/DI/docusign-inc/aktien-6200435-20032490-416763

Potenzieller KI-Profiteur 1

Den Anfang macht heute die Aktie von Verint (VRNT), die am 06.12 dynamisch ansprang. Der frische Impuls kam von besser als erwarteten Zahlen, bei einer sehr stark angeschlagenen Charttechnik. ABER der das Konzernmanagement sprach davon, dass das bessere operative Resultat die Folge einer steigenden Nachfrage nach KI und Bots war, was letztendlich die Wachstumsfantasie auslöste. Grant Highlander, CFO von Verint, kommentierte das erreichte Resultat wie folgt: "Der SaaS-ARR (jährlich wiederkehrende Einnahmen) wird zu einer wichtigen Kennzahl, um unsere SaaS-Wachstumstrends zu verstehen, da Kunden immer intensiver in die Verint-Cloud wechseln, und ich freue mich, dass der SaaS-ARR im 3. Quartal im Vergleich zum Vorjahr um 11 % gestiegen ist. Ich freue mich auch über unsere starken Margen und den Anstieg des GAAP-Cashflows aus der Geschäftstätigkeit um 19 % im Vergleich zum Vorjahr seit Jahresbeginn, was uns finanzielle Flexibilität verschafft, während wir das zuvor angekündigte Aktienrückkaufprogramm in Höhe von 200 Mio. USD weiter umsetzen".

Verint - der Spezialist für Kndenbindung

Verint ist ein Unternehmen, das Softwarelösungen für Kundeninteraktionen, Sicherheit und Business Intelligence anbietet. Primär hat man sich auf die Entwicklung und Bereitstellung von Customer Engagement-Lösungen spezialisiert. Als expliziter Wachstumstreiber fungiert hier der Wunsch zahlreicher Verbraucher nach einem immer besseren und individuelleren Kundenerlebnis. Im Wesentlichen gilt man aber als Profiteur des E-Commerce- und Direct-to-Consumer-Trends, wo eine bessere Kundenbindung immer wichtiger wird. Die neuen SaaS-Buchungen für den jährlichen Vertragswert (ACV) des Unternehmens umfassten mittlerweile mehr als 50 % der KI-gestützten Bots von Verint, was auf eine Verlagerung hin zu KI-gesteuerten Lösungen hindeutet. Und so kommt die Fantasie auf, des es VRNT zukünftig gelingen wird, diese ergiebige KI-Nische noch besser anzuzapfen.

.png)

Potenzieller KI-Profiteur 2

Die Nummer zwei ist heute die Aktie von Braze (BRZE). Der frische Impuls kommt hier ebenfalls von besser als erwarteten Zahlen, samt einer besser als erwarteten Prognose. Zudem kommt der zugenommene institutionelle Support, wobei die Analysten ihre Kursziele auf bis zu 80 USD (Barclays) angehoben haben. Anzumerken bleibt in dieser Hinsicht, dass der Konzern schon zum 4. Mal in Folge besser als erwartete Zahlen vorlegen kann, wobei die Aktie mittlerweile in eine Erholungsbewegung überging. Das Cloud-basierte Softwareunternehmen verzeichnete dabei im dritten Quartal des Geschäftsjahres einen geringeren Verlust aufgrund eines Anstiegs der Kundenzahlen, obwohl die gesamten Betriebskosten stiegen. Und diese Nachricht ließ die Aktie anspringen. Was die Zahlen angeht, so stieg der Umsatz im Vergleich zum Vorjahreswert um 33 %. Die Abonnementeinnahmen stiegen dabei von 89 Mio. USD im Vorjahr auf 118,4 Mio. USD, wobei sich die Gesamtzahl der Kunden zum 31. Oktober auf 2.011 von 1.715 im Vorjahr und 1.958 zum 31. Juli erhöhte.

Braze ist auf dem Weg zur besseren Profitabilität

"Wir haben ein weiteres starkes Quartal abgeliefert und unsere Fähigkeit unter Beweis gestellt, ein hohes Wachstum mit operativer Effizienz in Einklang zu bringen. Wir sind zuversichtlich, unsere Profitabilitätsziele für das vierte Quartal des Geschäftsjahres 2024 und für das Geschäftsjahr 2025 zu erreichen. Unser Fokus liegt weiterhin darauf, unsere Technologie voranzutreiben und Marken in die Lage zu versetzen, sinnvolle Kundenerlebnisse in großem Maßstab zu schaffen," sagte der Konzern-CEO Bill Magnuson. Dies stimmt zuversichtlich v. A., wenn man bedenkt, dass zahlreichen Unternehmen auf der ganzen Welt ihr Technologie-Ökosystem mit der KI-gestützten Echtzeit-Customer-Engagement-

Das Anzapfen der KI-Nische

Neben dem Messaging über traditionelle Kanäle wie E-Mail, SMS, mobile Push-Benachrichtigungen und produktinterne Kommunikation nutzen Braze-Kunden auch die Vorteile neu unterstützter Messaging-Optionen wie WhatsApp, um effektivere Cross-Channel-Erlebnisse zu ermöglichen, und verlassen sich anscheinend immer mehr auf die ausgefeilten Datenfunktionen von Braze, um ihre Investitionen in First-Party-Daten zu verbessern. Zu den jüngsten geschäftlichen Höhepunkten von Braze gehören neue Vertragsabschlüsse mit namhaften Unternehmen; die Einführung neuer KI-Lösungen und die erlangte Anerkennung durch Deloitte und Gartner. Gleichzeitig vertiefte Braze seine Beziehung zu AWS und erlangte die neue AWS-Kompetenz für Werbe- und Marketingtechnologie, womit die allgemeine Wachstumsstory zukünftig an Schwung gewinnen dürfte.

.png)

Smartsheet (SMAR) - das robuste Wachstum und Cashflow-Verbesserung

Auf die Watchlist setzen wir auch die die Aktie von Smartsheet (SMAR), nachdem die Cloud-Work-Management-

Auch Smartsheet gilt als potenzieller KI-Profiteur

"Wir haben in diesem Quartal die Erwartungen in Bezug auf Umsatz und Gewinn übertroffen", sagte Mark Mader, CEO von Smartsheet. "Unsere Unternehmenskunden betreiben langlebigere, geschäftskritischere Lösungen auf der Smartsheet-Plattform als jemals zuvor (was für eine höhere Loyalität und Kundenbindung spricht). Wir konzentrieren uns weiterhin darauf, unsere neuesten Innovationen auf den Markt zu bringen, damit neue und bestehende Kunden unsere führende Unternehmensplattform voll ausschöpfen können." Die Rede ist hier von der hohen Skalierbarkeit der SMAR-Plattform und Integration von verschiedenen KI-Lösungen, die weiterhin für eine starke Nachfrage von Unternehmen sorgen, die nach Lösungen suchen, um ihre geschäftskritische Arbeit sicher und konsistent zu verwalten. Das Unternehmen ist ja ein Anbieter einer Cloudplattform zur Automation von Arbeitsprozessen. Als Wachstumstreiber fungiert hier die allgemeine digitale Transformation des Business-Umfelds und KI-Trend.

.png)

DocuSign (DOCU) sorgt für Digitalisierung des Vertragsabschlussprozesses

Schließlich ist es die Aktie von DocuSign (DOCU), die auch in der aktuellen Berichtssaison starke Q-Zahlen vorlegen kann, was die Chancen auf den Anfang einer Rebound-bewegung signifikant erhöht. Das erreichte Resultat deutet nämlich darauf hin, dass man es mittlerweile mit einer Geschäftserholung nach einer Covid-19-Pandemie-bedingten Verlangsamung der operativen Performnace haben könnte. Dabei verzeichnete DOCU für das abgelaufene Quartal Umsatzwachstum von 9 % gegenüber dem Vorjahr, bei einer gleichzeitig besser als erwarteten Gewinnentwicklung. Auch die Billings stiegen um 5 %, wobei sich die Abonnementeinnahmen um 9 % erhöhten. Im Anschluss hat DOCU erneut seine FY24-Prognose angehoben, was zuversichtlich stimmt.

DocuSign erhöht das Tempo bei Produkteinführung und setzte auf Innovationen

Konzern-CEO Allan Thygesen sagte in einem Interview, dass das Unternehmen "das Tempo der Innovation und Produkteinführung weiter erhöht" und gleichzeitig das Angebot an Kaufoptionen um mehr Self-Service-Optionen für Kunden erweitert. Auf die Frage nach den makroökonomischen Bedingungen sagte Thygesen, dass sich die Nachfrage in der ersten Jahreshälfte zwar verschlechtert habe, sich die Bedingungen nun aber stabilisiert hätten. Er sagte, dass es zwar Optimismus gebe, dass die Dinge besser werden könnten, aber er baue das nicht in die Leitlinien ein. In dieser Hinsicht ist es ermutigend zu hören, dass man bei DOCU eher dazu bereit ist, neue Wege zu gehen und weitere Innovationen zu erforschen, anstatt nur auf Besserung der makroökonomischen Situation zu vertrauen.

Grundstein für eine erneute Beschleunigung des Wachstums?

Damit kommt die Fantasie ins Spiel, dass DOCU auf diese Weise den Grundstein für eine erneute Beschleunigung des Wachstums legen wird. Das Unternehmen spezialisiert sich auf elektronische Signaturen und die Digitalisierung des Vertragsmanagements. Das Ziel ist die vollkommene Digitalisierung des Vertragsprozesses, wobei sich auch Vereinbarungen an einem zentralen Ort einsehen und bearbeiten lassen, was schlicht und einfach die Reaktions- und Bearbeitungszeiten enorm beschleunigt und somit zur Arbeitseffektivität und -effizienz beiträgt. Das angepeilte Marktvolumen könnte hier bei bis zu 52 Mrd. USD liegen, doch noch konnte man dieses Marktpotenzial nicht anzapfen. Und daher gilt die DOCU-Aktie zunächst lediglich als ein spekulativer Rebound-Kandidat.

.png)

Viel Erfolg und bleiben Sie profitabel!

Verantwortlicher Redakteur Kulikov Leonid: keine Eigenpositionen.

& Profi-Tools von

& Profi-Tools von