Bei Sweetgreen konnten wir den 2. Take-Profit infolge verzeichnen - das Musterdepot geht auf über 200 % Kursgewinn!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. In September konnten wir mit Sweetgreen den zweiten Take-Profit infolge verbuchen, während vier äußerst spannende neue Unternehmen ins Depot eingebucht wurden. Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

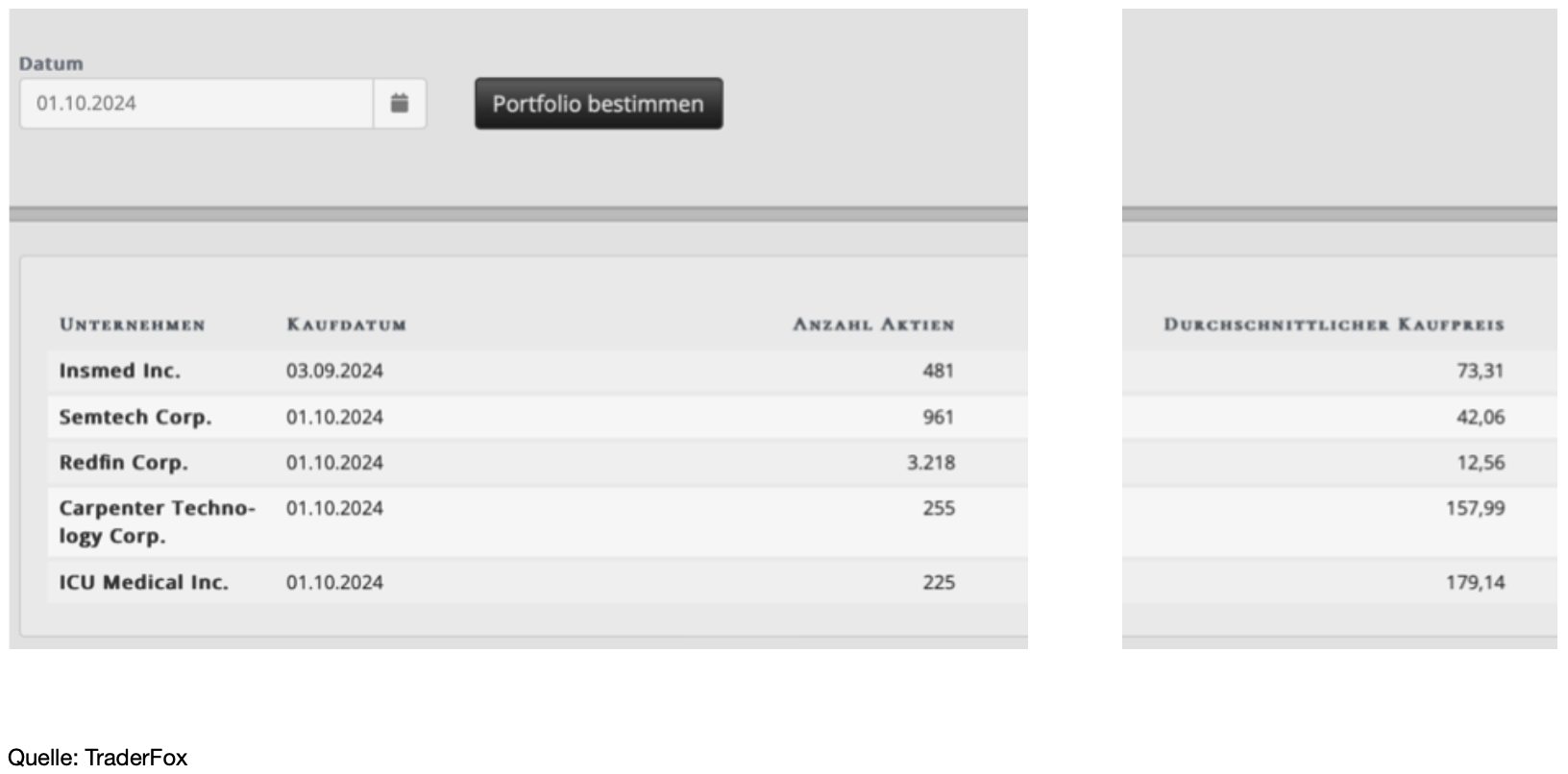

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich, verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. Oktober ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien, die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

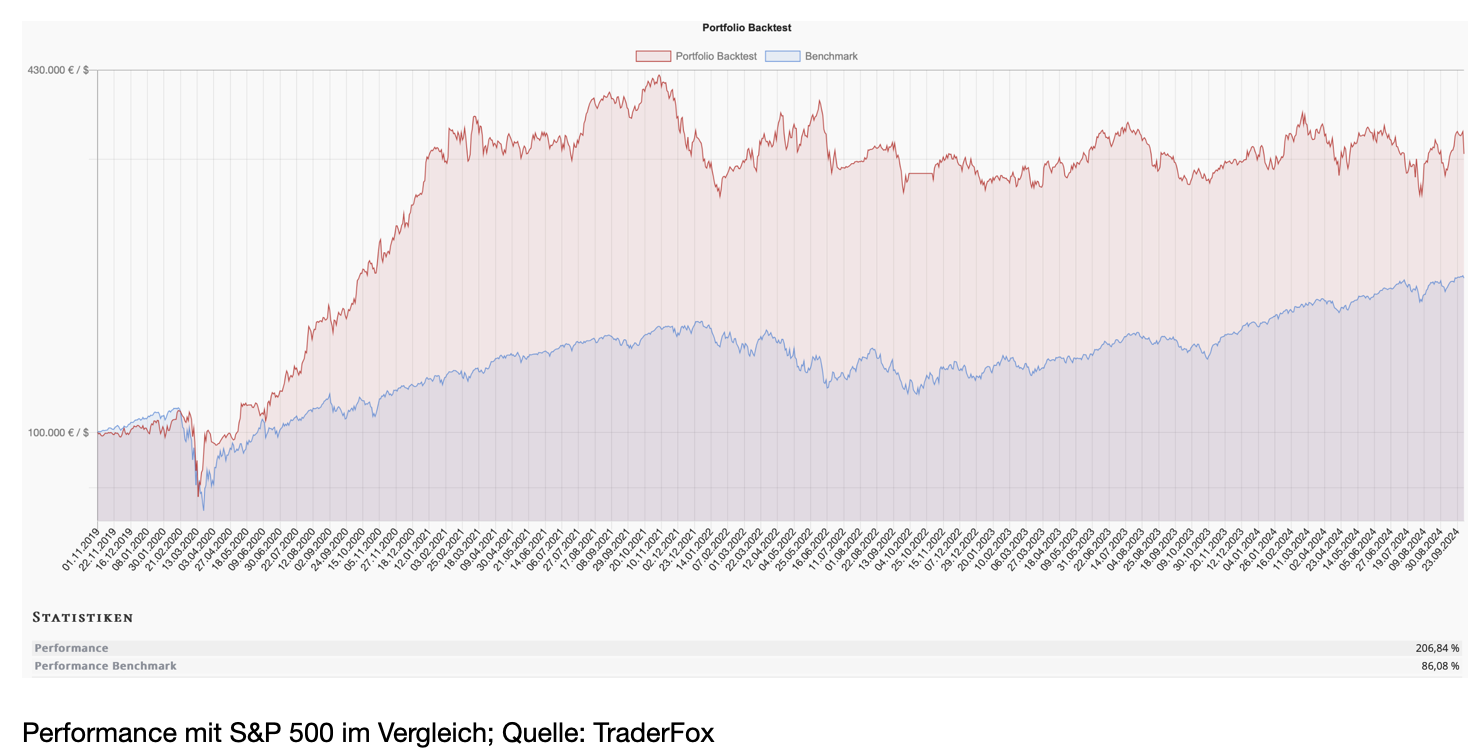

Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 206 % verbuchen. Damit konnte das Musterdepot im September wie auch im Monat davor kräftig zulegen. Der S&P 500, der als Benchmark eingestellt ist, konnte im selben Zeitraum eine Performance von 86 % erzielen, wobei dieser allerdings wesentlich weniger volatil war. In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %. Im letzten Monat konnten wir mit Sweetgreen zum zweiten Mal infolge einen Take-Profit verbuchen. Euch muss klar sein, dass es sich bei dem Portfolio-Builder um keine Depotsoftware-Lösung handelt, sondern um eine Lösung, um Portfoliosysteme zu testen. Es darf damit auch nicht verwundern, dass sich die Performancetabelle im Rückblick immer wieder verändert. Allerdings rechne ich die monatliche Performance immer selbst genau mit Taschenrechner nach und über die monatlichen Beiträge kann genau nachvollzogen werden, wie sich die Performance entwickelt hat.

Die ausgebuchten Aktien

In diesem Monat wurde mit Sweetgreen der zweite Take-Profit infolge erzielt. Sowohl bei Carvana als auch ADMA Biologics sind wir nur haarscharf am Take-Profit vorbeigeschrammt, konnten aber immerhin auch jeweils einen Gewinn von 20 % verbuchen. Bei Transmedics kam es zu einem geringen Verlust im einstelligen Bereich. Diese vier Aktien wurden alle ausgebucht. Erhalten bleibt uns damit nur Insmed, das aktuell beinahe auf dem selben Kursniveau wie vor einem Monat notiert.

Die eingebuchten Aktien im Oktober

Die vier neu eingebuchten Aktien sind Semtech, Redfin, Carpenter und ICU Medical.

Semtech [SMTC | ISIN US8168501018] ist ein Anbieter von Hochleistungshalbleitern, IoT-Systemen und Cloud-Konnektivitätsdiensten. Die Produkte zielen auf den Ausbau des "Internet der Dinge" ab, also der Vernetzung und dem smarten Austausch von unterschiedlichen Gegenständen. Kunden des Unternehmens kommen aus der Infrastruktur, der Industrie sowie dem Verbrauchermarkt. Das Unternehmen wurde 1960 gegründet und im Jahr 1972 an die Börse gebracht. Die Marktkapitalisierung der Aktie beträgt aktuell 3 Mrd. USD.

Wachstum und Risiken

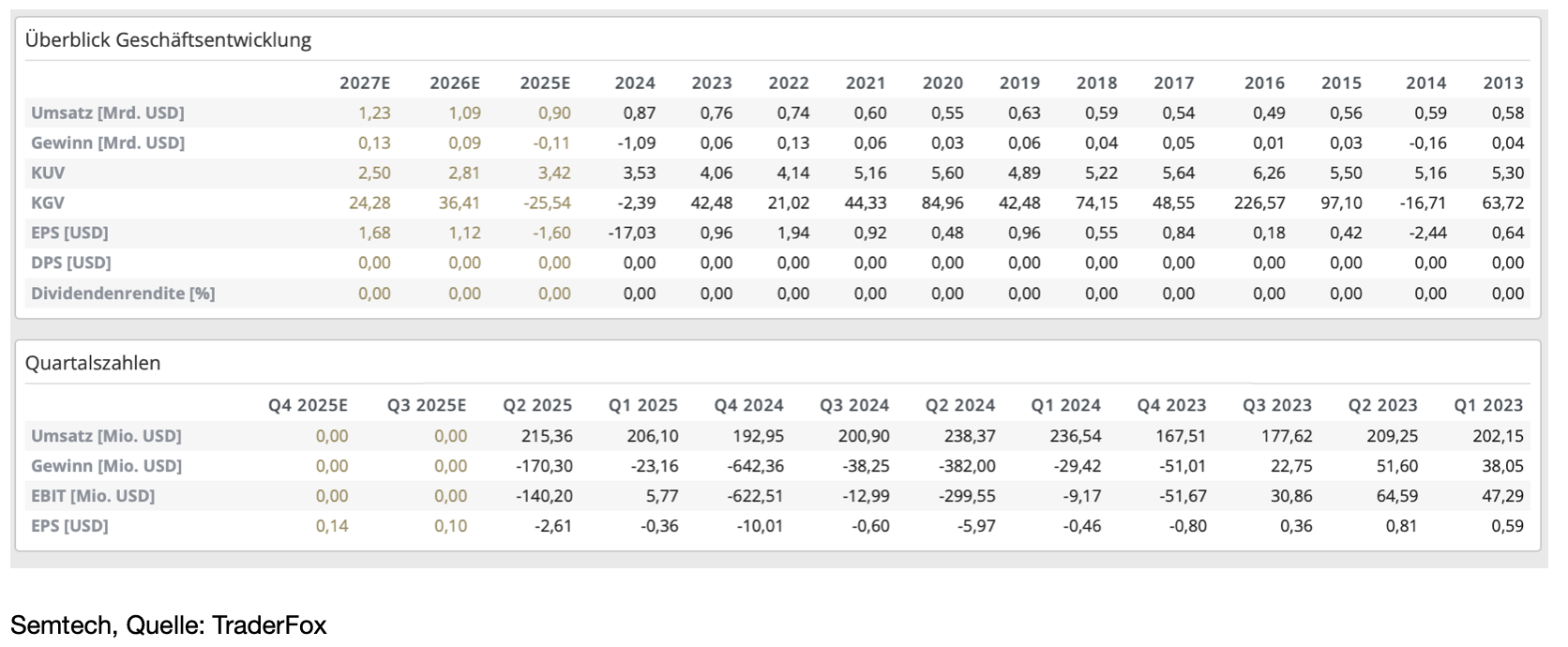

Um einen Wettbewerbsvorteil auf dem Markt für aktive Kupferkabel (ACC) aufrechtzuerhalten, hat das Unternehmen zuletzt sein Engagement mit mehreren Kunden ausgeweitet, um ACC-Möglichkeiten zu erörtern. Diese Ausweitung basiert auf einem größeren adressierbaren Gesamtmarkt (TAM) als zuvor geschätzt, der sowohl das Stückvolumen als auch den durchschnittlichen Verkaufspreis (ASP) berücksichtigt. Zu den wichtigsten Prioritäten gehören derzeit die Rationalisierung des Portfolios und die Beschleunigung des Umsatzwachstums. Ende August meldete das Unternehmen starke Zahlen für das 2. Quartal mit einen Nettoumsatz von 215,4 Mio. USD, was einem sequenziellen Anstieg von 4 % entspricht, mit bemerkenswertem Wachstum in den Bereichen Infrastruktur und hochwertige Verbrauchermärkte. Das EPS lag mit 0,11 USD über den Konsensschätzungen von 0,09 USD. Angetrieben wird das Wachstum in Rechenzentrumsanwendungen und saisonale Nachfrage im Verbrauchermarkt. In Bezug auf den Markt für ACCs erwartet Semtech einen bedeutenden Produktionsanstieg im 4. Quartal des Geschäftsjahres und eine gesunde Nachfrage bis zum Geschäftsjahr 2026.

Neben der großen Konkurrenz dürfte das größte Risiko aktuell in der recht hohen Short-Quote von 10 % zu sehen sein, die es der Aktie erschweren könnte, weiter an Boden zu gewinnen.

Kursentwicklung

Die Aktie von Semtech stand Ende des Jahres 2021 auf einem Allzeithoch bei fast 100 USD. Danach ging es wie im Sturzflug auf unter 15 USD. Erst Anfang dieses Jahres setzte die Trendwende ein. Dabei konnte die Aktie allein in diesem Jahr an der Spitze fast 300 % Kursgewinn erzielen. Allerdings ist die Aktie enorm volatil. Aktuell läuft sie an die Unterstützung bei 37 USD heran. Ich denke, hier kann man auf eine Stabilisierung setzen, wobei ich spätestens im Bereich von 35 USD das Risiko begrenzen würde.

Redfin [RDFN | ISIN US75737F1084] betreibt eine der führenden Online-Handelsplattformen für Immobilien und bietet eine Möglichkeit, wenn man auf einen wiederanziehenden Immobilienmarkt setzten möchte. Die Plattform bietet detaillierte Informationen zu Immobilien, einschließlich Fotos, Preisen, Standorten und Schulbezirken. Die wesentlichen Vorteile von Redfin bestehen im technologischen Bereich sowie auch aufgrund der eigenen Redfin Agenten, die Kunden mit ihrer Expertise bei Preisangeboten unterstützen. Die Marktkapitalisierung beträgt aktuell 1,4 Mrd. USD.

Wachstum und Risiken

Das Unternehmen profitiert von einem wieder anziehenden Häusermarkt. Im August hatte das Unternehmen verkündet, dass die Verkäufe bestehender Häuser im Juli im Vergleich zum Vormonat gestiegen seien, und dass die Hypothekenzinsen im letzten Monat gesunken sind. Gleichzeitig meldete man, dass die Hypothekenzinsen auch in den kommenden Monaten weiter sinken werden, was insgesamt zuversichtlich stimmt. Die Zinssenkungen der FED dürften dem Unternehmen zusätzlichen Rückenwind liefern.

Redfin unternimmt mehrere Initiativen zur Verbesserung der Rentabilität und des Marktanteils. Das Unternehmen wird digitaler, indem es mehr Nachfragen nach Immobiliendienstleistungen an Partner statt an Mitarbeiter weiterleitet und seinen Vermietungsmarktplatz ausbaut. Redfin konzentriert sich auch auf die Verbesserung der Angebotsempfehlungen, die Besucher dazu bringen, immer wieder auf die Seite zurückzukehren.

Das größte Risiko dürfte wohl im zunehmenden Wettbewerb liegen. So gibt es mit Compass einen ernstzunehmenden Konkurrenten, wobei Redfin zuletzt auch Marktanteile eingebüßt hat. Was mir am Unternehmen ebenfalls nicht gefällt, ist die enorme Verwässerung der Aktie in den letzten Jahren. So stieg die Aktienanzahl zwischen 2017 und 2024 von 80 Mio. auf 120 Mio. Aktien an.

Kursentwicklung

Die Aktie von Redfin befindet sich dabei, eine große Bodenbildung zu absolvieren, wobei die letzen zwei Jahre, seit dem Tief bei 3 USD, immer höhere Tiefs gebildet wurden. Nach eine Jahreshoch bei 15 USD läuft die Aktie aktuell den EMA 50 an. Hier könnte darauf spekuliert werden, dass die Aktie dreht und ihren mittelfristigen Aufwärtstrend wieder aufnimmt. Das Risiko würde ich spätestens im Bereich von 10 USD begrenzen.

Carpenter Technology [CRS | ISIN US1442851036] ist ein führender Hersteller von Speziallegierungen. Das Unternehmen beliefert u. a. große Verteidigungsunternehmen, die als Hauptauftragnehmer für das US-Militär und andere internationale Verteidigungsorganisationen fungieren. Carpenter erzielte zuletzt eines der profitabelsten Quartalsergebnisse in seiner Geschichte, unterstützt durch eine starke Nachfrage in den Märkten Luft- und Raumfahrt, Verteidigung und Medizintechnik. Die Marktkapitalisierung beträgt aktuell 8 Mrd. USD.

Wachstum und Risiken

Carpenter Technology hebt sich auf dem Markt durch sein einzigartiges Wertversprechen ab, hochwertige Anwendungen in wachstumsstarken Märkten zu bedienen. Dabei bewegt man sich in einem starken Nachfrageumfeld in allen Endverbrauchermärkten, besonders in der Luft- und Raumfahrtindustrie, das durch die starke Nachfrage nach neuen Flugzeugen und die Modernisierung älterer Flotten geprägt ist.

Die Auftragsbücher sind gut gefüllt, und die Produktion muss gesteigert werden, um die Nachfrage zu decken. Aufgrund der weltweiten geopolitischen Spannungen gibt es zudem eine erhöhte Nachfrage nach Verteidigungsprodukten, was für Carpenter Technology ein Wachstumsfeld darstellt. Das Betriebsergebnis soll sich bis 2027 gegenüber dem Basisjahr 2019 verdoppeln. Das Unternehmen rechnet mit einer durchschnittlichen jährlichen Wachstumsrate des Betriebsergebnisses von 40 % vom Geschäftsjahr 2023 bis zum Geschäftsjahr 2027, wobei erwartet wird, dass etwa 50 % dieser Wachstumsmöglichkeiten allein im Geschäftsjahr 2024 realisiert werden. Im letzten Geschäftsjahr hat man einen Umsatz von 2,76 Mrd. USD erzielt, während das EPS bei 3,75 USD lag und damit so hoch war wie seit 2018 nicht mehr.

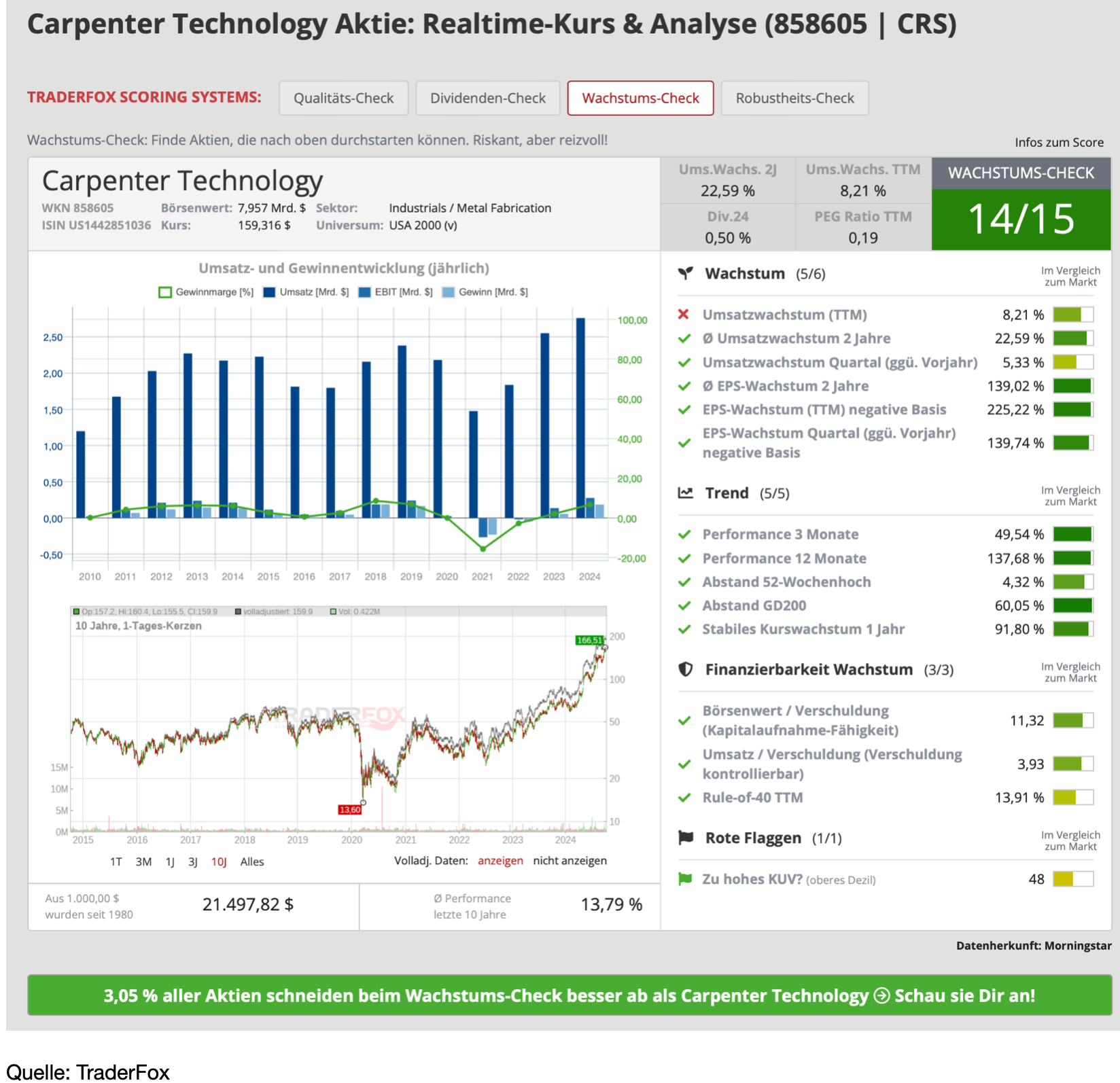

Die größte Gefahr sehe ich darin, dass das Unternehmen ein sehr zyklisches Geschäftsmodell hat. Darüber hinaus hat Carpenter trotz eines hohen Umsatzwachstums in den letzten Jahren keine signifikanten Verbesserungen der Effizienz gezeigt. Nach dem TraderFox Wachstums-Check kommt die Aktie jedoch auf starke 14 von 15 Punkten.

Kursentwicklung

Carpenter Technology ist eine Dauerläuferaktie, die in den letzten Jahren allerdings mit enormen Kursschwankungen zu kämpfen hatte, was die starke Zyklik des Geschäftsmodells widerspiegelt. Ein starker Aufwärtsdrang in der Aktie ist seit etwa zwei Jahren zu beobachten. Erst vor wenigen Tagen wurde ein neues Allzeithoch bei 166 USD markiert. Sobald die Aktie wieder zu Stärke neigt, kann hier auf die Trendfortsetzung spekuliert werden.

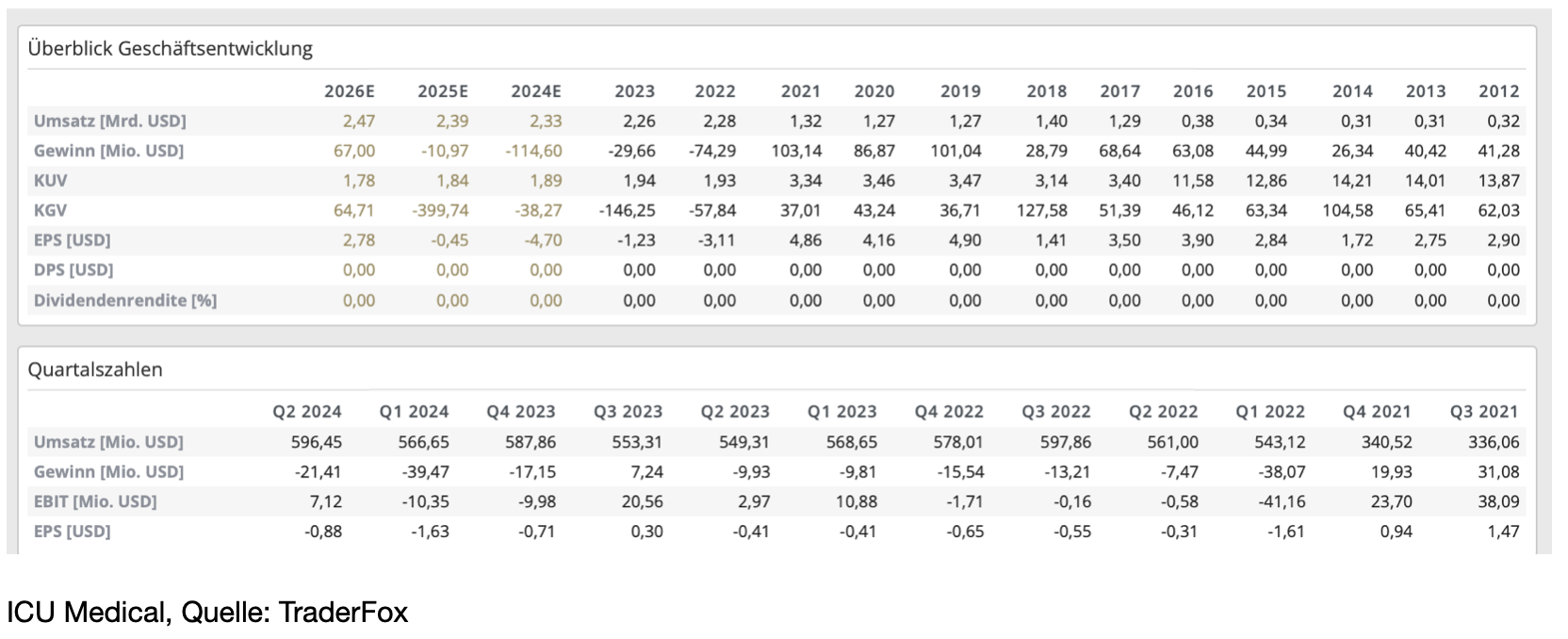

ICU Medical [ICUI | ISIN US44930G1076] entwickelt, produziert und vertreibt medizinische Geräte, die in der Infusionstherapie, in der Onkologie und in der Intensivmedizin Anwendung finden. Nach der Übernahme von Hospira Infusion Systems von Pfizer im Jahr 2017 und von Smiths Medical im Jahr 2022 ist ICU zu einem der größten Akteure in seiner Branche geworden. In seinen drei Berichtssegmenten - Verbrauchsmaterialien (43 % des konsolidierten Umsatzes), Infusionssysteme (28 %) und Vital Care (29 %) - nimmt das Unternehmen Spitzenpositionen ein und ist bekannt für seine nadellosen Injektionsgeräte, seinen Kathetern mit Sensoren und nadellosen Systemen zur Entnahme von Blutproben. Das fusionierte Unternehmen bleibt in erster Linie auf die USA fokussiert und erzielt über 63 % seines Umsatzes im Inland. Die breite Aufstellung bietet dem Konzern eine gute Ausgangsbasis für ein mittelfristige Wachstum.Die Marktkapitalisierung beträgt aktuell 4,4 Mrd. USD.

Wachstum und Risiken

ICU Medical hat seit der Übernahme von Smiths Medical im Jahr 2022 Schwierigkeiten, Fuß zu fassen. Während die Übernahme darauf abzielte, das Produktportfolio zu erweitern, war die Integration problematischer als erwartet. Smiths Medical brachte eine Reihe von behördlichen Problemen mit sich, darunter Rückrufe und ein Warnschreiben der FDA, sowie erhebliche betriebliche Ineffizienzen. ICU Medical hat sich stark auf die Behebung der Probleme konzentriert, was wenig Raum für Wachstum oder die Rückgewinnung von Marktanteilen ließ.

Die gute Nachricht ist, dass die Sanierungsarbeiten von ICU Medical offenbar kurz vor dem Abschluss stehen, so dass sich das Management wieder auf das Kerngeschäft konzentrieren kann. Die Verbesserungen in der Produktion und der Auftragsabwicklung zeigen erste Ergebnisse, wie geringere Auftragsrückstände und verbesserte Bruttomargen. Mit Blick auf die Zukunft zielt das Management darauf ab, Marktanteile bei seinen Infusionssystemen zurückzugewinnen und neue Produktangebote zu nutzen. Die Rückgewinnung von Marktanteilen in diesem Sektor erfolgt jedoch nur langsam, da Krankenhäuser oft zögern, ihre Systeme zu wechseln, wenn es nicht unbedingt notwendig ist. Dies stellt meines Erachtens auch eine der größten Schwierigkeiten für das Unternehmen dar, da ICU Medical im Wettbewerb mit Branchenriesen wie Becton Dickinson und Baxter steht. Daneben fällt mir auch hier die Verwässerung der Aktien negativ auf. Gab es im Jahr 2015 noch 15 Mio. ausstehende Aktien, sind es inzwischen kann 25 Millionen.

Positiv fielen jedoch die letzten Quartalszahlen vom am 7. August aus. Hier überraschte man mit einem deutlich besser als erwarteten EPS von 1,58 USD, während der Analystenkonsens hier bei 1,00 USD gelegen hatte. Auch bei den Umsatzerlösen konnte man mit 596,46 Mio. USD die Konsenserwartungen von 553,7 Mio. USD übertreffen.

Kursentwicklung

Die Aktie von ICU Medical befindet sich in einem langfristig soliden Aufwärtstrend. Das Allzeithoch wurde im Jahr 2018 bei 340 USD erreicht. Seither konsolidiert die Aktie, hat aber immerhin seit Jahresanfang beinahe eine Verdoppelung hingelegt. Nach den Quartalszahlen von Anfang August kam es zu einem Up-Gap und seither ist die Aktie weiter nach oben gelaufen. Ich denke, hier kann man auf eine Trendfortsetzung spekulieren, wenn die Aktie wieder zu relativer Stärke neigt, wobei die letzten Tiefs im Bereich von 158 USD nicht mehr unterschritten werden sollten.

Ich bis schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von