Portfoliocheck: Ken Fisher Investor kehrt Europa den Rücken, während Technologieaktien ihm fette Profite einbringen

Ken Fisher dürfte einer der bekanntesten Investoren der Welt sein, denn er ist regelmäßig in den Börsenmedien präsent und seine Bücher erreichten Kultstatus. Als Sohn der Investmentlegende Philip. A. Fisher schien sein Weg in die Börsenwelt vorgezeichnet, doch Kenneth Lawrence Fisher wählte einen anderen Weg. Nach der Highschool nahm er zunächst ein Studium der Fortwirtschaft auf und seine große Liebe zur Natur und zu Bäumen hat er sich bis heute bewahrt. Sein Studienfach wechselte er allerdings schon relativ zeitig und setzte lieber auf Ökonomie. Nach Abschluss des Studiums traten er und sein älterer Bruder in die Investmentfirma des Vaters ein.

Philip A. Fisher prägte nicht nur den Investmentstil seines Sohnes, sondern er beeinflusste sogar Börsenlegenden wie Charlie Munger und Warren Buffett maßgeblich. Philip A. Fisher war kein reiner Value-Investor, sondern er verband in seiner Anlagestrategie die Vorzüge von Value-Investing und Growth-Investing. Heute würde man diesen Stil GARP nennen, Growth at a reasonable Price.

Bereits 1979 machte sich Ken mit gerade einmal 250 USD Startkapital selbständig und gründete Fisher Investments. Und heute, 45 Jahre später, verwaltet er rund 200 Mrd. USD für seine Mandanten. Er ist inzwischen einer der erfolgreichsten Investoren der Welt. Fisher fand in eigenen Studien heraus, dass in unterschiedlichen Marktphasen verschiedene Anlagestrategien unterschiedlich gute Resultate abwerfen. Und das macht er sich zunutze, indem er zwischen den Investmentansätzen Value, Contrarian und Growth wechselt. Dazu zieht er Makroindikatoren zu Rate, die den groben Trend vorgeben.

So gelang es Fisher, das Platzen der Internetblase um die Jahrtausendwende durch rechtzeitiges Hochfahren seiner Cashquote zu antizipieren und rechtzeitig vor der breiten Markterholung stieg er Ende 2002 wieder in den Aktienmarkt ein. Und auch nach dem Coronacrash Anfang 2020 erkannte Fisher frühzeitig die Trendwende und als einer der ersten den neuen Bullenmarkt.

"Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten."

(Ken Fisher)

Emotionen schiebt Ken Fisher bewusst zur Seite; für ihn zählen Zahlen, Daten, Fakten. Und so steht er weiterhin unbeirrt im Lager der Bullen, trotz Inflations- und Zinssorgen und aller politischer Turbulenzen. Er verweist darauf, dass der Markt sehr kurzfristig agiert und auf die Zinsentwicklung schielt, aber es sei gar nicht so entscheidend, wann genau die Zinssenkungen kämen, sondern dass sie erfolgen. Zudem seien die Jahre, in denen US-Präsidentschaftswahlen stattfänden, immer gute Börsenjahre. Wobei die Unsicherheit im Vorfeld der Kandidatenkür sich zu legen beginne, wenn die beiden Kandidaten feststünden. Und ab dem Moment, wo der nächste Präsident feststehe, würden die Börsen in der Regel deutlich zulegen – unabhängig davon, wer gewonnen habe.

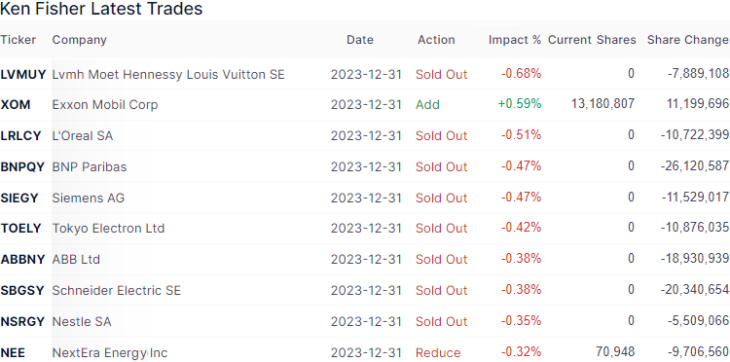

Transaktionen im 4. Quartal 2023

Ken Fishers Portfolio ist aufgrund seines hohen Anlagevolumens relativ breit aufgestellt. Da er nicht nur sein eigenes Vermögen verwaltet, sondern Einzeldepots tausender Mandanten, tauscht er auch auf Basis von deren individuellen Vorgaben und Vorlieben häufiger Positionen aus.

Das von Ken Fisher verwaltete Vermögen stieg im letzten Quartal um 15 % auf 203 Mrd. USD nach 176 Mrd. im Vorquartal; es verteilte sich auf 989 Aktien, von denen 99 neu aufgenommen wurden. Die Turnoverrate ging leicht auf 4 % zurück.

Beim Blick auf die Top-Transaktionen fällt sofort auf, dass Fisher überwiegend Verkäufe getätigt hat. Und der zweite Blick verrät uns, dass es vor allem europäische Werte traf. Insbesondere französische Werte flogen aus seinem Depot, wie LVMH, der größte Luxuskonzern der Welt, der Kosmetikkonzern L’Oréal, die Großbank BNP Paribas und der Elektronikkonzern Schneider Electric SE.

Aus Deutschland traf es Siemens, die in 2023 mit einem Kurszuwachs von über 30 % der neuntbeste Wert im DAX 40 waren und auch in 2024 bisher knapp zweistellig zulegten. Des Weiteren verkaufte Ken Fisher den Elektronikkonzern ABB und den Nahrungsmittelkonzern Nestlé aus der Schweiz.

Europa verzeichnet ein deutlich geringeres Wirtschaftswachstum als die USA und die zum Jahresende nach Beendigung der Präsidentschaftswahl zu erwartenden positiven Impulse für die Börsen dürften auch zuvorderst die US-Börsen stimulieren. Darüber hinaus profitieren vor allem die großen US-Technologieriesen vom Hype um Künstliche Intelligenz und werden die größten Gewinnanteile im S&P 500 auf sich vereinen, während in Europa viele Unternehmen mit Wirtschaftsflaute und Ergebniskrise zu kämpfen haben. Es gibt also viele valide makroökonomische Gründe, eher auf US-Unternehmen zu setzen als auf Europäer.

Und dann gesellten sich noch die japanische Tokyo Electron sowie die amerikanische NextEra Energy zu den Ausgestoßenen. Im Gegenzug hat Fisher nur bei Exxon Mobil signifikant aufgestockt. Hier passt Fisher seine Position öfter den Geschehnissen am Ölmarkt an: im 2. Quartal hatte seinen Exxon-Bestand beinahe verfünffacht, im 3. Quartal dann wieder um annähernd drei Viertel reduziert, um im 4. Quartal sein Aktienpaket auf das Sechsfache aufzustocken. Er agiert hier gezielt antizyklisch und das durchaus erfolgreich.

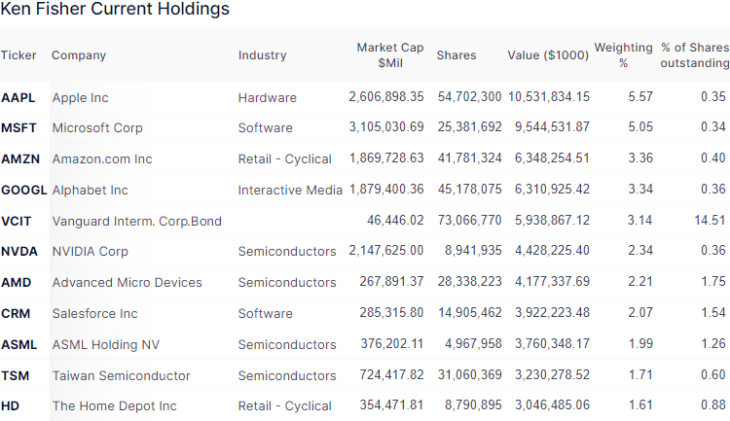

Portfolio zum Ende des 4. Quartals 2023

In Fishers Depot gab es keine Änderung bei der Reihenfolge der Sektorgewichtungen; es dominieren weiterhin die Technologieaktien, wobei ihr Anteil deutlich zulegte auf 30,0 % (Q3: 26,9). Auf dem zweiten Rang behaupteten sich die Finanzwerte mit 12,5 % (Q3: 11,9) vor den zyklischen Konsumwerten mit 10,0 % (Q3: 10,9). Es schließen sich weiterhin die Gesundheitswerte mit 9,8 % an (Q3: 10,0) vor den Industriewerten, deren Anteil auf 7,7 % fiel (Q3: 9,5).

Auf seine Top-Positionen hatten Fishers gewichtigste An- und Verkäufe keine Auswirkungen. Alle 10 Top-Positionen sind weiterhin ganz vorne zu finden, es gab nur wenig Bewegung. So zog Amazon an Alphabet vorbei auf den dritten Platz und ASML rutschte vom siebten Rang zwei Plätze ab und liegt nun hinter AMD und Salesforce. Es schließen sich unverändert Taiwan Semiconductor und Home Depot an.

Fishers Aufstellung für "seinen" Bullenmarkt bleibt weiterhin die gleiche: er setzt wie zuvor auf die dominierenden Player in ihren Branchen und bevorzugt vor allem Technologiewerte, die traditionell von sinkenden Zinsen besonders profitieren.

Beim Thema KI favorisiert Fisher weiterhin den Dominator NVIDIA, aber auch Herausforderer AMD hat sein vertrauen gewonnen. Mit ASML und Taiwan Semiconductor hat er sich zudem stark bei den Chipfertigern positioniert, die zwar momentan hohe Milliardeninvestitionen in neue Werke tätigen müssen, damit aber die Basis für anhaltend gute Geschäfte in absehbarer Zukunft legen. Zudem profitieren sie von einem Subventionswettlauf zwischen den USA und der EU.

Mit Microsoft und Alphabet hat Fisher zwei Unternehmen besonders im Fokus, die von KI-Anwendungen besonders stark profitieren. Während Microsoft seine eigenen KI-Chips bereits vorgestellt hat, hat Alphabet soeben seine neusten Varianten angekündigt. Beide wollen sich so aus der starken Abhängigkeit von NVIDIA lösen und ihre KI-Chips auch anderen Unternehmen anbieten. Ein Wettlauf, bei dem Apple bisher das Nachsehen hat. Dem entsprechend ernüchternd ist die Kursentwicklung; obwohl Apple seit 2018 rund ein Viertel seiner ausstehenden Aktien zurückgekauft hat, liegt der Aktienkurs auf dem gleichen Niveau wie schon vor drei Jahren. Und so musste man die Krone wieder an Microsoft abtreten, die mit einer Börsenkapitalissierung von 3,15 Mrd. USD glänzen und einer Kursentwicklung von fast 50 % Zuwachs in den letzten 12 Monaten.

Noch besser lief es für Salesforce, die in den letzten 12 Monaten sogar um 57 % zulegten. Nach der abgeschlossenen Übernahme des Kollaberationsoftwareanbieters Slack folgte dessen Integration in die CRM-Lösungen von Salesforce, während Microsoft aufgrund kartellrechtlicher Bedenken der EU sein MS Teams aus seinen Softwarelsöungen herauslöst.

Das KI-Wettrennen nimmt weiter Fahrt auf und die Musik spielt eindeutig und einseitig bei den führenden US-Konzernen. Europa hängt weit und erneut wohl uneinholbar zurück. Die Frozzelei: "America innovates, China replicates, Europe regulates" bewahrheitet sich erneut und Profiinvestoren wie Ken Fisher tragen dem mit ihren Investments Rechnung. Zumal die großen US-Technologieriesen ja auch das Business in Europa bestimmen, so dass man eigentlich gar nicht in die Verlegenheit kommen muss, sich hier nach geeigneten Unternehmen umzusehen. Nicht nur Ken Fishers überdurchschnittliche Renditeerfolge belegen diese traurige Wahrheit.

& Profi-Tools von

& Profi-Tools von