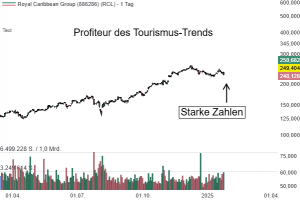

Portfoliocheck: Prem Watsa fährt seinen Aktienbestand runter - vor allem Chipfertiger Micron betroffen

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Von Prem Watsa haben bisher nur wenige Menschen gehört, dabei ist er einer der erfolgreichsten Value-Investoren der Welt. Watsa gilt der "kanadische Warren Buffett" und kann auf spektakuläre Renditen verweisen. Auf Sicht von 35 Jahren erzielte Watsa durchschnittlich 15,7 %, wobei es durchaus deutlich unterschiedliche Erfolgsperioden gibt. Zwischen 1985 und 1998 steigerte er den Buchwert je Fairfax-Financial-Aktie um 43 % – pro Jahr. Von da an bis 2018 betrug der Zuwachs "nur" noch 9 % pro Jahr und zwischen 2019 und 2021 waren es wieder 16 % jährlich.

"Beim Value Investing geht es zuerst um die Absicherung der Unterseite und dann darum, auf der Oberseite einen Gewinn zu machen."

(Prem Watsa)

Beide Effekte waren Watsas Depotabsicherungsgeschäften geschuldet und diese kosteten im Bullenmarkt einiges an Rendite. Deswegen hat Prem Watsa Ende 2016 seine Strategie entsprechend angepasst und seine Renditen wieder deutlich zugelegt.

Auf den Spuren der besten Value-Investoren

Der 1950 in Indien geborene Watsa siedelte am 11. September 1972 nach Kanada über. Er besuchte das MBA-Programm an der späteren Ivey Business School der University of Western Ontario und lernte 1985 Francis Chou kennen, der ihm von Warren Buffetts außerordentlichen Erfolgen durch Investitionen auf Basis des 'Floats' der Versicherungsunternehmen von Berkshire Hathaway berichtete. Diesem überzeugenden Konzept folgte Watsa und baute die Strategie von Fairfax Financial darauf auf. Neben einem diszipliniertem 'Underwriting' in der Versicherungssparte legt er bei der Anlage von deren Vermögenswerten den Schwerpunkt auf einer konservativen Value-Investment-Philosophie; er investiert also auf einer Total-Return-Basis und auf lange Sicht.

"Selbst bei einer sehr guten Wachstumsaktie muss man wirklich stark darauf achten, was man bezahlt. Am wichtigsten ist aber, dass man sichergeht, dass das Wachstum auch tatsächlich einsetzt."

(Prem Watsa)

Fairfax Financial ist eine Holdinggesellschaft, die über ihre Tochtergesellschaften im Bereich der Schaden- und Unfallversicherung und Rückversicherung sowie der damit verbundenen Anlageverwaltung tätig ist. Die vierteljährlich über das 13F-Formular an die US-Börsenaufsicht SEC zu meldenden US-Aktienpositionen geben dabei nur einen kleinen Teil der gesamten Vermögenswerte von Fairfax Financial wieder.

Der Gesamtwert belief sich Ende März 2024 auf rund 63 Mrd. USD, wovon knapp 7,8 Mrd. USD auf Barmittel und kurzfristige Positionen entfielen. Das Aktienportfolio stand lediglich für 1,5 Mrd. USD.

Zu den bedeutenden Anlagen, die nicht im 13F-Bericht enthalten sind, gehören Investitionen in Griechenland und Indien, wobei die griechischen Investments hauptsächlich aus einer 32%igen Beteiligung an der Eurobank bestehen. Weitere wichtige Beteiligungen sind ein 27%iger Anteil an Thomas Cook India, 54 % an Bangalore International Airport Limited und 31 % an Quess Corp Limited.

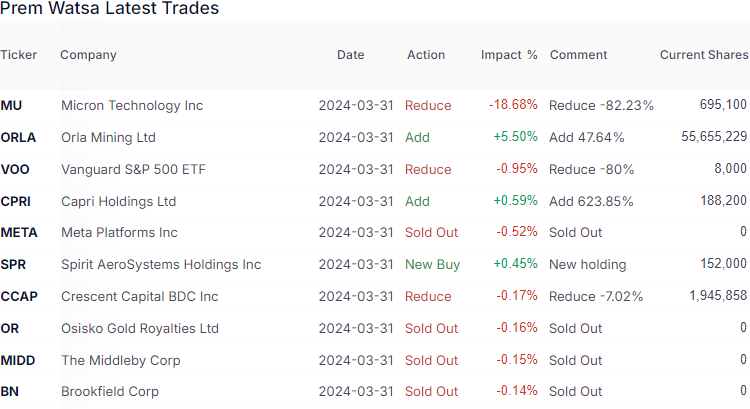

Transaktionen im 1. Quartal 2024

Obwohl der Gesamtwert von Fairfax Financial im letzten Quartal um 5 % zulegen konnte, sank sein Portfoliowert von zuletzt 1,47 Mrd. weiter auf 1,23 Mrd. USD. Das ist weniger Kurseinbrüchen geschuldet, als vielmehr der Tatsache, dass er erneut seinen Aktienbestand ausgedünnt hat. Auch hier folgt er seinem großen Vorbild Warren Buffett. Watsas Turnoverrate lag bei 7 %.

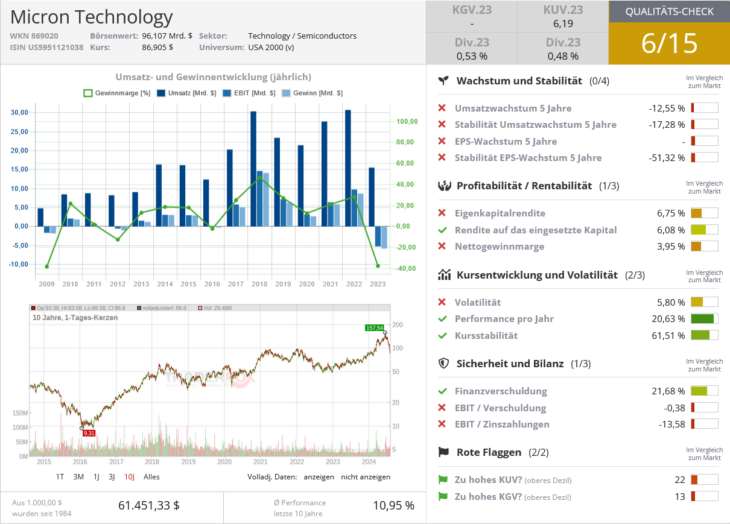

Die mit Abstand größte Auswirkung auf sein Portfolio hatte der Verkauf von vier Fünfteln seiner Micron-Position. Micron ist eines der größten Halbleiterunternehmen der Welt, das sich auf Speicherchips spezialisiert hat. Die Haupteinnahmequelle des Unternehmens ist der dynamische Direktzugriffsspeicher (DRAM), daneben ist das Unternehmen in geringem Umfang auch im Bereich der Flashchips (NAND) tätig. Micron bedient einen weltweiten Kundenstamm und verkauft Chips für Rechenzentren, Mobiltelefone, Unterhaltungselektronik sowie Industrie- und Automobilanwendungen. Der Aktienkurs hatte im Jahr 2023 und darüber hinaus stark vom Boom im Chipsektor profitiert, wenngleich nicht annähernd so stark, wie die des KI-Spezialisten NVIDIA. Die Chipbranche ist eine zyklische Branche, die von wechselnden Boom-and-Bust-Phasen geprägt ist. Der aktuelle Chipboom hat weltweit enorme Investitionen in neue Fertigungsstraßen ausgelöst und die sich weiter abkühlende Wirtschaft lässt die Nachfrage tendenziell sinken. Steigendes Angebot bei fallender Nachfrage erzeugt Preiseinbrüche und damit schlechter laufende Geschäfte bei den Chipherstellern. Diesem absehbaren Szenario weicht Prem Watsa aus und verkauft mit Micron eine seiner lange Zeit größten Positionen.

Die KI-Hausse an den Börsen bereitet nicht nur Value-Investoren Sorgen und da die "Magnificent 7" einen immer stärkeren Anteil am S&P 500 ausmachen und für den größten Teil seiner bisherigen Jahresgewinne stehen, hat Watsa seinen S&P-500-ETF komplett veräußert. Und passend dazu auch gleich Meta Platforms, die ebenfalls zu den Magnificent 7 zählen und seit dem Tief Ende 2022 einen gewaltigen Lauf an der Börse hatten.

Ebenfalls vollständig veräußert hat er seine Aktienpakete an Osisko Gold Royalties, The Middleby Corp und Brookfield Corp. Zum Brookfield-Konzern, dem hinter Blackstone zweitgrößten Alternativen-Asset-Manager der Welt, gehören mehrere teilweise börsennotierte Tochtergesellschaften: Brookfield Asset Management, Brookfield Infrastructure Partners, Brookfield Renewable Partners, Brookfield Business Partners und Brookfield Reinsurance. Private Credit legt stark zu, denn die zunehmende Bankenregulierung in den USA schränkt die Kreditvergabe- und damit Gewinnerzielungsmöglichkeiten der US-Banken weiter ein, während alternative Kreditgeber mit Anfragen aus der Wirtschaft geradezu überrannt werden. Brookfield, KKR, Blackstone und andere sitzen auf hunderten von Milliarden an verfügbarem Investorenkapital, das nach rentierlichen Anlagemöglichkeiten sucht. Und analog zu den positiven Aussichten gehörten ihre Aktienkurse seit der "kleinen Finanzkrise" im Frühjahr 2023 zu den großen Gewinnern und markierten ständig neue Allzeithochs. Doch Watsa nahm nun auch bei Brookfield Geld vom Tisch und streicht seine hohen Gewinne ein.

Und dann reduzierte er noch seinen Bestand an Crescent Capital BDC. Bei dieser Business Development Company, also einem steuerlich begünstigten Mittelstandsfinanzierer, war Watsa antizyklisch im 1. Quartal 2020 mitten im Corona-Absturz eingestiegen und nahm nun einen weiteren kleinen Teilverkauf vor.

Käufe gab es auch. Er baute vor allem seinen Anteil an Orla Mining aus, an der er Ende 2023 bereits knapp 12 % hielt. Orla Mining sucht nach Gold-, Silber-, Zink-, Blei- und Kupferlagerstätten und erschließt sie. Es besitzt 100 % der Anteile am Projekt Camino Rojo in Zacatecas, Mexiko, und am Projekt Cerro Quema auf der Halbinsel Azuero in Panama. In seinem Investorenbrief schreibt Watsa, das von Jason Simpson geleitete Unternehmen habe hervorragende Arbeit geleistet und die Tagebaumine Camino Rojo in Mexiko produziere mit einer Kapazität von rund 120.000 Unzen Gold pro Jahr bei Cashkosten von ca. 800 USD je Unze. Das Unternehmen mache weiterhin Fortschritte bei der Genehmigung seiner Mine South Railroad in Nevada, die voraussichtlich 2027 in Betrieb gehen werde. South Railroad habe das Potenzial, die Goldproduktion von Orla zu verdoppeln, und das bei sehr attraktiven Projektkosten. Schließlich würden die Bohrergebnisse auf das Potenzial für eine lukrative Untertagemine bei Camino Rojo hindeuten. Der Standort verfüge über eine bedeutende Ressource, die etwa 12,5 Mio. Unzen Goldäquivalent umfasse. Orla Mining erwirtschafte einen attraktiven freien Cashflow und verfüge über ausreichend Liquidität, um seine Erschließungs- und Explorationsaktivitäten zu finanzieren. Watsa zeigt sich sehr überzeugt von den weiteren Aussichten und baute seine ohnehin große Position um nochmals annähernd 50 % aus.

Daneben kaufte Watsa kräftig im Luxussektor ein. Michael Kors, Versace und Jimmy Choo sind die Marken von Capri Holdings, einem Vermarkter, Distributor und Einzelhändler für gehobene Accessoires und Bekleidung. Der Wettbewerber von der deutlich größeren LVMH hat allerdings mit internen Problemen zu kämpfen und zuletzt setzte die Wirtschaftsflaute allen Werten im Luxussegment zu. Ein erfolgreicher Turnaround könnte einiges an Potenzial freisetzen, aber "turnarounds seldom turn" warnt Warren Buffett.

Ebenfalls eine Turnaround-Spekulation stellt Watsas Neuerwerbung Spirit AeroSystems dar. Das Unternehmen stellt Flugzeugkomponenten her, insbesondere Rümpfe, Cockpits, Flügelteile, Triebwerkspylone und Gondeln für Verkehrs- und Militärflugzeuge. Das Unternehmen wurde 2005 aus Boeing ausgegliedert und ist der größte unabhängige Anbieter von Flugzeugstrukturen für Verkehrsflugzeuge. Boeing und Airbus sind die wichtigsten Kunden des Unternehmens, wobei Boeing in den letzten Jahren etwa 60 % und Airbus etwa 20 % des Umsatzes ausmachten. Spirit AeroSystems ist in hohem Maße von Boeings angeschlagenem 737-Programm abhängig, das fast die Hälfte der Einnahmen des Unternehmens ausmacht. Boeing taumelt seit Jahren wegen einer fortgesetzten Pannenserie von einer Katastrophe zur nächsten und steht mit dem Rücken zur Wand. Große Hoffnungen liegen nun auf dem neuen CEO Kelly Ortberg, der sich vor allem als Chef des Luftfahrt- und Rüstungszulieferers Rockwell Collins einen Namen gemacht hatte.

Portfolio zum Ende des 1. Quartals 2024

In Prem Watsas Depot dominieren nun Energiewerte mit 33,7 % Anteil (Q4/23: 26,1), während die zuvor lange Zeit führenden Technologiewerte mit 19,0 % (Q4/23: 35,6) auf den zweiten Platz verdrängt wurden. Basismaterialien stiegen mit 17,2 % (Q4/23: 8,6) auf den dritten Rang auf und überholten die Immobilienwerte deutlich, die es nur noch auf 9,5 % Gewichtung bringen (Q4/23: 11,4). Finanzwerte folgen mit 6,6 % Depotanteil.

Die drei größten Positionen stehen für rund 60 % von Watsas Portfolio. Occidental Petroleum bleibt mit 32 % Gewichtung der Spitzenreiter, dahinter folgt nun die massiv aufgestockte Orla Mining vor der weiterhin auf Rang drei liegenden BlackBerry. Die zuvor zweitplatzierte Micron Technology musste wegen des 80%igen Teilverkaufs ihren Platz räumen und sackte auf den fünften Rang ab. An Orla Mining hält Watsa inzwischen 17,5 % aller Anteile, an BlackBerry knapp 8 %. Zurzeit prüft BlackBerry unter seinem neuen CEO verschiedene strategische Optionen auf der Suche nach einem zukunftsweisenden Weg, nachdem der einstige Smartphonepionier auch nach zehn Jahren kein neues valides Geschäftsmodell finden konnte.

Quelle: Qualitäts-Check TraderFox

Auf Platz viert liegt weiterhin Kennedy-Wilson Holdings. Das Unternehmen besitzt, betreibt und investiert in Immobilien, sowohl selbst als auch über seine Investment-Management-Plattform. Der Schwerpunkt liegt auf Mehrfamilienhäusern und Bürogebäuden im Westen der Vereinigten Staaten, in Großbritannien, Irland, Spanien, Italien und Japan. Das Unternehmen besitzt Beteiligungen an Mehrfamilienhäusern, Büroflächen, Einzelhandels- und Industrieflächen sowie einem Hotel. Außerdem ist es an der Entwicklung, Sanierung und Genehmigung von Immobilien beteiligt. Sein erstes Aktienpaket hat Watsa erstmals im Jahr 2010 erworben, im Rahmen einer Privatplatzierung für wandelbare Vorzugsaktien von Kennedy Wilson. Bis zum 3. Quartal 2016 tätigte Fairfax Financial Gesamtinvestitionen von 645 Mio. USD in das Unternehmen und hatte im Gegenzug bis zum Jahresende 2015 bereits Ausschüttungen in Höhe von 625 Mio. USD erhalten, so dass die Nettoinvestition bei 105 Mio. USD lag. Seitdem kaufte Watsa für weitere 85 Mio. USD Aktien und hält neben seinem Aktienpaket einen weiteren Anteil von 13 Mio. Aktien über Optionsscheine die im Rahmen einer Investition von 300 Mio. USD in ewige Vorzugsaktien (4,5 % Dividendenrendite) im Februar 2022 erworben wurden. An Kennedy-Wilson hält Watsa knapp 10 % aller Anteile.

Hinter der nun fünftplatzierten Micron liegt die Google-Mutter Alphabet. Google musste gerade eine schwere Niederlage vor Gericht einstecken. Ein Bundesgericht in Washington urteilte, der Konzern habe ein Monopol bei der Internetsuche und es mit unlauteren Mitteln geschaffen und gegen Konkurrenz verteidigt. Im Fokus stehen die milliardenschweren Abkommen, mit denen sich Google jahrelang den Platz als voreingestellte Suchmaschine etwa im Web-Browser Safari auf Apples iPhones oder bei Firefox sicherte. Dafür sollen allein 2023 rund 26 Mrd. USD geflossen sein, der größte davon an Apple.

Für das Vorliegen eines Monopols spreche unter anderem, dass der Konzern Preise für Werbekunden erhöhen könne, ohne negative Folgen zu befürchten. Die Deals, mit denen Google zur Standardsuchmaschine auf iPhones und in anderen Browsern wurde, hätten diese Marktposition zementiert. Ein Monopol zu errichten ist nicht verboten, dieses aber zum Schaden von Verbrauchern oder Kunden auszunutzen, hingegen schon. Und genau das sieht das Gericht als gegeben an. Google wird in Berufung gehen und sich das Verfahren über die Instanzen noch jahrelang hinziehen. Doch das Damoklesschwert Zerschlagung schwebt nun drohend über dem Kopf von Alphabet. Und auch ein möglicher Wahlsieg Donald Trumps dürfte kaum helfen, denn das Verfahren war noch unter der Trump-Regierung angestoßen worden.

Crescent Capital BDC liegt stabil auf dem siebten Platz. Trotz des Teilverkaufs hält Watsa noch immer 5,25 % an dem Mittelstandsfinanzierer. Es schließen sich Franklin Resources, Helmerich & Payne und der Gesundheitsriese Merck & Co an.

Prem Watsa stellt sein Unternehmen Fairfax Financial defensiver auf. Er nutzt die hohen Börsenbewertungen und verkauft seinen Aktienbestand und dabei vor allem die hoch bewerteten und gut gelaufenen Aktien. Sein Cashbestand wächst, aber wenn er aussichtsreiche Gelegenheiten erblickt, greift er beherzt zu. Wie bei Orla Mining oder seinen beiden Turnaroundspekulationen Capri und Spirit Aerosystems. Ob sich diese Strategie auszahlt, wird sich zeigen. Bisher hatte Watsa aber meistens ein gutes Näschen für große Marktbewegungen…

Eigene Positionen: Blackstone, KKR

& Profi-Tools von

& Profi-Tools von

![Nachdem der Gesundheitskonzern Fresenius [WKN: 578560, ISIN: DE0005785604] den 32-prozentigen Anteil...](https://aktien-mag.de/files/2025/01/AdobeStock_1182184665-300x200.jpeg)