First Solar und Prometheus ziehen unser Depot nach oben - Weiter geht es mit diesen 5 Aktien!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der Portfolio-Builder ist eine starke Software-Lösung, mit der regelbasierte Portfoliokonzepte erstellt und zurückgetestet werden können. Die Bedienung ist einfach. Auf Basis fundamentaler und technischer Kennzahlen sowie Chartsignalen können Anlagestrategien entwickelt werden, die wirklich funktionieren.

In diesem Format bilden wir ein selbst erstelltes Musterdepot nach, das einmal im Monat besprochen wird. Das Interessante an den Einstellungen, die wir hier für unser Musterdepot verwenden, ist die Tatsache, dass sie uns immer zeigen, welche Aktien und Branchen aktuell die Märkte anführen. Sowohl im Januar als auch im Februar konnte unser Depot solide zulegen. Im letzten Monat gab es nur zwei Aktien, die ein moderates Minus verzeichneten.

Da sich unser Musterdepot auf US-amerikanische Aktien mit einem hohen Momentum konzentriert, muss klar sein, dass wir hier enorme Kursschwankungen in beide Richtungen aushalten müssen und so will ich wie immer darauf hinweisen, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Letztlich handelt es sich nur um meine eigene Meinung.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten, wobei ihr natürlich auch sehr defensiv ausgerichtete Portfolios erstellen könnt. Das Spannende am regelbasierten Vorgehen ist die Tatsache, dass so jegliche Überlegungen und Empfindungen die einen Investor oder Trader in der Regel zu einem Aktienkauf bzw. Verkauf animieren, ausgeschaltet werden. Damit ist die Herangehensweise völlig anders als die sonst üblichen Herangehensweisen.

Mit dem Portfolio-Builder ist es natürlich auch möglich, nach anderen Regeln als den hier aufgezeigten, Portfoliosysteme zu entwickeln und zu testen. Wenn ihr beispielsweise nur Aktien handeln wolltet, die ein Gap-Down von mindestens 5% aufweisen und nahe am 52-Wochentief notieren, dann könnt ihr dies natürlich auch machen. Ebenso könnt ihr euch auf Value- oder Dividendenstrategien konzentrieren.

Der TraderFox Portfolio-Builder ist insbesondere bei Vermögensverwaltern und Privatanlegern, die sich mit einem regelbasierten Vorgehen auseinandersetzen, ein beliebtes Tool. Infos zu unserem Portfolio-Builder findet ihr unter folgendem Link. https://traderfox.de/software/#portfolio-builder.

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. März ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln unter anderem die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

Dieses Format gibt es bereits mehr als drei Jahre. Wir haben dieses Format angelegt, weil es mich interessiert hat, ob die Rückrechnungen des Portfoliobuilders tatsächlich auch der Realität entsprechen. Bislang kann dies mit einem "Ja" beantwortet werden. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von 117 % verbuchen. Der S&P 500, der als Benchmark eingestellt ist, hat im selben Zeitraum eine Performance von 29 % erzielt. Rückblickend verändert sich die Performancetabelle immer wieder leicht, wie mir aufgefallen ist. Allerdings rechne ich die monatliche Performance immer selbst genau mit Taschenrechner nach, damit die Performance realistisch bleibt.

Die ausgebuchten Aktien

Im Februar hatten wir First Solar, Array, Dillards, Rambus und Prometheus Biosciences im Depot. Mit Dillards und Array gab es nur zwei Aktien, die leicht ins Minus liefen. Besonders stark entwickelte sich Prometheus, aber auch First Solar. Am 28. Februar berichtete First Solar starke Q4-Zahlen, wobei das Unternehmen mit einem starken Umsatz und einer guten Prognose für 2023 überzeugen konnte. Seit den Zahlen befindet sich die Aktie im Höhenflug. Die UBS hatte die Aktie am 2. März von "Hold" auf "Buy" hochgestuft und ein Kursziel von 250 USD ausgesprochen. Für einen Einstieg wäre eine mehrtägige Konsolidierung sinnvoll, um hier auf ein besseres CRV zu kommen.

Die eingebuchten Aktien im März

Im März wurden fünf neue Aktien in unser Musterdepot eingebucht. e.l.f Beauty hatten wir erst vor zwei Monaten im Depot. Deswegen werde ich auf die Aktie nicht erneut eingehen. Zudem wurden Allegro Microsystems, Aehr Test Systems, Axon Enterprise und Terex eingebucht.

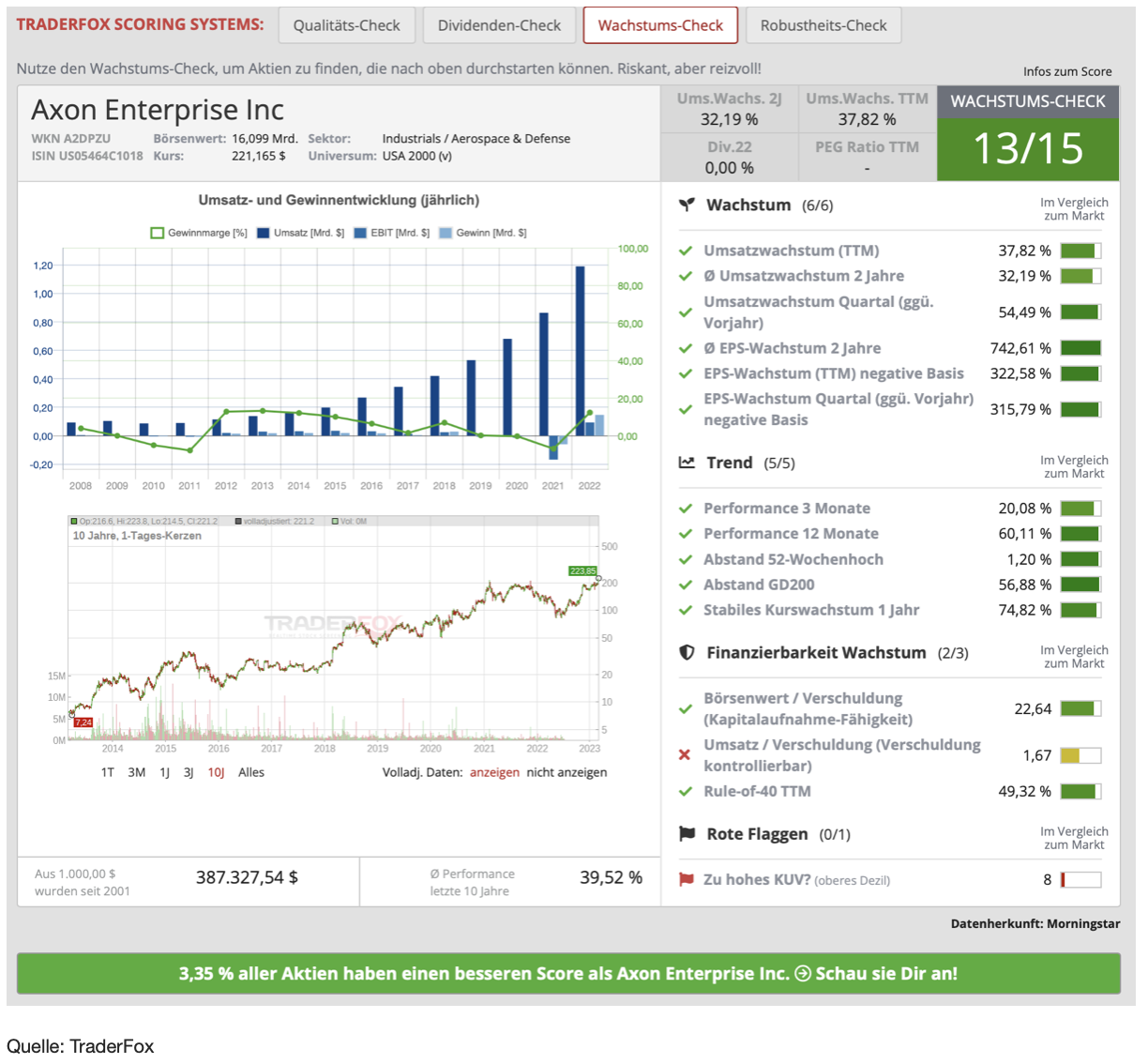

Axon Enterprise [AAXN | WKN A2DPZU | ISIN US05464C1018], das bis 2017 unter dem Namen Taser bekannt war, stellt u. a. Elektroschockwaffen für Polizei, Militär und Sicherheitsdienste her. Der Name Axon stammt von der Abteilung des Unternehmens, die Körperkameras, Kameras für Streifenwagen und Software für die Videoüberwachung an Strafverfolgungsbehörden verkauft. Die Umsätze von Axon steigen häufig nach größeren Schießereien, gewaltsamen Protesten oder Unruhen, da solche Ereignisse Verbraucher und Unternehmen dazu veranlassen, ihre Sicherheitssysteme zu verstärken. Die Marktkapitalisierung des Unternehmens liegt aktuell bei 16 Mrd. USD.

Wachstum und Risiken

Das Unternehmen legte am 28. Februar seine Zahlen für das vierte Quartal vor. Diese waren enorm gut. Der Umsatz steig YoY um 54,5 % auf 336,14 Mio. USD (Konsens: 305,87 Mio. USD), während der Nettogewinn sich um 52,2 % auf 0,70 USD je Aktie (Konsens: 0,51 USD) verbessern konnte. Für das neu gestartete Geschäftsjahr 2023 rechnet das Management mit einem Umsatzplus von etwa 20 % auf 1,43 Mrd. USD (Konsens: 1,38 Mrd. USD). Nach 2,03 USD je Aktie in 2022 soll bis 2024 bereits eine Steigerung auf 3,33 USD je Aktie gelingen.

Die Produkte von Axon sind gefragter als je zuvor, da sie reale Probleme lösen, indem sie Situationen besser deeskalieren und dazu beitragen die Personalengpässe zu kompensieren. Eine wichtige Produktneuerung ist der Ende Januar vorgestellte Taser 10, der auf den 2018 veröffentlichten Taser 7 folgt. Seitdem der erste Taser vor 30 Jahren eingeführt wurde, soll die Nachfrage bei einer Neuerung nie so hoch gewesen sein. Axon rief bereits das langfristige Ziel aus, die Schusswaffen bis 2030 vollständig zu ersetzen.

Neben dem Taser gibt es auch Körperkameras, KI-Kennzeichenerfassungssysteme, Drohnen und einige Cloudlösungen, um die Berichterstellung und Fallbearbeitung zu beschleunigen. Große Chancen sieht das Management nun aber auch bei Drohnen und der Robotik. Immerhin werden diese innovativen Geräte bei Naturkatastrophen der Rekonstruktion von Tat- und Unfallorten oder von Ersthelfern immer häufiger eingesetzt. Künftig sollen auch SWAT-Teams besser beim Betreten einer Wohnung unterstützt werden und den Robotern den Vortritt lassen können. Auch VR-Anwendungen sind gefragt und ermöglichen mit einem besseren Training die effektivere Vorbereitung auf brenzlige Szenarien. Hier betont der CEO: "Wir sehen das Potenzial für Robotersicherheit, eine größere Rolle bei der Deeskalation zu spielen. Die zukünftige Polizeiarbeit wird mehr Robotersicherheit beinhalten, Punkt."

Das größte Risiko bei der Aktie sehe ich aktuell in der hohen Bewertung. Dafür gibt es im TraderFox-Wachstums-Check auch einen Punkte Abzug. So liegt das KUV bei 10 und damit etwa 20 % über dem Durchschnitt der letzten fünf Jahre. Dennoch bleibt die Story, über die wir bei TraderFox regelmäßig berichten, weiterhin sehr spannend.

Charttechnik

Die Aktie von Axon konnte die mehrmonatige Base nach den Zahlen zum vierten Quartal nach oben hin verlassen. Die Aktie notiert auf einem Allzeithoch bei 221 USD. Einen Einstieg finde ich aktuell immer noch interessant, wobei ich da Risiko im Bereich von 200 USD begrenzen würde.

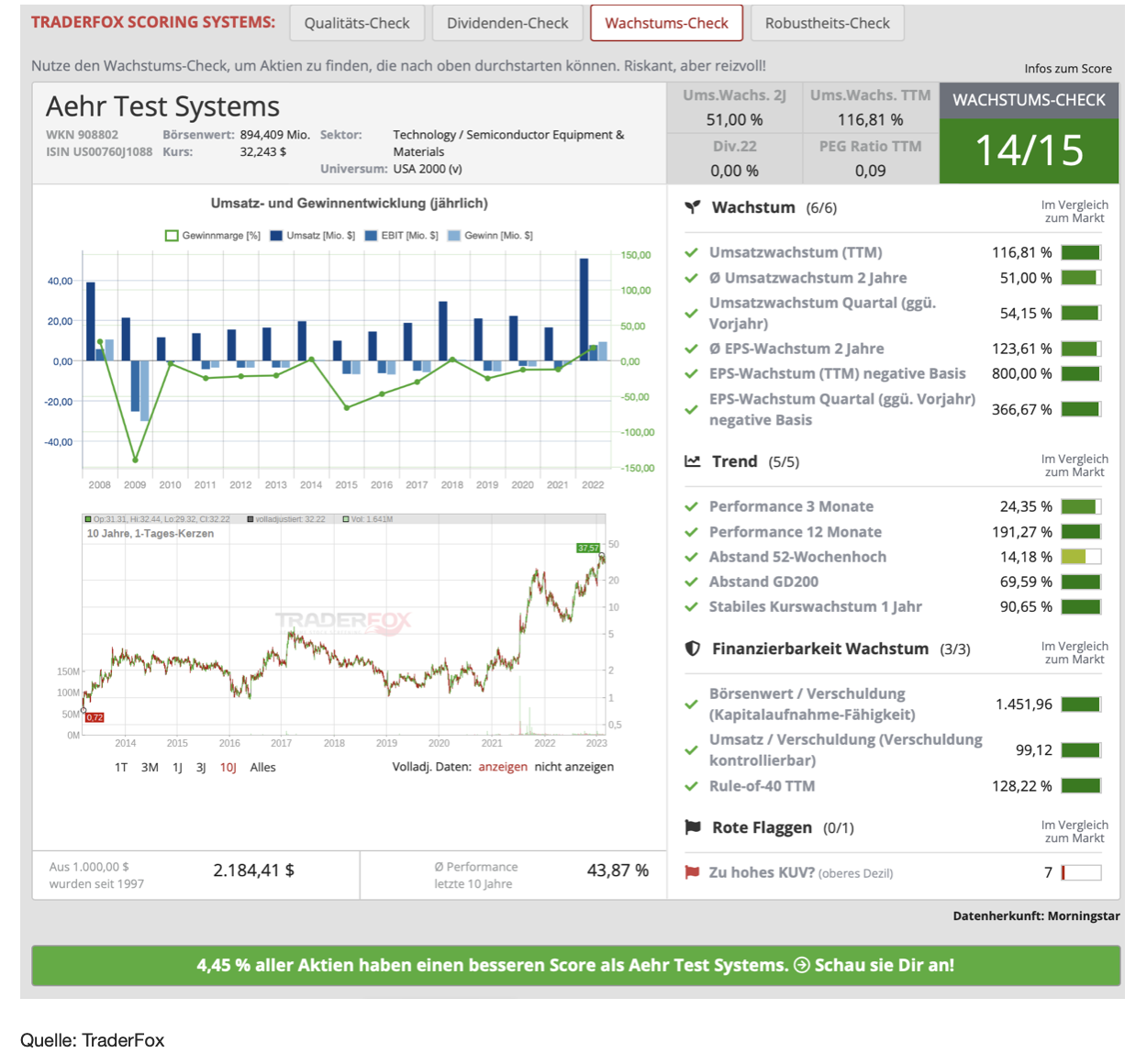

Aehr Test Systems [AEHR | WKN 908802 | ISIN US00760J1088] ist ein Hersteller von Testgeräten für die Halbleiterindustrie, auf den ich schon öfter aufmerksam gemacht habe und der weiter ein tolles Chartbild abgibt. Das Unternehmen fertigt und vertreibt komplette Wafer-Kontaktprüfsysteme sowie Systeme für die Prüfung während des Burn-Ins. Mit einer Marktkapitalisierung von 890 Mio. USD handelt es sich noch um ein kleines Unternehmen, das zuletzt aber mit einem starken Wachstum überzeugen konnte.

Wachstum und Risiken

Dass das Wachstum hoch ist, zeigt auch der TraderFox Wachstums-Check. Die Aktie bekommt dort aktuell 14 von 15 Punkten. Negativ fällt, wie bei Axon, das hohe KUV von 13,4 auf. Doch das Wachstum war zuletzt brutal. So feierte das Unternehmen im vergangenen Geschäftsjahr 2022 ein historisches Rekordjahr. Die Umsätze explodierten nach drei schwachen Jahren in Folge regelrecht und wuchsen über 200 % gegenüber dem Vorjahr 2021. Zudem schloss das Unternehmen das Geschäftsjahr erstmals seit 2018 wieder profitabel ab. Die Nettomarge lag bei 19 % und auch die Bruttomarge konnte zuletzt leicht gesteigert werden.

Aehr Test Systems gehört zu den großen Profiteuren der steigenden Absatzzahlen bei E-Autos. Insbesondere die hohe Nachfrage nach Tests für Siliziumkarbid-Bauelemente (SiC), die für die Fertigung von E-Fahrzeugen benötigt werden, stützt das Geschäft von Aehr Test Systems. Unter Experten gilt der Markt für SiC-Bauteile als besonders wachstumsstark. Hier konnte Aehr Test Systems durch wichtige Großaufträge schnell Marktanteile gewinnen und rechnet auch in Zukunft mit Folgeaufträgen.

Die Zahlen für das Q2 im Geschäftsjahr 2023 wurde bereits zu Jahresbeginn am 05. Januar 2023 veröffentlicht. Dank einer hohen Nachfrage nach Halbleitertests und Burn-Ins für Elektroautos konnte der Umsatz auf 14,82 Mio. USD gesteigert werden, was einem Wachstum von 54 % gegenüber dem Vorjahr entspricht. Der GAAP-Gewinn je Aktie stieg um 333 % auf 0,13 USD. Zudem wurde die Prognose für 2023 bestätigt, wonach das Umsatz- und Gewinnwachstum rund 30 % betragen soll.

Charttechnik

In den letzten Monaten gehörte Aehr Test Systems zu den klaren Outperformern am Aktienmarkt. Seit Juli 2022 legte der Kurs um fast 400 % zu. Ursache für den starken Kursanstieg ist unter anderem das sehr hohe Interesse bei Mutual Funds und Institutionellen Investoren. Die Leerverkäufe, die nach den überraschend starken Q2-Zahlen aufgelöst wurden, sorgte für einen weiteren Aufwärtsimpuls. Zu beachten ist allerdings, dass die Aktie neben der hohen Bewertung sehr volatil ist. Das hat man Anfang März gesehen, als die Aktie an einem Tag um mehr als 30 % abstürzte, nachdem Tesla geäußert hatte, dass ein neuer Antriebsstrang viel weniger Siliziumkarbid verwenden würde als die heutigen Elektroautos.

Diese Ankündigung schadete SiC-fokussierten Chipaktien wie Aehr sehr. Der Kursrückgang ist meines Erachtens allerdings übertrieben, das der Markt für Siliziumkarbid weiter wachsen wird. Zudem dürften die SiC-Hersteller Wege finden, die Kosten zu senken. Außerdem wird nicht jeder Hersteller von Elektrofahrzeugen in der Lage sein, alle seine Komponenten selbst zu entwickeln und die Kosteneinsparungen erzielen, die Tesla möglicherweise erzielen wird. Damit könnte der Shake-out durchaus eine attraktive Einstiegsgelegenheit darstellen.

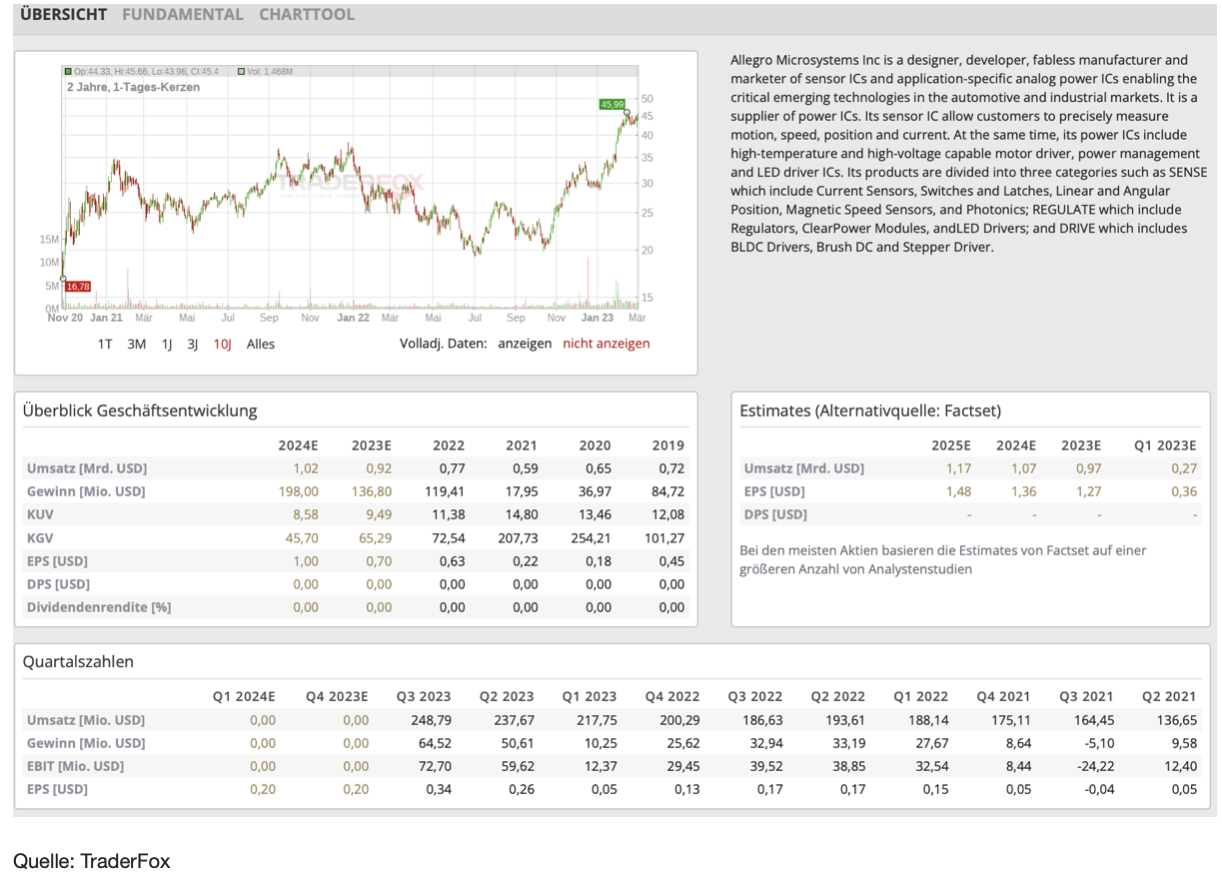

Allegro Microsystems [ALGM | WKN A2QGE6 | ISIN US01749D1054] stellt verschiedene Halbleiter, vorzugsweise für die Automobilbranche, her. Zu der Produktpalette von Allegro gehören Halbleiter für die Strommessung, magnetische Sensoren für die Geschwindigkeits- und Positionserfassung, Schaltkreise für die Beleuchtung sowie Motorbetreiber. Zudem hat Allegro sein Portfolio um eine Photonik-Sparte ergänzt, die augensichere Entfernungsmess- und 3-D-Bildgebungslösungen enthält. Bei Magnetsensoren gilt es mit etwa 18 % der globalen Marktanteile als Marktführer. Der Börsengang erfolgte erst im Jahr 2020. Die Marktkapitalisierung liegt bei knapp 9 Mrd. USD.

Wachstum und Risiken

Über 10.000 Kunden bedient Allegro bereits, wobei die großen Wachstumschancen vor allem bei der Elektromobilität, dem autonomen Fahren sowie der Fabrikautomatisierung und erneuerbaren Energien liegen. Auch Rechenzentren können effizienter und stromsparender gemacht werden. In diesem Frühjahr soll zudem ein neues Forschungs- und Entwicklungszentrum in Dallas eröffnet werden, um innovative integrierte Schaltkreise für Sensoren und die Stromversorgung bereitzustellen.

Ende Januar konnte das Unternehmen mit seinen Zahlen zum dritten Quartal überzeugen. Mit einem Umsatzplus von 33,3 % auf 248,79 Mio. USD gab es ein Rekordquartal. Der Gewinn pro Aktie stieg um 84 % von 0,19 auf 0,35 USD. Weiterhin ist der Übergang zu Elektroautos ein wichtiger Treiber für das Automobilgeschäft. LMC Automotive Research prognostiziert, dass die jährliche Produktion von Hybrid- und reinen Elektrofahrzeugen bis 2027 auf 36 Mio. Einheiten ansteigt. Im Jahr 2020 waren es noch 8,2 Mio. Fahrzeuge. Mit Kundenbeziehungen zu etwa 50 Automobil-OEMs, zu denen auch Tesla, Toyota, GM, Honda, Nissan, Ford, VW, BMW, Mercedes und Geely zählen, dürften Allegro an zahlreichen Projekten teilhaben lassen.

Der CEO zeigte sich bei den letzten Zahlen zuversichtlich, die breiten Endmärkte dank säkularer Megatrends mit einem schnellen Wachstum weiterhin zu übertreffen. Das gesamte adressierbare Marktpotenzial soll 2025 bei 26 Mrd. USD liegen. Das größte Risiko dürfte hier, neben der hohen Bewertung mit einem KUV von 10, in einer Rezession gesehen werden, die der Aktie deutlich zu schaffen machen dürfte.

Charttechnik

Die Aktie von Allegro konnte allein in den letzten drei Monaten um über 100 % zulegen. Ein starker Impuls ging von den Q3-Zahlen Ende Januar aus. Aktuell befindet sich die Aktie in einer vielversprechenden Base. Einen prozyklischen Einstieg kann ich mir vorstellen, wenn die Aktie über den Widerstand bei 46 USD zieht.

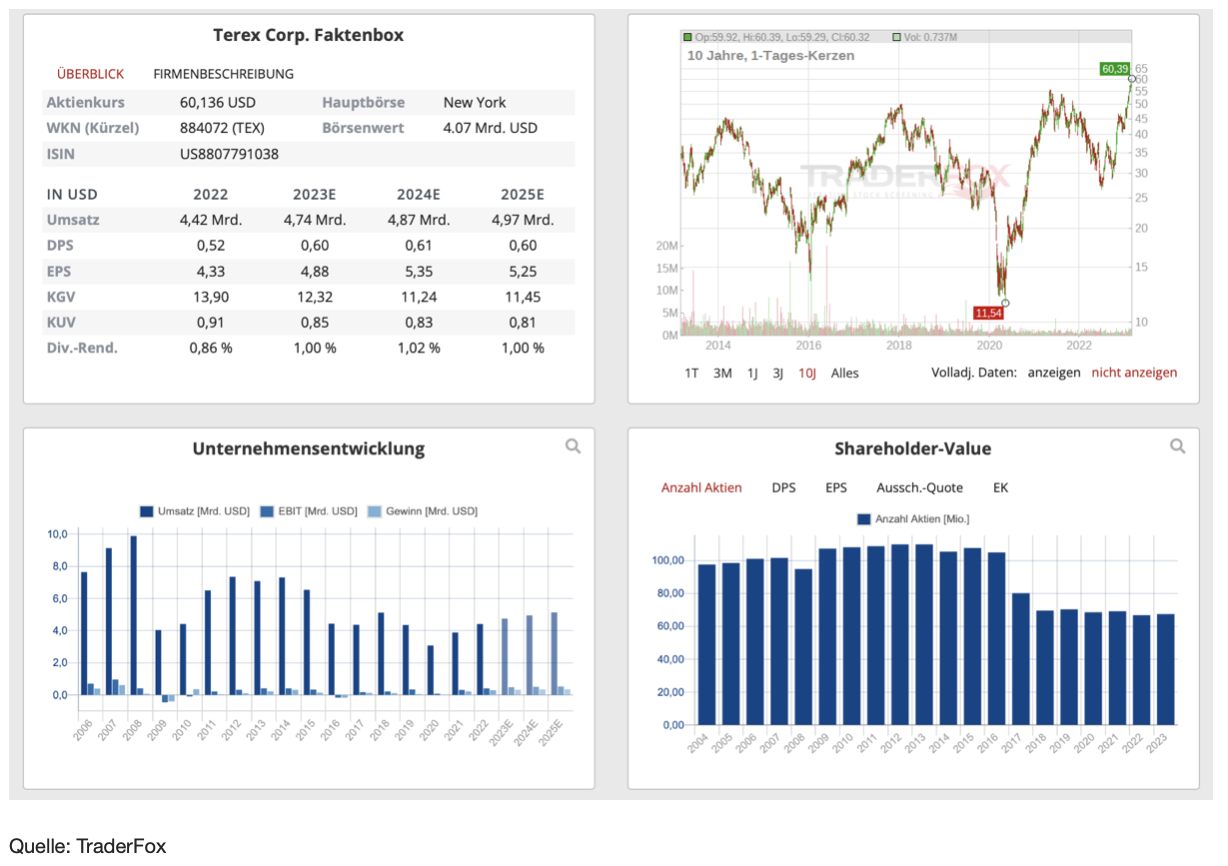

Terex [TEX | WKN 884072 | ISIN US8807791038] ist ein US-Maschinenbauer und stellt unter anderem Baumaschinen, Kräne und Hubarbeitsbühnen her. Es liefert Ausrüstungen für den Bau und die Wartung von Versorgungs- und Telekommunikationsleitungen sowie für eine breite Palette von Infrastrukturprojekten. Die Marktkapitalisierung beträgt aktuell 4 Mrd. USD.

Wachstum und Risiken

Sollte die US-Wirtschaft eine harte Rezession vermeiden können, dann könnten Zykliker wie Terex einen wahren Höhenflug erleben. So erklärte das Management in einer Präsentation auf dem Investorentag Ende Dezember, dass die jüngste US-Gesetzgebung in den Bereichen Infrastruktur, saubere Energie und Chipherstellung in den nächsten zehn Jahren Ausgaben in Höhe von bis zu 2,5 Billionen USD nach sich ziehen könnte. Laut Terex werden diese Ausgaben dem Unternehmen einen großen Rückenwind geben, so CEO John Garrison. Das Unternehmen strebt bis 2027 einen Umsatz von mindestens 6 Mrd. USD an. Das ist ein jährliches Wachstum von 7 %. Die operativen Margen sollen von 9,5 % im Jahr 2022 auf eine Spanne von 13 % bis 14 % steigen.

Zu beachten ist, dass das Geschäftsmodell sehr zyklisch ist. Das sieht man in der unteren Abbildung sowohl am Umsatz als auch am Aktienkurs. Beides ist sehr schwankend. Einer Aktie wie Terex sollte man also folgen, wenn sie nach oben läuft. Dabei sollten die Quartalszahlen und der Chart immer genau im Auge behalten werden, um einen Ausstieg nicht zu verpassen.

Charttechnik

Zuletzt hatte ich die Aktie Anfang Januar im TraderFox-Forum zu einem Kurs von 44 USD vorgestellt. Seitdem konnte die Aktie um knapp 50 % zulegen. Die Aktie hatte die letzten zwei Jahre über konsolidiert, bevor sie Anfang dieses Jahres dann so richtig durchstarten konnte. Die Aktie hangelt sich wunderbar am EMA 10 nach oben. Ein Rücklauf an den EMA 10 könnte eine schöne kurzfristige antizyklische Einstiegsgelegenheit bieten.

Ich bin schon gespannt, wie sich das Depot in diesem Monat entwickeln wird.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Keine

& Profi-Tools von

& Profi-Tools von