Qualität gepaart mit Dividenden: TraderFox präsentiert einen Korb mit 23 US-Aktien, die diese viel versprechende Anlage-Kombination bieten

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Das Marktumfeld ist derzeit herausfordernd. Geprägt ist dieses in den USA von einer steigenden Inflation, anziehenden Leitzinsen und wachsenden Kreditrisiken. Laut den Analysten bei der Société Générale bietet in so einem Umfeld ein defensiver Value-Ansatz aus Dividenden und qualitativ hochwertigere Bilanzen erfahrungsgemäß gute Anlagechancen. TraderFox berichtet über die Hintergründe und zeigt die 23 Mitglieder des SG Quality & Income-Baskets, die gemäß der französischen Großbank derzeit überdurchschnittliche Anlageergebnisse versprechen.

Mit 4,447 Punkten ist der S&P 500 Index zur Wochenmitte dicht dran an den 4.500 Zählern, welche die Société Générale als Zielvorgabe für das dritte Quartal 2022 vorgegeben hat. Einfluss auf das Kursgeschehen an der Wall Street hat laut der französischen Großbank derzeit vor allem eine US-Notenbank, die geldpolitisch gesehen begonnen hat, die Zügel zu strafen. Dies wiederum könnte das Ende der vielen Überschussliquidität einleiten.

Auch machten die Maßnahmen der Fed eine Inversion der Renditestrukturkurve wahrscheinlicher, wobei das teilweise bereits zu registrieren gewesen sei. Ein Risiko stellt den Angaben zufolge auch eine Lohn-Preis-Spirale dar. Kommen könnte es dazu aufgrund einer hartnäckigeren und höheren Inflation aufgrund von Rohstoffschocks, ungelösten Lieferkettenproblemen und einem extrem angespannten US-Arbeitsmarkt.

In den USA sei der Höhepunkt des Konsumbooms bereits überschritten und es sei ein Rückgang beim SG Global Cycle Indicator sowie praktisch eine Inversion der Renditestrukturkurve zu beobachten. Den S&P 500 Index sieht man bei der Société Générale vor diesem Hintergrund derzeit in einer breiten Spanne von 4.000 bis 4.800 Punkten.

Ein defensiver Value-Ansatz aus Dividenden und qualitativ hochwertigere Bilanzen bietet im aktuellen Umfeld Chancen

Eine hausintern durchgeführte Sektor-bezogene Analyse bevorzuge Sektoren, die in späten Zyklusphasen gut abschneiden. In Anbetracht der Tatsache, dass die US-Notenbank ihren Zinserhöhungszyklus eingeleitet habe und die Renditekurve kurz vor einer Inversion stehe, während sich alle drei zyklischen Indikatoren (SG Consumer Composite, SG Global Cycle und SG Market Technical) verlangsamten, sollten sich Anleger auf defensive Stile wie Qualität, geringes Risiko und große Standardwerte konzentrieren.

Die Hackordnung auf Basis der diversen Anlagestile bevorzuge Basiskonsumgüter und Gesundheitswesen gegenüber Industriewerten. Während man glauben könnte, dass Finanzwerte in einem Umfeld steigender Zinsen gut abschneiden sollten, sind die zuständigen Analysten der Meinung, dass der Sektor in der Abflachungsphase der Renditestrukturkurve unterdurchschnittlich abschneidet. Zumindest sei genau das in den letzten acht Zinserhöhungszyklen der vergangenen 40 Jahre zu beobachten gewesen. Als Folge davon sind Finanzwerte mit untergewichten eingestuft. Rohstoffsektoren wie Energie sind dagegen übergewichtet.

Basierend auf den hausintern bevorzugten Anlagefaktoren sind die Analysten der Meinung, dass Aktienanleger nach Strategien suchen sollten, die sowohl das Durationsrisiko (d.h. das Risiko höherer Anleiherenditen) als auch das Kreditrisiko (Liquiditätsverknappung) absichern.

Eine solche Strategie beinhaltet einen defensiven Value-Ansatz, der Dividenden oder Barrenditen und qualitativ hochwertigere Bilanzen kombiniert. Das Quant-Research-Team der Société Générale hat dazu nach globale Nicht-Finanzwerten gesucht, die mit einer starken Finanzlage (gemessen an Kriterien wie Bilanzqualität und Rentabilität) sowie einer ansprechenden Dividendenrendite aufwarten können.

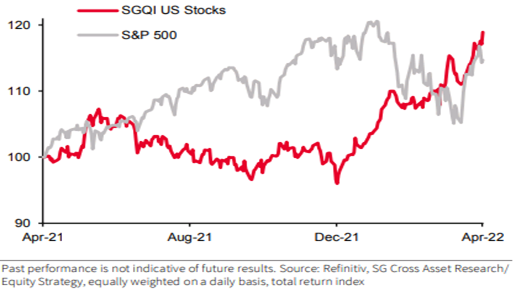

Diese Strategie tendiert dazu, verglichen mit Aktien mit schwächeren Bilanzen dann eine vergleichsweise gute Performance zu erzielen, wenn sich bereits relativ hohe Renditedifferenzen weiter ausweiten. Das heißt, der Ansatz bietet Schutz vor steigenden Kreditrisiken. Passend dazu hat der so genannte SG Global Quality & Income-Aktienkorb zuletzt bereits deutlich Boden gut gemacht gegenüber dem S&P 500 Index.

SG Global Quality & Income und S&P 500 Index im Performancevergleich

Die Strategie schneidet zudem auch in Zeiten wie 2004-2007 in Sachen Wertentwicklung besser ab, wenn die US-Notenbank vor einem inflationären Hintergrund die Leitzinsen erhöht.

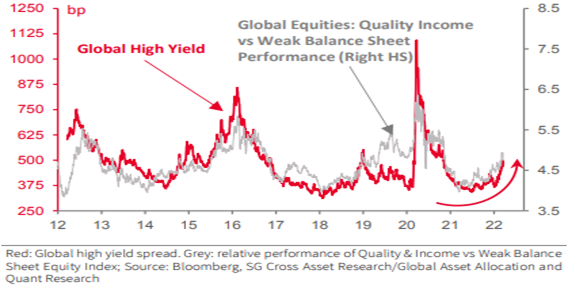

Die SG Global Quality & Income-Aktien begannen nach den Zinserhöhungen der US-Notenbank während der letzten "inflationssteigernden Episode" von 2004-2007 eine Outperformance zu erzielen

Qualität und Dividendeneinkommen bieten verglichen mit schwachen Bilanzen einen starken Schutz bei globalen Kreditrisiken

Was die Bewertungen angeht, kommt der US Quality & Income Basket der Société Générale derzeit auf ein KGV von 14,8. Beim S&P 500 Index bewegt sich dieser Multiplikator dagegen momentan bei dem 20-fachen.

Die SG Global Quality & Income-Aktien weisen derzeit einen überdurchschnittlich hohen Bewertungsabschlag auf

Die nachfolgende Aufstellung zeigt, aus welchen US-Aktien sich derzeit der Qualitäts- und Einkommens-Korb der zusammensetzt. Die meisten Titel kommen aus den Bereichen Basiskonsumgüter und Versorger. Vertreten sind außerdem Titel aus den Sektoren Basismaterialien, Energie, Gesundheit und Industrie.

Die 23 Aktien aus dem SG Quality & Income Basket im Überblick

Risikohinweis: Abschließend weist die Société Générale mit Blick auf den SG Quality & Income-Basket auch noch auf das größte Risiko hin. Dieses besteht laut den Analysten darin, dass die Fed ihre Zinserhöhungspläne rückgängig macht und eine starke fiskalische Unterstützung eintritt, die den Verbrauchern bei den hohen Rohstoffpreisen und den Unternehmen bei den Investitionen hilft – das heißt, falls es zu einer Rückkehr des "Goldlöckchen"-Hintergrundszenarios kommt, das seit Beginn der COVID-19-Pandemie vorherrschte.

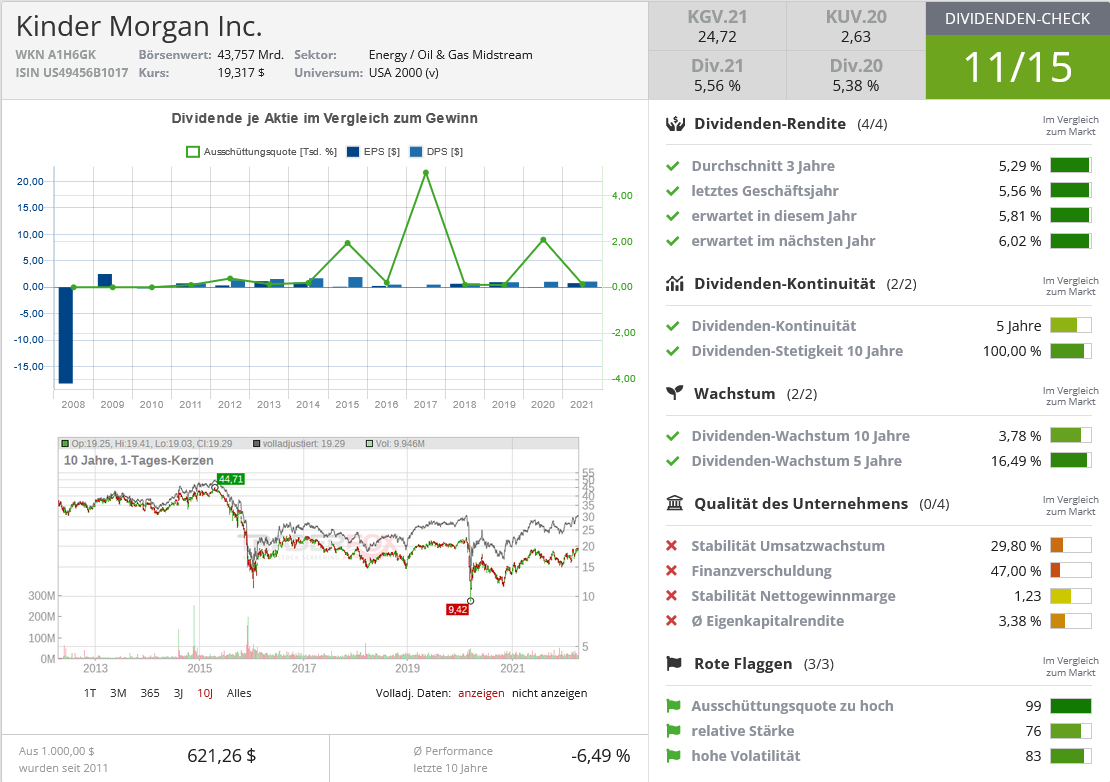

Quelle: Dividenden-Check TraderFox

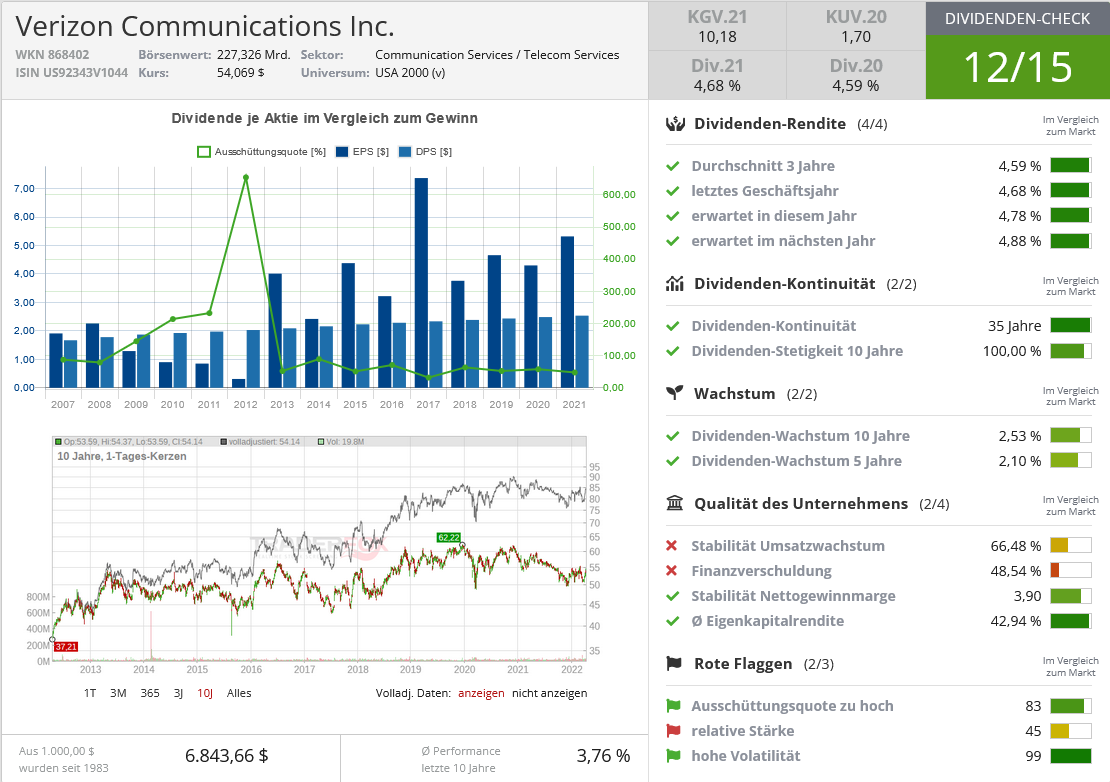

Quelle: Dividenden-Check TraderFox

& Profi-Tools von

& Profi-Tools von