Diese 3 äußerst beliebten Aktien stehen genau jetzt vor einer starken Saisonalität!

Aufklärung über Eigenpositionen: Diese Aktien aus dem Artikel halten TraderFox-Redakteure aktuell

Hallo Investoren, Hallo Trader

Bevor wir uns heute drei Aktien aus den USA ansehen, die vor einer starken Saisonalität stehen, könnt ihr euch sogleich entscheiden, ob ihr den Artikel lieber lesen oder ob ihr ihn euch lieber auf YouTube ansehen wollt.

Wir haben ein neues Template hinzugefügt, mit dem ihr Aktien finden könnt, die in den nächsten 30 Tagen vor einer starken Saisonalität stehen. Bei dem Template geht es um klar Richtungstendenzen von Aktien basierend auf der Jahreszeit. Bestimmte Zeiten im Jahr sind für Aktien tendenziell bullischer, während andere Zeiten im Jahr eher bärisch sind. Bitte beachtet, dass es sich hierbei um einen historischen Durchschnitt der Entwicklung der Aktienverläufe im Laufe des Jahres handelt. Durchschnittswerte sind ein Anhaltspunkt, aber sie können natürlich nicht genau vorhersagen, ob wir dieses Muster nun genauso auch in diesem Jahr wieder sehen werden. Hier seht ihr übrigens die drei saisonellen Muster des S&P, Nasdaq und des NYSE Composite.

Um das Template aufzurufen, melde ich mich bei www.traderfox.de an. Dann gehe ich auf das Tool AKTIEN-RANKINGS und wähle unter dem Reiter "Templates" die Rubrik "Saisonalität: 30 Tage zyklische Stärke" aus.

Das Tool AKTIEN-RANKINGS ist Teil der Abopaketes "TraderFox Morningstar" und ist für 25 € im Monat erhältlich. Wie immer weise ich darauf hin, dass es sich hierbei um keine Anlageberatung handelt. Ich gebe hier meine eigene Meinung wieder und hoffe, euch mit dem Beitrag etwas Inspiration mitgeben zu können. Es handelt sich um keine Empfehlung zum Kauf oder Verkauf einer Aktie.

Und so gehe ich dabei vor!

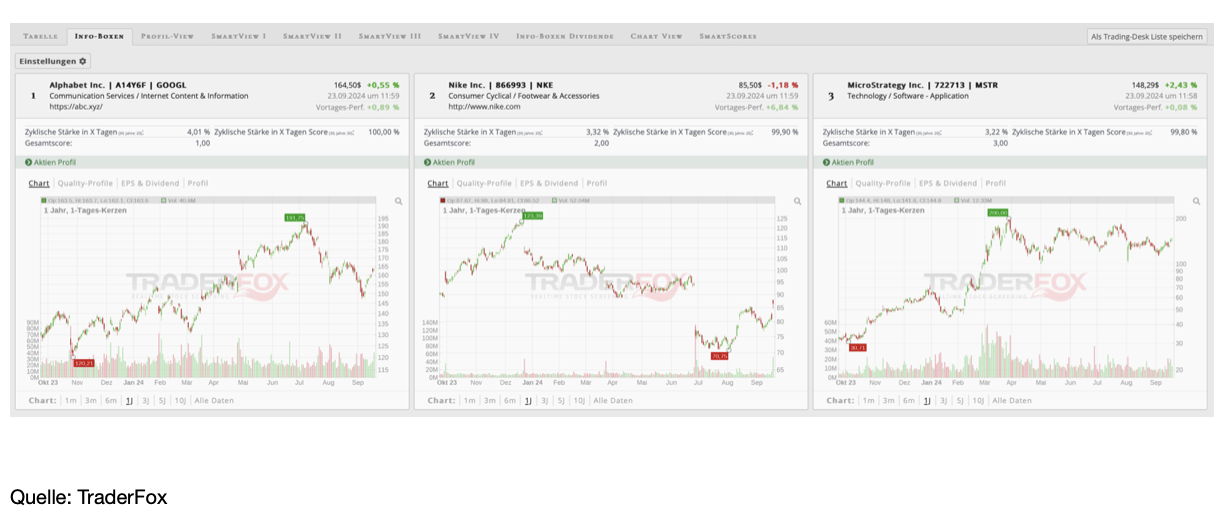

Als Nächstes lade ich das Template und schon werden mir die voreingestellten Kriterien angezeigt. Als Aktienuniversum dienen die 1000 volumenstärksten US-Aktien. Ihr könnt hier natürlich auch andere Länder oder Indizes hinzufügen. Wenn ich jetzt auf "scannen" gehe, werden mir alle Aktien der Reihe nach angezeigt, wobei ich viele davon für sehr aussichtsreich halte, weshalb ich heute drei Unternehmen vorstelle. Um den zeitlichen Rahmen nicht zu sprengen, werde ich allerdings nicht so ausführlich wie sonst auf die einzelnen Unternehmen eingehen. Bei den drei erstplatzierten Unternehmen, die ich heute vorstelle, handelt es sich um Microstrategy, Nike und um Alphabet. In Alphabet bin ich selbst investiert.

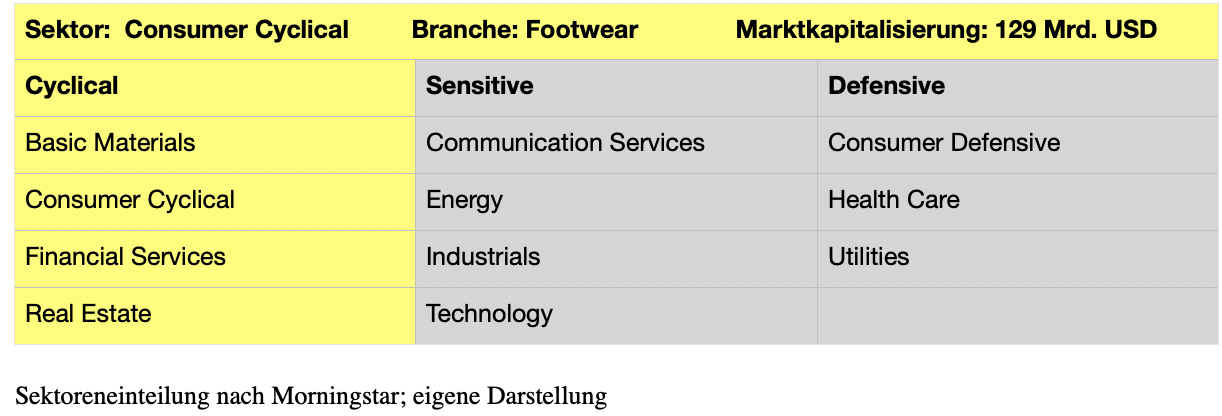

Nike [NKE | ISIN US6541061031] ist einer der weltweit größten Sportartikelhersteller, der jedem bekannt sein dürfte. Zu den Produkten zählen Schuhe, Kleidung, Sportgeräte sowie Accessoires, die weltweit über Groß- sowie Einzelhändler, Brand-Stores und das Internet vertrieben werden. Die Aktie hat eine Marktkapitalisierung von 129 Mrd. USD und ist der zyklischen Konsumgüter-Branche zuzuordnen.

Entwicklung und Saisonalität

Ende Juni dieses Jahres hatte die Aktie von Nike einen ihrer schlechtesten Handelstage nachdem man bei der Bekanntgabe der Ergebnisse des 4. Quartals vor einem Umsatzrückgang aufgrund einer schwachen Nachfrage in China und ungleichmäßigen Verbrauchertrends warnte. Dabei hat das Management von Nike während der Pandemie einige schwerwiegende Fehler gemacht, die mit dem Wechsel des CEOs nun wieder ausgebügelt werden sollen. Am 19. September wurde bekannt, dass der CEO John Donahoe mit Wirkung zum 13. Oktober dieses Jahres zurücktreten wird und bereits einen Tag später Nike-Veteran Elliott Hill neuer Präsident und CEO von Nike wird. Nike befindet sich mitten in einer umfassenderen Umstrukturierung, nachdem das Unternehmen seine Strategie auf den Direktverkauf an Verbraucher umgestellt hat. Kritiker sagen, dass das Unternehmen beim Ausbau der Verkäufe in Nikes eigenen Geschäften und auf der Website die Innovation aus den Augen verloren hat und es nicht geschafft habe, bahnbrechende Turnschuhe herzustellen, für die man bekannt war. Mit dem neuen CEO, der über 30 Jahre bei Nike gearbeitet hat, könnte sich dies nun ändern.

"Nike war schon immer ein wesentlicher Teil meiner Persönlichkeit und ich bin bereit, das Unternehmen in eine noch bessere Zukunft zu führen. 32 Jahre lang hatte ich das Privileg, mit den Besten der Branche zusammenzuarbeiten und unser Unternehmen zu dem magischen Ort zu machen, der es heute ist", sagte Elliott Hill. Mit Blick auf die Zukunft freue er sich darauf, wieder Kontakt zu den Mitarbeitern und Partnern aufzunehmen, mit denen er im Laufe der Jahre zusammengearbeitet hat, um neue Beziehungen aufzubauen und innovative Produkte zu liefern, die Nike auf dem Markt hervorstechen lassen.

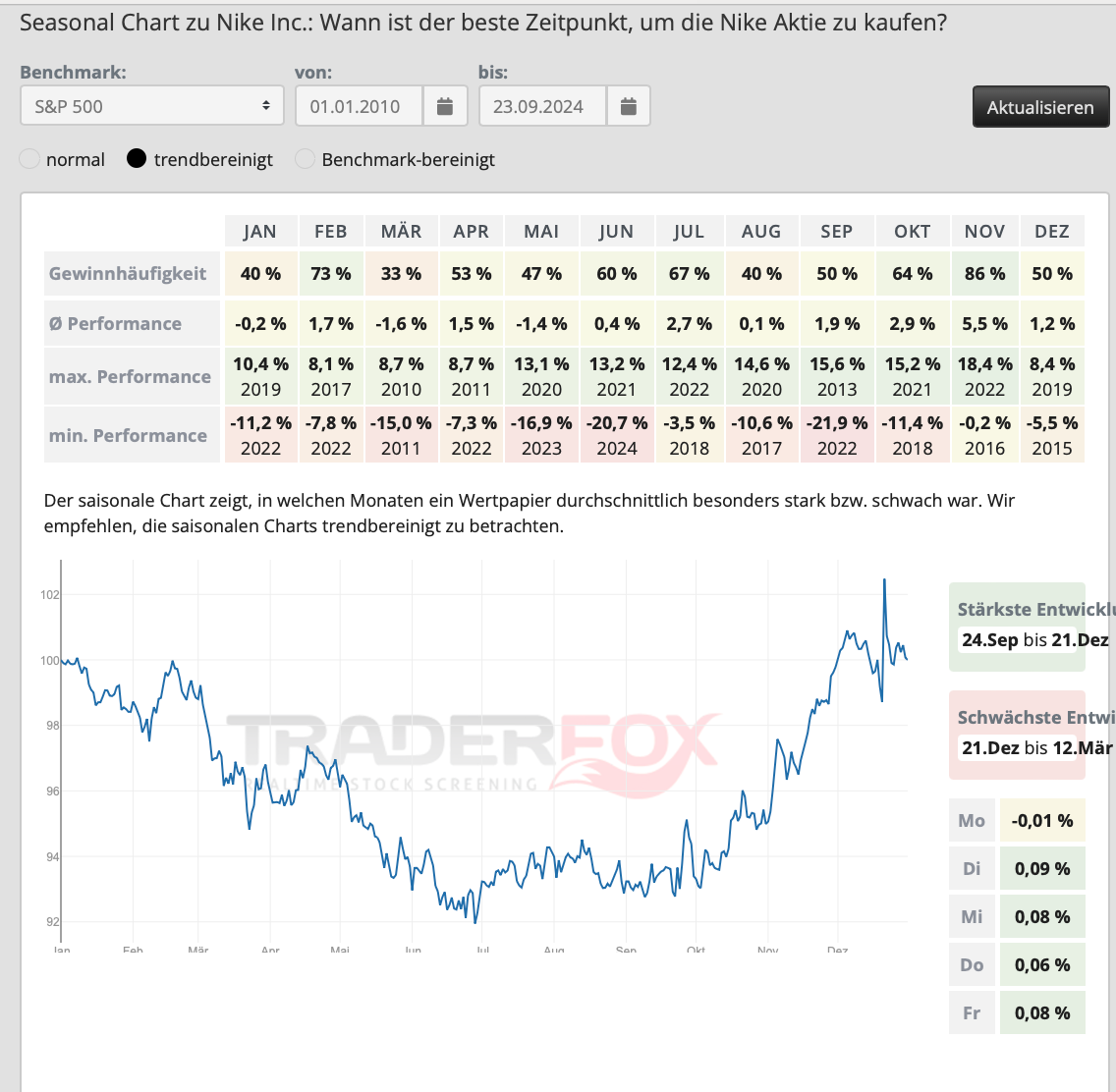

Wenn wir uns den saisonalen Chart ansehen ist zu erkennen, dass die stärkste Entwicklung in der Aktie im Durchschnitt zwischen dem 24. September und dem 21. Dezember stattfindet. Dies könnte auch in diesem Jahr wieder der Fall sein, wobei der Management-Wechsel zusätzlichen Rückenwind liefern könnte.

Qualitäts-Check

Nach dem TraderFox Qualitäts-Check bekommt die Aktie 11 von 15 Punkten. Dabei werden Punkte wegen des geringen Wachstums beim Umsatz, der Verschuldung sowie der Volatilität und der Kursentwicklung abgezogen. Das Wachstum hat sich in den letzten Jahren deutlich, aufgrund einer falschen Strategie, verlangsamt. In den kommenden drei Jahren wird nur noch mit einem durchschnittlichen Wachstum von 1,7 % nach immerhin durchschnittlich 6 % in den letzten zehn Jahren gerechnet. Schafft es das neue Management dar Ruder herumzureißen, könnten die Prognosen deutlich zu niedrig sein und die Aktie könnte sich für einen Kauf anbieten. Die Bewertung mit einem KGV von 23 und einem KUV von 2,5 ist nicht zu teuer, um auf einen Turnaround zu setzen. Das Unternehmen ist als robuster Dividendenzahler bekannt. Die Dividendenrendite liegt aktuell bei 1,7 %.

Kursentwicklung

Aktuell hat die Aktie von Nike einige Probleme und befindet sich in einem mittelfristigen Abwärtstrend. Sie notiert etwa 50 % unter ihrem Allzeithoch. Allerdings darf dies nicht darüber hinwegtäuschen, dass die Aktie ein absoluter Dauerläufer ist. Mit dem Ausbruch über den Widerstand bei 80 USD mit einem soliden Up-Gap, könnten nun bald wieder dreistellige Kurse erreicht werden.

Microstrategy [MSTR | ISIN US5949724083] ist im Kern ein Softwareunternehmen mit einem stabilen und profitablen Geschäft, das jedoch kaum noch wächst. Das Unternehmen hat sich auf die Entwicklung von Business-Intelligence-Software spezialisiert. Das Geschäftsmodell basiert auf dem Verkauf von Softwarelizenzen und Dienstleistungen im Bereich Datenanalyse und Business Intelligence. Einen Großteil der jüngsten Berühmtheit hat das Unternehmen seinem ehemaligen CEO und Gründer Michael Saylor zu verdanken hat, der die Finanzmittel des Unternehmens zum Massenkauf von Bitcoin nutzte. Seit diesem Schritt wird Microstrategy das erste "Bitcoin-Entwicklungsunternehmen" genannt. Das Unternehmen hat aktuell eine Marktkapitalisierung von 30,30 Mrd. USD und gehört dem Technologiesektor und der Softwarebranche an.

Entwicklung und Saisonalität

Microstrategy brachte im November 2023 seine KI/BI-Plattform in den AWS Marketplace. Durch die Kombination der leistungsstarken generativen KI von Microstrategy für Business Intelligence mit der Skalierbarkeit und Zuverlässigkeit von Amazon Web Services können Kunden seitdem auf eine fertige Lösung zugreifen, mit der sie vertrauenswürdige KI in großem Umfang für Analysen einsetzen können. Microstrategy ONE ist eine hochmoderne KI/BI-Plattform, die eine starke BI-Basis mit innovativen generativen KI-Funktionen kombiniert.

Die Kombination aus KI und BI von Microstrategy ermöglicht es Unternehmen, benutzerdefinierte KI-gestützte Geschäftsanwendungen auf der Grundlage vertrauenswürdiger Daten zu erstellen, den Datenzugriff zu erweitern und ansprechende Benutzererlebnisse zu bieten. Die Business-Intelligence-Branche steht bei der Integration von KI-Funktionen an der Spitze der Innovation, und MicroS

strategy war mit der veröffentlichten Microstrategy-KI-Software, die Microsoft Azure OpenAI nutzt, einer der erste Anbieter auf dem Markt.

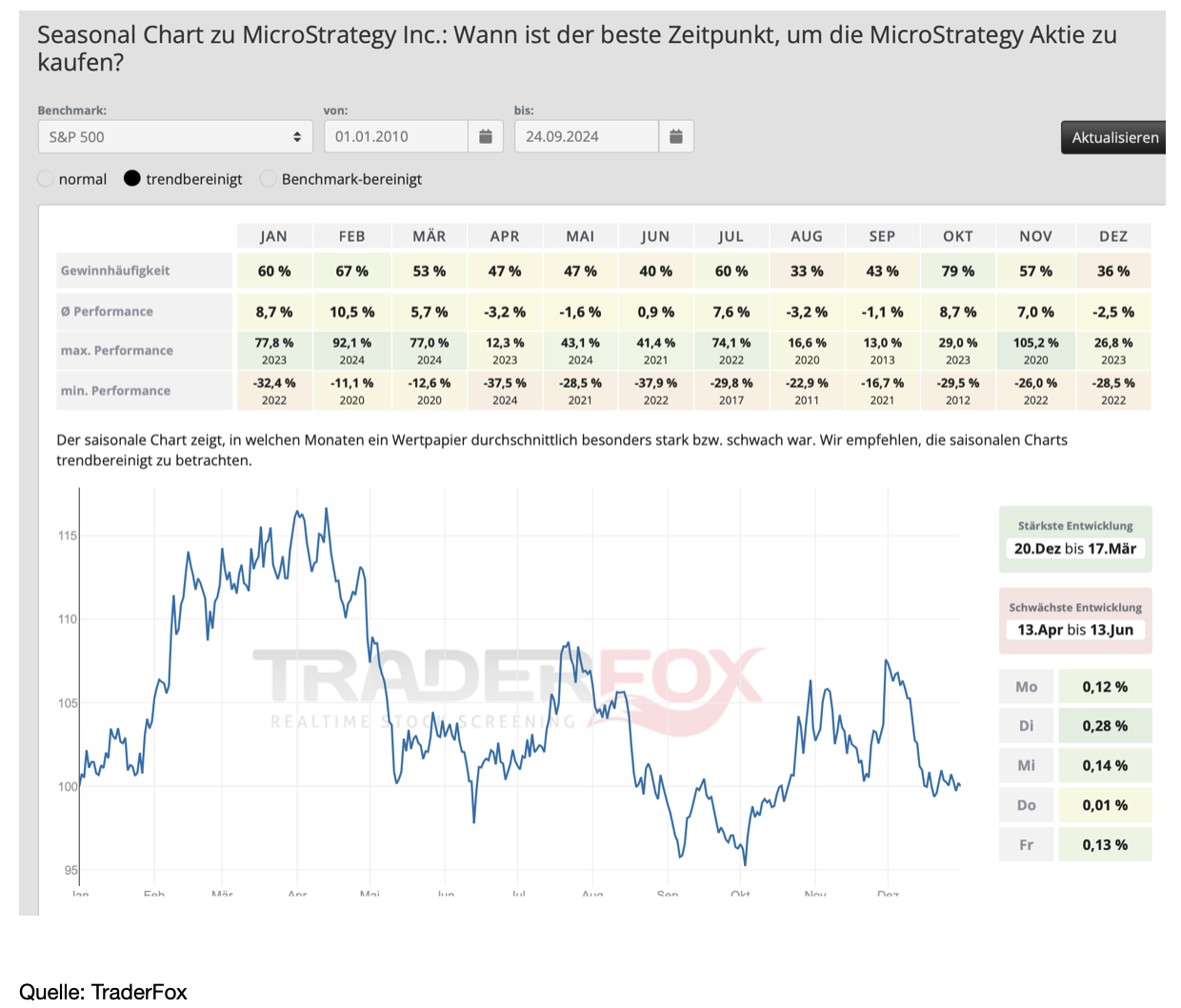

Wenn wir uns die Saisonalität ansehen, ist zu erkennen, dass die Gewinnhäufigkeit im Monat Oktober mit 79 % besonders groß ist, wobei sich die Aktie bislang am stärksten im Durchschnitt zwischen dem 20. Dezember und dem 17. März entwickelt hat.

Qualitäts-Check

Im Qualitäts-Check schneidet die Aktie äußerst schlecht ab. Sie bekommt fast ausschließlich rote Kreuze. Damit wird klar, dass es sich eher um eine Spekulation als um eine Anlage handelt. Das KUV ist mit 60 enorm hoch. Letztlich handelt es sich bei Microstrategy um ein Unternehmen, das es Anlegern börsennotierter Firmen ermöglicht, Zugang zu BTC zu erhalten. Man verfügt über ein robustes Kapitaleinsatzmodell, das eine lange Startbahn für die BTC-Akkumulation bietet. Das dürfte weiterhin auch zu einer erheblichen Volatilität in der Aktie führen.

Kursentwicklung

Die Aktie von Microstrategy ist zwar enorm volatil, konnte aber in den letzten vier Jahren eine enorme Performance erzielen. Stand sie im Jahr 2020 noch bei neun USD, erreichte sie Anfang des Jahres 2024 ein Allzeithoch bei 200 USD. Aktuell befindet sie sich in einer sehr spannenden charttechnischen Situation. So könnte sie zeitnah mit dem Ausbruch über die Widerstandslinie bei 160 USD das Allzeithoch in Angriff nehmen.

Alphabet [GOOGL | ISIN US02079K3059] dürfte jedem bekannt sein. Es handelt sich um eine Holding, die unter ihrem Dach verschiedene Tochterunternehmen verwaltet. Die größte und bekannteste davon ist Google. Die Online-Suchmaschine wird weltweit am häufigsten verwendet und wird in über 130 verschiedenen Sprachen angeboten. Die zahlreichen Produkte rund um Google haben das Ziel, den Nutzern das Informationsangebot des Internets zugänglich zu machen. Auch die Video-Plattform YouTube zählt, genauso wie das Technologieunternehmen NestLabs oder Calico, zu Alphabet. Das Unternehmen ist dem Sektor "Communication Services" und der Internetbranche zuzuordnen. Die Marktkapitalisierung liegt bei knapp 2 Bio. USD.

Entwicklung und Saisonalität

Alphabet kann, aufgrund seiner zahlreichen KI-Initiativen, durchaus als großer Gewinner der KI-Ära betrachtet werden. So konnte im letzten Quartal das Wachstum der Google Cloud Platform (GCP) insbesondere durch KI-Beiträge vorangetrieben werden. Die KI-Infrastruktur und die generativen KI-Lösungen von Google haben bereits jetzt Umsätze in Milliardenhöhe generiert. Darüber hinaus nutzen mehr als 2 Millionen Entwickler diese KI-Lösungen, und die Mehrheit der 100 größten Google-Kunden nutzt die generativen KI-Angebote. Google ist auf jeder Ebene des KI-Stacks, von den Chips bis zu den Agenten und darüber hinaus, innovativ.

Mit KI lieferte das Unternehmen zuletzt bessere Antworten auf mehr Arten von Suchanfragen und führte neue Suchmöglichkeiten ein. Google führte AI Overviews ein, was zu einem Anstieg der Suchnutzung und einer höheren Nutzerzufriedenheit mit den Ergebnissen führt. Menschen, die Hilfe zu komplexen Themen suchen, engagieren sich mehr und kommen immer wieder auf die AI Overviews zurück. Bei jüngeren Nutzern im Alter von 18 bis 24 Jahren ist das Engagement sogar noch höher, wenn sie die Suche mit KI-Überblicken nutzen. Die AI Overviews in Lens führen zu einem Anstieg der Nutzung der visuellen Suche. Ein weiteres Beispiel ist Circle to Search, das heute auf mehr als 100 Millionen Android-Geräten verfügbar ist. Nutzer können Objekte in der Bildschirmaufnahme markieren oder umkreisen, um eine umgekehrte Bildsuche durchzuführen und Informationen zu erhalten. Google verspürt eine Dynamik bei den KI-Investitionen. Mehr als 1,5 Millionen Entwickler nutzen jetzt Gemini in den Entwickler-Tools.

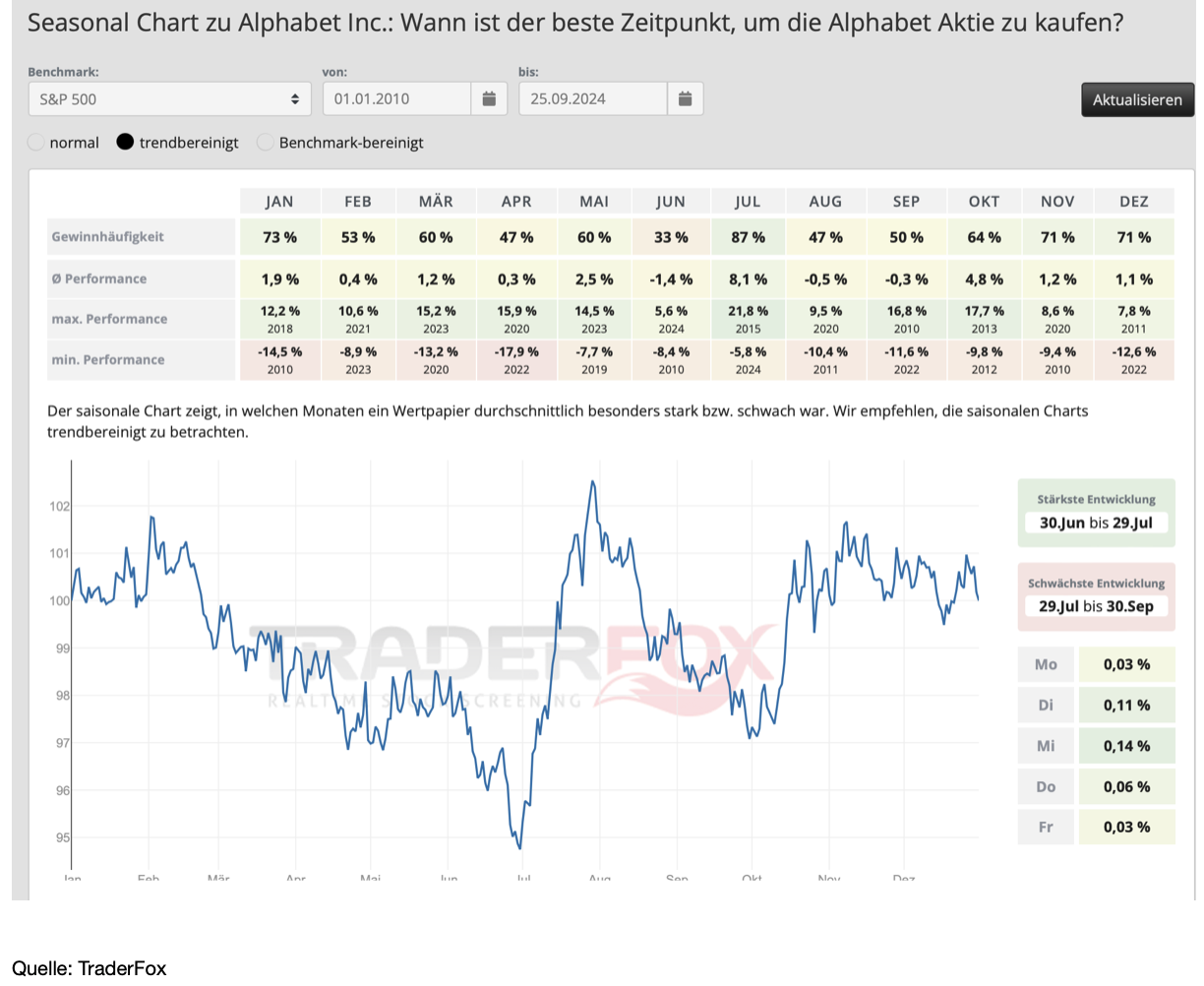

Wenn wir uns die Saisonalität ansehen ist zu beobachten, dass letztlich der Juli der stärkste Monat ist. Allerdings sind die schwächsten Monate regelmäßig der August und der September, weshalb man Alphabet nun ebenfalls als eine Aktie, die von der Saisonalität profitieren könnte, im Blick haben muss.

Qualitäts-Check

Nach dem TraderFox Qualitäts-Check bekommt die Aktie 15 von 15 Punkten. Dabei überzeugt das Unternehmen mit einer Nettomarge von 24 %, einer Eigenkapitalrendite von 29 % und keinen Schulden. Das Umsatzwachstum lag in den letzten fünf Jahren im Durchschnitt bei 17 %. Für die kommenden drei Jahre wird ein durchschnittliches Umsatzwachstum von 10 % erwartet. Das Unternehmen zahlt seit kurzem eine Dividende. Die Dividendenrendite liegt im Augenblick bei 0,4 %.

Kursentwicklung

Die Aktie von Alphabet befindet sich seit vielen Jahren in einem kontinuierlichen Aufwärtstrend. Das Allzeithoch lag bei 192 USD und somit befindet sich die Aktie aktuell etwa 20 % davon entfernt. Kurzfristig gefällt mir das Chartbild ausgesprochen gut. Die Aktie ist dabei, einen doppelten Boden zu bilden. Mit dem Sprung über die Marke von 170 USD gilt dieser als vollendet und das Allzeithoch könnte dann zeitnah angelaufen werden.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine gute Woche.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Rankings: https://rankings.traderfox.com

Aktien-Terminal: https://aktie.traderfox.com

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich gennant und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen:

Verantwortlicher Redakteur Andreas Haslinger: Alphabet

& Profi-Tools von

& Profi-Tools von